本文是解析半导体行业系列文章的第四篇。

第一篇文章梳理了半导体行业的结构、投资逻辑和估值情况。半导体行业就是“半”导电(导电性可控)材料的产业化。产品分为集成电路器件、分立器件、传感器件和光电子器件四大类。

第二篇秉着先易后难的思路,拆解了分立器件细分行业;第三篇文章开始解析集成电路行业,上一篇分析了上游设备和材料中的设备领域。本文接上文,分析半导体设备和材料中的材料领域。文章里行业和个股的财务数据截图于《万能表》和“股查查系统”。

一、了解半导体材料

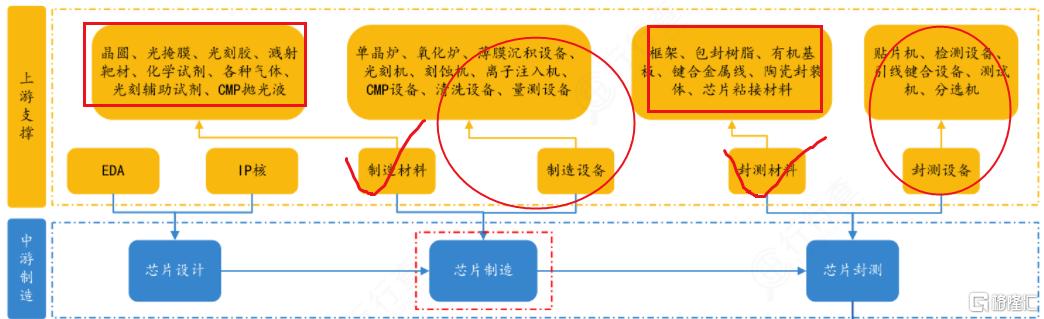

半导体材料在半导体产业链中位于制造环节上游,贯穿了半导体生产的整个流程,和半导体设备一起构成了制造环节的核心上游供应链,是推动半导体产业链发展的基石。

按照应用环节,半导体材料可以分为制造材料与封测材料两大类。细分来看,制造材料和封测材料的规模占比约为 6:4。其中,硅片在制造材料中占比最高;封装基板在封测材料中占比最高。

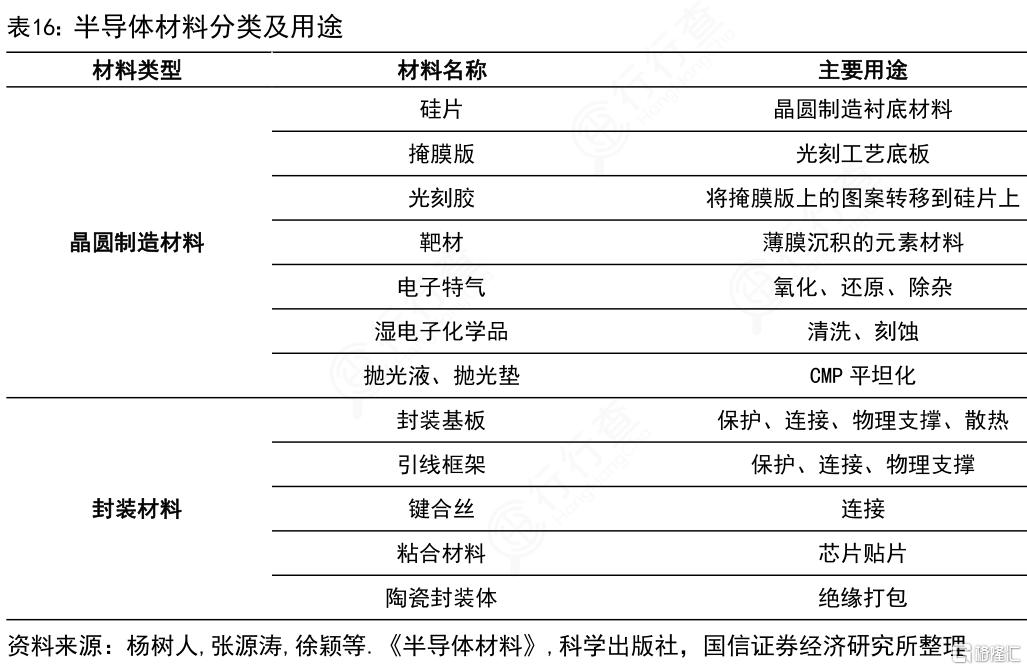

其中,晶圆制造材料主要包括硅片、特种气体、掩膜版、光刻胶及配套材料、湿电子化学品、靶材、CMP 抛光液&抛光垫等;封装材料主要包括封装基板、引线框架、键合丝、包封材料、陶瓷基板、芯片粘接材料等。

具体来说,晶圆制造材料中,硅片为晶圆基底材料;掩膜版用于光刻工艺底板;光刻胶用于将掩膜版上的图案转移到硅片上;靶材用于薄膜沉积;电子特气用于氧化、还原、除杂;湿电子化学品用于清洗、刻蚀;抛光材料用于实现平坦化。

封装材料中,封装基板与引线框架用于保护、支撑芯片及建立芯片与PCB间的连接;键合丝用于连接芯片和引线框架;粘合材料用于芯片贴片;陶瓷封装体用于绝缘打包。

二、半导体行业分析

1、市场空间和价值分布

根据SEMI 数据,2015-2022年全球半导体材料行业市场整体规模不断上涨,2015 年市场规模为432.9亿美元,2022 年增长到 726.9 亿美元,年均复合增长率为8%。

其中,中国台湾和中国大陆为前两大市场,合计占比为45.53%。之后是韩国、日本、北美和欧洲市场。

以2021年数据为例,2021年半导体材料全球整体市场空间约 643 亿美元。其中制造材料市场规模约404 亿美元,占比 63%;封测材料市场规模约 239 亿美元,占比37%。

以产品来看,2021 年晶圆制造材料市场细分占比中,硅片占比 41%最高,市场份额约126亿美元;掩膜版、电子特气分别占比 16%、15%,市场份额约60亿美元;CMP 材料、光刻胶、湿电子化学品、靶材分别占比10%、8%、6%、4%,市场份额分别为 30 亿美元、25 亿美元、20 亿美元和 11 亿美元。

全球半导体材料市场由日本厂商主导,其中制造材料市场集中度较高,而封装材料市场集中度较低。

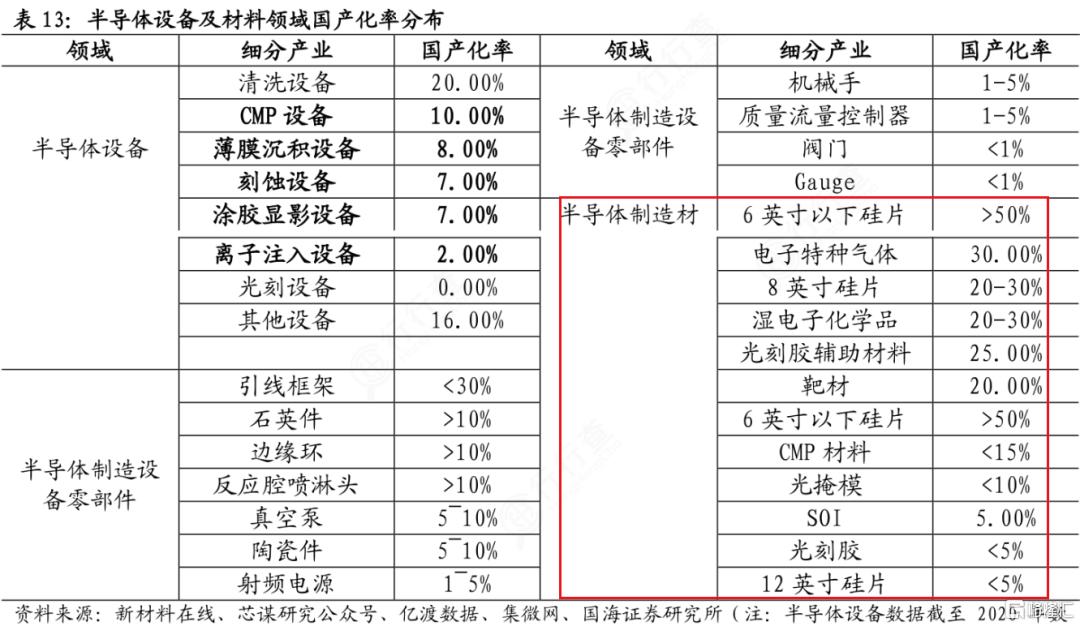

2、国产替代

中国大陆为全球半导体材料第二大市场,2022年占比为17.84%,然而国产化率仅 10%,国产厂商在多类材料的自给能力低且主要为低端产品。随着半导体产业逐步向中国大陆转移,国内半导体材料市场需求将持续增长,尤其在中美贸易战背景下,半导体材料替代空间巨大。

从目前来看,虽然各大主要品类均有国内企业涉足,但整体对外依存度仍较高。第一类,国产化率低于10%,包括 CMP 抛光材料;第二类,国产化率在 10%-30%,包括前驱体材料、光刻胶、电子气体、溅射靶材、超纯试剂等。

二、A股半导体板块格局

先看申万半导体材料板块的估值情况,目前市盈率为53.45倍,市净率为2.45倍,市盈率、市净率百分位均不足10%。目前申万半导体材料板块的整体估值处在历史较低的位置

行业格局上,申万半导体材料板块共有17家上市公司。其中,有研新材2022年营收超过150亿,在行业中绝对领先;营收规模第二的雅克科技2022年为42.6亿;营收超过20亿的公司也只有沪硅产业、立昂微、江丰电子三家。剩下一半的公司营收小于10亿。

综合营收和盈利情况,有研新材、雅克科技属于行业第一梯队公司,沪硅产业、立昂微、江丰电子、中船特气为行业第二梯队公司,行业第三梯队则是众多营收小于10亿、利润低于1亿的小企业。

四、A股核心个股分析

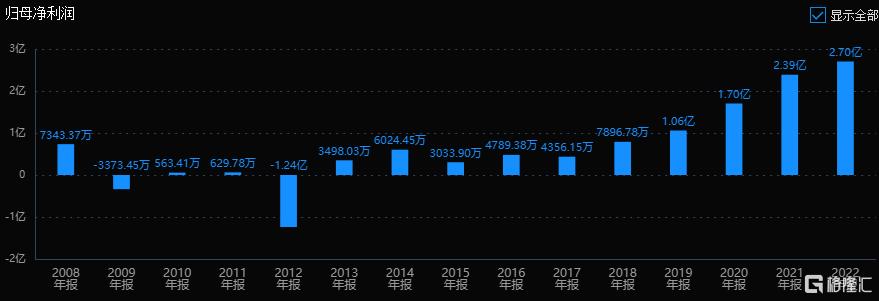

1.有研新材:金属靶材龙头

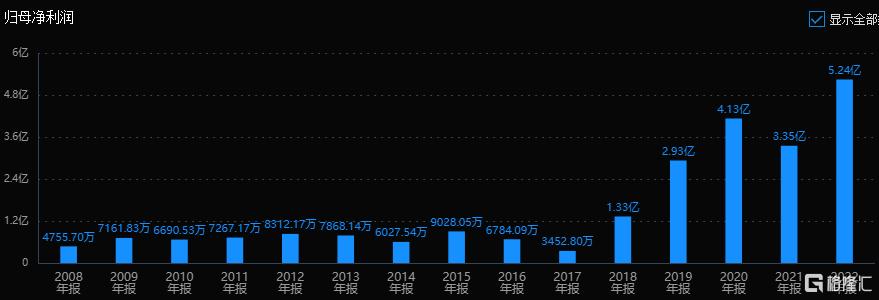

公司历史业绩从2015年起逐年稳定增长。2023年前三季度实现营收83.2亿元,同降29.1%;实现归母净利润1.4亿元,同降46.31%。

风险角度看,经营活动现金流三年总和 4.89%,表现很差;公司无商誉;无大股东质押;最近一年无高管大股东减持。经营层面看,营业收入三年平均增长速度:2.75%;扣非净利润三年平均增长速度:11.66%,公司成长性欠佳。

最后看估值情况,滚动市盈率61.92倍,当前市盈率处于历史平均的中低位区。

小结:

公司是国内半导体靶材龙头,业务上“电磁光医”四大板块齐头并进。主营业务高端金属靶材占比约7成,稀土材料业务占比近3成。

基本面瑕疵在于现金流较差,以及2023年业绩下降。2023年业绩下滑是受稀土和铂族金属价格和需求下滑影响。公司优势在于原料自产自供,靶材全品类覆盖,还有产能扩建以及高端铜靶占比提升的预期。

2.雅克科技:前驱体材料+光刻胶

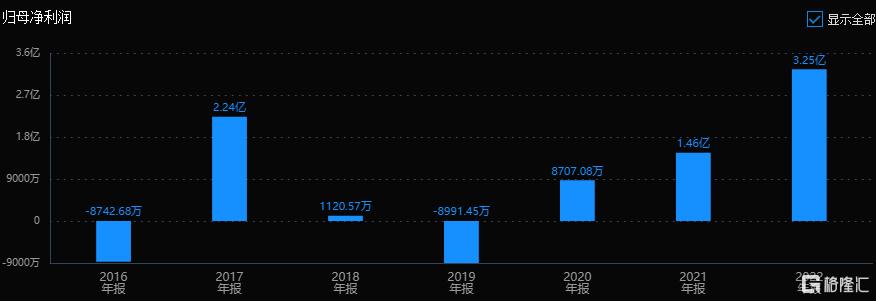

公司历史业绩虽有波动,但整体向上。2023年前三季度实现营收35.42亿元,同比+11.84%;归母净利润4.81亿元,同比+3.73%。

风险角度看,经营活动现金流三年总和 22.1%,表现一般;公司商誉28.88%,占比不大,还能接受;无大股东质押;最近一年高管大股东减持1.49%,表现较差。

经营层面看,营业收入三年平均增长速度:30.27%;扣非净利润三年平均增长速度:21.33%,公司成长性良好。

最后看估值情况,滚动市盈率44.34倍,当前市盈率处于历史平均的低位区。

小结:

公司是全球领先的前驱体供应商,为SK海力士核心供应商,2023年头部存储厂大幅减产,消化库存,导致公司业绩有所放缓。存储芯片行业困境反转在即,公司前驱体业务盈利修复可期。光刻胶业务方面,自主研发的OLED用低温RGB光刻胶、CMOS传感器用RGB光刻胶、先进封装RDL层用i-Line光刻胶等导入客户测试,宜兴光刻胶项目待验证完成后产能逐步释放。

虽然公司风险指标多有小瑕疵,但都不构成重大风险。还有回暖背景下,公司业绩大概率重回稳步增长趋势。三季报显示,公司在建工程为18.04亿元,较期初9.27亿元增长94.57%,公司未来增长有保障。

3.沪硅产业:半导体硅片龙头

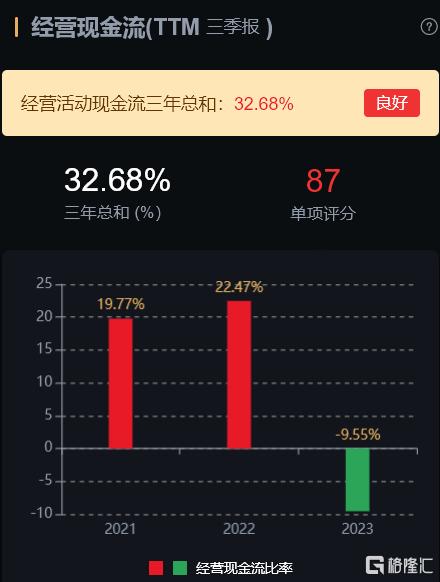

公司2020年上市,上市后业绩逐年增长。2023年营收31.9亿,同比下降11.39%,归母利润1.87亿,同比下降42.61%,扣非利润-1.63亿。主要是受整体经济环境和半导体行业市场影响导致收入下降,同时扩产项目实施导致固定成本增加所致。

风险角度看,经营活动现金流三年总和 32.68%,表现良好;公司商誉7.34%,占比不大;公司无大股东质押;最近一年高管大股东减持1.01%,表现较差。

经营层面看,营业收入三年平均增长速度:26.48%;扣非净利润三年平均增长速度:3.88%,公司成长性一般。

最后看估值情况,滚动市盈率266倍,当前市盈率处于历史平均的中低位区。

小结:

沪硅产业是中国大陆率先实现12 英寸半导体硅片规模化销售的企业。打破了我国 12 英寸半导体硅片国产化率几乎为0%的局面。历史累计出货超800万片,为国内规模最大量产300mm半导体硅片正片产品、且实现了逻辑、存储、图像传感器(CIS)等应用全覆盖的半导体硅片公司。目前300mm半导体大硅片营收占比超过40%。

公司风险指标都是小瑕疵,不构成重大风险。业绩下滑主要受行业景气下降和公司扩产影响,在国产替代加速,周期复苏叠加产能快速释放预期下,公司长期业绩增长动能充足。

4.立昂微:半导体硅片+功率器件

公司2020年上市,近几年业绩稳定增长。预计2023年营收26.9亿元,下降8%左右;归母净利润5850万元至8750万元,同比下降87%至91%左右;归母扣非净利润为-1.25亿元至-0.95亿元。主要受行业景气度影响,硅片部分产品价格下调,部分募投项目陆续转产,固定成本增加;12英寸硅片处于产能爬坡中。

风险角度看,经营活动现金流三年总和 96.51%,表现优秀;公司商誉0.59%,占比非常小,可以忽略;公司无大股东质押;最近一年高管大股东减持0.13%,表现一般。公司风险指标整体良好,无大风险。

经营层面看,营业收入三年平均增长速度:29.56%;扣非净利润三年平均增长速度:95.17%,成长性表现优秀最后看估值情况,滚动市盈率69倍,当前市盈率处于历史平均的中高位区。

小结:公司业务上半导体硅片、半导体功率器件分别占比60%、40%。

硅片产品类型从6英寸到12英寸、从轻掺到重掺、从N型到P型等领域全覆盖,12英寸半导体硅片技术能力已覆盖14nm以上技术节点逻辑电路和存储电路。受益于清洁能源和汽车电子需求稳定,公司半导体功率器件芯片销售订单饱满。未来业绩趋势主要看行业周期变化和公司产能爬坡情况。

5.江丰电子:晶圆靶材龙头

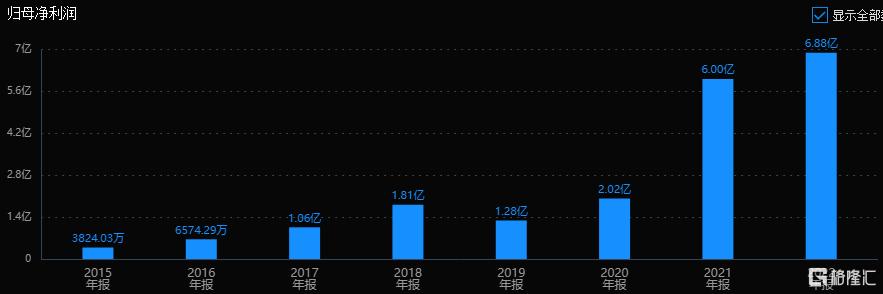

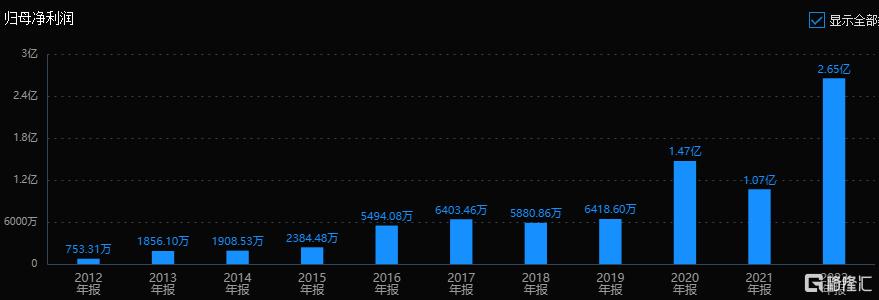

公司历史业绩表现一般,近三年出现爆发增长。2023年业绩快报显示,营收25.76亿元,同比+10.80%;归母净利润2.32亿元,同比-12.08%;扣非净利润1.59亿元,同比-24.60%。

风险角度看,经营活动现金流三年总和 20.97%,表现一般;公司无商誉、无大股东质押,无高管大股东减持。公司风险指标整体良好,无大风险。

经营层面看,营业收入三年平均增长速度:31.96%;扣非净利润三年平均增长速度:49.38%,公司成长性优秀。

最后看估值情况,滚动市盈率53.89倍,当前市盈率处于历史平均的低位区。

小结:公司超高纯靶材、精密零部件业务营收分别占比69%、15%。2022年公司晶圆制造溅射靶材市占率已达全球第二。同时积极布局半导体精密零部件、第三代半导体关键材料业务。公司年产7万个超大规模集成电路用超高纯金属溅射靶材产业化项目持续推进中。

6.中船特气:电子特气龙头

公司为次新股,历史业绩以及其他财务指标相对来说都缺乏参考价值。

风险角度看,经营活动现金流三年总和 95.23%,表现优秀;公司无商誉、无大股东质押,无高管大股东减持。

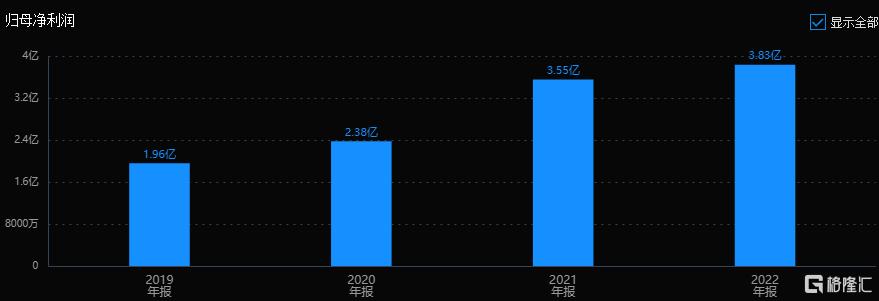

经营层面看,营业收入三年平均增长速度:19.33%;扣非净利润三年平均增长速度:137%,公司成长性良好。

最后看估值情况,滚动市盈率45.85倍,当前市盈率处于历史平均的低位区。

小结:2023年刚上市的次新股,业绩有待验证。需要时间继续跟踪。

五、总结

短期内,A股半导体材料公司业绩大多受到了行业周期下滑的影响,后面可以跟踪业绩能否随着行业景气度回升改善。

.

长期投资逻辑看,国内半导体材料行业和半导体设备行业类似,空有全球数一数二的市场规模,但绝大部分市场被国外企业占据,随着国内晶圆厂大幅扩产,国内半导体材料的国产替代空间广阔。

目前看,前驱体材料、电子气体、溅射靶材是国产企业做得较好的领域,同时是A股公司业绩较好的领域。硅片领域,沪硅产业是龙头,立昂微除了硅片业务还布局了功率器件,属于第二梯队。靶材领域,有研新材规模领先,是金属靶材龙头,而江丰电子在晶圆靶材领域做到了全球第二,是细分龙头。雅克科技则在前驱体材料技和光刻胶领域布局。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员