近期,万达轴承成功闯关北交所IPO,成为北交所直联机制过会第一股,同时创造了北交所最快过会纪录。从项目获受理到过会,历时仅2个多月。

2022年12月21日,北交所和全国股转公司研究推出挂牌上市直联审核监管机制(以下简称“直联机制”)。直联机制联动“挂牌审核—日常监管—上市审核”等各环节,形成优质企业申报北交所上市的“快车道”。

通过直联机制,优质企业可以实现常态化挂牌满一年后1-2个月在北交所上市。

此外,“深改19条”对于“挂牌满一年”的计算口径也进行了优化调整。对原先的申报时需满足“新三板挂牌12个月且是创新层企业”的条件,调整为“北交所上市委召开审议会议之日已挂牌满12个月”。从“申报时点”调整为“上会审核时点”,可以大幅度缩短上市时间,结合直联机制,大幅提升了企业申报北交所的效率。

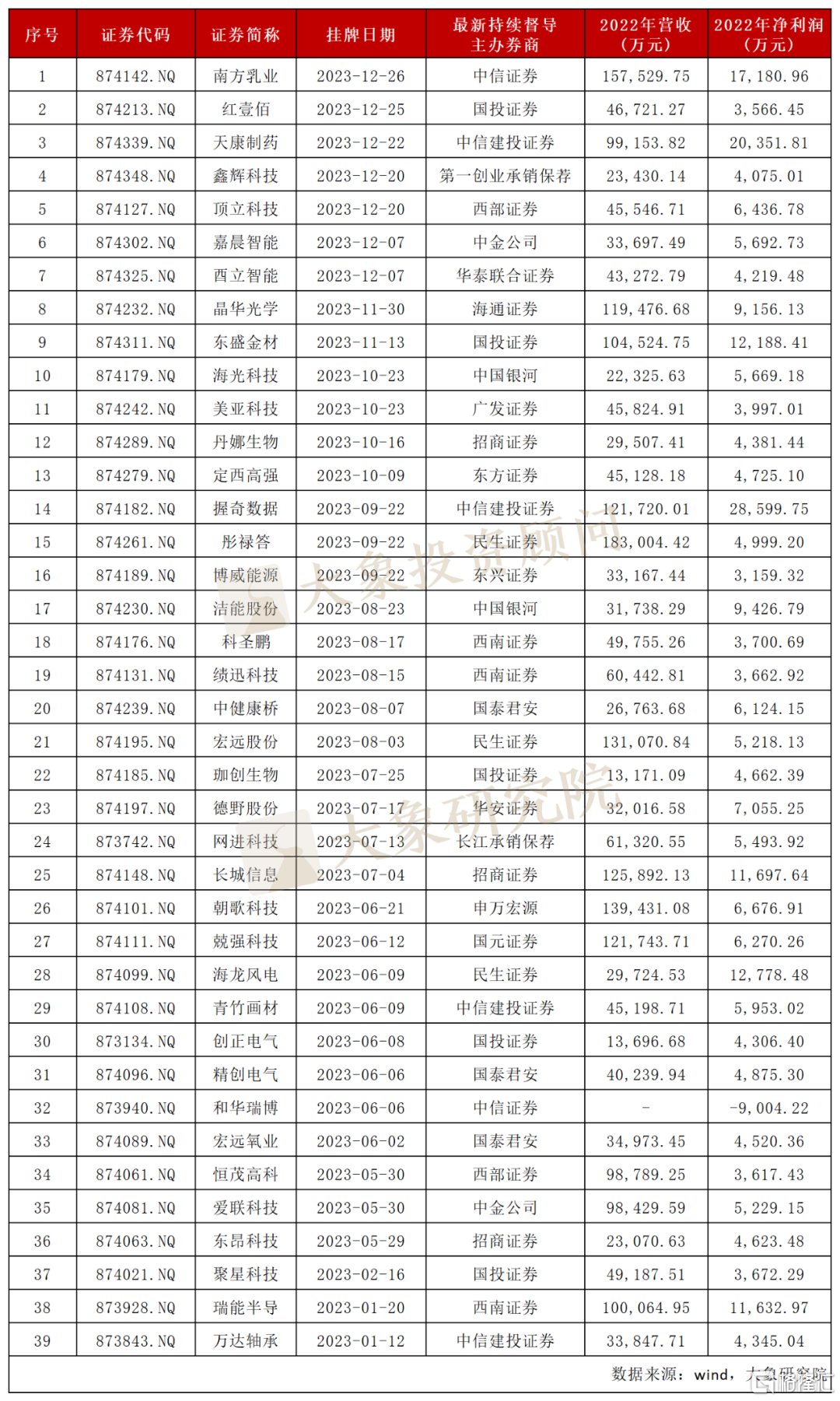

39家直联机制挂牌公司

据大象君统计,2023年全年有39家企业通过申请使用直联机制成功在新三板挂牌,挂牌即启动北交所上市计划。其中,1家已处于提交注册阶段,3家在已问询阶段,大部分企业在辅导备案阶段。

整体来看,39家公司2022年营收均值6.62亿元、净利润均值6793.27万元。

2022年净利润5000万元以上的合计有20家,占比达到51.28%。其中,南方乳业、天康制药、晶华光学、东盛金材、握奇数据、洁能股份、长城信息、海龙风电、瑞能半导9家公司2022全年净利润超过8000万元。7家公司净利润超过1亿元。

2022年净利润最高的是握奇数据。公司2022年营业收入为12.17亿元,净利润为2.85亿元。公司是一家专业从事信息安全产品的研发、生产和销售的高新技术企业。公司以安全防护技术和安全操作系统为基础,以芯片为载体,通过交付信息安全产品,提供身份识别、密钥生成、安全存储、数据保护等功能,实现连接、支付、身份认证及数字基础设施环节的数据信息安全。

直联审核“神速”过会

江苏万达特种轴承股份有限公司(以下简称:万达轴承)主营业务为叉车轴承及回转支承的研发、生产和销售,主要产品包括叉车轴承(主滚轮轴承、侧滚轮轴承、链轮轴承、复合轴承、复合轴承组件)、回转支承等。

万达轴承2023年1月12日挂牌新三板,2024年1月12日刚好期满12个月,公司成为“北交所深改19条”发布后首家挂牌刚满12个月即被安排上会的新三板企业。

万达轴承是首批申请直联审核机制的公司之一,2023年11月6日申请北交所上市获受理,根据北京证券交易所上市委员会2024年第4次审议会议公告,万达轴承于2024年1月19日上会,创造了北交所最快上会纪录,并成为北交所直联审核第一家上会的企业。

公司是国内最早一批开始叉车轴承专业生产的企业,是全国首批专精特新“小巨人”企业和国家级制造业单项冠军企业,并先后荣获中国驰名商标、全国轴承行业“十二五”发展先进企业、中国工业车辆优秀配套件供应商、第一届中国工业车辆创新成果奖、江苏省名牌产品、江苏省中小企业创新能力建设示范企业等荣誉称号。

截至招股说明书签署日,万达管理直接持有公司44.27%的股权,系公司控股股东。公司的实际控制人为徐群生、徐飞和徐明。

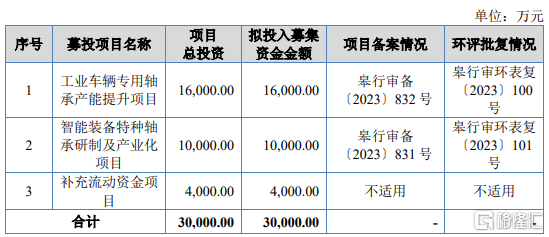

万达轴承此次拟募集资金3亿元,拟用于工业车辆专用轴承产能提升项目、智能装备特种轴承研制及产业化项目、补充流动资金项目。

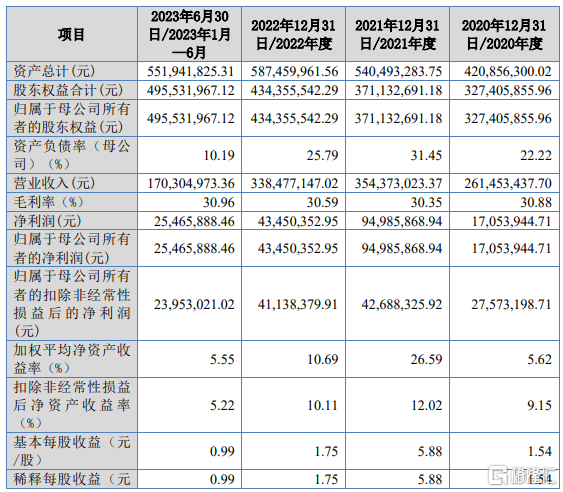

报告期内,万达轴承实现营业收入分别为2.61亿元、3.54亿元、3.38亿元、1.70亿元;扣非归母净利润分别为2757.32万元、4268.83万元、4113.84万元、2395.30万元。

发行人选择《北京证券交易所股票上市规则(试行)》第2.1.3条第一款第(一)项规定的上市标准:“预计市值不低于2亿元,最近两年净利润均不低于1,500万元且加权平均净资产收益率平均不低于8%,或者最近一年净利润不低于2,500万元且加权平均净资产收益率不低于8%”。

新挂牌公司频现直联审核

今年3月1日,金红股份、鲟龙科技、昂必立、伟荣股份、鼎佳精密5家公司集体挂牌新三板。其中,金红股份、鲟龙科技直奔北交所,这2家公司在申报新三板时即申请北交所直联审核机制。

金红股份从2023年11月15日项目获受理至正式挂牌,历时3个多月,其间经历了两轮审核问询;鲟龙科技于2023年12月27日获股转公司受理,2月2日获批挂牌,只经历了一轮审核问询,历时仅2个多月。

在挂牌新三板的同时,金红股份和鲟龙科技双双宣布了北交所发行上市计划。金红股份称,公司已与证券公司、会计师事务所和律师事务所签订北交所发行上市服务协议,计划于挂牌后12个月内向北交所提交发行上市申请文件。

公转书显示,金红股份主要从事天然磨料、钛原料等材料的研发、生产与销售,以榴辉岩型金红石矿等为原料,通过重选、磁选、筛分等工艺流程实现原矿综合开发利用,主要产品为石榴石砂、金红石及副产品机制砂等。公司是江苏省级专精特新企业。

鲟龙科技同样称,公司已与证券公司、会计师事务所和律师事务所签订发行上市服务协议,计划于挂牌后18个月内向北交所提交发行上市申请文件。

申报稿显示,鲟龙科技的主营业务为鲟鱼全人工选育、生态健康养殖、鱼子酱和鲟鱼及鲟鱼肉制品的加工和销售。据介绍,目前公司已经发展成长为全球鱼子酱行业的龙头企业,根据中国野生动物保护协会水生野生动物保护分会出具的证明显示,2022年公司鱼子酱出口量占我国出口量的比例为68.48%。根据EUMOFA数据统计,公司生产约全球1/3的鱼子酱,是全球最大的鱼子酱生产商。

结语

挂牌、上市直联机制是指北交所和股转系统公司内部对直联企业全链条审核、监管、服务工作进行集中归口管理,实现各业务环节的无缝对接,支持企业挂牌满一年后迅速完成发行上市流程的IPO提速机制。从IPO获受理到过会,历时可缩短为2个月左右。

重点推荐盈利能力强、成长性良好、技术创新能力突出的企业适用直联机制。据大象君统计,2023年通过直联机制挂牌的企业,2022年营收均值6.62亿元,净利润均值6793.27万元。净利润5000万元以上的占比超五成。

在目前的审核过程中,申请在北交所上市的拟IPO公司需要经过多轮问询,而之前挂牌阶段存在的各种问题可能会在IPO过程中再次被追问。在直联机制下,挂牌阶段就是企业计划在登陆北交所之前的过渡期。对申请挂牌期间和挂牌期间已核实确认的事项,原则上在上市申请阶段不进行公开问询,有相关基础的将减少问询轮次,精简问题数量,简化审核程序,提高审核效率。

推出直联机制,旨在推动企业挂牌一年后快速上市的目标,帮助更多符合条件的优质企业在最短时间内实现上市融资,为企业实现高质量发展提供有力保障。

哪些企业可以申请适用直联机制:

1、企业要符合国家产业政策和北交所市场定位,申报挂牌时已满足北交所四套财务上市标准之一,报告期内不存在重大违法违规等发行上市负面清单规定的情形;

2、有明确的北交所发行上市计划,已与中介机构签订发行上市服务协议,计划在挂牌后18个月内提交发行上市申报文件;

3、挂牌期间中介机构团队能够保持稳定,不得出现任意一家中介机构发生变更或者任意一家中介机构两名项目负责人均发生变更的情形;

4、各中介机构已确定发行上市项目签字负责人并由其作为签字人员开展挂牌推荐业务,至少有一名保荐代表人有2家以上IPO项目(含精选层)保荐签字经验;

5、要自愿接受并配合全国股转公司(北交所)直联审核监管的各项安排。

来源:大象IPO,转载请注明来源

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员