核心观点

2024年美国大选已拉开帷幕,拜登和特朗普很可能步入最终角逐,市场对选情的交易亦可能提前。我们关于美国大选及其影响有五个判断:

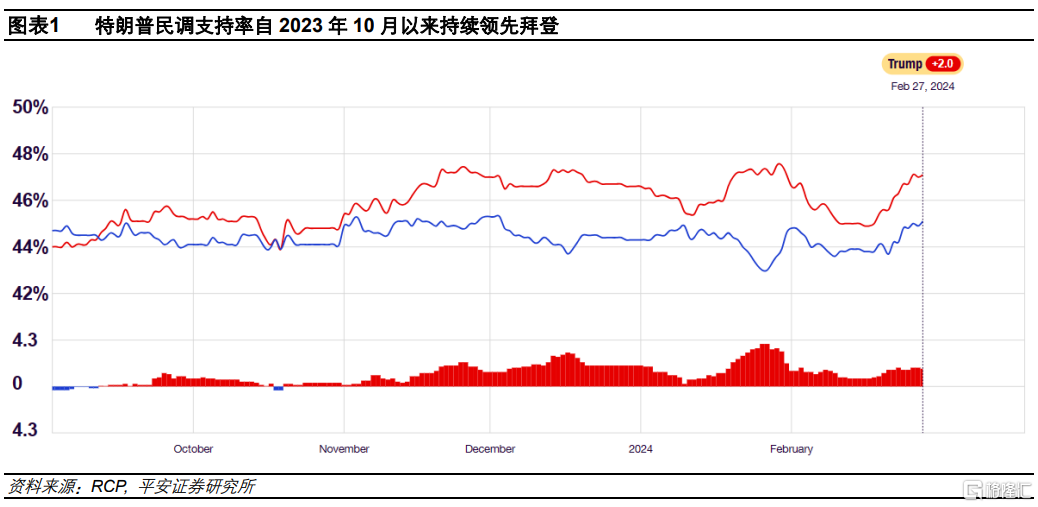

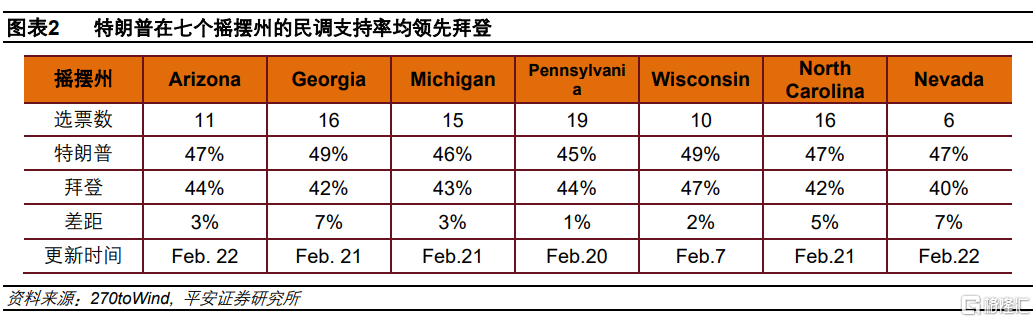

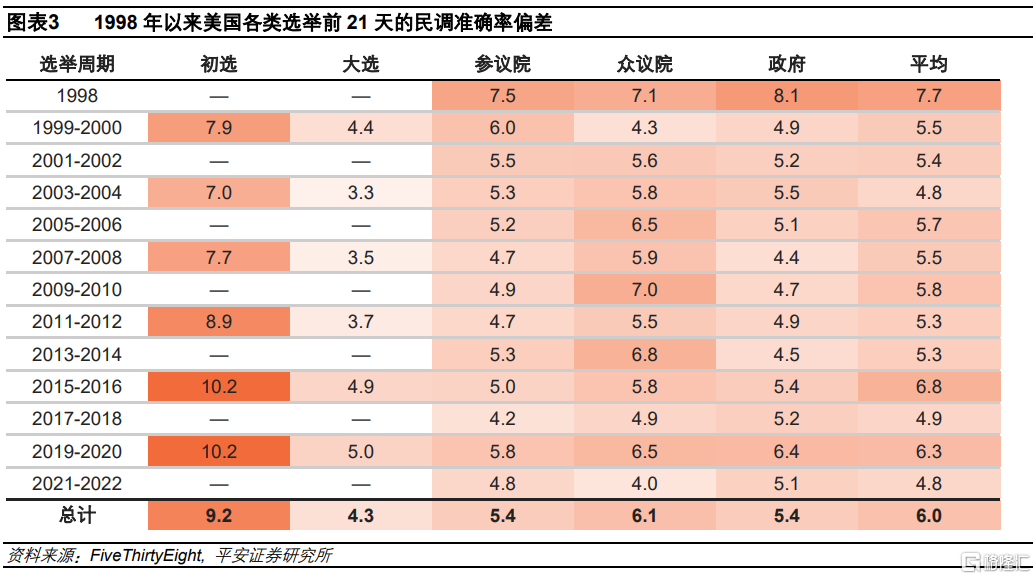

一、选情:“重竞”,特朗普势头更佳,但变数犹存。当前特朗普全国及摇摆州民调均领先。RCP统计的全国民调中,特朗普领先2个百分点。不过,目前判断特朗普胜出可能为时尚早。在过去七次大选中,前21天的民调结果与实际结果平均偏差达4.3个百分点;人工智能(AI)造假问题可能干扰选情;选民对“拜登经济学”(尤其通胀)的看法或有改善空间。

二、财政:无论增支或减税,财政都不紧缩。拜登连任或推翻大部分减税政策,但增税举措不在于追求财政紧缩,更可能是为了保证政府支出的能力,继而政府支出可能继续增长。但无论谁当选,都将面对一个愈发不可持续的财政前景。美国在新冠冲击后财政大幅扩张,提前10年达到了2030-2033年赤字水平。尤其是,特朗普当选并延续减税,将令美国财政更不可持续。

三、贸易:关税风险重燃。拜登连任或难推翻关税政策,可能继续巩固“印太经济框架”网络,“逆全球化”趋势难改。特朗普当选或重启对华关税,也可能新设“无差别关税”。一方面,美国贸易逆差在新冠疫情后快速扩大。另一方面,美国对华贸易限制效果并不明显,虽然中国对美出口份额出现下滑,但全球市占率保持相对稳定。这将增大启动“无差别关税”的风险。

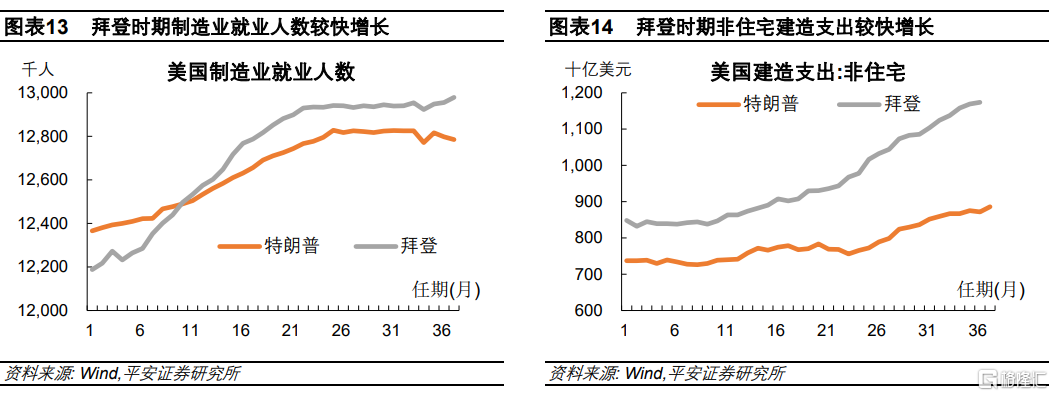

四、产业:“再工业化”思路有别,人工智能同受重视。特朗普若当选,可能打击拜登执政期间的“再工业化”成效。拜登与特朗普都希望重振制造业,但实施思路不同。比较二人执政的前三年,美国制造业就业人数在拜登和特朗普时期分别累计上涨6.3%和3.5%,非住宅建造支出则分别上涨38%和18%,可见拜登政府的制造业政策更有成效。拜登政府的投资计划长达5-10年,如果特朗普当选,美国政府投资与产业政策的连贯性势必受威胁。双方都将重视AI发展,但监管思路尚不明朗。

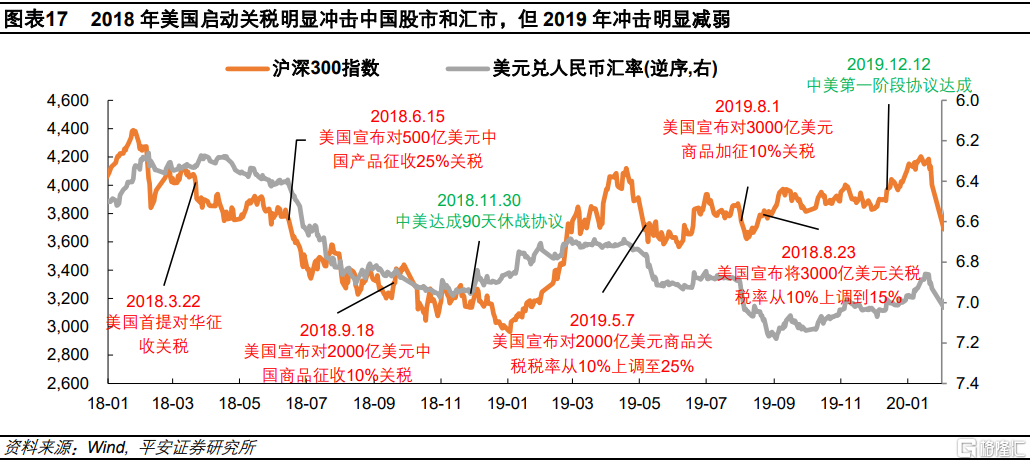

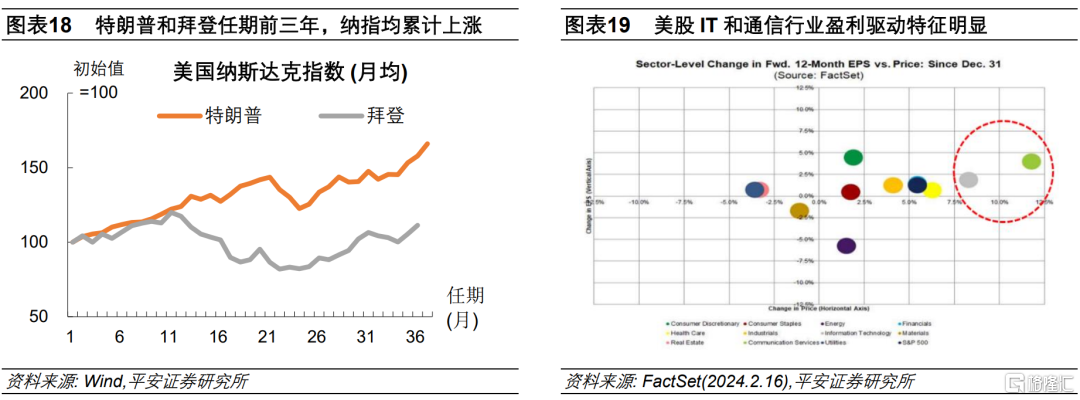

五、市场:有望相对“淡定”。从目前到大选结束,预计金融市场波动相对有限。第一,“重竞”情形下,公众对两位候选人较为熟悉,政策确定性更强。第二,扩张性财政取向不变,叠加货币渐回中性,美国经济前景维持乐观。第三,围绕关税风险的交易有望相对克制。回顾2018-19年,在中美“休战”后又重启关税背景下,市场反应明显减弱。第四,AI发展环境不变,且经济增长和企业盈利前景维持乐观,大选本身可能不会阻碍美股“科技牛”行情。具体来看,美股涨势或将不受选情过多干扰,关税风险对非美市场冲击幅度有限,美债利率和美元指数有望获得支撑而维持相对高位。

风险提示:美国大选候选人超预期变更,候选人政策取向超预期变化,美国经济和政治环境超预期变化等。

2024年美国大选已拉开帷幕,拜登和特朗普很可能步入最终角逐,市场对选情的交易亦可能提前。那么,两人的政策取向有何异同?对美国经济影响几何?资本市场会如何反应?

总结而言,我们关于本次大选及其影响有五大判断:

1、特朗普的全国及摇摆州民调支持率领先,但仍有变数,关注民调准确性、AI干扰、选民对经济和通胀感受的改善。

2、财政方面,拜登支持增支又增税,特朗普支持减税,但两者财政取向均不紧缩;特朗普当选或令财政前景更加不可持续。

3、贸易方面,拜登连任难改“逆全球化”趋势,特朗普当选或重燃关税风险,“无差别关税”尤其值得关注。

4、产业方面,特朗普当选可能打击拜登执政期间的“再工业化”成效,但双方都将重视AI发展。

5、资本市场有望表现相对“淡定”,因候选人均支持财政扩张,贸易和产业政策取向也相对透明,令整体经济政策不确定性有限。预计美股涨势或将不受选情过多干扰,对非美市场冲击幅度有限,美债利率和美元指数维持相对高位。

1

选情:“重竞”,特朗普势头更佳,但变数犹存

拜登与特朗普大概率“重竞”,当前特朗普的全国及摇摆州民调均领先。相较历史,2024年美国大选的党内初选几乎没有变数,拜登和特朗普分别在两党中锁定优势,即使党内初选将于7-8月才落幕,但两人大概率步入最终角逐,这将是1950年代以来的首次“重竞”。正因如此,围绕大选的讨论与市场博弈节点提前,当下的民调数据对选举结果已经具有较强指向性。从全国民调看,据RCP网站统计的综合民调,特朗普自2023年10月以来持续领先拜登,支持率差距曾在2024年1月下旬超4个百分点,目前(截至2月27日)差距为2个百分点。从摇摆州支持率看,据270 to Win网站统计,截至2024年2月下旬,在亚利桑那州、佐治亚州、密歇根州、宾夕法尼亚州、威斯康星州、北卡罗来纳州和内华达州等七个摇摆州,特朗普支持率均更高,领先拜登1-7个百分点不等。

不过,目前判断特朗普胜出可能为时尚早。

首先,民调的准确性需警惕。民调的可信程度一直存在争议,尤其在2016年和2020年两次大选中,民调结果明显失真,干扰因素包括民调机构不够中立、选民样本不够典型、选民“羞于”表达真实观点等等。FiveThirtyEight的一篇报告统计了1998年以来各类选举前21天的民调准确率,结果显示:在过去七次大选中,民调结果与实际结果平均偏差达4.3个百分点;如果算上初选和国会选举,民调偏差平均可达6.0个百分点。目前,特朗普和拜登支持率差距不大,几乎不超过4个百分点,且距离大选还有大半年时间,民调的参考价值更需格外谨慎。

其次,人工智能造假问题令选情更添变数。过去一年,人工智能(AI)应用快速发展,AI“深度造假(Deepfakes)”(如通过虚假音视频传播政治观点等)干扰选情的事件频出。CNN在今年2月文章指出,AI很可能干扰大选,但相关立法进展有限[1]。当前,AI造假能力与监管难度,是历次大选未曾面对的新挑战。AI对本次大选的实际影响尚难评估,但至少加大了选情的不确定性。

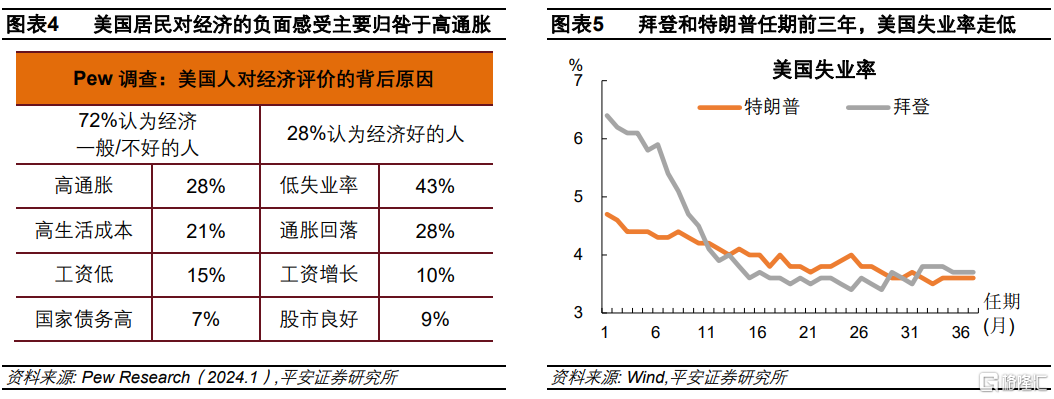

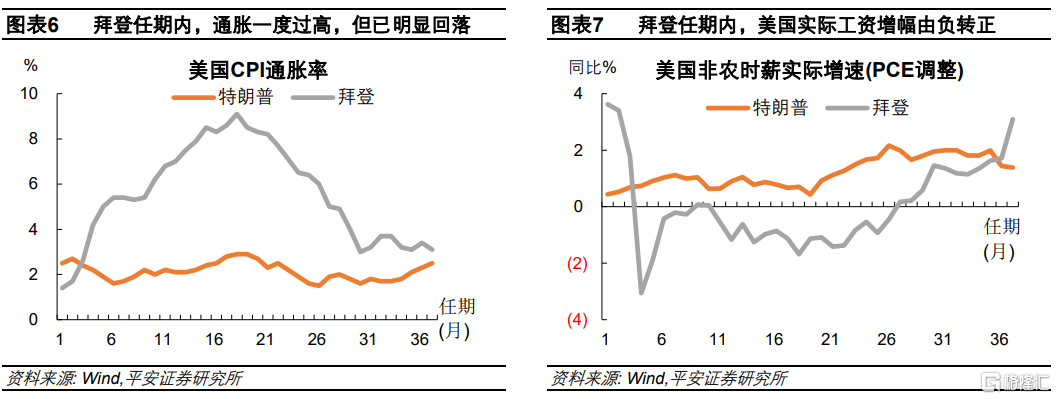

最后,选民对“拜登经济学”的看法或有改善空间。拜登任期内,美国经济较快从新冠冲击中复苏,经济增长和失业率数据亮眼,但是由于通胀一度走高,选民对经济的体感不佳。据Pew Research调查,截至今年1月,72%受访者认为美国经济形势一般或较差,排名前三的理由分别是高通胀、高生活成本和工资低,说明美国人对经济的负面评价主要来源于通胀问题。比较拜登和特朗普任期内的经济表现,二者任期内经济均不错,失业率均呈回落趋势且长期维持4%以内。虽然拜登执政期间遭遇了严重通胀,导致居民实际收入增速一度转负;不过从趋势看,目前美国通胀压力已明显改善,实际工资呈现上行且已超过特朗普时期的最高水平。在大选投票前,伴随通胀稳定,而经济和工资增长维持韧性,选民对“拜登经济学”的看法可能改善。

2

财政:无论增支或减税,财政都不紧缩

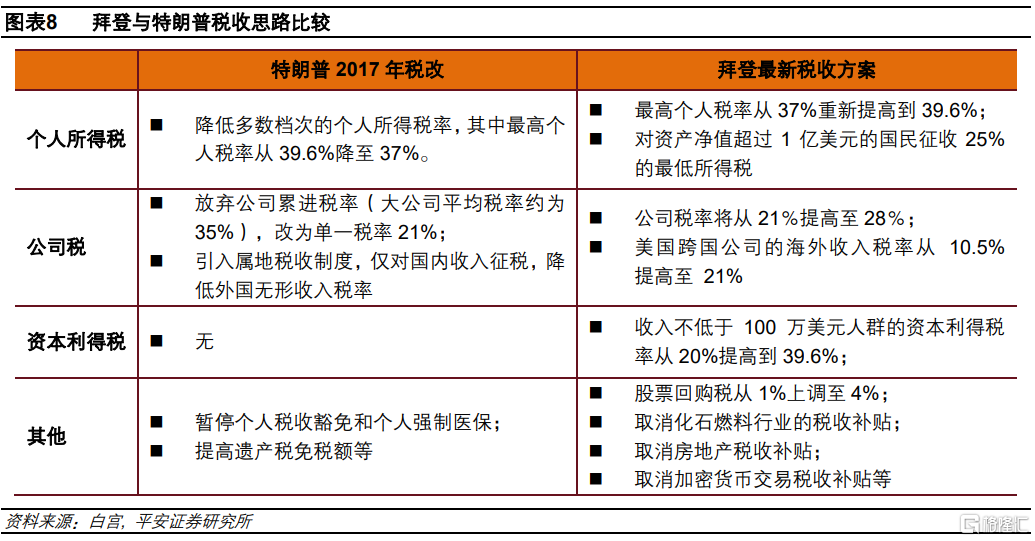

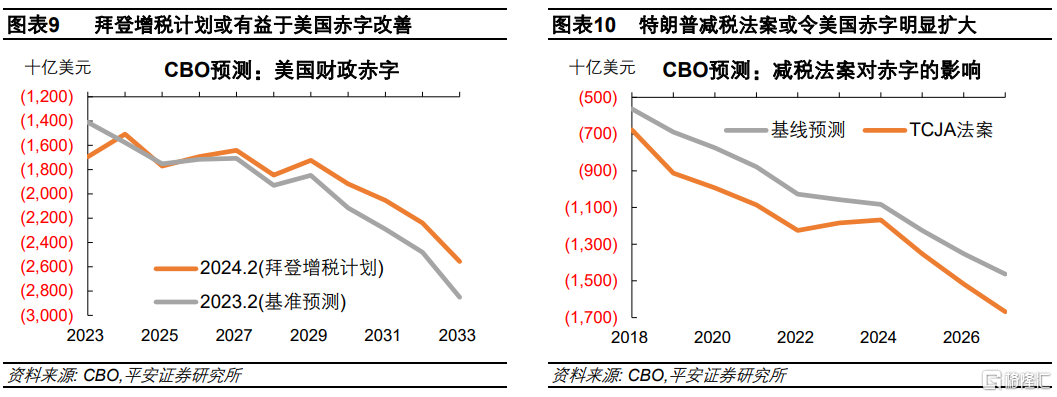

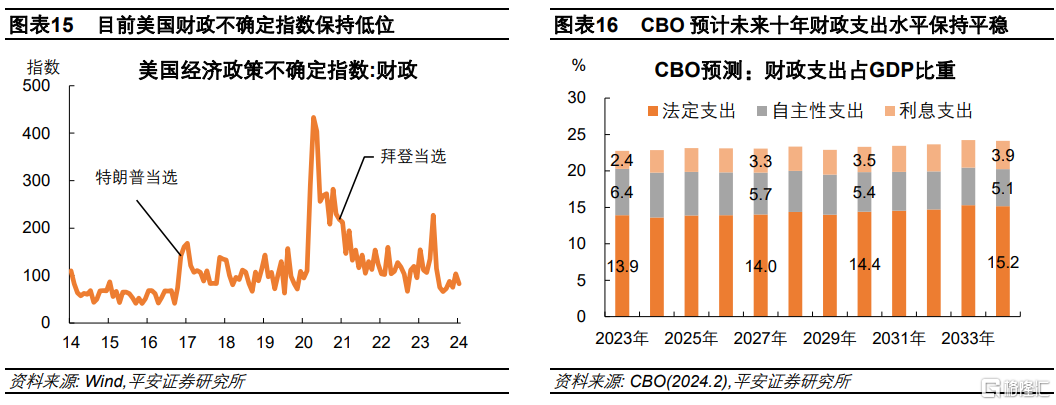

拜登若连任或将推翻大部分减税政策,政府支出可能继续增长。2017年12月,特朗普签署了《2017年减税与就业法》(Tax Cuts and Jobs Act of 2017,TCJA),降低企业和个人所得税,调整跨境税收规则,被认为是1986年以来最重大的税改方案。上述法案将于2025年底到期。特朗普若当选,意味着TCJA将继续延期;拜登若连任,则可能较大程度上推翻税改政策。2023年3月,拜登政府公布了2024财年预算,同时提出新的税收计划,以期在未来十年削减3万亿美元赤字。新计划重点包括:提高“富人”个人所得和资本利得税,将公司税率从21%提高至28%,提高跨国公司海外收入税率,取消化石燃料、房地产等相关领域的税收优惠等。但拜登政府在2021-2022年出台了基建、芯片和新能源等法案,计划于未来 5-10 年内投放1.2万亿美元,可见拜登的增税举措或不在于追求财政紧缩,更可能是为了保证政府支出的能力。据2024年2月CBO最新预测,未来十年(2024-2033年),美国财政支出占GDP比重平均较2023年上升0.6个百分点,而2023年2月预测的这一数字仅为0.3个百分点;财政赤字率平均为5.6%,略低于2023年2月预测的6.1%。

特朗普若当选将延续减税,或令美国财政更加不可持续。据CBO在2017年的测算,TCJA的实施将在2018-2027年导致美国赤字累计增加1.7万亿美元,公共持有债务占美国GDP比重将额外上升5.9个百分点至97.1%。后来,美国在新冠疫情后出台了大规模财政刺激,截至2023财年美国赤字规模已高达1.7万亿美元,赤字率突破6.3%。如果与新冠冲击前的预测(2020年1月)比较,相当于提前10年达到了2030-2033年赤字水平。可以说,无论谁当选,都将面对一个愈发不可持续的财政前景。然而,目前特朗普及多数共和党人仍支持将2017税改方案“永久化”。譬如,2023年2月众议院共和党已经在推动这项工作,而特朗普在2024年以来的公开表态更声称,其当选后会推动额外的减税措施并带来“特朗普经济繁荣”[2]。虽然无论谁当选,美国财政都不太可能紧缩,但是拜登的“增支又增税”的组合,至少有些“自负盈亏”的思路;而如果特朗普延续减税,2020年以来大规模的财政支出将更难以抵消,美国财政前景更趋于恶化。

3

贸易:关税风险重燃

拜登连任或难推翻关税政策,可能继续巩固“印太经济框架”网络,“逆全球化”趋势难改。2021年拜登上台后,虽然相较于特朗普政府对国际合作更为积极,但对自由贸易仍持慎重态度:关税方面,拜登政府保留了特朗普时期的大部分关税,仅调整了小部分关于钢铁和铝、飞机、洗衣机等领域的关税政策[3]。贸易协定方面,拜登上台后虽然第一时间恢复加入“巴黎协定”,但一直没有考虑回归《全面与进步跨太平洋伙伴关系协定》(CPTPP),也缺乏兴致修复WTO机制。2022年5月,拜登政府宣布了《印太经济框架》(IPEF),与CPTPP不同,IPEF基本不涉及关税减让,而更强调促进高标准贸易和投资,增强国际供应链韧性,体现拜登政府重塑供应链的战略意图。预计在本轮选举中,拜登的贸易政策取向仍会保持“中立”,同时迎合支持关税的工会群体,以及不支持关税的进口商和相关制造商。

特朗普当选或重燃关税风险,“无差别关税”尤其值得关注。对华方面,目前美国主要依托“301条款”,对中国约3000亿美元的商品加征了7.5-25%的关税。特朗普在今年2月采访中提到,如果当选可能会重启对华关税且税率超过60%。此外,特朗普更扬言加征“无差别关税”。特朗普早在2023年2月就宣布了其贸易政策取向,计划“对大多数外国产品征收普遍基线关税”(universal baseline tariffs on most foreign products)[4]。2023年8月,其进一步提到,上述基线关税水平或为10%[5]。

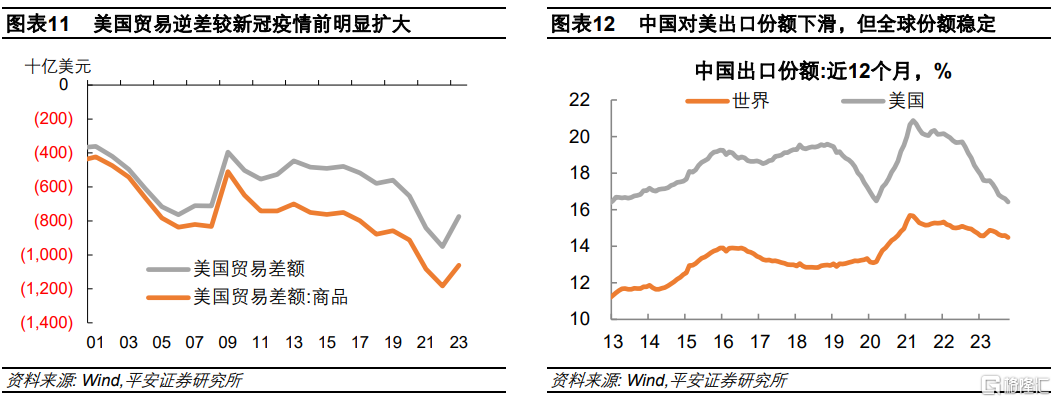

目前,有两大背景可能进一步增大启动“无差别关税”的风险。一方面,美国贸易逆差在新冠疫情后快速扩大。2023年美国总贸易逆差和商品贸易逆差分别达到7734和10617亿美元,相比2019年分别高出38%和24%。无论是出于平衡贸易差额,还是增加关税收入,美国加征关税的理由都更充分。另一方面,美国对华贸易限制效果并不明显。2023年,中国在全球出口的市占率保持相对稳定,虽然对美国、加拿大的出口份额下滑,但在欧盟、日韩、澳大利亚等其他发达经济体保持稳定,在新兴市场和发展中经济体较快上升(参考我们报告《2024年中国经济展望:东风化雨》)。中国出口市占率稳定,或得益于非美地区产业链间接带动及“绕道”影响。对华“靶向”关税效果不佳,有可能激发美国更认真地考虑启动“无差别关税”。一旦“无差别关税”问世,可能削弱亚洲及全球经济前景、冲击全球资本市场。

4

产业:“再工业化”思路有别,人工智能同受重视

特朗普若当选,可能打击拜登执政期间的“再工业化”成效。国际金融危机后,美国启动了“再工业化”战略,重振制造业的愿景延续至今。特朗普政府重振制造业的方式,主要包括减税、贸易保护和振兴传统能源,与奥巴马的政策思路大相径庭,但其实际效果并不理想,未能阻止美国制造业增加值占GDP比重的下滑趋势,商品贸易逆差也没有明显改善(参考我们报告《国际金融危机后,美国“再工业化”何以艰难?》)。拜登上台后,其政策思路与奥巴马更相似,重点都在发展高端制造。乘着大规模财政刺激之风,拜登时期“再工业化”战略颇有起色,美国制造业增加值占比回升,制造业就业人数较快增长,非住宅类建造支出(包括基建、制造业建厂等)大幅上升(参考报告《拜登时代下,美国“再工业化”能否突破?》)。比较二人执政的前三年,制造业就业人数在拜登和特朗普时期分别累计上涨6.3%和3.5%,非住宅建造支出则分别上涨38%和18%,可见拜登政府的制造业政策更有成效。但往后看,拜登政府的投资计划长达5-10年,如果特朗普当选,政府投资与产业政策的连贯性势必受威胁,美国制造业发展前景将面临更大不确定性。

双方都将重视人工智能(AI)发展,但监管思路不明。2019年2月,特朗普在国情咨文中表达了对发展AI的重视,“美国在人工智能领域的持续领导地位对于维护美国的经济和国家安全至关重要。”2023年10月,拜登政府发布了一项行政命令,计划为人工智能发展设立新的标准和风险保障,同时也提到支持创新发展和国际合作。但到目前为止,美国国会尚未通过任何AI相关立法,监管行动暂时仅依靠地方行政部门[6]。在大选之前,预计国会在立法方面的进展仍较有限;新一届政府上任后,监管思路与具体措施仍待进一步明确。

5

市场:有望相对“淡定”

如果拜登和特朗普如期步入最终角逐,从目前到大选结束,预计金融市场波动相对有限。我们预计,美股涨势或将不受选情过多干扰,关税风险对非美市场冲击幅度有限,美债利率和美元指数有望获得支撑而维持相对高位。

第一,“重竞”情形下,政策确定性更强。如果拜登和特朗普步入最终角逐,2024年大选将是1956年代以来的首次“重竞”,而且双方均有任期,公众对两位候选人较为熟悉,因此市场比较容易参考二人过往政策取向与经济表现。尽管市场博弈时点将会提前,但至少可以避免来自政策不确定性的强烈冲击。

第二,扩张性财政取向不变,叠加货币渐回中性,美国经济前景维持乐观。尽管拜登主张增支,特朗普主张减税,但较为肯定的是,无论谁当选,美国都将维持扩张性财政取向。而且,美国财政纪律已经弱化,债务和赤字增长并不会让政府迫切采取紧缩行动。参考CBO在2024年2月的最新预测,预计未来十年美国利息支出占GDP比重将逐步由2023年的2.4%上升至3.9%,但同期法定支出占GDP比重由13.9%上升至15.2%,自主性支出占比则由6.4%下降至5.1%,这将令剔除利息支出后的财政支出力度基本保持不变,意味着美国政府无需受制于利息压力而缩减支出。不过,特朗普当选预期升温更可能驱动美债利率上行,因为相比拜登“增支又增税”的组合,特朗普延续减税,可能令美国财政赤字与债务更快攀升。

值得一提的是,美国货币政策有望逐步回归中性。特朗普和拜登任期内,鲍威尔领导的美联储均保持了较高的独立性,曾经在特朗普的批评声中坚持加息[7],而拜登政府对美联储信任有加[8]。我们认为,选举结果不会改变美联储独立性与决策框架。展望未来,美联储有望逐步降息至“中性利率”水平,一定程度上缓解财政支出压力。CBO最新基准预测显示,美国政策利率将在2026年及以后回到3%左右。继而,美国货币和财政关系将由“紧货币+宽财政”组合,逐渐过渡到“宽货币+宽财政”组合,令美国经济和股市处于更优的政策环境。

第三,围绕关税风险的交易有望相对克制。回顾2018年特朗普政府动用关税武器后,美股反应不太明显,但亚洲股市和汇市受到了明显冲击。2018年3月22日(特朗普首次提出对华加征关税)到11月30日(中美贸易“休战”),沪深300指数和恒生指数分别下跌22%和16%,美元兑人民币汇率由6.3附近升至接近7.0的水平,即人民币贬值近9%。但是,2019年美国进一步加征关税或提高税率后,市场反应明显减弱。期间沪深300指数并未明显下跌,人民币汇率也基本稳定在7附近。未来一段时间,特朗普当选与重启关税的预期,有可能在亚洲市场引发一定波动,但程度或将相对有限。

第四,AI发展环境不会明显变化,大选本身难阻美股“科技牛”行情。回顾特朗普和拜登任期前三年,纳斯达克指数分别实现了约60%和10%的累计涨幅,标普500指数分别上涨约40%和20%。拜登任期内美股波动较大,主因高通胀和高利率影响。但目前美国抗击通胀之路已取得明显进展,未来美国科技股表现将更取决于科技发展环境与企业盈利前景。拜登若连任,美国将延续对发展高端制造的重视,加之宽松的移民政策,将为AI发展带来供应链、人才等方面的支持。特朗普若当选,国内外税收政策更加宽松,叠加其监管政策有望相对温和,AI发展整体环境亦有望相对友好。更为关键的是,美国财政和经济增长前景稳定,令科技及相关产业链企业盈利前景乐观。据FactSet统计,当前美股IT和通信行业具有显著的“盈利驱动”特征,即未来一年EPS预期上修和股价上涨的关系显著。

风险提示:美国大选候选人超预期变更,候选人政策取向超预期变化,美国经济和政治环境超预期变化等。

注:本文来自平安证券发布的《2024美国总统选举的五个判断》,报告分析师:钟正生 S1060520090001,范城恺S1060523010001

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员