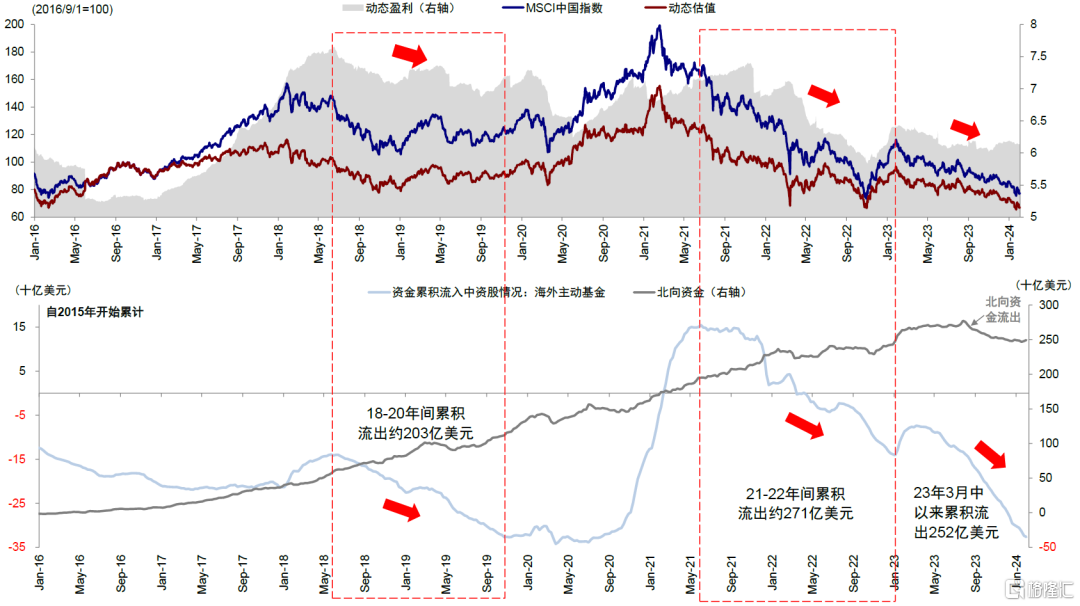

2023年8月以来,北向资金持续流出引发广泛关注,也成为加大市场波动的原因之一。如果观察刻画外资行为更准确的EPFR主动资金,其持续流出的时间更是已接近一年之久(2023年3月开始)。

2023年底北向资金短暂的大举流入一度重燃了市场对外资回流的期待,但今年以来尚未兑现。那么,外资流向近期如何变化?当前配置情况如何?如何判断后续方向?我们在本文中聚焦上述市场普遍关心的问题[1]。

如何分析外资?

主动价值型外资是分析抓手,占整体规模的一半

考虑到不同类型外资的行为和影响因素存在较大差异,将所有外资笼统的混为一谈去分析不仅无法把握本质,还很容易造成误判,这在2023年已反复多次出现。因此,有必要对外资做一个画像,以区分不同类型外资。根据我们在《如何刻画并分析外资?》的分析框架,我们将外资划分为三种主要类别,分别为交易型、政府型与价值型。

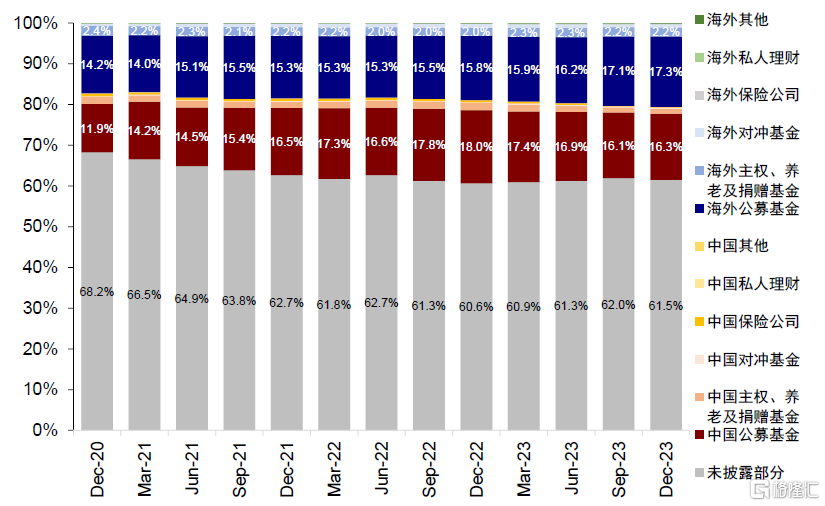

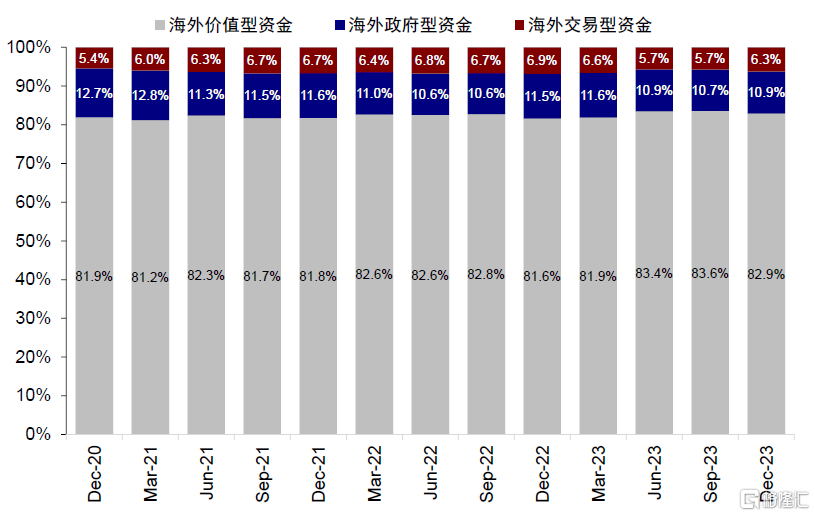

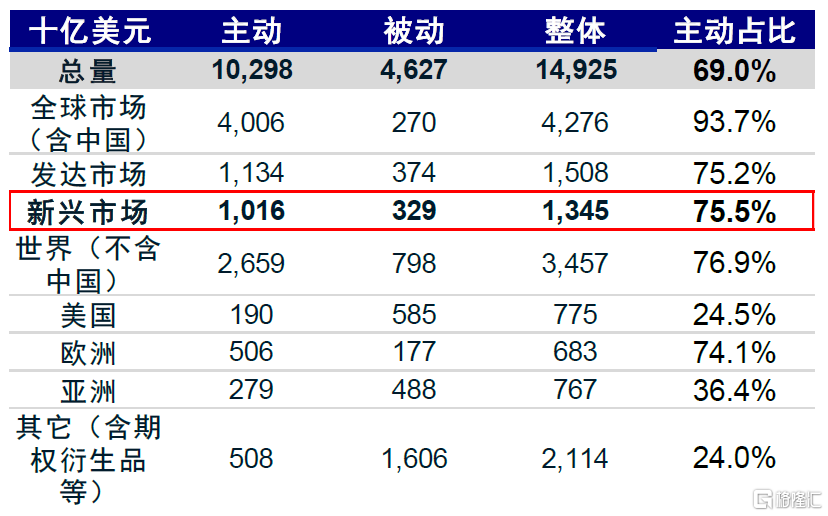

根据中国央行截至2023年6月底的统计,境外投资者持有境内股票约3.3万亿人民币,考虑到过去半年资金面的变化,当前规模应更小,但可能偏差不至很大(北向资金7月以来净流出1350亿元)。我们进一步自下而上汇总头部公司的股东情况作为观察样本,勾勒不同类型外资的画像:交易型资金约占5%(含对冲基金、个人或理财顾问等非长期持有资金),政府型资金约占10-20%(主权、养老或捐赠基金),价值型资金约占60-80%(如共同基金等长期持有资金)。这三类中,交易型资金占比少且快进快出,政府型资金受非基本面因素影响大,都无法成为分析外资的抓手。剩下的价值型资金中,25%为被动资金自动跟踪指数,无需专门分析,75%为主动资金(参考MSCI统计的资产规模)。因此,占整体比例一半(60%*75%,约1.5万亿元)的主动价值型外资就是我们重点关注的分析抓手。

从历史经验看,由于主动价值型外资持有时间周期长且受基本面影响大,因此天然是市场和基本面的同步甚至滞后指标,这也是为什么预期外资可以率先流入而推动市场的逻辑并不奏效的原因。

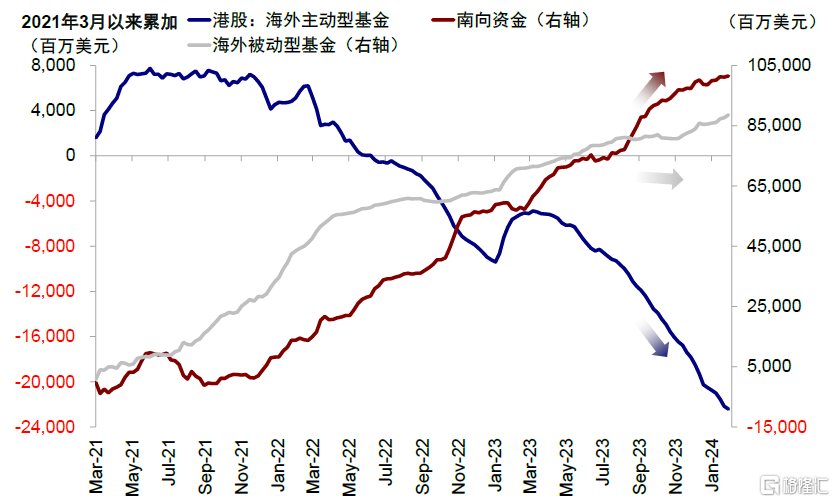

图表1:EPFR口径下海外主动资金自去年3月以来持续流出海外中资股市场,与南向背离

资料来源:EPFR,Wind,中金公司研究部

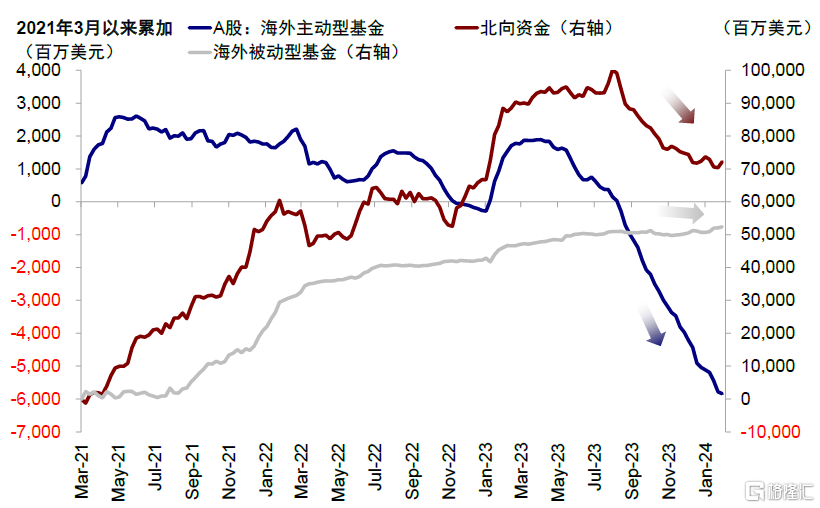

图表2:EPFR海外主动资金自去年5月开始流出A股,北向资金自8月后流出

资料来源:EPFR,Wind,中金公司研究部

图表3:自下而上梳理MSCI中国指数权重前100个股的投资者结构

资料来源:FactSet,中金公司研究部

图表4:我们构建的外资画像中,价值型占主导(60-80%),交易型与政府类(或含委外)分别约占5%与10-20%

资料来源:FactSet,中金公司研究部

近期外资动向?主动外资维持弱势,欧洲资金是流出主力;

被动资金流入代表性有限

如上文分析,占整体规模一半的主动价值型外资是我们分析的重点,这部分资金现有最好的观测指标是EPFR主动资金。虽然因统计口径问题,EPFR无法做到穷尽所有资金类型,但作为观测窗口的效果已经足够。从历史经验看,其与市场走势更高的贴合度,拐点也可以一一对应,不像北向资金近两年与市场走势时常背道而驰。

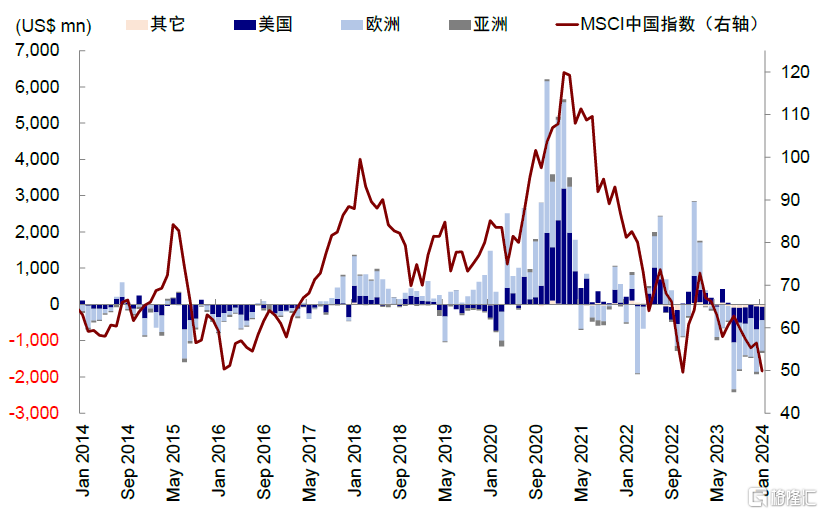

主动外资维持弱势,虽然速度有所放缓;近期欧洲资金为流出主力。整体看,EPFR口径下全球主动资金自去年3月中起维持弱势,目前已持续46周,虽然时长还不及2021年底至2022年底的59周与2018年中至2020年上旬的96周,但252.4亿美元的累积流出规模(含A股与海外中资股)已经超过2018年那一轮。进入2024年,海外资金维持流出,虽然速度有所放缓。分区域看,近期欧洲资金为流出主力,这一部分资金也恰好也是2023年初主要流入的资金。相比之下,由于美国资金当时流入不多,因此近期流出也不显著。

被动资金虽持续流入,但代表性有限。一些投资者可能会指出,EPFR口径下的被动资金过去几年都在持续流入,且规模也不少,为什么效果有限。的确,去年3月以来被动资金流入中资股市场221.8亿美元(vs. 同期主动资金流出252.4亿美元)。这种流入代表性有限且对市场也没起到作用,与EPFR口径统计的资金特点有关:被动资金看似规模不小,但主要是因为其比主动资金更容易统计。但根据MSCI统计,追踪新兴市场指数的资产规模中,主动资金占到75%,是被动资金的3倍。因此如果简单用被动资金或者被动加主动的总体资金作为判断依据,会造成误导。

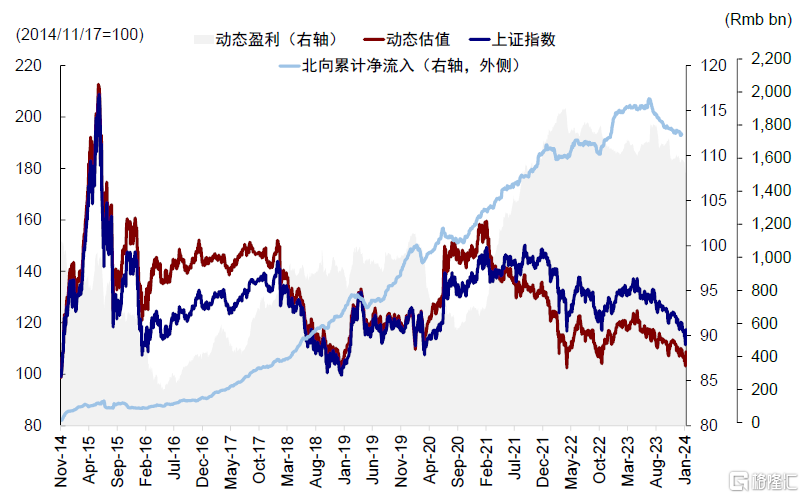

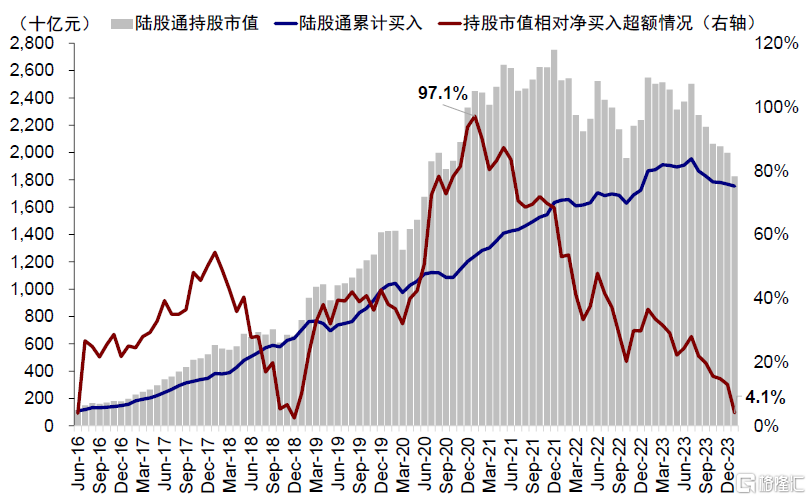

北向资金同样存在类似问题。作为仅有的日度高频数据,市场对北向资金的关注度更高。但实际上,北向资金过去几年与市场走势持续背离。此外,由于缺乏数据,我们无法判断北向资金中多少为真正的外资,2023年以来几次北向资金超百亿元的大幅流入都未能持续。即便全是外资,短期可能更多是我们上文中提到的交易型资金。截至目前,北向资金自开通以来,累计净买入1.76万亿元(较去年8月初1.96万亿元高峰下滑10.3%),持股市值1.86万亿元(较2021年12月2.75万亿高峰下滑33.7%)。2021年以来,北向资金的净买入和持股市值差距越来越小,目前收敛到基本持平(104%),而就在2021年初持股总市值还接近净买入规模的两倍(197%),相当于近12%的年均复合回报,十分可观。过去几年投资收益的快速收敛一定程度上解释了外资的流出。

图表5:跟踪MSCI新兴市场指数(含中国)的基金中,主动基金占主导,约占75%,是被动资金的3倍

资料来源:MSCI,中金公司研究部

图表6:近期外资流出中,管理人来自欧洲的基金为流出主力

资料来源:EPFR,Wind,中金公司研究部

图表7:历史经验上看,EPFR主动资金对于市场走势的解释度更高,且历次市场拐点也基本都能对应的上

资料来源:EPFR,Bloomberg,Wind,中金公司研究部

图表8:历史经验看,北向资金对外资和市场走势整体解释力不强

资料来源:Bloomberg,Wind,中金公司研究部

图表9:近年来A股市场表现不佳,陆股通持股市值与累积净买入金额已基本持平

资料来源:Wind,中金公司研究部

当前外资配置情况?

各主要区域资金均已低配中国

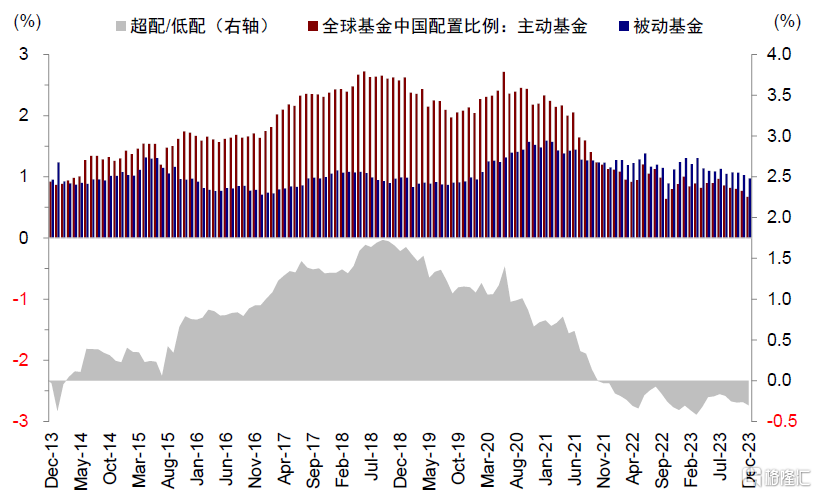

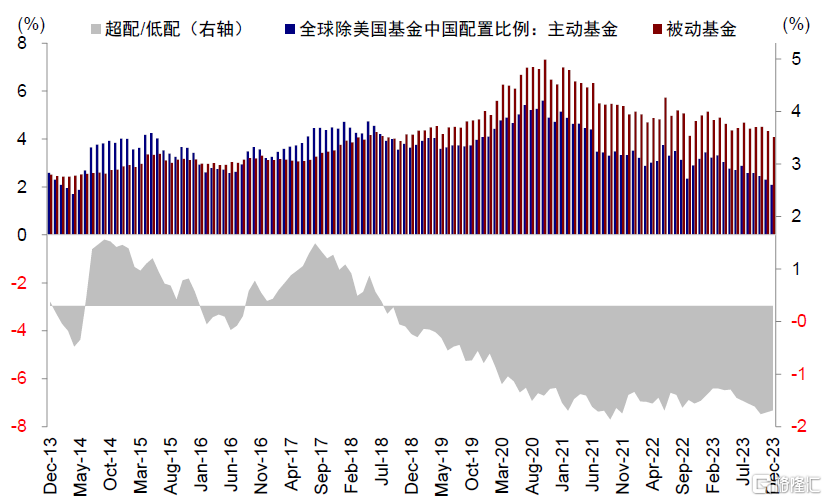

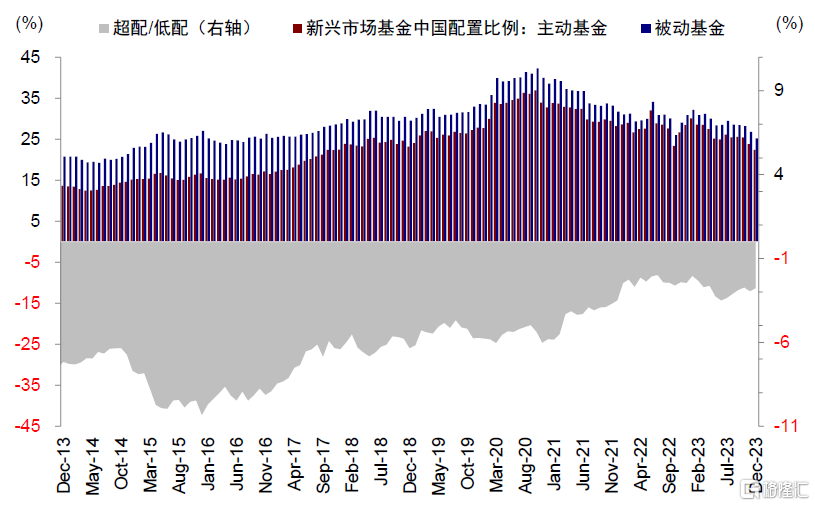

绝对水平上,截至去年12月底,全球各主要类型主动资金(全球、新兴市场、全球除美国以及亚洲除日本这四类)对中资股绝对配置比例均已接近甚至达到MSCI纳入中国A股以来(2018年)的最低点。

不过,相比绝对水平,我们认为相比基准的超/低配水平更有价值。截至去年12月,全球型基金(配置范围为全球的基金)已低配中资股0.3个百分点(基准比例0.98%,2018年以来最低时低配0.42%)。新兴市场基金低配中资股2.8%(基准比例25.2%,最低时低配6.8%)、全球除美国基金(低配2.0%,基准比例4.1%,最低时低配2.2%),亚洲除日本基金当前低配4.8%(基准比例28.1%,最低时低配6.7%)。

那么,如何判断并测算后续趋势?我们从几种方法入手进行“压力测试”:

► 如果对中国市场的配置比例重新回到标配的话,将带来593亿美元流入。上文中提到,当前各主要区域资金均已低配中国。我们假设上述四类基金对中资股均回到标配,以全球基金为例,如果从当前低配0.3%回归标配,对应89.2亿美元的潜在流入(总规模2.95万亿美元)。同样的方法测算,全球除美国、新兴市场及亚洲除日本基金的潜在流出,合计可能带来593亿美元的资金回流,这一数字相比2021年底以来海外主动型资金累积流出规模(456.1亿美元)还要高出137亿美元。

► 相反,如果低配程度降至历史低点,可能还有一定压力。假设上述四类基金对中资股的低配幅度均降低至2018年以来的低点,以全球基金为例,如果低配程度从当前的0.3%降至0.42%,对应33.5亿美元的潜在流出。同样的方法测算,全球除美国、新兴市场及亚洲除日本基金的潜在流出,都可能还有一定压力。

当然,如果进一步假设上述各类基金对中国的配置比例降至基准比例的一半,那相应的压力也会放大。不过这一情形本身比较极端,隐含了较为悲观的假设,在基准情形下并不具有完全的参考意义。

图表10:全球型基金当前低配中资股0.3个百分点(基准比例0.98%,2018年以来最低时低配0.42%)

资料来源:EPFR,中金公司研究部

图表11:全球除美国基金低配2.0%(基准比例4.1%,最低时低配2.2%)

资料来源:EPFR,中金公司研究部

图表12:新兴市场基金低配中资股2.8%(基准比例25.2%,最低时低配6.8%)

资料来源:EPFR,中金公司研究部

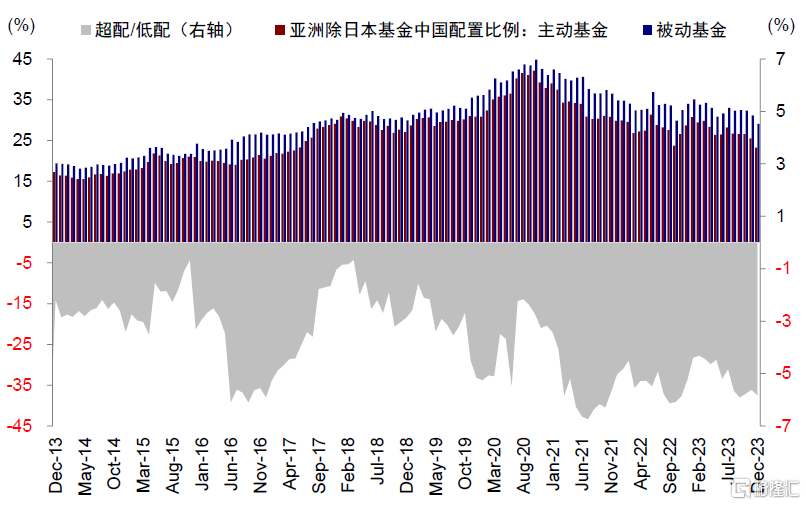

图表13:亚洲除日本基金当前低配4.8%(基准比例28.1%,最低时低配6.7%)

资料来源:EPFR,中金公司研究部

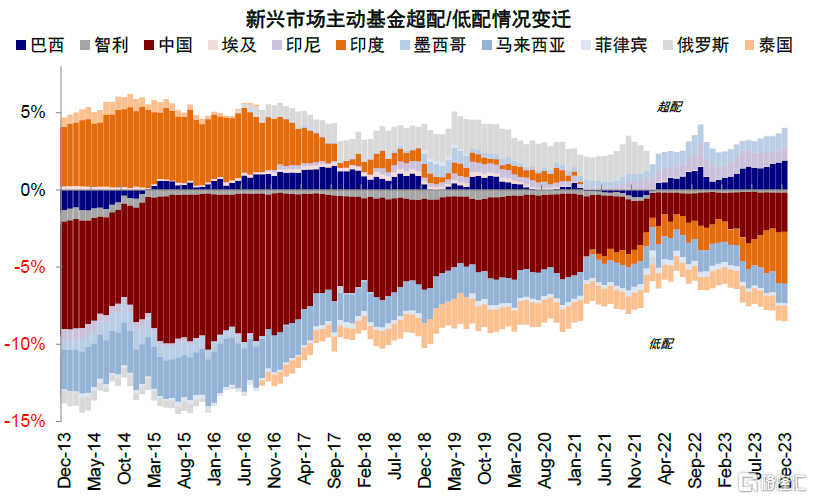

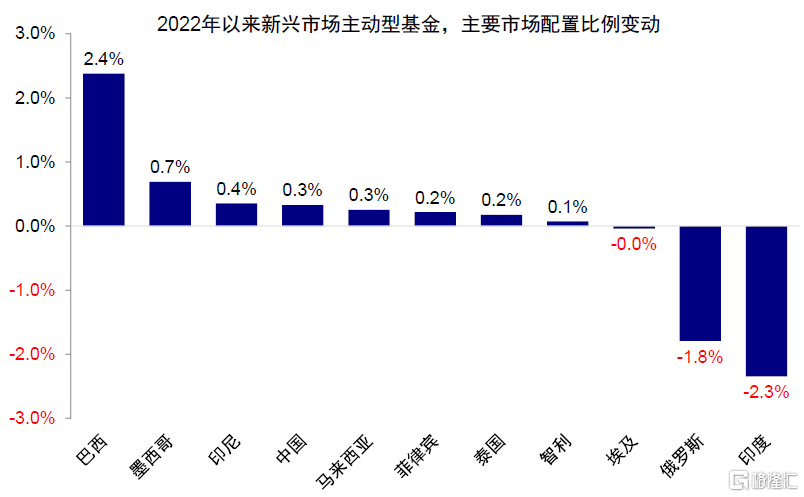

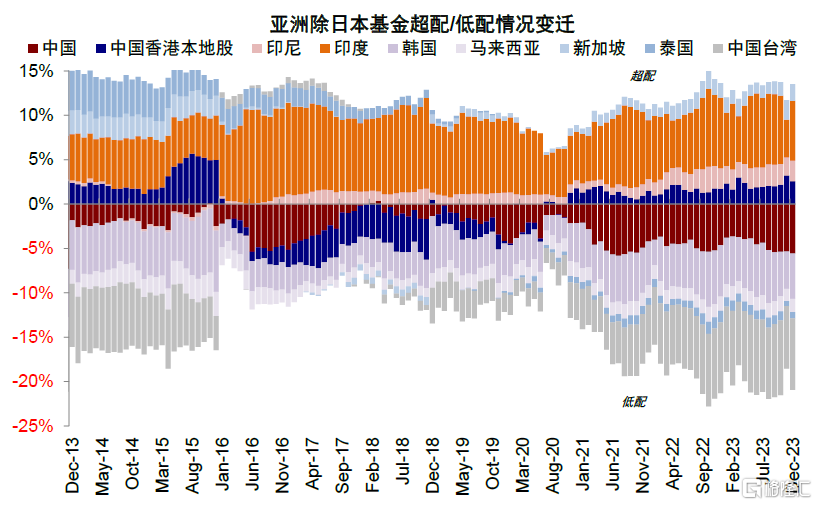

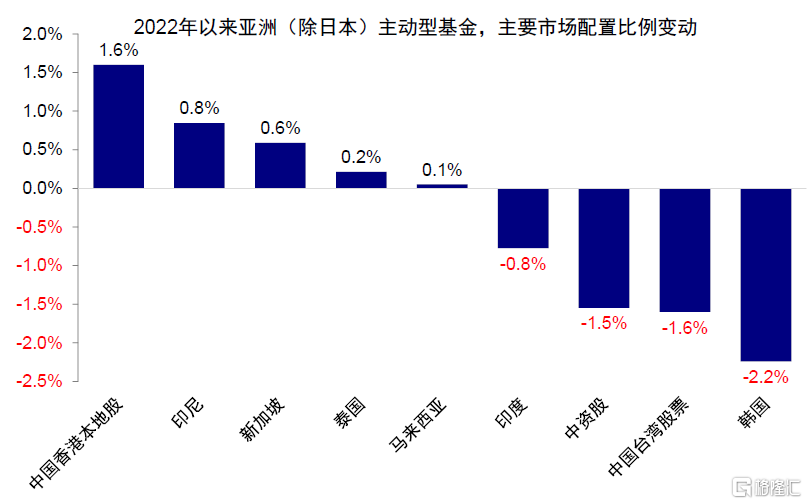

外资流向哪儿了?日本、印度、印尼、巴西和墨西哥的配置比例都有不同程度增加

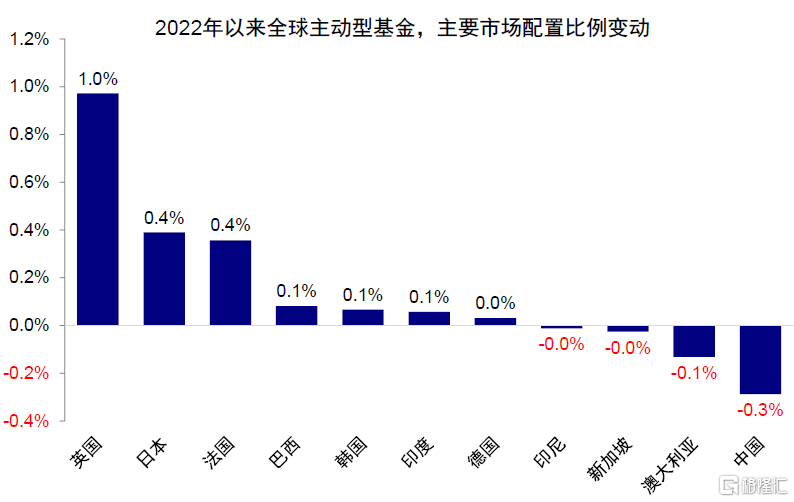

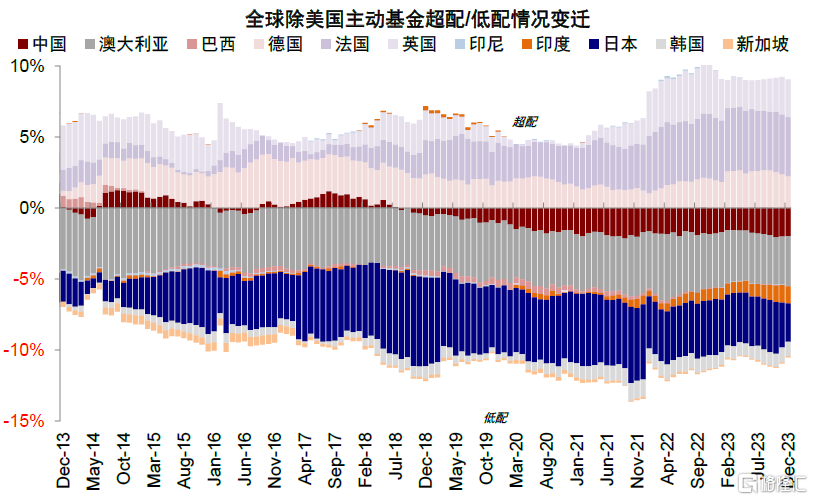

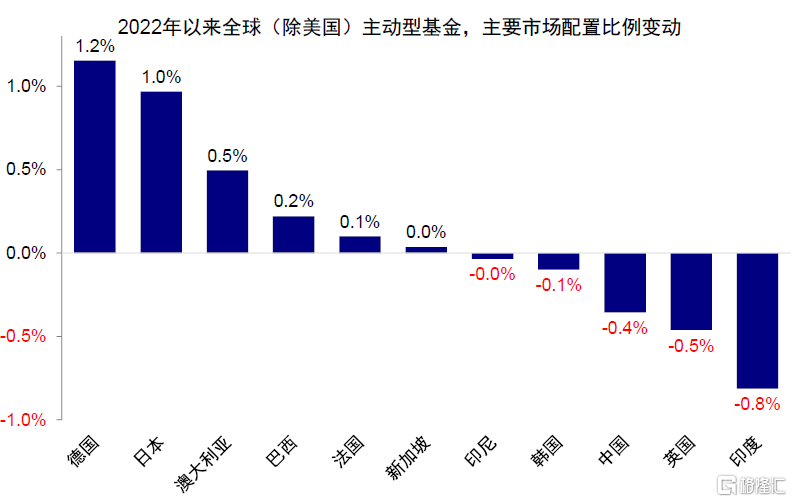

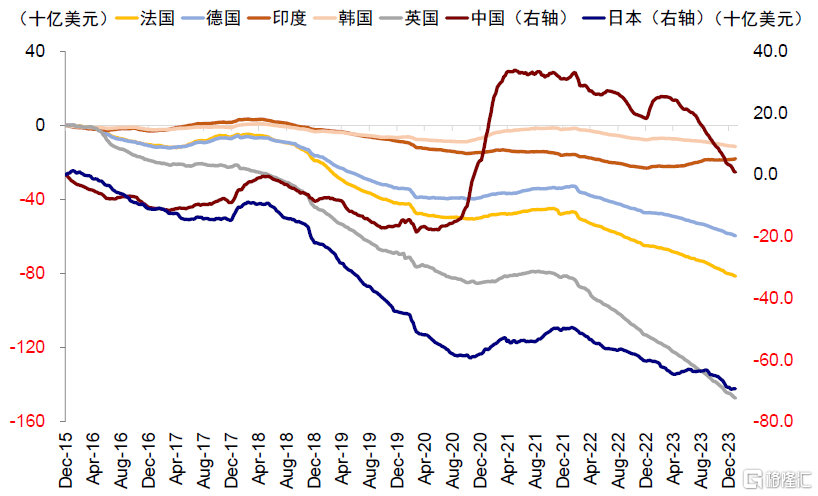

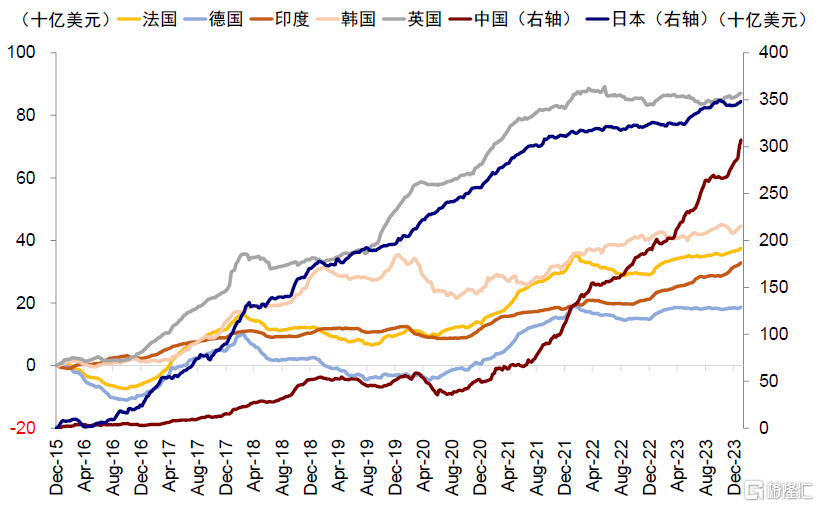

如果外资对中国配置比例降低,那么流向哪里了?这也是另一个投资者普遍关心的问题。除了资金流向外,各类基金的超低配情况可以更好的揭示这一变化。综合对比后,我们发现,全球以及全球除美国基金当前虽然对日本市场仍低配,但低配比例过去两年来已明显降低,同时印度、印尼、巴西、墨西哥的配置比例也有不同程度的提升。具体来看,

1)全球基金 2022年以来对英国与法国的超配幅度增加最多,分别提升1.0%与0.4%。对日本与印度虽然持续低配,但低配幅度分别降低0.4%与0.1%。2)全球除美国基金 对于印度低配幅度明显增加,从低配0.4%降至低配1.2%。相反,对德国的超配比例提升最多(+1.1%)。此类基金对日本持续低配,但低配幅度降低近1%;3)新兴市场基金 这对印度持续低配,且低配幅度从1%降至3.4%。相反,同期对于巴西市场从低配近0.5%转为超配1.9%。4)亚洲除日本基金 2022年以来对于中国香港本地股超配幅度提升最为显著(+1.6%)。对韩国市场持续低配,且低配幅度加深2.2%。对印度市场虽然持续超配,但超配幅度却降低0.8%。

资金流向也可以作为交叉验证。2023年初以来主动资金开始流入印度,同时2023年5月至10月中旬,主动资金流入日本,但后续又转为流出。与之相对应的,被动资金在这一时期大幅流入中国、日本以及美国市场,但中国市场表现与日本和美国市场大相径庭,背后原因可能与我们在前文中提到的不同市场主被动占比不同有关。

图表14:全球基金对中国、印度逐步从超配转向低配,韩国仍维持超配,日本低配有所下降

资料来源:EPFR,中金公司研究部

图表15:2022年以来,全球基金对日本、韩国与印度增配,英国与日本增配幅度最大;中国减配较多

资料来源:EPFR,中金公司研究部

图表16:全球除美国基金2018年以来对中国由超配转向低配,对日本低配幅度明显降低

资料来源:EPFR,中金公司研究部

图表17:2022年以来,对德国超配比例增加最多;中国、英国与印度均进一步低配,其中印度减配更多

资料来源:EPFR,中金公司研究部

图表18:新兴市场基金对印度逐步从超配转向低配,中国持续维持低配

资料来源:EPFR,中金公司研究部

图表19:2022年以来,对中国小幅度增配,但印度相对减配较多

资料来源:EPFR,中金公司研究部

图表20:亚洲除日本基金对印度超配幅度较大,对中国持续处于低配

资料来源:EPFR,中金公司研究部

图表21:2022年以来,对中资股低配比例加深,对韩国相对减配较多

资料来源:EPFR,中金公司研究部

图表22:EPFR口径下主动资金2021年以来流出中国,2023年持续流入印度市场

资料来源:EPFR,中金公司研究部

图表23:被动资金近年来则持续流入日本与中国

资料来源:EPFR,中金公司研究部

[1]除特别说明,文中数据均截至2024年2月8日

注:本文摘自中金公司2024年2月20日已经发布的《外资流到哪了?》;分析员 刘刚,CFA SAC 执业证书编号:S0080512030003 SFC CE Ref:AVH867、分析员 张巍瀚 SAC 执业证书编号:S0080524010002 SFC CE Ref:BSV497

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员