今日,半夏投资创始人李蓓发文,承认自己错判了,称自己犯了速胜论的错误,不够谨慎不够耐心,对中短期政策的响应机制理解不够深刻。在看到右侧信号明确之前,自己做好了打持久战的准备。首先是做好防守,保存实力。

她依然相信,二十年一遇的牛市仍会到来,并且不会太远,但之前可能需要多等待若干个月或几个季度的底部震荡分化。

李蓓认为,中国基础设施完善,企业家和人民勤奋好学,因此制造业持续升级,相对于欧洲和日韩,在新能源汽车等新兴产业上优势明显。这是中国长期竞争力的基础,并没有动摇。

她指出,不需要怀疑国运,投资人的确面临历史机遇。

李蓓表示,金融危机平均10年一遇,多周期共振的调整大致是20年一遇。现在中国就处于这种多周期共振的环境,官方说法是百年未遇之大变局。

她还表示,自己会纠错和止损,会持续学习和进步,但从来不怀疑自己,一直相信自己在长期会实现好的投资业绩,一直相信自己会是中国最优秀的投资人之一,不会因3个季度的回撤改变,会用未来几十年证明这一点。

全文如下:

今年以来,市场的表现显著弱于我的预期。我们的净值也出现了下跌,半夏宏观对冲的今年的跌幅大于沪深300小于中证500,去年年中高点以来的最大回撤达到了25%。

我们也接到不少投资者的询问,我写了一封很长的致投资人的信。我的同事们建议我不要发出去,不要公开说话,私下逐一相应解释就好。说如果发了信,肯定会被媒体到处转载,肯定会被到处群嘲。但我想了一下,人有责任也应该有勇气承认和面对自己的错误。做错了就是做错了,被批评被群嘲也是正常的。我还是打算发出来,公开说明一下,清晰一些。也算帮同事们分担一些解释说明的工作量。

开年以来,无论经济还是市场的表现,宏观政策的力度,的确都低于我之前的预期。我过去几个月的确犯了速胜论的错误,不够谨慎不够耐心,对中短期政策的响应机制理解不够深刻。在看到右侧信号明确之前,我做好了打持久战的准备。首先是做好防守,保存实力。

我依然相信二十年一遇的牛市仍会到来,并且不会太远,但之前可能需要多等待若干个月或几个季度的底部震荡分化。

半夏的一位投资人,几天前通过同事,给我发了这样的一段话:

这么多年来以蓓总的功力,对宏观或经济形势的判断都是非常正确的,投资策略也是有效的,所以才会有过去多年持续良好的表现,但是从去年以来她的观点和市场表现出现了明显的不一致,我认为蓓总基本的思考逻辑并没有问题,问题在于她的分析忽略了一个非常重要的变量---政策或政治的因素,在市场经济的背景下,政策因素可以看做是一个常量,原来的分析逻辑以及得出的结论是没有问题的。但是近两年政策因素作为一个扰动变量发挥了很大的作用,如果忽略这个因素去分析市场和经济肯定会出现偏差,最终必然导致投资策略出现错误。

我这样看待市场并不代表我认为市场没有机会了,大方向和蓓总是一致的,我现在思考的是如何在现在市场环境的约束条件下,去寻找可能的机会。我自己公司的私募基金产品这两周正在发行,市场给了我们很好的建仓时机,希望我们能够抓住目前市场调整给予的建仓良机!

看起来这位投资人是一位同行,其实半夏有不少同行投资人,感谢大家曾经对我的信任。在我表现不好,出现较大回撤的时候,这位投资人及其它不少投资人,没有责备我,而是给予了理解,建议,甚至鼓励。我觉得非常感动,并略感羞愧。

做好持久战的准备

关于这位投资人说到的政治和政策的因素,其实我并不是没有考量过。对于长期因素,无论是制度还是周期的,我都深入的分析过,研究了很多历史案例。对近期的变化,也一直有密切的跟踪。在此我也愿意跟大家分享一下我曾经的研究,和我现在的反思。

所谓的政治和政策因素对市场的影响,可以分两个方面来看:

1,长期的看,我们还有没有国运?我们的基本制度是否可以支撑长期持续增长?中国是否会失去20年?

2,中短期的看。宏观调控政策是否会在1-2个季度的范围内,托起名义经济增长(含广谱价格)和资产价格?

中短期的政策是否足以推动名义增长(含价格因素)上升

现在看,我的确是误判了。

我之所以在去年三季度以后转向乐观,正是看到了政策持续转向的趋势。

大的政策定调

7月28号的政治局会议态度较上半年明显变化,明确指出:要加强逆周期调节和政策储备。

对于地方债务问题

8月财新报导:央⾏或将设⽴应急流动性⾦融⼯具(SPV),由主要银⾏参与,通过这⼀⼯具给地⽅城投提供流动性,利率较低,期限较⻓。

后续,推出了1.5万亿特殊再融资债。

与此对应,重点区域,比如天津城投利率已经从7%下降到3%多。市场已经不再担心城投爆雷。

财政刺激方面

去年8月起,12个月滚动的财政赤字的确也开始回升。

10月24日,已经临到年底,人大常委会依然审议通过增加发行国债,将2023年的财政赤字率由3%提高到3.8%左右。体现了中央财政发力的态度。

地产方面

7月,国务院办公厅印发《关于在超大特大城市积极稳步推进城中村改造的指导意见》。

10月,住建部城中村改造信息系统入库城中村改造项目162个,总投资大于10万亿。

11月,彭博社报道,政府计划拿出至少1万亿政策性金融支持,投入城中村和保障房,最快本月发出。

央行推出了租赁住房贷款支持计划,支持地方政府收购存量商品房用作保障房,相当于定向QE消化地产库存。

在几乎所有的重要会议上,都强调三大工程是后续的工作重点。

基于以上这些对政策变化的持续跟踪,对政策储备的梳理和计算,去年4季度我的确是比较乐观的。

当时我认为:

既然从年中起已经有半年的准备,项目应该基本就绪,只等年底PSL的钱发出去,地方资金到位,拆迁就可以大面积展开,房票就可以批量发出,年初就能看到地产销售的回升。加上地方政府收购存量做保障房消化库存,房价2024年初就能企稳回升。

但最近1个月,尤其开年之后看,财政和货币政策的节奏,都有所回摆。而地产政策方面,之前计划的政策,无论实际落地的力度还是执行的速度,都显著的低于预期。

财政方面:

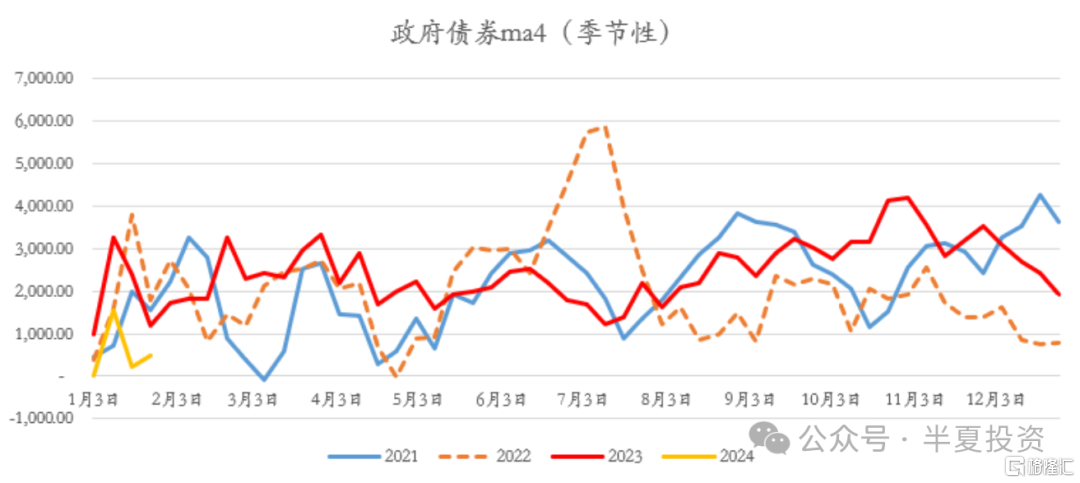

11月总的政府债务融资(国债+地方债+政策性金融债+城投债)创出历史同期最高之后。12月环比下降。但今年一月以来,环比下降,甚至同比下降明显。

货币信贷政策方面:

去年4季度后,银行间利率(回购,存单等)上台阶,货币开始变紧。虽然社融有所回升,但M2增速持续下行。

今年1月以来,信贷总量同比明显偏弱,并且央行似乎并不着急,央行的一些领导在一些场合交流,认为调结构防空转是更重要的。

加之总的政府债务融资1月也是同比下滑的,可预期1月社融增速大概率也会拐头向下。

地产政策方面

1,PSL第1批发了3500亿,作为试点。目前为止大部分还没有落到项目上,只是先完成了第一步向国开行的到账。从各地地方政府调研的情况来看。政策性资金的使用受到的限制比预期的要多,落地的速度和效率比预期的要慢。相对于最早行业内讨论建议的方案,现在的方案既少了量,又带了枷锁。

2,租赁住房贷款,并没有立刻全国范围推开。而是选了8个城市做试点,首批一共1000亿额度,大部分仍在申请阶段。

从结果上来看,1月以来的地产销售又下了一个台阶。

为什么政策的节奏出现了回摆和收缩,现在我的理解,应该是政府和市场观测经济的侧重点的不同。

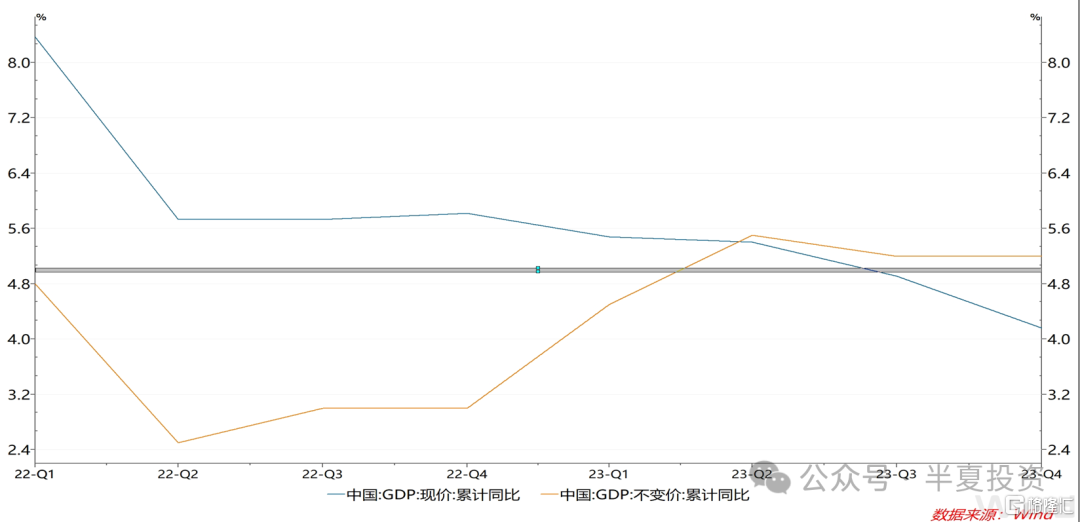

管理层看重实际增长指标,也就是工业产出,实际GDP这些数量指标,政府指定KPI的时候,也是以此类指标为根据。过去一年多实际,数量指标的确持续上行,超目标完成。

在上周的达沃斯会议上,总理说:

刚刚过去的2023年中国经济总体回升向好,预计国内生产总值增长5.2%左右,高于年初确定的5%左右的预期目标。在推动经济发展的过程中,我们坚持不搞强刺激,没有以积累长期风险为代价换取短期增长,而是着力增强内生发展动力。

而跟企业,居民的体感相关度更高的指标,资本市场更看重的指标,其实是名义增速(包括价格因素),过去一年多持续下行,最新仍在下行。

过去一年名义增速和实际增量,走势完全是劈叉的。

对于决策层来说,既然目标已经超计划完成,的确没有必要加大刺激力度,的确可以节奏上回摆一下,的确可以腾一些力量来调结构防空转控地方债务。而对于群众和市场来说,名义经济增速趋势仍在下行,期望的政策倒是落空了。

这种分裂,2,3个月内,暂时是无法逆转的。转变要到来,要么得是数量指标也出现明显的向下压力,要么是得价格指标触碰到红线,要么是价格波动引发一些不稳定因素。要么是决策层的关注点从数量指标转向价格指标。

之前的我,对这种分裂理解的确不够深刻。在去年4季度,基于对年底政策性金融确定性大发力的期待,还左侧买入了10%地产股和建材股,原计划开年看到房票大面积发出,地产销售回升再右侧加仓。结果是,年初观察了2周,发现城中村进度缓慢,地产销售再下台阶,然后止损。

我的确犯了速胜论的错误,不够谨慎耐心,这类进攻性的品种,应该等到右侧数据确认再买。

以现在的情况看,之前认为驱动中国股票牛市的2个理由:

1,名义GDP拐头,价格向上,估计还要等几个季度(最快1个季度,慢的话也许要3,4个季度)。

2,低利率,低信用利差,去非标化环境下的资产荒背景下,极度低估的股票资产有望吸引长期配置类资金,这一点依然成立。

那么,名义GDP拐头之前,市场能得到低估值和资产荒的支撑,难以大跌,但也难以进入牛市主升浪。在看到右侧信号明确之前,我决定先做好防守,保存实力,做好打持久战的准备。

去年年底我的组合由三部分组成:

进攻的地产股和地产链,中流砥柱的大盘宽基指数,防守的高股息类。

地产股和地产链:在地产销售回升,房价企稳之前,没有上行动力,不排除继续跌。这类持仓上周已经基本平仓止损绝大部分。等地产销售回升,房价企稳再重新买入。

300为主的大盘宽基指数:当前估值处于历史最低位附近,在持续有资金大量申购300ETF的背景下,下行风险有限。可以继续持有。

高股息类:红利指数PB仅0.6,PE仅5.5倍,分红收益率6.5%,绝对估值在历史上看依然很低。因为资产荒依然是今年的主要矛盾之一,保险依然将会是今年主要的净流入资金。即便名义经济增速不起来,高股息类今年应该仍能获得绝对收益。如果名义GDP回升,则高股息中的顺周期类也会贡献向上弹性。属于攻守兼备的品种。

在名义GDP拐头,地产企稳回升前,后续我们做好持久战的准备。一方面回撤更多之后的确需要进一步加强风险控制,一方面估计短期内没有大幅上涨的踏空风险,组合总的风险预算比之前降低一半。

权益方面保持大盘宽基指数+高股息类的结构,作为基础持仓。依然会持续跟踪,积极寻找一些商品类的机会,但也不能着急。大部分工业商品现在和未来2个月,都处于积累矛盾上下两难窄幅震荡的局面,但开春后可能会存在一些库存周期拐点的机会。

长期看依然不需要怀疑国运

虽然我过去3个季度亏了钱,已经战术性的减了仓,我只怪自己之前认知还不够。不打算抱怨国家责怪政府,也不会因此怀疑国运。中短周期的节奏和长期的前途不是一回事。

在历史的当期,当时的人们,当时的市场,其实常常会误判国运。

中国基础设施完善,企业家和人民勤奋好学,因此制造业持续升级,相对于欧洲和日韩,在新能源汽车等新兴产业上优势明显。因此,中国的出口份额维持全球第一并且在过去的5年又上了两个台阶。因此,中国的经常项目顺差始终维持在非常高的水平。这是中国长期竞争力的基础,并没有动摇。

越是长期的问题,越不会因为几个季度的波动而改变。我们不需要怀疑国运,投资人的确面临历史机遇。

最后的一段话

前面的投资人来信也提到,最近我们被媒体和自媒体热炒。因为上周半夏旗下有一支基金下跌到0.84,触及预警线。我自己本来觉得不是什么大事。2年前发行的基金,下跌10%多,放在行业里横比,算跌的相对少的吧?

预警线不是止损线,对到预警线的基金,我们有一套成熟的风控方案,在预警线和止损线之间,设置了5个分界线,净值下滑就梯形降低仓位系数,净值回升则对应的梯形提高。基本是不可能到止损线的。

媒体喜欢写我,我也习惯了,并表示理解。虽然有一半是黑我,其实也有一半是认可。在媒体领域,流量,是一部分人工作的KPI,是一部分人生活开销的来源。大部分媒体人,其实收入都不高。如果我帮一些人完成了KPI,帮一些人提供了生活来源,也算积德吧。

但是一些媒体夸大事实,造谣说我们爆仓,穿仓,这显然就是违法行为了。半夏法务的同事正在逐一投诉,对部分过分的进行起诉。

半夏宏观对冲主基金没有预警线和止损线,从最高点回撤25%,的确是我历史上的最大回撤。对此,我也有心理准备。

10多年前我就下定决心将投资作为自己终身的职业,因此,我也研究过世界上大部分存续20年以上的投资大师的历史业绩。他们的历史最大回撤无一例外超过20%,甚至超过30%,40%,50%。金融危机平均10年一遇,多周期共振的调整大致是20年一遇。现在中国就处于这种多周期共振的环境,官方说法是百年未遇之大变局。

这么说不是想给自己找借口开脱。过去3个季度,我做得的确不好,如果一些投资人责备我,不再信任我,我也完全理解。

我自己早就想过,我既然要干一辈子的投资,无论因为环境的原因,还是因为自己阶段性运气的原因,肯定会遇到2~3次百分之20以上的回撤。肯定会有若干次失去一部分人投资人的信任,若干次基金规模的显著萎缩。对此我自己有三个风控措施:

1,在个人的财务安排上。没有任何的负债。大部分资产都放在基金里,但依然给自己和家人留有一笔现金,足够按当前的生活水平开销20年。

2,在基金投资上。我给自己设了一个内部风控目标,回撤15%。要求在15%之后显著压低风险预算的上限,给自己一个硬枷锁以免完全失控。这个枷锁并不能保证之后完全不跌,但是至少显著控制了速度。

3,在公司业务发展上。顺风的时候,不激进扩大规模,不在高点主动营销,不过快的扩大团队人数。规模每上一个台阶就主动封盘,巩固运营和投研。事实上去年4月我们的确刚到一个台阶就主动封盘了。

做好了这样的安排,肯定就能一直在市场里活着。就没什么好焦虑的,不用扭曲自己的策略和动作,客观评估环境,正常调整仓位。

对于投资人来说,无论你是投半夏还是投别的基金,其实也应该做好类似我这样的思想准备。非固收的净值型基金,20%以上级别的回撤长期看几乎是不可避免的。比如前两年表现很好的量化选股和杠杆量化中性基金,我觉得今年可能就需要很当心了。

最后,我想对所有喜欢我,认可我,关心我,最近担心我状态的人说,谢谢大家关心鼓励,你们真的不用担心,我好好的,一直都会好好的。我经历过08年金融危机,经历过15年股灾。第一次合伙创业失败过,不仅散了伙,还分了家。我每个月被媒体写,每年都会被黑好几次。我什么没经历过呢?

我会纠错和止损,会持续学习和进步,但我从来不怀疑自己,我喜欢这个工作,一直相信自己在长期会实现好的投资业绩,一直相信自己会是中国最优秀的投资人之一,不会因3个季度的回撤改变,我会用未来几十年证明这一点。

声明:

文中表述的观点,仅代表作者写作时的想法及投资过程中的个人记录。作者保留根据市场环境、新信息等适度修正观点的权利。基金管理是一个动态的过程,需要根据政策、价格、基本面等的变化不断做出适当调整。投资有风险,入市需谨慎。作者对市场、行业、投资标的、基金等的看法或展望,仅供读者参考,不作为任何投资建议、承诺、暗示或者诱导。文中若涉及到对一些国家或地区、社会、经济、行业、公司等的评价,仅为学术讨论,请勿断章取义。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员