核心观点

2024年元旦后央行货币政策操作存在一些变化,逆回购净投放规模低于历史同期水准而未进行降准,PSL等结构性工具与MLF使用相对更多,而资金面相对平稳。央行操作变化体现了对资金供给结构与使用效率的关注,目的或在于实现平衡资金面稳定与避免资金脱实向虚的目标。往后看,MLF以及各类结构性工具替代降准、OMO作为货币供给主要方式或引起银行资金获取边际成本的抬升,资金利率中枢难以大幅下行、流动性分层现象持续。

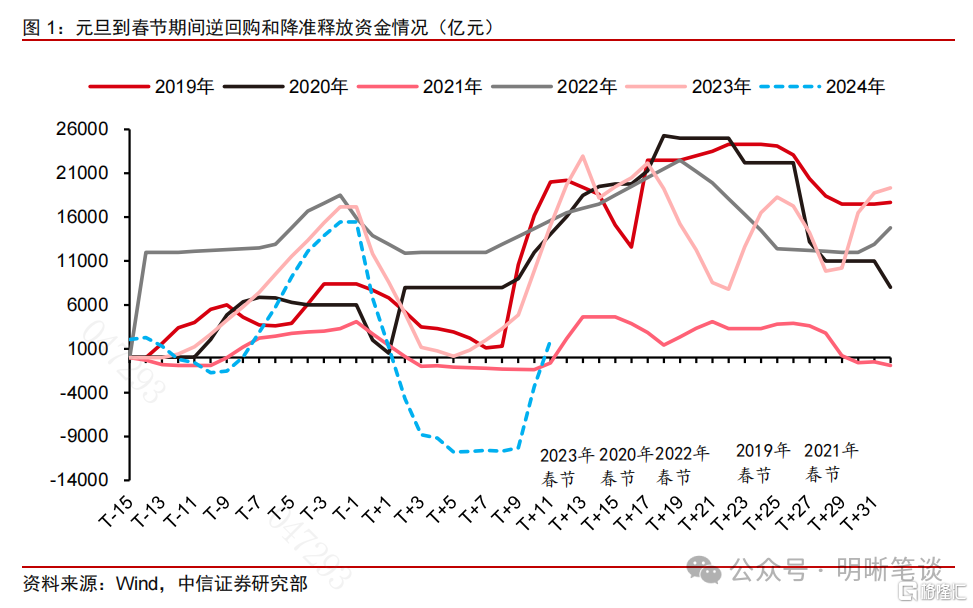

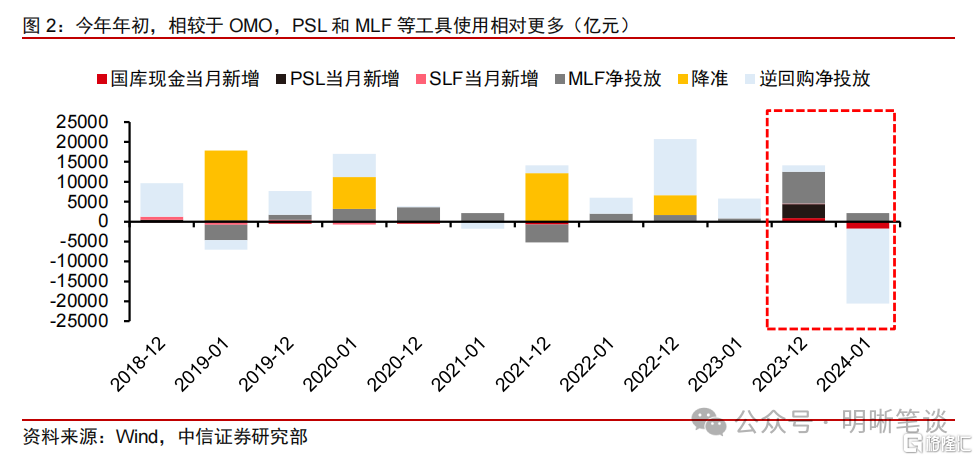

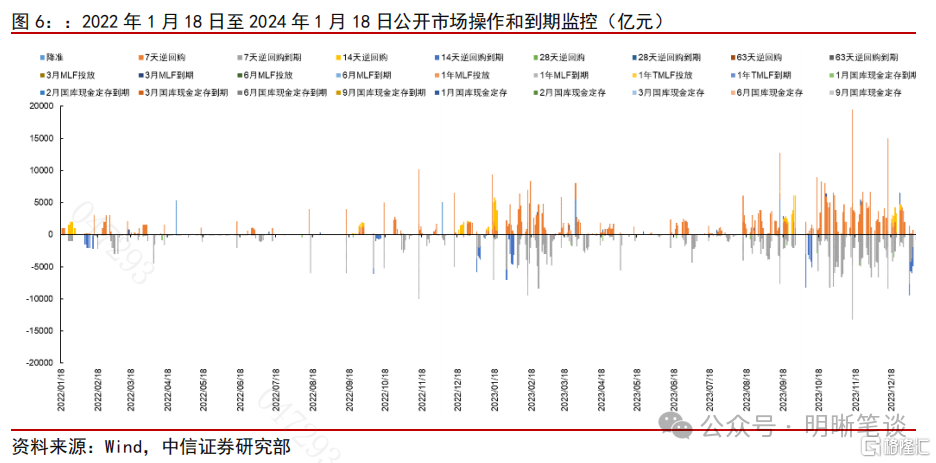

元旦以来OMO投放力度不及往年同期,PSL等结构性工具与MLF使用相对更多。央行通常在元旦和春节前的时段通过加大每日7天逆回购投放量、重启14天逆回购乃至降准等手段来对冲资金面调整压力,而2019年1月、2020年1月、2021年12月以及2022年12月均存在降准落地。然而2024年1月逆回购净投放规模明显低于历史同期水准,且没有降准操作落地;MLF和PSL等结构性工具成为这一阶段释放流动性的主要手段。

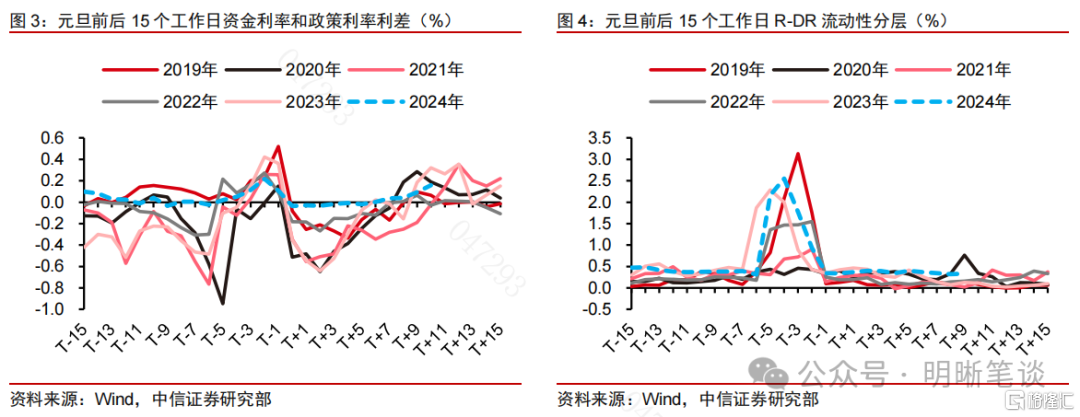

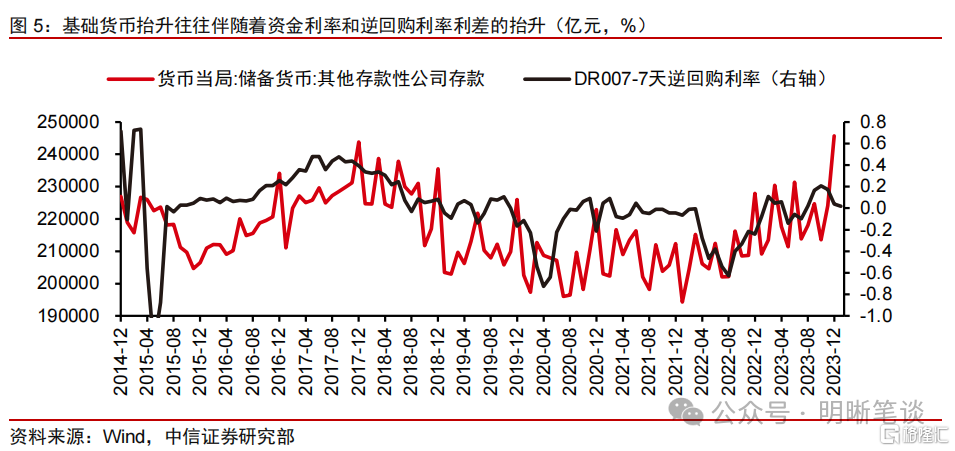

跨年时段资金利率与政策利率利差平稳,但流动性分层明显。2024年元旦前后利差波动幅度相较于历史同期较低,多数时点维持在0%左右;R-DR的流动性分层情况较为稳定,基本保持在0.3%到0.4%之间,位于2019年以来的历史同期相对高位。央行OMO净投放力度收敛、降准按兵不动并没有引起年初资金面的收紧,逆回购利率对于资金利率的指导意义仍然较强;非银体系去年年末以来面临的“钱贵”问题尚未出现缓解的势头。

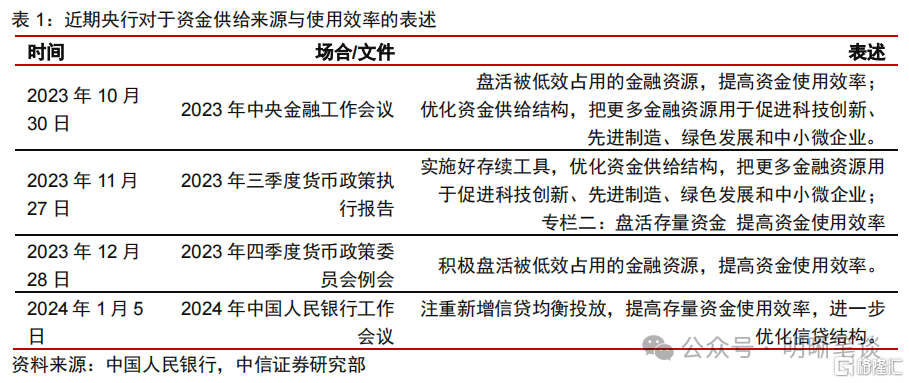

央行加大对资金供给结构与使用效率关注,目的或在于平衡资金面稳定与防范空转套利。2023年10月末中央金融工作会议以来,央行在各个重要场合反复提及“优化资金供给”“提升资金使用效率”等表述,对应了用MLF和结构性工具替代逆回购和降准的操作模式的改变。MLF等工具相较于逆回购期限更长、相较于降准资金获取成本更高,因此在补充流动性水位的同时,更不容易推升债市杠杆和引起资金空转。

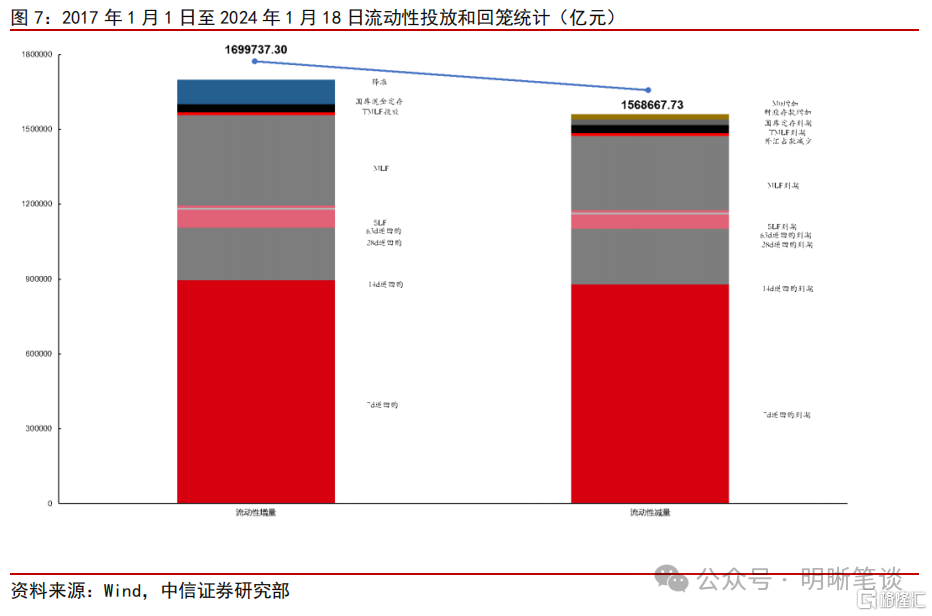

央行操作模式变化可能会对今年流动性市场带来一些变化。逆回购、PSL等结构工具、MLF投放为主的流动性投放方式,将导致基础货币增长和央行资产负债表扩张;“缩短放长”的操作模式则可能提到商业银行获得资金的边际成本;现有流动性传导体系下,R-DR流动性分层或将维持偏高水准。

风险因素:货币政策操作超预期,流动性市场波动超预期。

正文

近期货币政策操作的几个特征

一、元旦前流动性净投放力度不弱,元旦后净投放不及历史同期。

通常情况下,元旦和春节时段由于商业银行流动性考核压力抬升、假日因素下现金需求抬升,银行间流动性缺口较大,央行则会在元旦和春节前时段通过加大每日7天逆回购投放量、重启14天逆回购乃至降准等手段来对冲资金面调整压力。观察历史上元旦前15个工作日到当年春节前后央行通过逆回购和降准累计提供的资金规模,元旦前和春节前往往是净投放规模的高点,而2019年1月、2020年1月、2021年12月以及2022年12月均存在降准落地。对比当下,2023年年末央行OMO放量较为积极,但进入2024年后逆回购净投放规模明显低于历史同期水准,元旦前后均未降准。

二、相较于OMO和降准,MLF和PSL等结构性工具使用相对更多。

从月度视角下货币工具的使用情况来看,近几年央行对冲年末与春节流动性压力的主要手段是逆回购净投放与降准,而2023年12月以来的投放结构存在明显变化——当月MLF净投放规模达到了历史最高的8000亿元水准,同时新增了3500亿元的PSL,与之相对逆回购虽然维持了净投放,但规模占比非常小。进入2024年1月,截至1月17日逆回购累计净投放仍然为负,而MLF2160亿元的净投放规模则是比多数历史同期时点更高。

三、跨年时段资金利率与政策利率利差平稳,但流动性分层显著。

对比近几年元旦前后15个交易日DR007与7天逆回购利率利差的走势,不难发现往年两者利差在跨年前后呈现宽幅波动的局面,但2024年元旦前后利差波动幅度极低,多数时点维持在0左右。另一方面,今年元旦前后R-DR的流动性分层相比往年都更为显著,绝对水平来看位于2019年以来的历史同期相对偏高水准。

总体而言,元旦前央行通过逆回购、MLF、PSL等方式进行流动性安排操作较为积极,资金面较为平稳,但流动性分层较为显著。

线索的背后——央行流动性管理目标

降准操作更显谨慎,OMO及结构性工具成为流动性管理主要措施。年底年初时点是降准落地集中时点,2019年以来仅2021年元旦前后未降准,彼时狭义流动性缺口因就地过年影响而并不显著,且经济基本面表现较好,降准的需求较低。而审视当前的流动性环境及经济基本面环境,降准实际上也是较为合适的。但央行在元旦前后对降准操作的偏谨慎,而采用OMO及结构性工具来管理跨元旦流动性安排,其背后或许透露出货币政策流动性管理的新目标。

近期货币政策表述中加大了对资金供给结构与使用效率的关注。2023年10月底召开的中央金融工作会议中首次提到“盘活被低效占用的金融资源,提高资金使用效率”以及“优化资金供给结构”的相关表述,而2023年三季度货政报告中则是用一篇专栏“盘活存量资金 提高资金使用效率”来阐述这一主题;后续的2023Q4货政例会以及2024年人民银行工作会议中也均有提到提高资金使用效率的表述。

央行操作方式变化背后,或是资金面稳定与防止空转套利的平衡。结合近期央行货币政策操作的特征来看,“优化资金供给结构”、“提升资金使用效率”的要求,或许对应了近期央行流动性操作模式的改变。央行近期操作变化的主要目标或许是在维持流动性市场平稳,与避免资金空转之间寻求平衡。

央行操作方式变化与流动性格局

采用逆回购、MLF、PSL等结构工具投放为主,结果之一是基础货币增长及央行资产负债表扩张。由于降准直接将一部分法定存款准备金转化为超储,因此并不会直接引起央行资产负债表变化;与之相对,MLF、PSL、SLF以及其他结构性货币政策工具的投放会使得央行资产端“对其他存款类金融公司债权”分项抬升。观察央行扩表节奏与资金利率和政策利率利差,可以发现两者存在一定的正相关性。

“缩短放长”的流动性投放结构特征下,商业银行获得资金的边际成本或有所提高。去年四季度以来MLF操作大幅放量,逆回购净投放较低,“缩短放长”的特征较为明显。而由于MLF相较于逆回购期限更长、利率更高,以MLF等长期限货币工具作为主要投放手段可能会引起商业银行获得资金的边际成本抬升,资金利率中枢难以大幅下降至政策利率下方。

当前流动性投放方式及流动性传导体系下,R-DR流动性分层或将维持偏高水准。基于当前MLF操作制度,具备申购MLF资质的机构主要为符合宏观审慎管理要求的商业银行、政策性银行,而后者需要提供的抵押品主要包括国债、央行票据、政策性金融债、高等级信用债等优质债券。在现有的流动性传导体系下,央行基础货币主要投放对象是商业银行、政策性银行,尤其是大型银行,而非银体系需要经过银行间市场才能获取部分资金。综合考虑元旦、春节时段现金需求回升、年初信贷需求回暖对流动性市场的影响,大中小行的融出意愿走弱及非银的资金需求增长,或导致R-DR流动性分层维持偏高水准。

相对而言,降准仍有必要,但倾向于“事后操作”。进入2024年,我国面临的需求内生修复动能偏弱等问题仍未得到解决,宽财政发力也需要宽货币层面的支持,信贷投放仍然会消耗银行超储,降准仍然存在较高必要。但如前所述,在央行更加关注资金供给结构与使用效率的背景下,降准幅度以及落地时点的选择可能会显得更为谨慎,或更倾向于在流动性缺口扩大、资金利率波动加大后进行事后弥补式操作,而非提前的预防式操作。

风险因素

货币政策操作超预期,流动性市场波动超预期。

资金面市场回顾

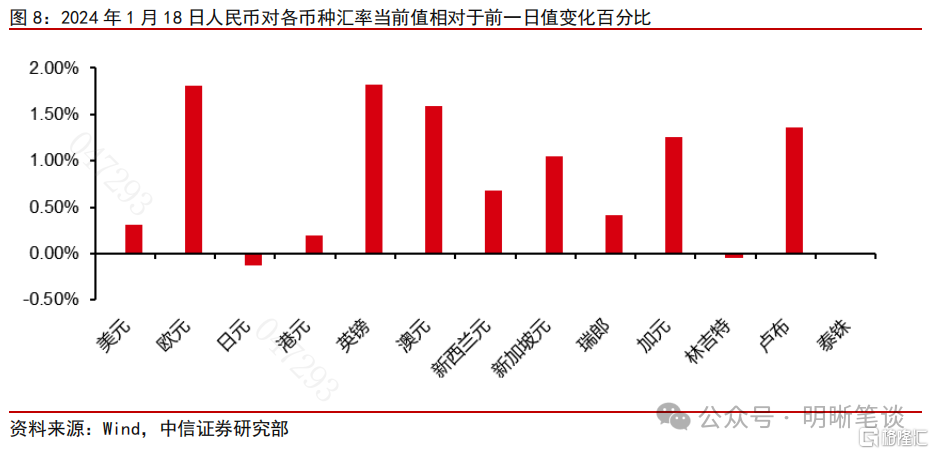

2024年1月18日,银存间质押式回购加权利率全面下行,隔夜、7天、14天、21天和1个月分别变动了-9.74bps、-15.29bps、-21.44bps、-10.00bps和6.34bps至1.73%、1.83%、2.06%、2.20%和2.37%。国债到期收益率全面下行,1年、3年、5年、10年分别变动-0.50bps、-0.95bps、-4.03bps、-1.75bps至2.10%、2.31%、2.40%、2.51%。1月18日上证综指下跌0.71%至2845.78,深证成指下跌1.23%至8847.00,创业板指数下跌1.85%至1732.36。

央行公告称,为维护银行体系流动性合理充裕,2024年1月18日人民银行以利率招标方式开展了1000亿元逆回购操作。当日央行公开市场开展1000亿元7天逆回购操作,当日有270亿元逆回购到期,实现流动性净投放730亿元。

【流动性动态监测】中信证券对市场流动性情况进行跟踪,观测2017年开年来至今流动性的“投与收”。增量方面,中信证券根据逆回购、SLF、MLF等央行公开市场操作、国库现金定存等规模计算总投放量;减量方面,中信证券根据2020年12月对比2016年12月M0累计增加16010.66亿元,外汇占款累计下降8117.16亿元、财政存款累计增加9868.66亿元,粗略估计通过居民取现、外占下降和税收流失的流动性,并考虑公开市场操作到期情况,计算每日流动性减少总量。同时,中信证券对公开市场操作到期情况进行监控。

注:本文节选自中信证券研究部已于2024年1月19日发布的《债市启明系列20240119—近期货币政策的几个线索》报告,分析师:中信证券首席经济学家 明明 执业证书编号: S1010517100001

首席资管与利率债分析师:章立聪 执业证书编号: S1010514110002;周成华 执业证书编号: S1010519100001;彭阳 执业证书编号: S1010521070001

首席信用债分析师:李晗 执业证书编号: S1010517030002;徐烨烽 执业证书编号: S1010521050002;丘远航 执业证书编号: S1010521090001

大类资产首席分析师:余经纬 执业证书编号: S1010517070005;赵云鹏 执业证书编号: S1010521120002;秦楚媛 执业证书编号: S1010523020001

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员