丘老板又是第一个发布季报的明星基金经理。

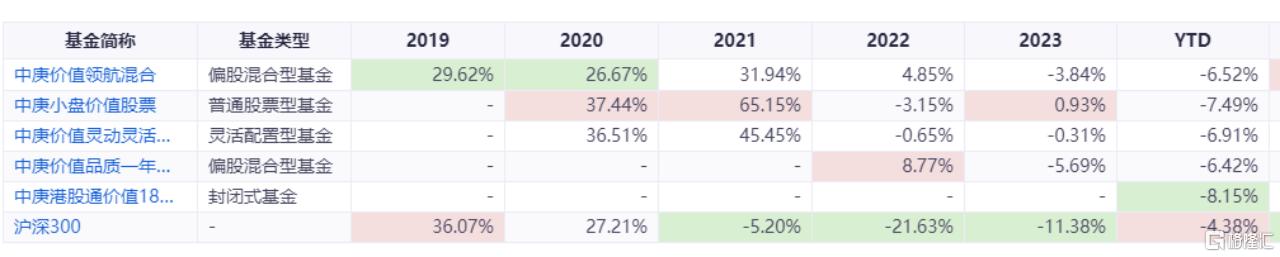

丘老板2023年继续出色的表现,但在新的一年有些令人意外,短短两周时间几只产品亏损幅度都超过6%,比较罕见。

不过他对于目前市场依旧充满信心。

“每一次熊市的底部都同样令人压抑,很久之后再估量当时的境况, 甚至疑问为什么买得不够”。

丘栋荣认为,权益资产处于系统性、战略性的配置位置。

他认为,权益资产估值至历史最低位,跨期投资风险低而隐含回报是极高的,是最值得承担风险的大类资产。

目前,A股整体估值水平降至极低水平,10年国债至2.56%的低位,中证800股权风险溢价上升至1.25倍标准差水平,息债比则处于历史100%分位。港股整体估值水平基本处于历史3%分位以内,港股性价很高,且部分公司有稀缺性。整体而言权益资产隐含回报水平高,对应着战略性的机会,应积极配置权益资产。

从宏观角度来看,丘栋荣认为2024年主要有三个乐观因素:

1)财政蓄力到发力,提升经济动能,如能实现正向循环,供需矛盾消退,适度通胀回归,则经济有望从企稳到增长;

2)较大幅度降息和积累的风险在一定程度出清后,经济节奏修复至常态,消费、 投资信心将有明显恢复;

3)美国加息周期结束,库存转向回补,产能构建兴起,全球 经济有望迎来回升,中国经济将受益于此。

投资机会方面,丘栋荣较为看好满足“供要紧、需向新、估值低、盈利高增长或高弹性” 特征的公司,尤其是那些过去看似是梦想和故事,而今初露峥嵘且具有远大前景的成长股。

具体到行业,重点关注的投资方向包括:

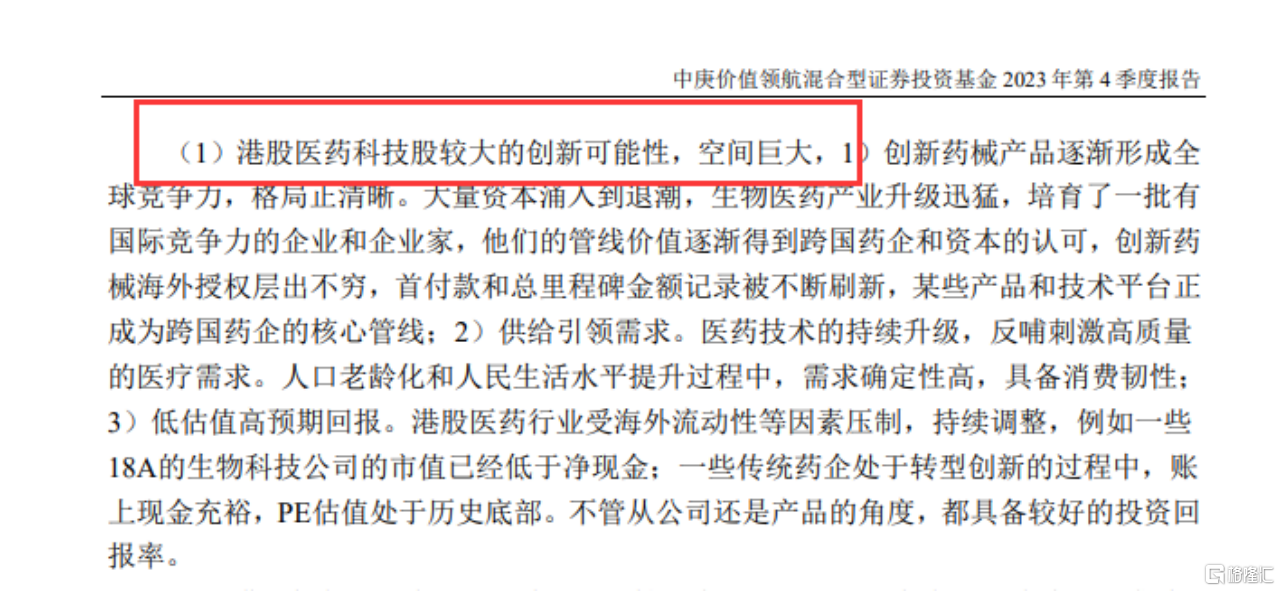

1、业务成长属性强且未来空间较大的医药、智能电动车等科技股和互联网股。

2、供给端收缩或刚性,但仍有较高成长性的价值股,主要行业包括基本金属为代表的资源类公司和能源运输公司,大盘价值股中的地产、金融等。

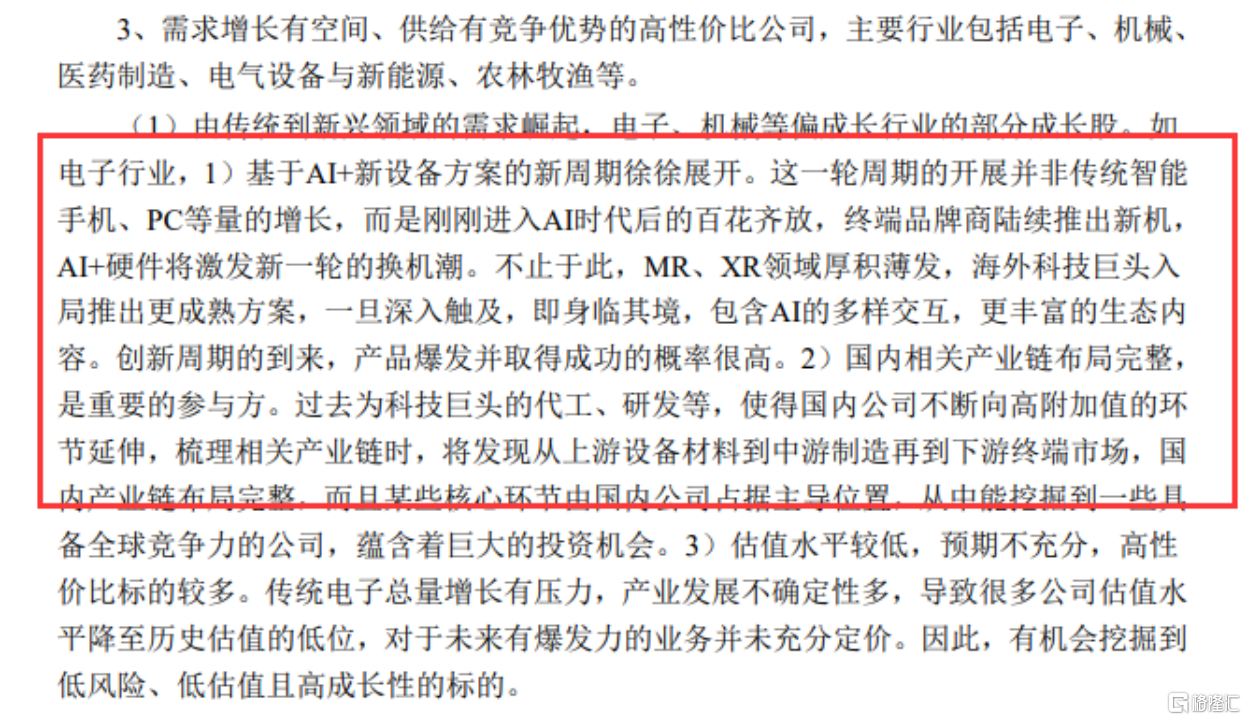

3、需求增长有空间、供给有竞争优势的高性价比公司,主要行业包括电子、机械、 医药制造、电气设备与新能源、农林牧渔等。

笔者最喜欢丘栋荣的一点就是他非常坦诚,尽管他并不经常露面与投资者直接交流,但是他怎么想的、怎么做的,会在季报里面非常详细的解读。

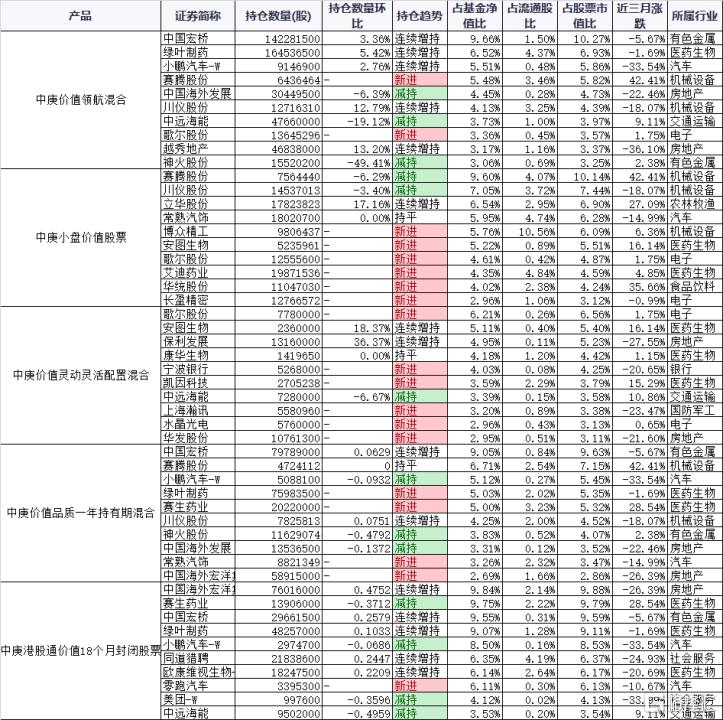

丘栋荣的重仓股主要聚焦在他季报提到的有色、机械、地产、医药、汽车等领域。

个股的层面上,丘栋荣的几只产品相较于以往变动幅度比较大。

丘栋荣目前5只产品,有3只产品重仓持有中国宏桥、赛腾股份、中远海能、川仪股份、小鹏汽车-W、哥尔股份和绿叶制药。

从加仓和新进重仓股的角度看,中国宏桥、歌尔股份、绿叶制药、安图生物等幅度较大。

主要减持个股为神火股份和中远海能,另外广信股份、驰宏锌锗、爱玛科技和柳药集团淡出重仓股名单。

1、绿叶制药

绿叶制药属于丘栋荣在季报中提到的港股创新药品种。

绿叶制药是一家主要从事开发、生产、推广及销售药品的投资控股公司。公司及其子公司通过四大分部运营:肿瘤药物分部、心血管系统药物分部、消化与代谢药物分部和其他分部。

值得一提的是,这家公司还同时被高瓴资本和易方达基金持有。

2、歌尔股份

歌尔股份应该属于丘栋荣在季报中提到的即将徐徐展开的基于AI+新设备领域,有3只产品新进重仓持有歌尔股份。

据财通证券研报,随着消费电子复苏周期开启,歌尔股份的营收利润环比大幅增长,利率持续修复。单季度收入环比快速增长,或是因为MetaQuest3新品发布备货需求所致。相比上一代产品,Quest3搭载高通骁龙XR2Gen2,拥有Pancake光学、更高分辨率显示屏等性能配置,有望抬升消费者购机意愿,拉动出货量增长。

3、安图生物

安图生物属于丘栋荣的独门股,从事体外诊断试剂及仪器的研发、制造、整合及服务,产品涵盖免疫、微生物、生化等检测领域,同时也在分子检测等领域积极布局,能够为医学实验室提供全面的产品解决方案和整体服务。

4、神火股份、广信股份

按照丘栋荣的投资理念,减持神火股份和广信股份并不意外,尤其是神火股份,近三年涨了近10倍,股价处于历史高位。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员