时代的车轮不断向前,扬起的尘埃撒到每个人的身上,有些点成了金,有些落成了山。

没有人想踩雷,但即使是最小心谨慎的投资者,在漫长的投资生涯中都难免失误,有些人甚至因此而损失了积攒一生的财富。

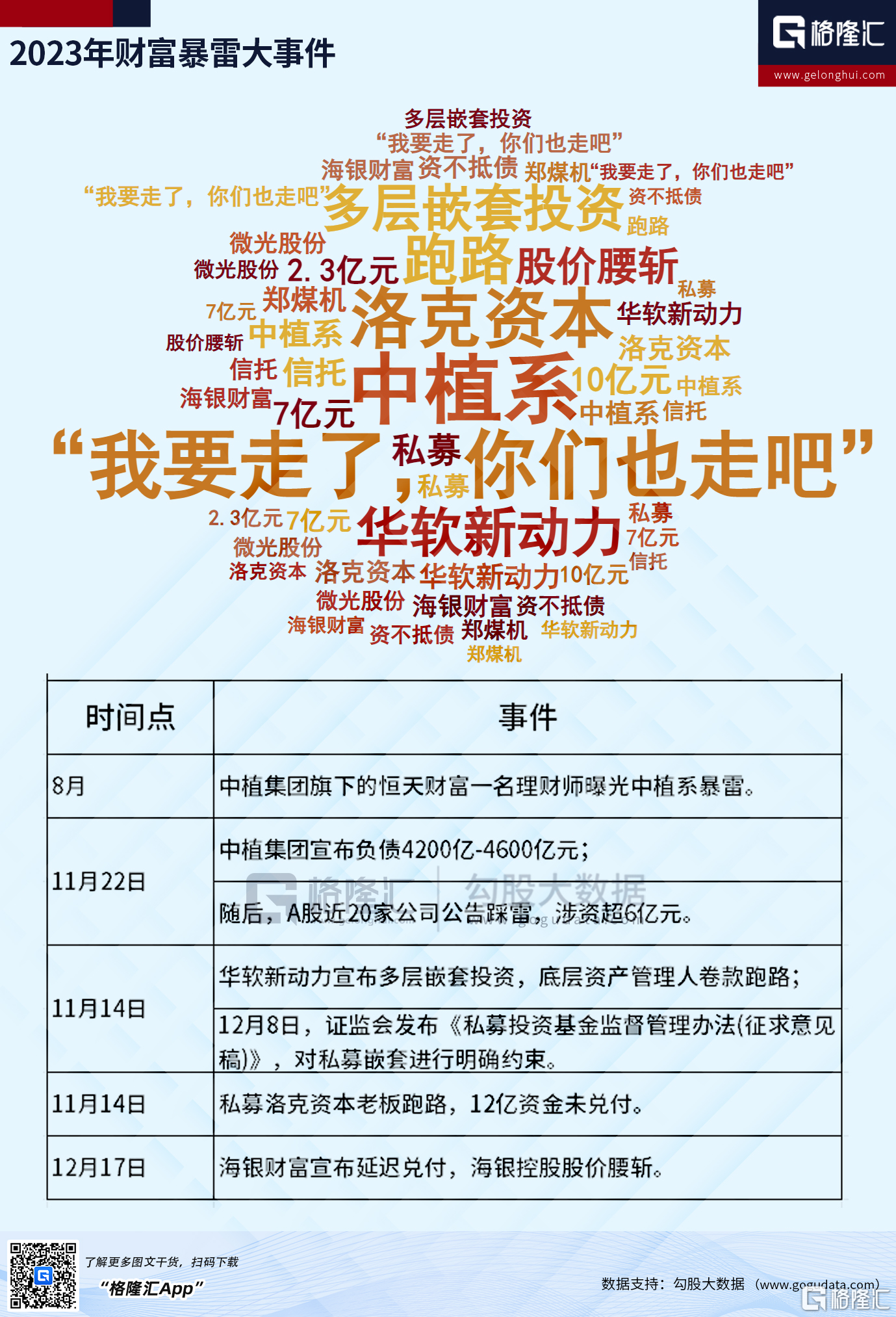

今年以来,中植系信托暴雷、华软新动力多层嵌套被卷款、洛克资本老板跑路、海银财富产品延期兑付......

私募基金、信托等理财行业雷声频频,富人、中产、上市公司被接力收割,上亿资金去向不知所踪。

如今,2023年即将走向尾声,格隆汇对年内造成巨大轰动的暴雷事件做出梳理,这些暴雷事件都是在经过多年的长期累积后,集中在今年下半年爆出。

马上就要进入2024年了,愿各位投资者能在新的一年内少踩雷,多得金。

巨头中植系崩塌

今年以来,国内财富管理行业暴雷不断,大批富人、中产、上市公司踩雷,投资面临本息难以收回的局面。

先是影响广泛的中植系。去年以来,中植系的暴雷就隐隐有迹象。

毕竟,自2021年解植坤去世后,中植系就慢慢走下坡路,加之房地产行业低迷,公司与多个风险房企关系密切,暴雷就在所难免。

今年8月,有消息称,中植系爆雷了,都是高净值客户,单个300万以上的投资人有15万,涉及金额2300亿,单个客户最大投资金额50多亿。

进入11月,事情总算落定。中植系公布最新资产和负债:总资产约2000亿元,剔除保证金后相关负债本息规模约为4200亿-4600亿元,已严重资不抵债,存在重大持续性经营风险。

作为中国标志性的理财集团,中植系巅峰时期曾管理资产超1万亿,还曾控股8家上市公司,目前5家已经换了东家,暴雷之后的影响可想而知。

据不完全统计,A股已有近20家公司公告踩雷中植系,受影响资金超7亿元,涉及公司包括长光华芯、药石科技、安记食品等,其中,微光股份投入的本金高达2.3亿元。

海银财富兑付危机

中值系暴雷之后,投资者对财富管理行业的信任危机加剧,但12月又有海银财富的产品延期兑付。

12月17日,海银财富宣布,受经济下行的影响,项目出现迟延。目前已成立专项小组,积极协调项目相关方筹划处置方案。目前根据最新的监管政策和行业导向,海银财富主动退出,对存续业务进行梳理,相关方案将在月底前给到大家。

在此次公告前4天,市场就有相关传闻,从12月8日到14日,海银控股的股价累计跌幅达到58.28%。

目前已近海银财富承诺的月底,但相关方案还未有下文,不知又有多少投资者会因此而损失巨大。

华软新动力被骗

就在不久前,私募基金行业也出现了两起暴雷事件。

知名百亿私募基金华软新动力被骗,旗下产品涉及多层嵌套投资,底层产品管理人将资金卷走,引爆一系列惊雷,给投资者带来巨额损失。

具体损失金额尚未能完全统计,据媒体报道,华软新动力损失的金额可能在10亿元左右

受此次暴雷影响,上市公司郑煤机因投资华软新动力产品,超27亿元资金面临风险。要知道,郑煤机今年前三季度的归母净利润才24.67亿元,也就是说,今年要可能白干了。

此外,横店东磁损失近3亿元,英洛华损失超1.1亿元。

洛克资本老板跑路

同期,私募PE机构洛克资本法人张颖豪在公司员工群中说了一句:“我要走了,你们也走吧”,随后失联。

洛克资本未兑付的资金共12亿元,包括固收类8亿元,股权类4亿元,资管产品大约涉及500名投资人。

私募基金行业暴雷不断,相关监管也在不断跟进。华软新动力暴雷后,证监会就对私募嵌套投资进行明确约束。

另据基金业协会数据显示,截至12月20日,年内注销私募数量达到2471家,创下历史新高。今年1月,注销私募基金管理人达1565家,达到去年全年注销私募数量的70%以上。

退市雷、减持雷...

对于股民来说,今年也不是容易的一年,除了市场整体表现弱势之外,部分上市公司股东、高管“骚操作”不断,导致股民踩雷。

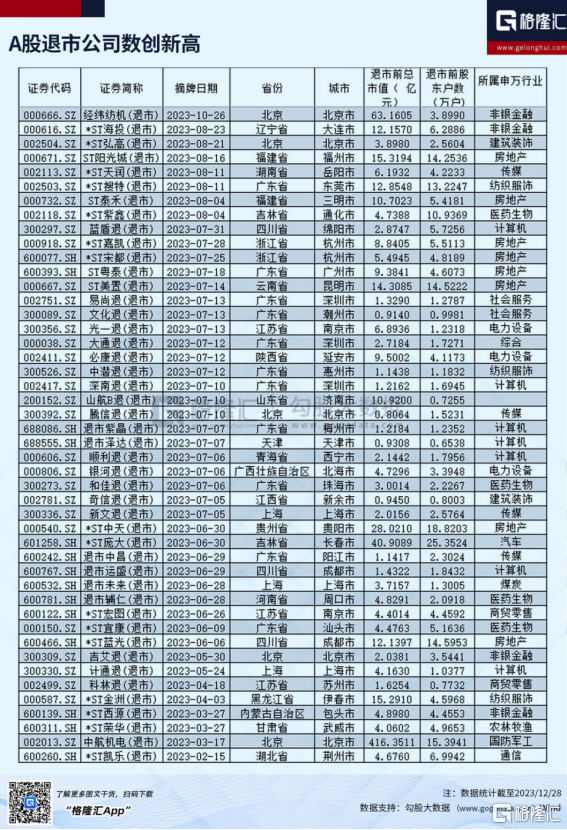

今年以来,A股退市公司数创新高,对于这些公司的股东来说,退市雷算是落锤了。

根据Wind统计,截至12月28日,年内已有46家公司的股票实现退市,超过2022年的42家,再创新高,2021年退市公司为17家。在今年退市的46只股票股中,除经纬纺机、中航机电为主动退市以外,其余44家均为强制退市。

同时,今年的退市改革还迎来了三大变化:科创板迎来首批退市企业;“面值退”发威明显,退市原因多元化特征越发明显;房企首次出现“退市潮”,年内有8只地产股退市,为退市家数最多的行业。

除了退市雷,股东对上市公司的减持操作也算是一大雷点。

今年,高瓴通过钻规则空子减持隆基绿能。一开始,高瓴是隆基绿能前十大股东,持股5.85%。今年3月21日,高瓴通过转融通证券出借业务借出持有的0.85%股份,持股比例降至5%,不再是持股5%以上股东。

由于持股超5%的股东减持才需披露,高瓴悄无声息地就减持了隆基绿能0.87%的股份。到出借的股份全部到期归还后,高瓴的持股比例就变成了4.98%。

此外,还有上市公司的资金被离奇转移。威创股份逾13亿资金被划走,事发后,公司董秘、财务负责人和三名独立董事集体辞职。

上述爆雷事件发生后,监管层也是很快就出手了。高瓴“绕道减持”事件引发轰动后,沪深交易所就修订了转融通指南,杜绝同类钻空子行为;威创股份事件后,陆克平很快因涉嫌信息披露违法违规被立案调查。

尾声

总结来看,财富暴雷年年有,底层根源却是相似的,人性在其中发挥的作用不容忽视。

投资者被高收益、保本等承诺吸收,把资金交给私募基金、信托等机构,但行业透明度较低,监管难度较大,导致管理机构拿到资金后的投向成谜。

另一方面,目前,房地产进入下行周期后,优质的资产相对稀缺,部分机构直接“躺平”,造假数据,卷款跑路,从而导致行业暴雷不断。

展望未来,随着监管的加强,投资者认知能力的提高,暴雷事件发生的频率将会有所减少。而股市上,随着减持、融券等规则的逐步完善,股民踩雷的概率也会变小。

罗马不是一日就建成,时代在变化,投资者也在变化。即使一时踩雷,生活还要继续,投资的路上总是勇者常胜。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员