作者:潘妍

出品:全球财说

近期,新希望乳业(简称:新乳业)发布公告,拟作价1.49亿元将现制酸奶品牌“一只酸奶牛”运营方重庆新牛瀚虹实业有限公司(简称:重庆瀚虹)45%股权,转让给关联方草根知本集团有限公司。转让完成后,新乳业仍持有重庆瀚虹15%股权。

作为进入“现制酸奶”赛道的早期玩家,早在2021年1月,茶饮行业爆火时期,新乳业便瞄准现制酸奶这一细分赛道,以2.31亿元收购了重庆瀚虹60%的股权。

若按照当时的交易价格计算,45%的股权对应价格约1.73亿元。也就是说,此次转让股权新乳业损失2475万元。

值得关注的是,此次接手的草根知本是新乳业的关联方。

公开信息显示,草根知本的实际控制权在新希望集团手中。据了解,草根知本是新希望(000876.SZ)董事长刘永好与王航、席刚等合伙人共同发起的创新创业平台,专注于快消品行业的投资,目前对外投资企业包括鲜生活冷链、徽记食品等。

沦为“弃子”

接手不到三年便转手,虽新乳业表明,鉴于客观经营环境的较大变化以及现制茶饮市场的发展趋势所致。但深究根本,或与一只酸奶牛没能完成预计业绩目标有关。

据相关公告,在2021年收购一只酸奶牛时,新乳业与重庆瀚虹做出业绩承诺协议,三年业绩承诺期内,重庆瀚虹需累计净利润不低于1.27亿元,否则其应给予新乳业估值补偿和业绩补偿。

然而,2022年一只酸奶牛实现营收2.2亿元,净亏损992万元。2023年前三季度,实现营收2.3亿元,净亏损416万元,显然未能达标。

反观并购前,根据新乳业2021年1月的公告,“一只酸奶牛”2019年未经审计的营收约为2.40亿元,净利润约3500万元;2020年其未经审计的营收测算为2.20亿元,净利润为3160万元,业绩大幅变脸。

除此之外,在2021年收购完成之后的首次董事会上,一只酸奶牛制定了“未来三年门店拓展至3000家,挑战目标5000家”的发展目标。

但现实情况是,在2021年收购公告中披露门店数量为“已逾千家”,而在此次转让股权的公告中,门店数量的描述依旧是“超过1000家”。

在此期间,现制酸奶赛道已呈跑马圈地式扩张节奏。

以成立于2014年的“茉酸奶”为例,根据其公众号数据显示,2023年3月“茉酸奶”门店突破500家,4月末又突破700家门店,截至2023年7月,第1000家门店已经开业,不到四个月新增500家门店,可见扩张速度已远超一只酸奶牛。

值得一提的是,2023年11月初,茉酸奶“牵手”君乐宝乳业集团,后者战略入股茉酸奶品牌持有公司30%股份,双方将在乳制品原料供应、新品研发方面合作。

不过,在现制酸奶行业中,目前仅有一只酸奶牛、茉酸奶达到千店规模。这或许也是新乳业并未完全剥离“一只酸奶牛”的背后考量。风口之下,“一只酸奶牛”的未来如何,仍待进一步观察。

并购式扩张引“消化不良”

实际上,通过转让“一只酸奶牛”股权一事也可看出,新乳业过去几年激进的并购式扩张模式,开始让其“消化不良”。

不同于其他地方乳企,新乳业最早通过并购区域品牌实现规模扩大。2000年初,新希望集团通过并购重组涉足乳制品行业,并于2006年成立新希望乳业控股,专门运营乳业产业。2016年公司完成股份制改革,后于2019年成功登陆深交所。

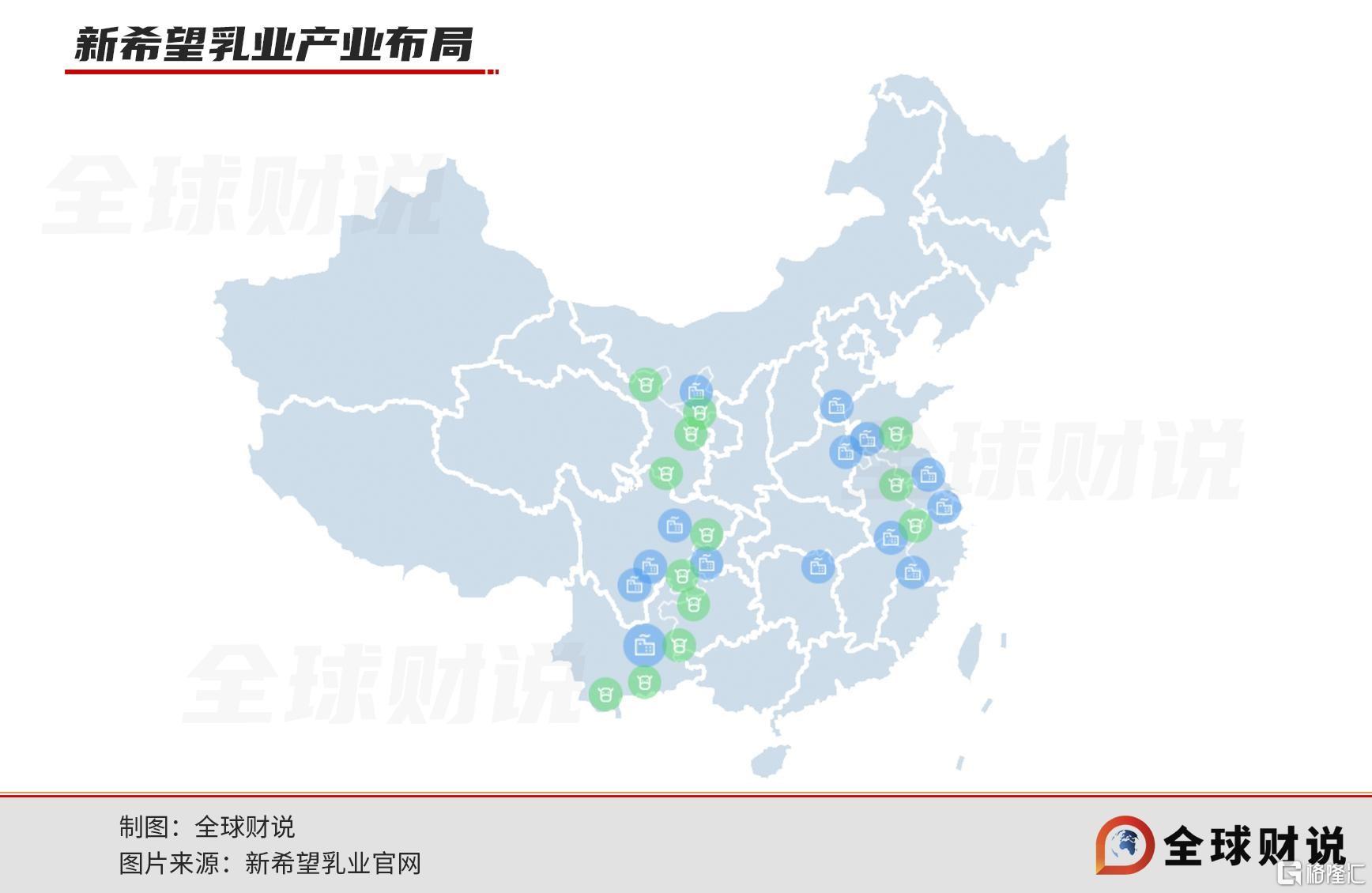

据相关统计,2019年至2021年1月,新乳业累计投资30多亿元,以收购、战略投资等形式,先后入驻现代牧业、福州澳牛、宁夏寰美、综合牧业、新澳牧业等多家乳业公司。根据新乳业官网,目前新乳业旗下拥有控股子公司66家、主要乳品品牌15个、乳制品加工厂16个、自有牧场13个。

新乳业董事长席刚也曾坦言:“并购一直是驱动新乳业过去增长的主要动力”。

结合往期数据,2019年以来,新乳业营收保持双位数增长,营收规模由56.75亿元增至2022年的100.06亿元,年复合增长率达20.81%。即便在乳业总量过剩阶段的2023年,新乳业前三季度也能保证9.55%的营收增速。

只是,收并购式扩张虽扩增了规模,但盈利水平却始终难有大提升。

2019年至2022年,新乳业销售净利率分别为4.43%、4.29%、3.81%、3.62%,呈逐年下滑趋势。除此之外,在2022年新乳业毛利率创近9年新低,为24.04%。

同时,频繁的收并购致使新乳业负债高筑。2019年至2022年期间,新乳业的总负债由33.08亿增至68.25亿元,同期资产负债率由61.66%增至71.91%。

截至2023年三季度,新乳业账上货币资金为5.29亿元,而同时短期借款为5.67亿元,一年内到期非流动负债7.34亿元,长期借款18.40亿元。除此之外,还拥有10.54亿元的应付票据和应付账款。

面对盈利能力持续低迷,负债高企的现状,新乳业开启新一轮的战略布局。

2023年5月,新乳业提出新的五年战略规划《2023-2027年战略规划》,将“五年实现净利率倍增”作为战略目标。并在2023年6月的投资者大会上,席刚表示将放缓此前的扩张节奏。

“在未来5年我们要做一些调整和转变,坚持内生增长为主,并购为辅”。

鏖战低温乳制品

那么问题来了,“内生增长”如何实现?答案或在新乳业擅长的低温乳制品领域。

在2022年年报中,新乳业表示公司低温鲜奶及低温酸奶优于行业表现,低温鲜奶同比双位数增长,低温产品营业收入占比超50%,具体财务数据未披露。此外,在最新的五年战略规划中,新乳业同样表示将继续以“鲜立方战略”为核心方向,将低温鲜奶与低温特色酸奶作为核心重点品类。

目前,新乳业在低温鲜奶领域已经推出了24小时铂金全优乳、今日鲜奶铺、“唯品”有机牛乳、“唯品”娟姗牛乳、纯正“A2”鲜牛乳等产品;在低温酸奶领域,新乳业推出了冰激凌酸奶、布丁酸奶、活润代餐(大杯)酸奶、奶啤等多个产品。

有分析认为,新乳业能够实现快速增长,与其错位竞争,主攻低温市场,避开与蒙牛、伊利等巨头交锋常温奶市场不无关系。

不同于常温奶是蒙牛、伊利双寡头的局势,目前低温奶市场相较分散,新乳业可以排至前三的位置。据欧睿国际数据,2022年低温奶市场份额前三分别为光明乳业、蒙牛、新乳业,市占率分别达到21%、12.7%、9.3%。

只是,随着常温奶进入存量时代,低温奶便成为乳企们争相攻占的下一城。蒙牛、伊利、光明、君乐宝等乳业巨头纷纷在该领域集中资源,寻求新的利润增长空间,新乳业正面临着四面夹击的围攻之势。

此外,作为支撑新乳业半壁江山的低温产品,保质期较短,对运输时长和运输距离都有比较高的要求,因此消费半径也受到了限制。从收入分布上看,新乳业2022年在西南、华东、西北的收入占比分别为37.21%、28.80%、14.37%,合计占比超8成。

而这一格局与新乳业13家自有牧场的布局不谋而合。

于是,为解决低温产品的区域限制,问题就又回到“奶源”上。

以新乳业近期的布局为例,公司正推进数字化牧场建设。2022年3月,从澳大利亚购入的千头奶牛进行自行培育,已于2023年4月全面投产。同时,蝶泉牧业牧场扩建工程也已完成,以及塞上牧业新建8000头牧场项目预计2023年建成投产。

只是,近年来乳企之间的奶源争夺已进入白热化。自2017年起,蒙牛先后收购现代牧业,增持中国圣牧的同时,在内蒙、河北、河南、山东、黑龙江等地“跑马圈地”建立新牧场和新的加工产业网络,从而实现对上游优质奶源的整合。

无独有偶,伊利在2020年认购中地乳业股权,成为其最大股东。2021年6月,控股公司优然牧业成功挂牌港交所。

若聚焦在低温赛道中,市占率第一的光明乳业,早在2019年就竞得江苏辉山乳业以及江苏辉山牧业相关资产,以增加奶牛存栏数,完善华东、华北地区奶源基地布局;2021年12月,光明乳业宣布完成19.3亿元定增,其中13.55亿元用于奶源牧场项目建设;2022年6月,光明乳业拟投入24.93亿元投建定远牧场群项目。

在目前新乳业占比较高的西南区域,50%左右的市场份额被伊利、蒙牛两大龙头占领,华东领域又被光明乳业占领。

相较之下,新乳业无论是规模还是奶源,整体实力与龙头企业还存在一定差距。可见,在众多乳企纷纷下场掘金低温赛道的当下,通过并购式扩张策略获得如今地位的新乳业,还需拿出更多新故事才行。

敬告读者:本文基于公开资料信息或受访者提供的相关内容撰写,全球财说及文章作者不保证相关信息资料的完整性和准确性。无论何种情况下,本文内容均不构成投资建议。市场有风险,投资需谨慎!未经许可不得转载、抄袭!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员