本刊特约 | 周文萍

中药材价格大幅波动,对于已上市的中药企业业绩表现形成了较大影响,受益与受损两大阵营泾渭分明。同时对拟上市的中药公司来说,因为原材料的价格传导,致使其财务数据表现不稳定。

在需求降温、供应增加的情况下,原来价格一路暴涨的中药材近期迎来整体回落,部分药材价格下跌幅度近九成。值得一提的是,在今年前8个月,因中药材价格的持续上涨,很多中成药生产企业的营收和业绩承压,部分公司毛利率下降明显,如今在部分中药材价格大幅回落下,中成药生产企业业绩或得以重新修正。

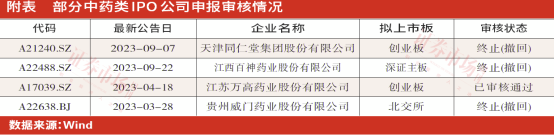

中药材价格大幅波动,不仅让已上市的中药企业基本面两极分化,且未上市公司也受到了一定影响,多家拟IPO医药公司终止了上市申请,而其中就包括了数家中药生产企业。就相关拟IPO公司问询函回复内容看,高企的销售费用是审查的重点。

药材价格大幅波动

中药上市企业基本面两极分化

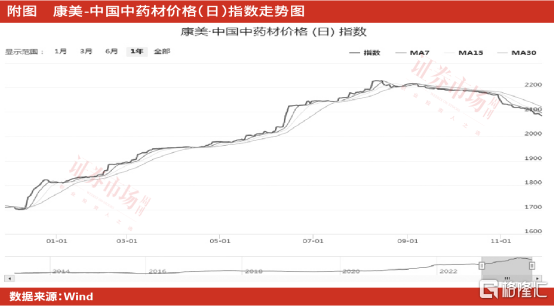

近几年,中药材涨价现象广受关注,多个品种中药材价格相较几年前有数倍甚至数十倍上涨,譬如沙苑子在几年前一公斤还仅20多元,一路涨到280元以上,酸枣仁统货价格也由几年前的200多元涨到930元上下。康美-中国中药材价格(日)指数显示,该指数自今年年初1810.91点上涨以来,至8月15日高点2228.42点,指数区间涨幅达24%。

8月中旬以来,随着部分产新品种的大量供应、资本炒作陆续退潮、中成药集采、中药饮片联采等影响的集中呈现,不仅部分中药材价格出现了明显回调,且整个中药材市场行情也开始趋冷。 康美-中国中药材价格(日)指数显示,目前该指数点位已经回落到12月1日的2077.08点。 另据中药材天地网信息,在11月份安国市场中药材价格变动中,涨价品种寥寥无几,跌价品种占据了大部分,其中,沙苑子掉价幅度最为明显,下跌幅度超过八成; 玉林药市也是升少降多的状态,所统计的品种中,降价部分占了75%之多,而这些掉价的品种又有超过90%是产新货源上市所致; 亳州市场同样如此,跌榜品还是以高价扩张、产新后供货量增加品种和供大于求的品种为主。

中药材价格的大幅波动,不仅影响中药种植企业,且也影响到中药生产企业,当药材价格上涨时,显然利好拥有种植基地的企业,但不利于中成药生产企业,反之亦然。 对于这一点,近期披露结束的上市公司三季报也予以了佐证。

上市公司三季报数据显示,73家中药上市企业前三季度共实现营收2811.45亿元、归母净利润328.73亿元,在营收同比增长9.57%的同时,净利润也同比增长了36.50%。 需要注意的是,两者的同比增速数据若相比中报数据,同比增速上是有所回落的,分别回落了近5个百分点和8个百分点。 在个股方面,前三季度有49家中药公司营收实现同比增长,归母净利润方面实现同比增长的有48家。

从康美-中国中药材价格(日)指数变化可知,中药材价格指数是自8月中旬开始向下调整的,在部分中药材价格持续回调下,虽然中药上市公司第三季度营收全部实现了环比增长,但若从归母净利润方面观察,可发现部分拥有种植基地的中药公司第三季度归母净利润出现了一定幅度的环比下降,比如万邦德的第三季度扣非归母净利润环比下降了209%、振东制药环比下降了150.29%,香雪制药环比下降了113.4%……而相比之下,一些中成药生产企业的单季业绩却环比大增,比如华神科技、新天药业等,第三季度扣非归母净利润均环比上升了90%以上。

当然,也有公司明确表示中药材价格暴跌对公司的产品利润影响有限,比如特一药业11月28日在互动平台就表示,对公司产品成本的影响不大,“公司一般是根据市场需求、原材料供需情况等,制定公司的中药材采购计划,公司中成药产品生产所需要的原料,均是市场供应比较充足的药材。 ”

需要指出的是,中药企业的业绩之所以出现波动,除了成本端受中药材价格变动影响之外,国家集采的影响也是不容忽视。 对于头部中成药公司而言,国家集采肯定是机遇大于挑战的,在很多中成药的公司并没有上市大背景下,集采的实施是有利于上市企业产品更容易中标,进而也让其行业竞争地位、市场占有率上进一步提升,但一旦集采结果不及预期,过度依赖集采的公司经营也会受到影响。 仍以前文提到的万邦德为例,该公司前三季度归母净利润之所以同比下滑了104.72%,除了前文谈到的药材价格波动影响,公司在三季报明确表示,2023年第三季度业绩整体有所下滑,主要系随着国家医保控费、带量采购政策的推进,公司参与省际联盟集采,产品销售价格受影响程度较大,销量未达预期,导致产品毛利有所下降,且该部分核心产品占公司营业收入占比较大,影响公司整体利润水平。

竞争压力增大下,中药企业近年来也在不断加强研发投入,提升自己的创新能力。 因集采规定,创新药不纳入集采,这使得创新药利润空间较大。 此外,国家出于对创新的鼓励,也给予了创新药很大力度的支持,这反过来也影响到上市公司的创新。 如此情况下,近年来,头部企业的研发投入也在逐渐加大。 就三季报披露的数据来看,很多公司的研发投入占比已经有了明显提升,收益也在同步提升中,比如康缘药业,其2020年时的研发支出总额占营收比例还为13.04%,至2022年时已升至14.28%,在研发投入加大下,其营收规模也由2020年的30.32亿元上升至2022年的43.51亿元,归母净利润由2020年的2.63亿元上升至2022年的4.34亿元。

马太效应愈发明显

行业利润向头部公司集中

在中药企业基本面两极分化的同时,头部公司的马太效应愈发明显,就最新三季报数据来看,营收规模前十家中药公司的总营收和归母净利润合计分别达到1716.51亿元和205.31亿元。回顾过去几年,中药头部公司的营收和净利润贡献权重占比一直在逐年提升中,比如在疫情前的2019年,前十家公司营收和净利润贡献占比还分别为59.11%和45.01%,到2022时,已经变为59.49%和65.64%,到今年前三季度则进一步提升至61.05%和62.46%,这意味着后63家公司的营收和归母净利润贡献占比合计不到40%。

近几年中药头部公司净利润贡献占比的大增,中药材价格的持续上涨应是重要原因之一。 据康美-中国中药材价格(日)指数,2020以来,中药材价格持续上涨,2019底时,该价格指数还为1245点,一路涨到今年的高点2228.42点,涨幅约为79%。 在药材价格的普涨下,以及近几年有关中药行业的利多政策支持,让拥有大量中药材种植基地的头部公司明显受益,除康美药业因财务造假而持续业绩亏损外,多数头部公司营收和业绩出现了持续增长,比如白云山,疫情前2019年,其营收和归母净利润还为649.52亿元和31.89亿元,而到了2022年末,营收和归母净利润已经达到了707.88亿元和39.67亿元。 华润三九2019年的营收和归母净利润为147.02亿元和21.12亿元,而到了2022年末,营收和归母净利润已经升至180.79亿元和24.49亿元。

对于公司中药原材料自供比例有多少的问题,白云山在前两年 答投资人问时就曾表示,公司拥有相对完整的产业链体系。 包括现有主要医药资产,通过内外部的前向一体化和后向一体化发展,形成较为完善的原料、研发、生产、流通及终端产业链; 在中药材供应方面,因地制宜在全国范围内选择药材种植基地,本集团拥有60多个GAP药材基地,建立了原材料、辅料统一采购平台,有效保障中药材质量及供应并控制生产成本。

在中药头部公司中,今年前三季度营收超过百亿元的有白云山、云南白药、华润三九、同仁堂、太极集团,其中前四者的归母净利润贡献均突破13亿元,他们均拥有自己的种植基地。 在今年前8个月中药材价格持续上涨下,这些头部中药公司的营收和净利润均实现了同比增长。 以在云南省武定县有1.2万亩的中药材优质种源繁育基地的云南白药为例,其在前三季度营收仅增长10.3%的情况下,净利润就同比增长了78.9%。 若细分季度业绩表现看,在药材价格持续上涨的上半年,云南白药第二季度的营收和归母净利润同比增长了14.08%和123.51%,而到了第三季度中后期部分中药材价格向下调整时,云南白药营收和归母净利润增速明显下滑,同比增速降为5.4%和61.05%。

在今年中报中,云南白药指出,2023年上半年,中药资源事业部持续降本增效克服了部分原材料涨价等不利因素,在保障公司内部中药原料优质、高效、低成本供应的同时,实现对外营业收入8.79亿元,同比增长约21%,其中重点战略品种三七中药材对外营业收入同比增长30%。

相较头部公司基本面的持续向好,规模居后的中药公司表现就参差不齐了,近几年的基本面波动较大。 比如龙津药业,2021年时的营收还有7.03亿元,而到了今年前三季度,却只有0.71亿元; ST吉药2021年时营收还有6.85亿元,而到了目前也只有2.38亿元。 同样,在净利润方面,启迪药业2022年归母净利润还有1814.59万元,目前仅有643万元; 华神科技2022年归母净利润还有4121.75万元,而目前也仅实现了2108.86万元。

从上市公司公告和相关公开信息来看,近些年来,中药行业的头部公司凭借着规模和资金优势,一直在不断做大做强,进而让自己的市场地位更加扎实。 比如在今年年初,华润三九就公告称,公司于2022年12月30日,已完成根据股份转让协议的条款建议自华立集团股份有限公司及华立医药集团有限公司将昆药的333.55万股股份及昆药的2.09亿股股份过户至华润三九。 完成转让后,华润三九合计持有昆药28%的权益。 同仁堂则在2022年并购了义乌三溪堂,双方在中医药领域正式开展合作。 同样,以岭药业在2022年答投资人问时也曾表示: “公司未来将重点考虑并购具有市场竞争优势的战略性品种和拥有研发优势的团队,通过收购、参股或合作成立新公司等方式,拓展公司新的利润增长点,提升企业规模和综合盈利能力。 ”

中药材涨价对医药公司IPO影响积极

高销售费用成中药公司上市软肋

值得一提的是,在近几年中药材价格持续上涨,以及各种利多政策的扶持下,不仅二级市场中药上市企业进入快速发展期,且一级市场上未上市中药公司同样迎来扩展期,譬如津同仁堂,其营收规模就由2020年的8.18亿元上升至2022年的10.86亿元,归母净利润由2020年的1.61亿元上升至2022年的2.07亿元。整体来看,排队的IPO中药企业的基本面在近几年多数是持续向好的。

不过,相较基本面的整体向好,以及政策面持续回暖,中药企业近几年上市机会却不大,2021年2022年间只上市了2家中药企业,分别是2021年12月上市的粤万年青和2022年9月上市的恩威医药,此后再无一家中药类公司成功上市。

中药公司之所以上市困难,从原因看,或与其复杂的成分和制剂方法很难标准化有关,此外,过高的销售费用也是公司不易过审的重要原因,今年以来,北、沪、深交易所已有20余家医药公司终止了上市计划。 其中,百神药业、天津同仁堂、力捷迅等7家公司2022年销售费用占营收比例在40%以上。 目前来看,只有江苏万高药业股份有限公司能够创业板上市申请获审核通过。

在今年终止审核的药企中,有数家公司隶属细分中药行业,比如原拟定在深圳主板上市的百神药业就是一家以中成药和中药配方颗粒为主要产品的中药企业,其是江西省中药配方颗粒龙头企业之一。 2020年、2021年和2022年,百神药业实现营收达5.51亿元、6.26亿元、5.63亿元,而其销售费用分别达到了3.03亿元、3.32亿元和2.8亿元,占营收的比例均在50%上下。 需要注意的是,2020年至2022年,百神药业的“市场及学术推广费”占营收比重分别为47.86%、46.39%和42.97%,高出可比公司平均值7到12个百分点。 对于如此高的“市场及学术推广费”,交易所也提出疑问,对此,百神药业在问询函回复中解释称,报告期内公司区域推广会举办次数较多而科室会举办次数较少,主要原因一方面系公司产品用药领域较广,各细分产品均可适用于多个科室,开展会议规模更大的区域推广会有利于在提升推广效率的同时扩大推广覆盖面。 另一方面,较大规模的区域推广会覆盖人员较多,亦有助于提升公司品牌知名度及认可度,起到更好的推广效果。 然而就在公司给出解释后不久,其于9月14日主动申请撤回了上市材料。

力捷迅是一家以化学药制剂及中成药研发、生产与销售为主营业务的创新型医药制造企业,福建省医药产业龙头企业。 公司IPO申请于2022年6月28日获受理,期间历经两轮问询及回复,今年7月末主动撤回上市申请。 对于该公司的上市申请,监管部门在去年7月的问询函中对其推广服务费诸多细节展开问询。 据力捷迅的问询函披露内容,报告期各期,发行人推广服务费分别为22489.10万元、16199.93万元、18196.89万元,金额较大,占主营业务收入的比例分别为58.57%、44.47%、42.06%。 发行人合作经营模式下推广服务费占主营业务收入的比例显著高于自主经营模式。 对交易所的质疑,公司在问询函回复中解释称: 公司推广服务费用金额变动主要受推广服务活动开展数量变动影响,报告期内,为了提高品牌影响力和产品市场占有率,随着业务规模的扩大,公司逐步加大了营销投入力度,采购的推广服务工作量有所增加。 7月23日,力捷迅药业撤回了上市申请,深圳交易所也于7月27日终止审核。

值得一提的是,万高药业是近期惟一审核通过的中药生产企业,而其成功的关键不排除与其销售费用率要低于行业平均有关。 据招股书及问询函回复,2020年~2022年,万高药业营业收入分别约为6.7亿元、6.6亿元、7.1亿元,产生的销售费用分别约3.32亿元、2.64亿元、2.32亿元,占营收比例分别为49.53%、40.03%、32.8%,同期同行平均值为49.5%、46.46%、43.46%。

在销售费用构成中,虽然公司的推广服务费的占比还是很高,2020年~2022年分别达到3.18亿元、2.49亿元、2.16亿元,平均占比在94%左右,但仔细观察可发现,其整体费用金额不仅呈现出逐年下降趋势,其中2021年下滑了21.7%,2022年下滑了13.3%,这一点与其他被否公司推广费用金额持续提升是恰好相反的。 对于推广费用下降的问题,公司在问询函回复中也予以了说明,“这主要由经销商承担推广费用所致。 ”

此外,公司在问询函回复中还解释了销售费用率低于行业平均水平的问题,其表示,公司2021年至2023年1-6月销售费用率低于同行业销售费用率平均水平主要系公司商标授权经销模式收入及CMO/CDMO业务收入占比上升、主要产品中标集采等叠加影响。 若剔除与销售费用变动敏感度较低的CMO/CDMO业务、商标授权经销后,公司与同行业可比公司销售费用率基本一致,不存在显著低于同行业的情况。

(本文刊发于12月2日《证券市场周刊》。文中观点仅代表作者个人,不代表本刊立场。本文提及个股个股仅做分析,不做投资建议。)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员