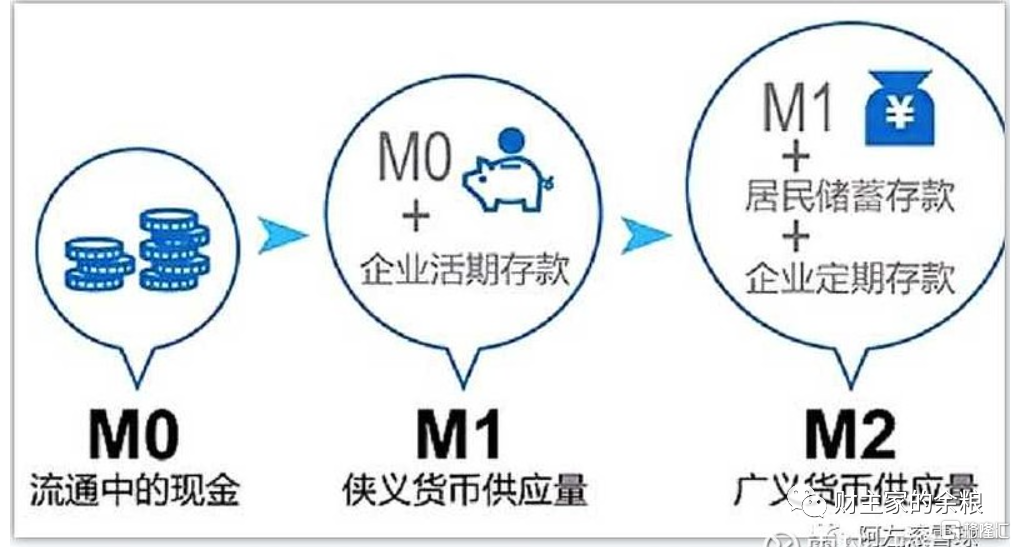

关于中国总共有多少钱的统计,分为三个层次。

M0=流通中的现金。

包括了居民、企业手中的现金以及银行里库存的现金,简单说,就是大家手中的现钞,以及银行里可以随时拿出来供你买东西的现金。

M1= M0+企事业单位活期存款。

其实就是现金,然后再加上企业不需要什么成本、立即可转换成现金的钱,这个钱,其实就是所有人(包括企业)买东西会用到的钱,这个钱构成了整个社会当前现实的购买力,所以M1也被称为“狭义货币”。

M2= M1+个人存款+企业定期存款+其他各种存款。

其实就是M1,加上个人的所有储蓄存款,加上企业的定期存款,机关单位定期存款,加上其他各种存款(例如客户股票账户里的钱、委托存款等等),几乎涵盖所有可以以极低成本转换成现金的存款,是整个社会所有潜在的购买力统计,所以被称为“广义货币”。

特别要强调一下,政府的财政存款不算在M2里面哦,因为这个财政存款,虽然也是全社会潜在购买力的来源之一,但本质上来说,政府的钱,必须转换成其他存款或现金,才能形成购买力,如果把财政存款统计进入广义货币,那就属于重复统计了。

正因为财政存款不属于M2,但可以向M2转化,所以很多时候,财政存款与广义货币M2的增速,是反向变化的。总量变化不大的情况下,财政存款增加,通常意味着实体经济潜在购买能力的降低,因为每年1、4、5、7、10是财政存款上缴月份,所以这些月份整个社会的潜在购买能力会降低,也就是通常所说的流动性减少,而3、6、9、12月(季末)是政府花钱集中的时间,M2会增加,也就是流动性会增加。

简单说——

M0是现金,M1是现实社会购买力统计,M2是潜在社会购买力统计。

关心通货膨胀的人立马会想到,通货膨胀是不是与M1增速关系很大?

这么说吧,因为中国的CPI(消费者物价指数)数据,统计的主要是老百姓用现金购买到的东西,所以中国以前的CPI增长率与M0的关系更密切一些,只有近年来(特别是疫情爆发以来),因为电子支付的普遍使用,所以与M1增速的关系也开始密切起来了。

作为当前人民币全社会现实购买力的体现,M1的增速,不止会影响通货膨胀,还会在很大程度上,影响企业和居民对经济的信心,影响中国的资产价格……

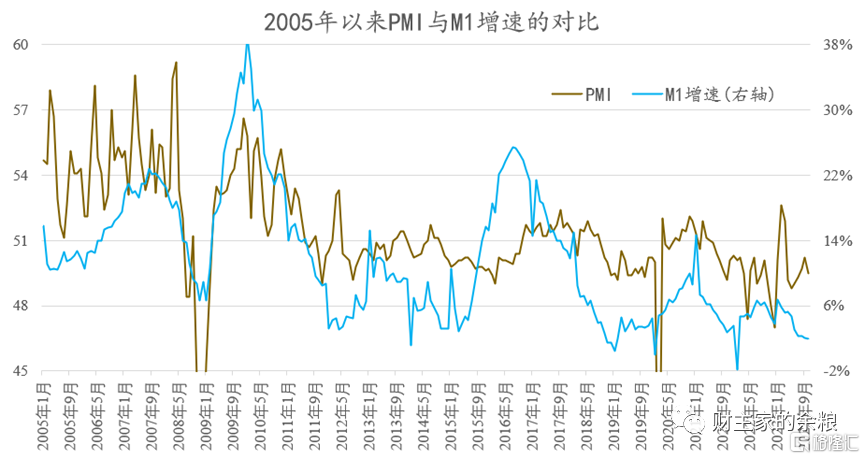

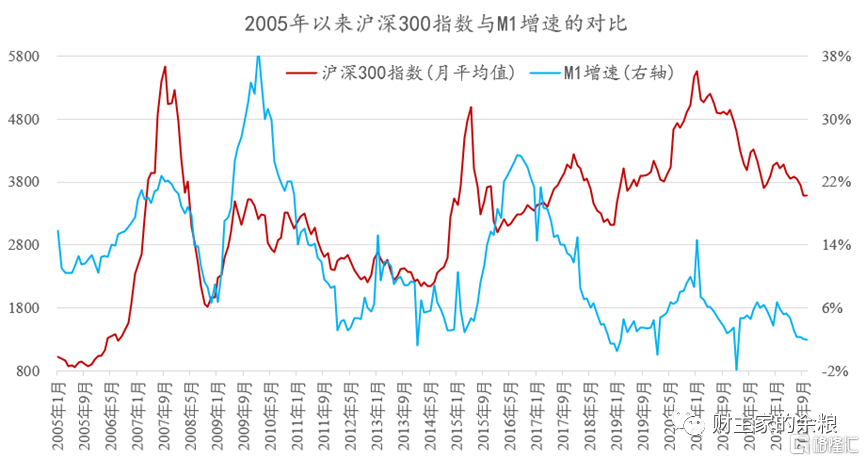

例如,自2005年中国公布官方PMI(购买经理人指数)迄今,我们可以明显观察到,PMI数据与M1增速的关系相当一致;我们也能观察到,M1增速与中国股市最重要的沪深300指数关系也相当密切。

数据来源:中国人民银行,国家统计局。

数据来源:中国人民银行,国家统计局。

数据来源:中国人民银行。

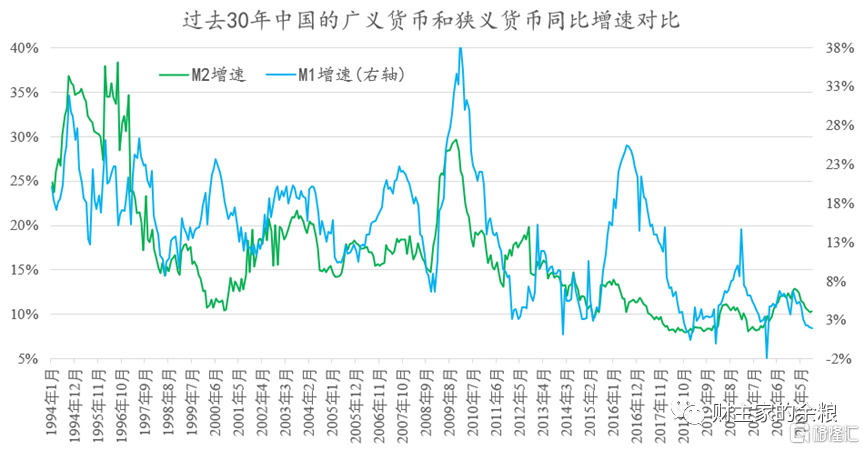

很多人应该知道,中国广义货币M2增速,近年来始终维持在10%左右的水平,这也意味着,中国以人民币计价的整个社会的潜在购买力,基本维持在10%左右的增速。

按道理来说,整个社会的潜在购买力以10%的速度增加,只要那些增加的潜在购买力,随便一部分转化成现实的购买力,我们的狭义货币M1增速,也能达到5%左右。

然而,现实却很魔幻——

中国的狭义货币M1同比增速,自2023年6月份迄今,已经降至2%以下,而且还在继续下降。

数据来源:中国人民银行。

数据来源:中国人民银行。

当然,看上面的图表,过去30年间,中国M1增速不止一次出现过增速降至0附近的情况。

但,请大家注意,以往每一次降至0附近都是在发生在1月份,这是因为因为中国传统的春节来临,许多企业停工停产,还需要给员工们发放奖金什么的,由此导致企业活期存款增速遽降,带来了M1同比降至0附近。

可以看出,在2023年之前,1月份之后,M1的同比增速,马上就会快速离开0附近区域……

燃鹅,从2023年7月份到现在,可不是什么节日来临、企业停工停产的时候,而是正常的生产季节,M1增速却向着0俯冲,这就太有问题了。

从M2向M1转化的角度来说——

中国的钱,停转了。

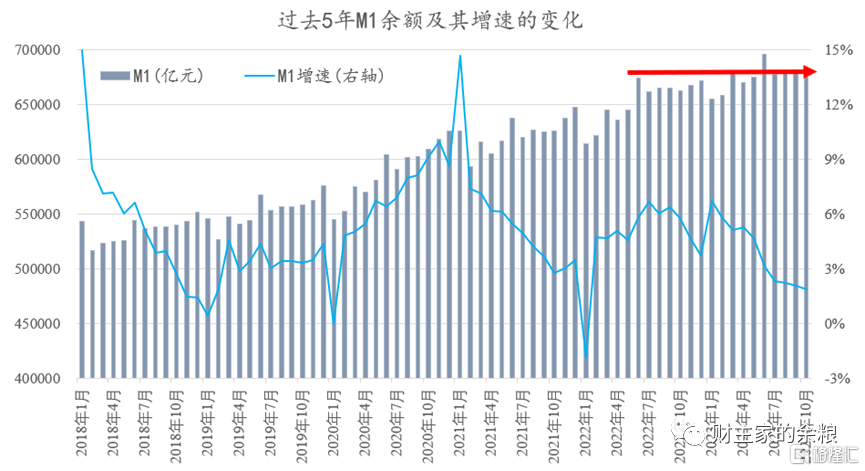

实际上,自2022年6月M1到达67万亿元之后,此后就基本维持在该水平不增加了。

数据来源:中国人民银行。

数据来源:中国人民银行。

在同一个时期,中国的广义货币M2,虽然增速略有下降,但还是在正常上升呢!

就这样,过去一年多,中国经济体系里,正常的M2向M1转化的路径,似乎被掐断了。

由此,大家也不难理解,为什么我们大A股会一路下跌了。

中国的钱,停转了,这是现实——接下来,我们可以试着分析一下,M2到M1的路径,为什么会被堵上了?

根据“贷款创造存款”的理论,不管M1还是M2,其增加值都是来源于贷款的创造,所以,我们需要先来分析一下,过去一年的贷款情况。

根据中国人民银行公布的“金融机构人民币信贷收支表”,过去一年中国的人民币贷款和存款余额的变动情况见下面两个表格。

数据来源:中国人民银行

数据来源:中国人民银行

数据来源:中国人民银行

数据来源:中国人民银行

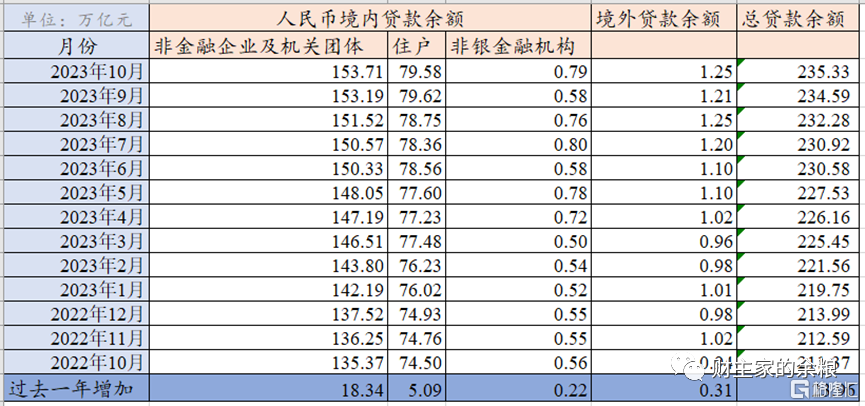

去年10月份迄今的一年时间里,包括非金融企业、机关团体、居民部门、非银金融部门,总共增加了24万亿元的贷款,然后,存款余额共计增加了27万亿元。

不考虑非银金融机构贷款和存款、境外贷款和存款、政府财政存款等细碎项,我们基本可以认为,过去一年:

非金融企业和机关团体新增贷款18万亿,居民贷款新增5万亿元,然后,转变成16.6万亿居民定期存款、4.6万亿企业定期存款以及2.5万亿机关团体存款和2.3万亿元居民活期存款,而企业活期存款,居然减少了0.8万亿元!

回到前文,M1统计的是什么内容呢?

就是全社会现金+企事业活期存款啊!

这,也正是过去一年M1极低增速的谜底。

简单总结:

企事业拿到大量新增贷款,却并没有转换成自身的活期存款(M1),用于企业的经营活动,而是转手就给了居民,而居民则将这些钱变成了定期存款(M2)。

要知道,企业的活期存款,通常被用于企业投资、购买生产物资、支付员工薪水,所以代表着真正的经济活动水平(企业定期存款代表企业积累,与当前阶段经济活动关系不大),若企业看好经济,就会将大部分贷款资金变成活期存款,然后,通过支付给其他企业和员工,由贷款而来的新钱,就开始在这个社会上流转……

过去一年,当企业的活期存款余额不仅没有增加,反而萎缩了,这说明企业极度不看好当前经济,不愿意扩大生产规模,而是直接将很大一部分贷款的钱,转移给了居民。

这也意味着,过去一年18万亿元企事业单位贷款的钱,大部分并没有像往常一样,通过不断流转而支付出去……

无怪乎有人说,过去一年由企业贷款所派生出来的钱:

不是空转,而是不转!

更进一步要问了,过去一年为什么会是这样的情况?

就这个问题,我当然是有自己的答案的——但我更希望的,是大家思考自己的答案。

当然,在圈子里,我会把自己思考分享出来,有兴趣的可以扫描查看。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员