A股已经到了没有利好就是利空的残酷地步了。

今日,沪指再度大跌1.47%,4个交易日暴跌4.7%。由于权重护盘支撑,目前尚未跌破去年4月最低点的2863点。但深证成指、创业板指、沪深300均已跌破2020年3月最低点,相当于跌破沪指的2700点了。

全天申万124个二级行业基本全军覆没。其中,数字媒体、光伏、教育、游戏等大跌逾3%。而仅有卫星互联网等题材板块逆势飘红。纵观全市场,一共有4788家上市公司待涨,真的麻木了!

现在,敢打开股票账户看看吗?

01

其实,不仅A股在跌,全球主流股市都在跌。

8月以来,标普500累跌8%,纳指累跌9.5%。欧洲股市方面,英国富时100累跌逾4%,法国CAC40指数累跌9.2%,德国DAX指数累跌10.3%。亚太股市中,日经225指数累跌7.4%,韩国综合指数累跌11.6%。同期,沪指累跌10.7%,深证成指累跌15.7%,沪深300累跌13.46%。

有没发现,全球主流股市这波见顶时间基本是同步的——均为8月1日前后。

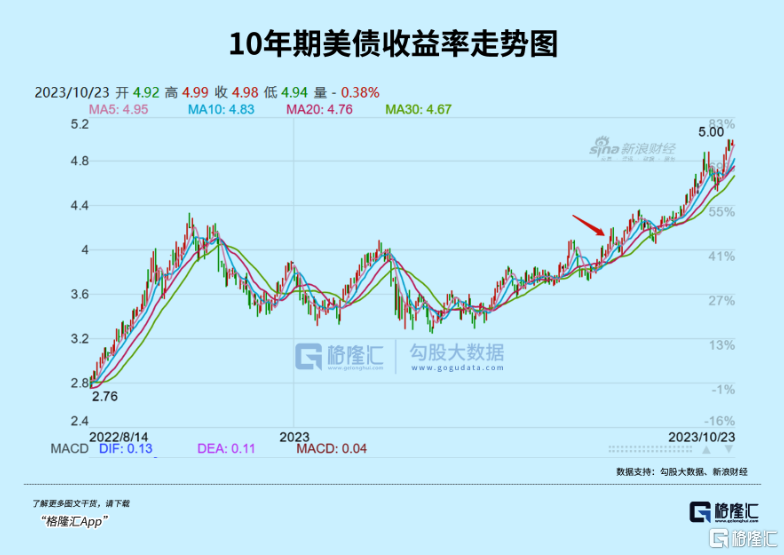

碰巧的是,10年期美债收益率也是于8月初突破去年10月底,创下新高的。而之后,利率从4.1%左右一路狂飙,到目前为止,最新报价为5.023%。短短2个多月,10年期美债利率飙升了90个基点,对全球股市的压制是显而易见。

美债为何被疯狂抛售?我们在之前的文章也阐述过,除了美国国债供需失衡问题外,大量对冲基金可能正在进行解杠杆操作,加剧了中长期国债价格的暴跌。

那你会说了,8月之前欧美日韩股市涨很多啊,也没见A股跟涨,颇有皆A股独跌的存在。

这不完全对。虽然中国已经是全球第二大经济体,但其股市仍然算是小众市场,在全球来看也仅属于新兴市场范畴,不能完全跟欧美日股市来进行直接对比。

据统计,在美股上市的EMXC(一只剔除中国的新兴市场 ETF)与CNYA(一只专门跟踪A股的ETF),两者走势基本一致。

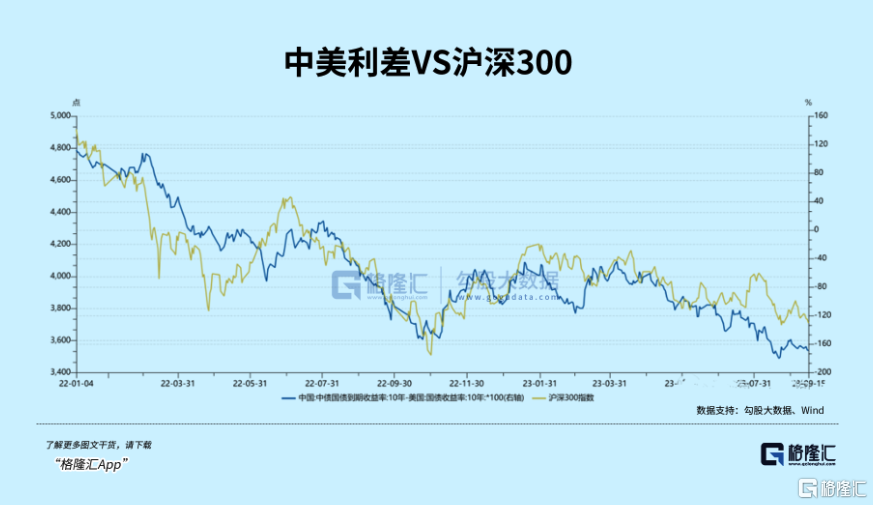

也就是说,A股涨跌没有什么特殊性,与其他新兴市场大体一致,即2018年普跌,2020年和2021年大涨,2022年开始一路下跌。只不过,A股波动会更大一些,涨的时候涨得更猛,而跌的时候会跌得更猛。而新兴市场大体走势步调则跟10年期美债收益率成负相关关系。

02

从上周三开始,A股连续加速下跌,白马权重股跌幅更猛。这其中可能原因之一是已经出现了基民赎回潮,跟2020年极其火热的基金申购潮成镜像关系。

我们来看一组数据:2022年上半年,沪深300下跌9%,但重仓股基金份额增加296亿。下半年,沪深300下跌13%,基民依然基于过去核心优质资产的信仰,越跌越买,其重仓股基金份额逆势增加486亿。

今年,不一样了。一季度,沪深300累涨4%,但重仓股票基金总份额减少284亿。二季度,沪深300累跌5%,重仓股票基金总份额减少882亿。

虽然上半年沪指录得正收益,沪深300仅下跌0.75%,但机构重仓股跌幅明显更大,加剧了基民赎回。数据显示,二季度重仓股票基金总规模掉到4.38万亿元,减少超3500亿元。

7月至今,沪深300累跌近10%,那么基民赎回解杠杆的风险就越大。虽然现在没有总数据来证明此种现象,但逻辑推理应该是如此。

我们可以从已经披露三季报一些基金来显微知著。

2021年9月,国投瑞银旗下某只新能源基金管理规模大涨至200亿元,而年初仅仅只有15亿元。而后,新能源行情见顶,一路下跌至今。但在今年上半年之前,该基金管理规模仍然为200亿元,可见很多基民越跌越补。但到了三季度,管理规模突袭缩水了50亿元。

可见,今年三季度加速下跌,终究还是击溃了一部分基民最后的信仰和底线,迫使其割肉出局。当前这种状态持续越久,更大范围的基民赎回潮恐怕也难以避免。

而要斩断当下恶性循环状态,平准基金入市可能是为数不多可以力挽狂澜的工具手段了。

对于平准基金,其实市场也非常期待与渴望。近日,国金证券发文《东风何在?呼吁平准基金加快落地》,也呼吁平准基金加快成立,为市场注入增量流动性,促使A股回归更为理性的基本面逻辑。

平准基金的规模多少才合适?中信证券研究分析称,结合市场实践,平准基金的规模多在总市值的3%-6%之间,即2.8-5.6万亿元。

而推出时间上,或可以期待月底。据有媒体引述知情人士称,全国性金融工作会议将于10月30日至31日举行,重点讨论防范和化解金融风险等议题,其中包括应对地方融资平台的债务风险。而这样高级别的金融工作会议是5年召开一次,上一次还是2017年7月在北京召开的。

03

在2021年2月之前,市场在北向资金的带动下,一直扎堆搞大盘成长股,持续时间长达5年。而后,进行了一轮大的切换,沪深300一路暴跌,主要触发因素是因为美联储开启了史无前例的加息周期。

有人疑惑了,美联储明明不是2022年才开始加息的吗,但为什么2021年春节之后,就发生了大的切换?其实,在美联储真正实施加息之前,美国通胀就有持续上升的苗头,10年期美债收益率早就大幅攀升了,在2021年1月已经达到1%以上,而几个月之前仅仅只有0.5%。

2021年初,确立了美债利率出现大拐点。后来,通胀不断攀升,美联储被迫大幅加息至今,美债也持续攀升,自然对成长股是极为不利的。

我们把沪深300指数与中美10年期国债利差放在一起来看,基本走势是一致的。

在大盘成长风格大跌行情之下,食品饮料板块无法幸免。但啤酒赛道中的青岛啤酒却表现游刃有余。2021年2月至今,青啤下跌12%,大幅跑赢沪深300的-40%和食品饮料-45.9%。并且,青啤还在今年4月创下历史新高。

Why?

最近几年,包括青啤在内的啤酒龙头均在做结构化的产品升级,吨价逐步提高,ROE持续上升。并且,啤酒单价不高,其消费受到整个宏观经济的影响也要小于白酒。

因此,青啤最近3年业绩保持良好增长。据财报,2020-2022年及2023H1,归母净利润同比增速分别为18.86%、43.34%、17.59%、20.11%。

但重庆啤酒跟青啤不一样,现价较2021年7月累计下跌逾60%,与其他消费白马表现并无二致。业绩表现遇阻主要逻辑有两点:

第一,重庆啤酒大本营在西部,正在走全国化逻辑,其扩张速度与深度受到宏观经济的波及影响会更大一些。

第二,重庆啤酒自身经营遇到一些困境,且在东部省份进行扩张时遭遇了同行的防御反击,其业绩确定性没有青啤那么强。而青啤不追求放量了,不追求更多市场份额了,比较专注调整产品结构,提升产品吨价,业绩增长确定性比较强。

近日,青啤还遭遇了一个从天而降的“黑天鹅”——小便风波。但最新事件进展是,据媒体援引知情者称并非原料仓库、也非青啤员工。

今日,青啤开盘暴跌近7%,而后一度翻红,最终微跌0.37%。这样的事情让人啼笑皆非,想起上次鼠头鸭脖事件导致绝味鸭脖暴跌,也曾莫名躺枪。

在这样恶劣的大盘环境下,青啤表现还算是稳的。一旦大盘以及消费板块回暖,青啤是值得高看一眼的。

04

经过连续数日的加速下跌之后,A股的估值更加便宜了。当前,沪深300指数PE为11.07倍,略微高于2020年3月最低的10.76倍和2022年10月最低点的10.4倍。

对于中长期投资者而言,沪深300已经具备了非常良好的投资价值,估值回归是必然会发生的。但基于当前美债利率高企、地缘政治风险,不要一把梭,网格化定投交易或许是更好策略。

都跌到这个份上了,且行且珍惜。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员