每次的财报季,都是资本市场对上市公司的一次大考,尤其在今年地缘冲突、美元加息、全球通胀抬头的大背景下,想要交出一份令投资者满意的答卷并不容易,相反,能做到的公司自然值得深入分析。

日前,中国飞机租赁(以下简称:中飞租赁)发布了2023年中期业绩。

一、重回增长通道,核心数据全面向好

今年上半年,公司实现了营业收入23.3亿元(单位:港元,下同),同比增长23%;息税摊销前利润(EBITDA)22.8亿元,同比增长65.6%;净利润实现扭亏为盈达到3.07亿元,股东应占溢利2.01亿元,均超过了2022年全年水平,有了显著改善。

整体来看,中飞租赁延续了2022年的修复趋势,确立了自身已经重新回到之前快速增长的上行通道。

此外,根据本次业绩公告,中飞租赁将会每股派息0.15港元,延续了自上市以来连续派息传统,至此累计派息18次,共计实现每股派息4.14港元。稳定的派息政策在当下港股整体弱势的市场行情中更加凸显了中飞租赁的价值属性。

能够实现了这样的良好业绩,离不开航空业全面复苏的大势。

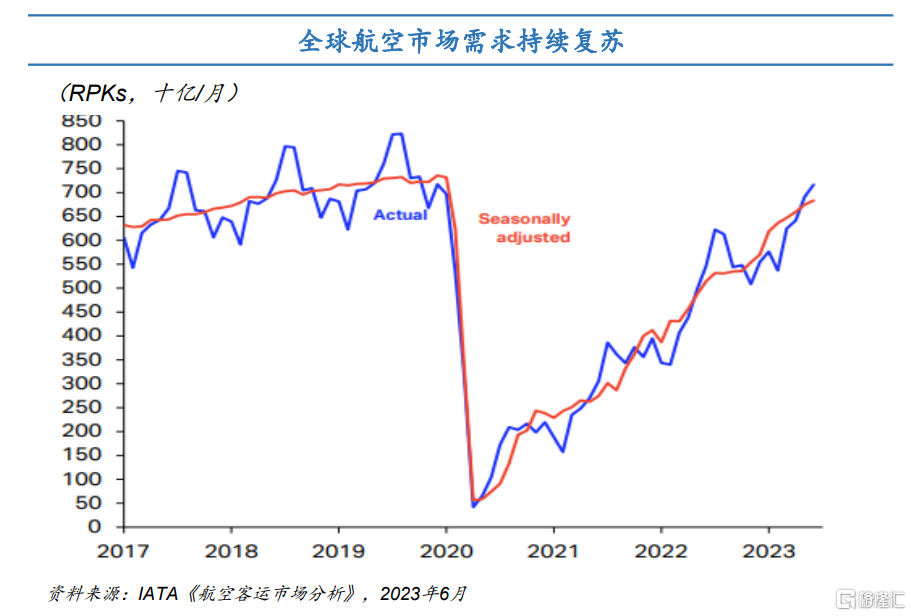

今年上半年,全球航空客运总量(按收入客公里数或RPKs计算)同比增长了47.2%,其中,6月乘客流量同比增长了31.0%,已经恢复2019年的94.2%。

(资料来源:IATA《航空客运市场分析》)

尤其是国内市场,得益于政策的全面放开,中国作为亚太地区最大的客运市场,今年6月的航空客运总量不仅同比大幅提升,相较于2019年的同期水平还提升了5.1%,同期国内市场ASK(可提供客公里)相较于2019年的同期水平提升了8.7%。

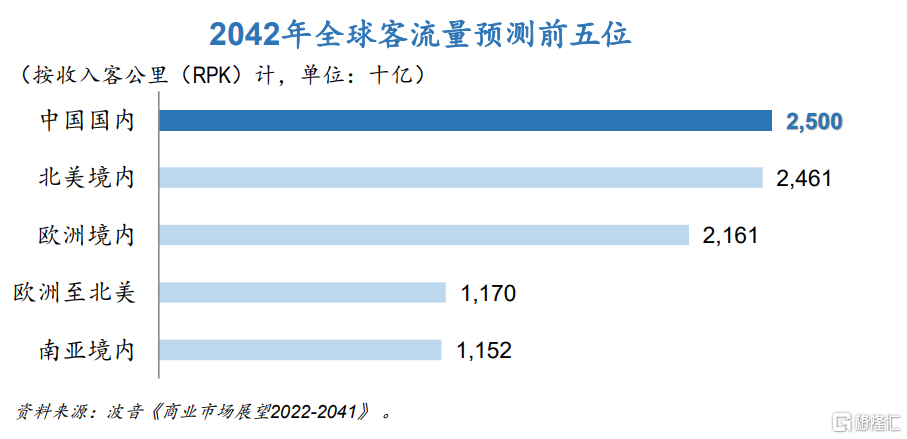

而同期,全球其他市场几乎都尚未恢复到2019年同期水平。由此观之,中国航空业的强劲复苏蕴藏着更庞大的市场机遇。波音和空客一致预测未来20年全球航空最大机会就在中国,2019至2042年年均复合增长率将达5%,中国国内的RPK(按收入客公里计)将会超越北美市场,成为全球航空最大客流量市场。

(来源:波音《商业市场展望2022-2041》)

航空业的繁荣会带来运力需求的快速攀升,头部飞机租赁商自然优先受益。根据Cirium的数据,按管理飞机数量计,全球前30的飞机租赁商中,中国的飞机租赁公司占据了11席,中国飞机租赁便是其一。

二、寻求可持续发展,加快提升国际评级至投资级

但在航空业供需格局持续偏紧的情况下,中飞租赁并没有急于快速增加规模,而是更加注重机队结构的优化,从可持续发展的出发点进行审慎扩张。

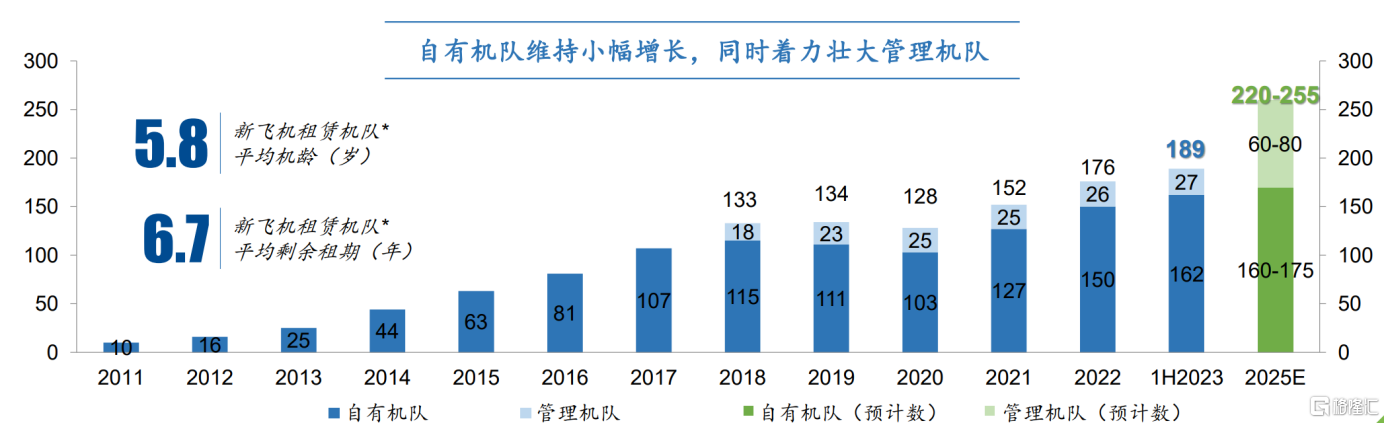

从数量来看,中飞租赁的自有机队始终保持增长,今年上半年累计交付13架新飞机。管理层表示未来将维持自有机队小幅增长的同时着力壮大管理机队。

(来源:中国飞机租赁)

更重要的是,截至2023年6月30日,公司自有加在管的飞机数量共计189架,其中窄体机171架,占比高达90%,远高于同业窄体机73%-80%的占比。

一般来说,窄体机往往具有高流动性、价值稳定的属性,更凭借节能环保、低维护成本、高上座率的优势受到航司的偏爱。

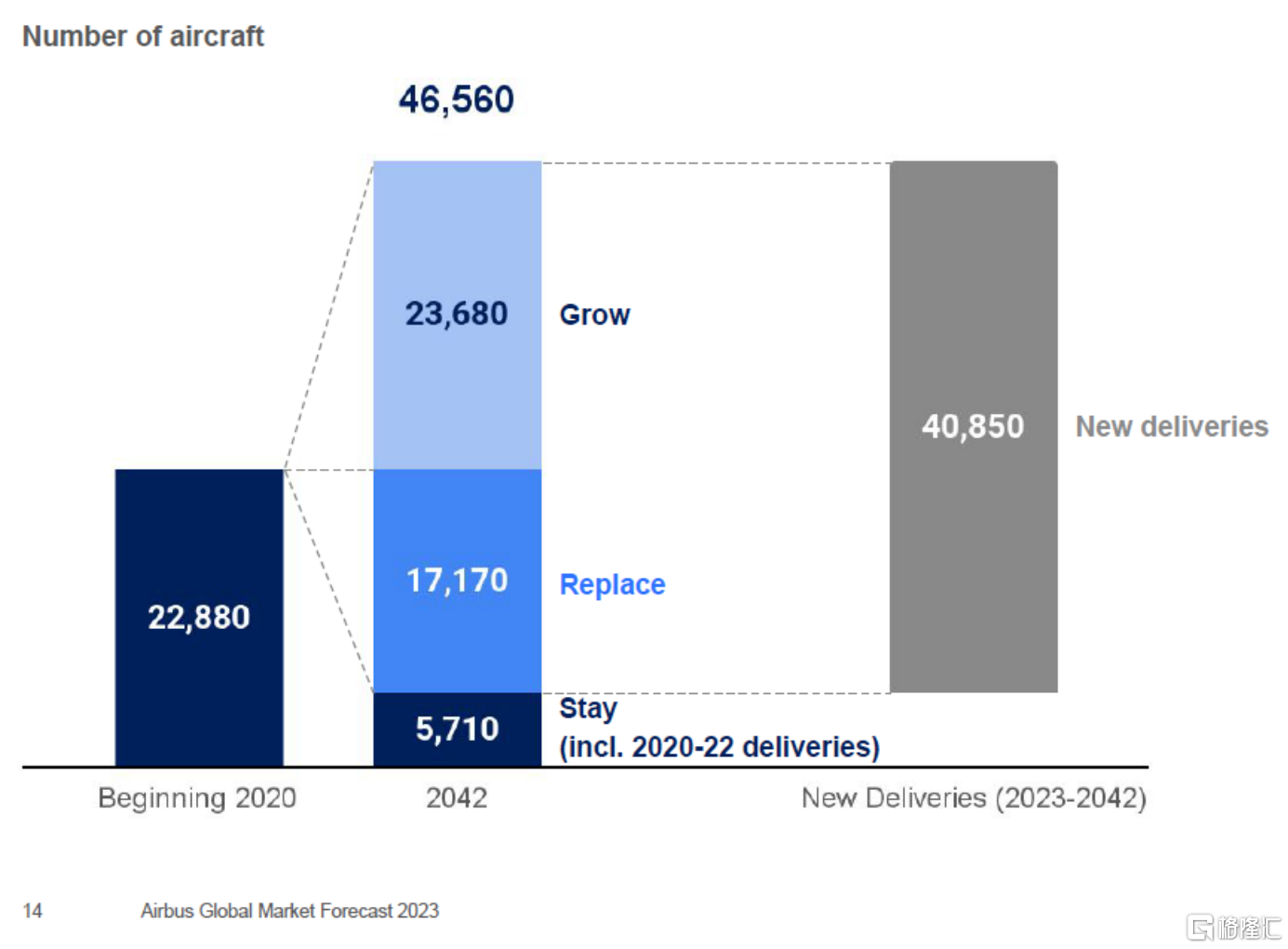

目前,全球窄体机市场已经完全恢复至2019年的水平,同期宽体机市场则仅恢复到2019年85%的水平。与此同时,空客认为预计未来20年全球将需要32630架单通道飞机,占全球飞机需求的80%,波音认为这一比例将达到76%。

值得一提的是,根据8月公告,中飞租赁已与迪拜航空航天集团(“DAE”) 签订一项更替协议。根据该协议,中飞租赁将从波音公司购买64 架飞机的权益更替予DAE。

此举在维护了与飞机供应商的良好关系同时,更有利于公司提升自身企业信用评级。

一方面,通过更替安排,中飞租赁可以回笼资金同时减少未来资本承担,降低负债水平、优化资本结构,进而减少利息支出以来提升盈利能力;另一方面,公司可以腾出大笔资金来集中资源做好更具价值的优势项目。

在绿色航空理念指引下,节能机型将会成为未来行业发展的主力。在本次更替安排完成之后,中飞租赁仍然拥有以新一代节能窄体机型为主的充足订单(包括120架A320neo等),足以支撑其享受航空业复苏红利的同时,助力航司实现节能减排。

除此之外,中飞租赁可以将更多资金投向投资老旧飞机处置项目。根据空客最新发布的《商用飞机市场展望》报告预测,将未来20年更换的旧飞机数量从15440架提升至17170架,这一数据在波音发布的《民用航空市场展望》(CMO)报告中的预测下甚至超过了20000架。由此带来的高效、绿色新飞机更替和老旧飞机处置的庞大市场空间也就随之打开。

(资料来源:空客《商用飞机市场展望》)

飞机租赁行业作为一个资金密集型的产业,资金实力是衡量企业核心竞争力的重要一环,而中飞租赁除了传统的飞机租赁业务外,还涉足航空后市场相关的许多赛道,其需要具备更强的资金实力,为此,中飞租赁通过多元化融资渠道,保障充足流动性以实现可持续发展。

今年上半年,中飞租赁新增/续期融资额度超过145亿港元。截至2023年6月30日,公司现金及银行结余加上未提取的借贷融资共计超过102亿港元。

充足的流动性反过来支持中飞租赁降低自身负债水平,进而提升财务稳健性。

9月6日,中飞租赁发布公告,将向将于2024年到期的两笔美元债持有人发出要约回购。这两笔美元债分别为2024年3月到期、票息5.5%的2亿美元担保债券(证券代号:05391.HK)和2024年12月到期、票息4.85%的1亿美元担保票据(证券代号:40972.HK)。根据公司于9月15日发布的债券回购结果,截止要约到期日,上述2亿美元担保债券最终接受本金额为5072万美元,1亿美元担保票据最终接受本金额为40万美元,即最终接受本金总额达到5112万美元,且无需按比例分配,即全额接受所有根据回购要约作出的有效投标,印证了公司当前在手流动性充裕,能够积极主动进行负债管理,也从侧面说明了管理层对于企业稳健经营的信心,以及致力于降低杠杆率、优化债务,最终提升信用评级的决心。

中飞租赁重视信用评级提升早已开始布局,并率先在公司的国内子公司上已经有所反映。今年5月,中飞租赁的全资子公司中飞租融资租赁有限公司获大公国际资信评估有限公司授予AAA企业信用评级,并得到中诚信国际信用评级有限公司将其企业信用评级和债券信用评级均上调至AAA,且上述评级展望均为稳定。今年以来从审慎的机队策略、资产包更替安排、债券回购等一系列动作均有利于中飞租赁实现可持续发展和达至越来越稳健的财务状况,更快将自身的国际信用评级提升至投资级。

三、结语

得益于中国航空业的庞大市场空间和增长动能,相关产业链上的核心企业都迎来了久违的复苏周期,依托这一大背景,中飞租赁用持续向好的数据证明了自己作为飞机租赁头部企业应有的底色。

着眼于更长时间维度,要在全球租赁市场中脱颖而出,仅凭短期的业绩和市场份额是远远不够的,为此,中飞租赁无论在业务拓展还是在财务规划方面,都做出了审慎的布局和安排,从而将更快地实现投资级国际评级,实现高质量发展。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员