此前,苏州鼎佳精密科技股份有限公司(以下简称“鼎佳精密”)披露了首次公开发行股票并在主板上市招股说明书(申报稿),拟登陆深主板,保荐人为平安证券。

鼎佳精密主要从事消费电子功能性产品及防护性产品的设计、研发、生产与销售。 旗下产品可应用于笔记本电脑、平板电脑、智能手机、一体电脑、服务器、显示器、AR/VR、智能游戏机等消费电子产品和新能源汽车动力电池。

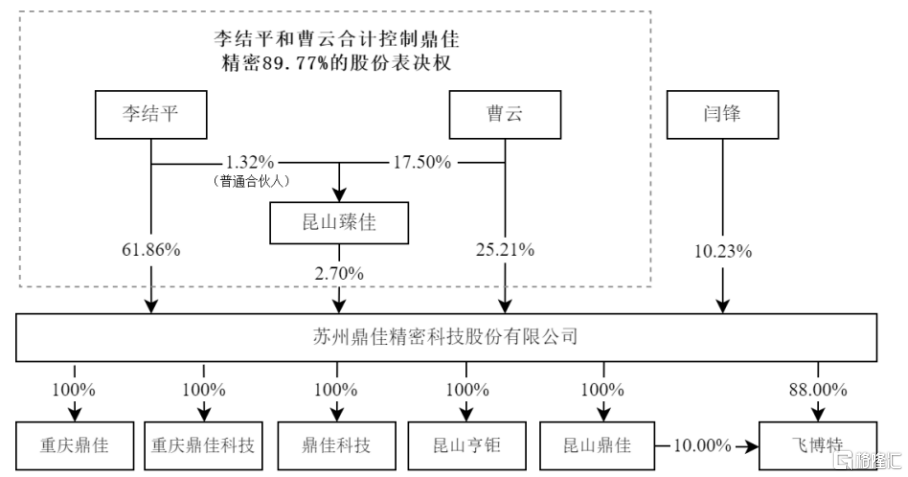

截至招股说明书签署日,公司的控股股东为李结平,实际控制人为李结平和曹云,李结平、曹云两人系夫妻关系。李结平直接持有公司61.86%的股份,曹云直接持有公司 25.21%的股份。此外,李结平担任昆山臻佳的执行事务合伙人,通过昆山臻佳控制公司2.70%的股份表决权。因此,李结平和曹云直接和间接合计控制鼎佳精密89.77%的股份表决权。

股权结构图,图片来源:招股书

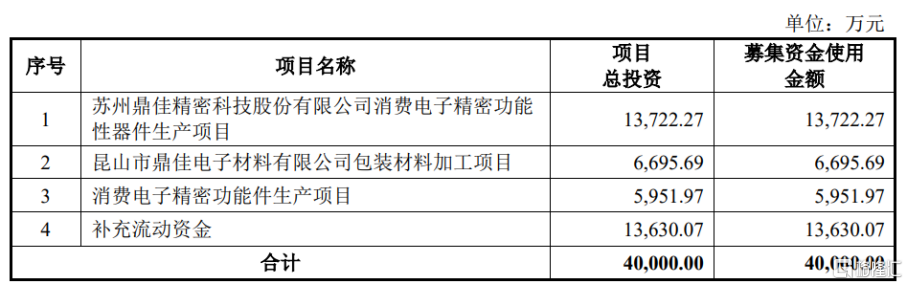

本次IPO拟募资4亿元,主要用于苏州鼎佳精密科技股份有限公司消费电子精密功能性器件生产项目、昆山市鼎佳电子材料有限公司包装材料加工项目、消费电子精密功能件生产项目等。

募资使用情况,图片来源:招股书

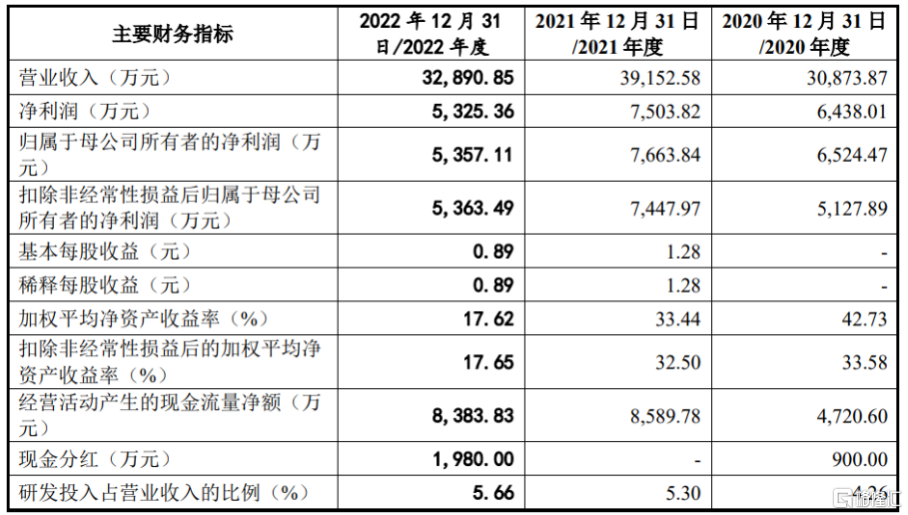

2020 年至 2022 年,鼎佳精密实现营业收入分别为3.09亿元、3.92亿元、3.29亿元,净利润分别为6438.01万元、7503.82万元、5325.36万元。

基本面情况,图片来源:招股书

2020年度、2021年度和2022年度,公司主营业务毛利率出现逐年下滑的趋势。

公司主营业务产品的毛利率情况,图片来源:招股书

鼎佳精密的产品主要应用于笔记本电脑等消费电子产品领域中,公司直接客户包括仁宝电脑、巨腾国际、神基股份、立讯精密、和硕科技、华勤技术、可成科技、台达电子等制造服务商和组件生产商,产品最终应用于戴尔、惠普、联想、华硕、索尼、技嘉、宏基等知名消费电子品牌产品。

按同一集团控制下的客户合并计算,2020 年度、2021 年度和2022年度,公司前五大客户的合计销售收入占营业收入的比重分别为 62.32%、51.49%、47.46%,客户集中度较高。

与此同时,2020年末、2021年末和2022年末,公司应收账款账面余额分别为1.78亿元、2.17亿元、1.48亿元,占当期营业收入的比例分别为57.61%、55.44%、44.86%,占比较高。

报告期内,公司外销收入占主营业务收入的比例分别为 45.98%、46.64%、44.63%,占比相对较高,外销结算货币为美元,美元兑人民币汇率波动或将对其外销收入和经营业绩带来一定程度的影响。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员