在2022年第四季度,伴随着国内疫情防控和地产调控等政策调整利好陆续出台,经济复苏的预期也不断地升温,中国资产也迎来全球市场的追捧。

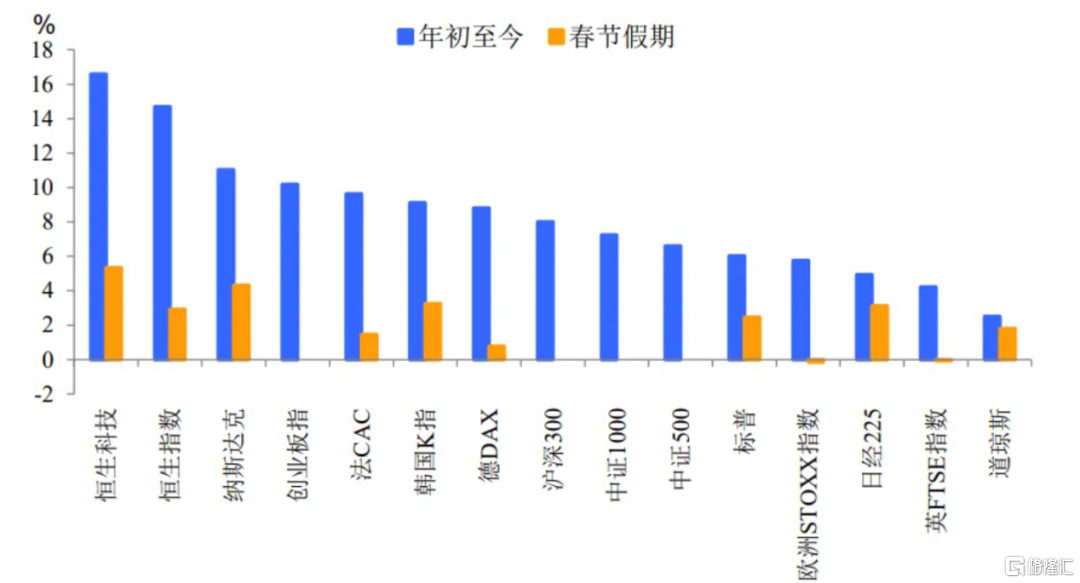

根据行情数据统计,截至2023年2月2日盘中,上证指数和沪深300指数年内累计涨幅分别为6.21%和7.99%。而港股市场中恒生指数和恒生科技指数分别年内累涨12.06%和15.6%。

来源:ifind

来源:ifind

市场行情逐步升温之下,作为市场风向标的公募基金在近期也公布了2022年Q4行业配置情况以及重点加仓了哪些个股,这些信息对于投资者而言可以起到一定的参考作用。根据数据显示,从公募基金份额变化幅度来看,基金投资者对海外资产的配置意愿增强,QDII债券型基金、QDII股票型基金份额分别环比增长54.40%和11.36%,详细情况我们来盘一盘。

1

公募基金总规模26万亿,行业配置方面医药、信创加仓居前

在2022年第四季度,主动偏股型基金股票仓位明显提升,行业配置方面看出机构投资者对于热门赛道如医药和信创板块投资热情较高。

数据显示截至2022年底公募基金总规模达到26.12万亿元,较2022Q3环比下降2.15%,2022年度整体基金规模增幅约为1.79%。

资产配置这一块,可以看到主动偏股基金的股票仓位明显提升,股票仓位中位数较2022Q3增长1.58%,属于2019年以来76.4%的分位数水平。截至2022年底,主动偏股基金的股票仓位中位数为90.52%,环比2022Q3增长1.58%。其中偏股混合型、普通股票型和灵活配置型基金的股票仓位均明显提升,分别为90.61%、91.03%、89.59%,分别环比增长1.62%、1.17%、1.42%。

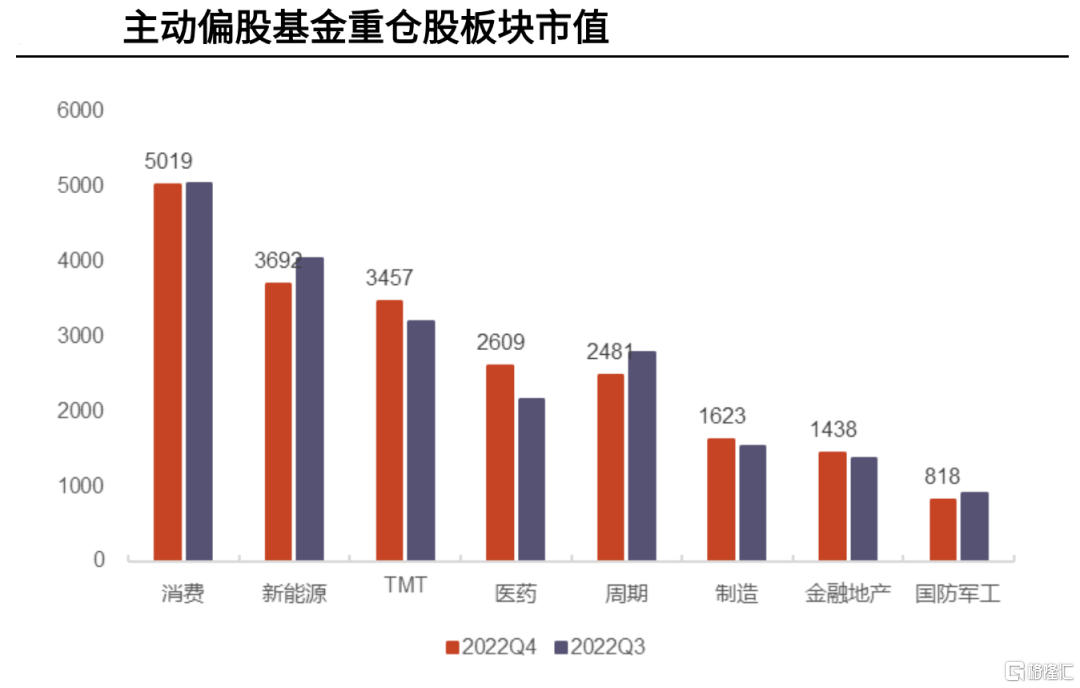

在行业板块配置方面,数据显示截至2022年底,主动偏股基金重仓股在消费板块配置市值最大,合计持股市值高达5019亿元,其他排名前列的新能源、TMT、医药、周期行业的配置市值分别约为3692亿元、3457亿元、2609亿元、2481亿元。而制造业、金融地产、国防军工的配置市值分别约1623亿元、1438亿元、818亿元。

在剔除行情影响的数据显示在2022Q4主动管理人加仓幅度明显的行业有医药生物、传媒、计算机、非银金融,主动加仓幅度分别为1.22%、1.13%、0.73%、0.42%,减持较多的行业主要是电力设备、有色金属、电子,主动减仓幅度分别为0.8%、0.67%、0.6%。

来源:wind,单位亿元RMB

来源:wind,单位亿元RMB

2022年第四季度数据可以看到主动偏股基金出现显著加仓热门概念板块的现象,例如信创、国产软件以及仿制药和中药等,同时锂电原料、锂矿等热门概念遭减持。

经过wind和ifind概念板块数据测算,主动偏股基金在2022Q4在热点赛道配置与2022Q3相比,2022Q4主动偏股基金主要提升了在国产软件、电子信息、仿制药、信创、中医药等概念股的配置权重,增持比例分别为57.05%、46.09%、44.09%、43.82%、43.49%。另一边,主动偏股基金减持的主要方向锂电原料、晶圆产业、硅能源、锂矿、固态电池、航天军工等概念板块。

来源:wind,ifind

来源:wind,ifind

总体来复盘2022年度基金的行业配置情况,可以看到主动偏股基金在第一季度明显增持了煤炭和金融地产行业,第二季度主要是围绕疫后消费修复和高景气度的新能源产业链两条行业方向加仓。

第三季度主动偏股基金行业配置策略整体更加均衡,第四季度的行业配置行为更多体现出基金管理人对于热门赛道核心资产的偏好和信心持续,并未出现明显的减仓行为,可以看出当季度对医药和信创板块的投资热情较高。

2

Q4明显增配港股,大幅加仓恒生科技板块

对于市场关注度越来越高的港股市场,公募基金南下的动作也备受关注。2022Q4数据显示主动偏股基金显著加仓港股,港股科技板块的持仓占比大幅提升。

主动偏股基金在2021Q3、2021Q4、2022Q1三个季度连续减持港股后,开始在2022Q2增持港股,2022Q3在港股市场低迷背景下主动选择降低仓位的管理人相对较少,2022Q4港股市场迎来触底反弹。在此期间恒生指数上涨14.86%、恒生科技指数上涨19.67%,主动偏股基金重仓股持有市值合计上升40.40%,剔除行情影响后的主动加仓比例约为20.73%。

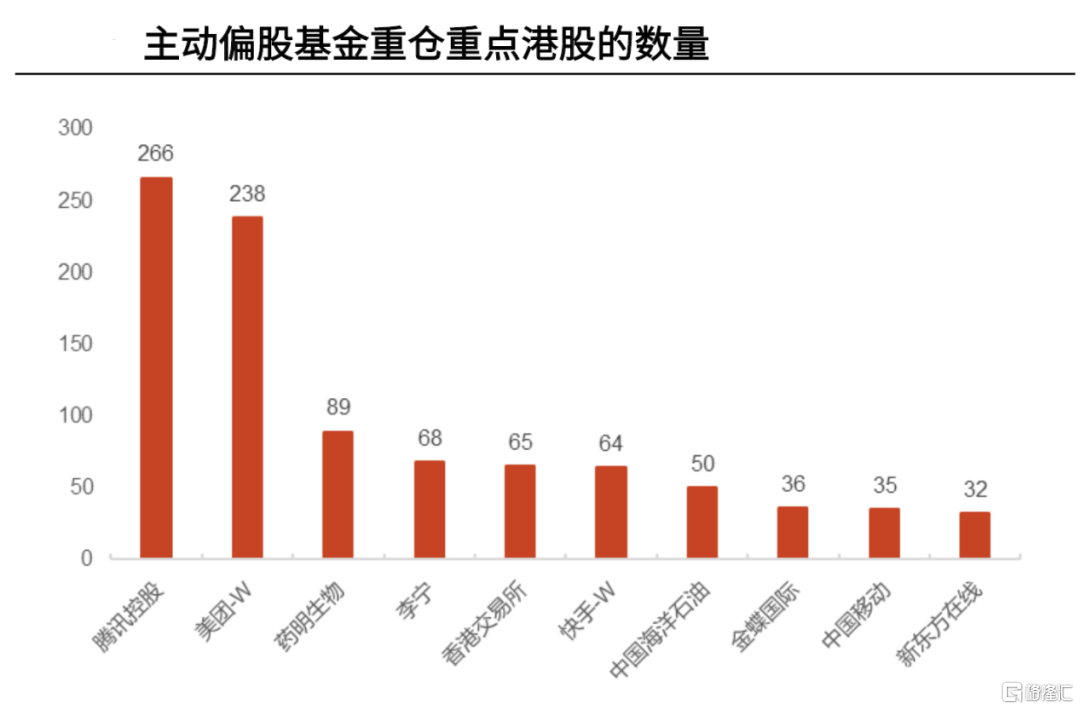

从行业配置占比来看,港股恒生科技板块的持仓占比大幅提升,腾讯控股、美团-W、药明生物、李宁、香港交易所为主动偏股基金前5大重仓港股。

来源:wind,数据截至2022年12月31日

来源:wind,数据截至2022年12月31日

从机构观点上看,许多华尔街投行以及一些机构分析师都表达了对于中国资产未来看涨的乐观态度。

例如摩根士丹利首席中国股票策略师认为近期港股出现回调,主要驱动因素包括美联储将做出的利率决定,在此之前股市出现获利回吐。但中国经济的复苏态势,以及上不断改善的商业和经营环境,应会使中国股市上行持续更长时间,此次调整或许是一次“逢低买入”的机会。

而机构广发的分析师指出站在岁末年初,恒指还有将近20%的潜在收益空间。因为在2022年11月中旬的港股牛市三阶段中,当时预计港股是一个万点行情。

投资者未来需要关注港股投资要把握三支箭:第一支箭是稳增长加码受益的地产链;第二支箭是疫情防控优化受益的消费、医药链条;第三支箭是受益海外流动性反转的互联网平台经济。

来源:ifind

来源:ifind

交银基金公司权益投资副总监对港股的态度也较为积极,根据近期披露的四季报显示,他去年四季度大幅加仓了港股。他认为首先,海外经济大概率逐渐走向“衰退”,随着海外央行加息逐渐进入尾声,美元指数持续走强的趋势有望扭转。

其次,国内经济领先全球见底回升大背景下,预计A股以及港股为首的新兴市场配置吸引力在不断增强,有望迎来新的投资机会。

免责声明

本文乃由复星财富国际控股有限公司(“复星财富”)的全资子公司复星国际证券有限公司(以下简称“复星国际证券”)发布。本文仅提供予接收人,其所载的信息、材料或分析工具仅提供予接收人信息并做作参考之用,不存有招揽或邀约购买或出售证券的意图。

未经复星国际证券事先书面许可,接收人不得以任何方式修改、发送或复制本文及其所包含的内容予其他人士。复星国际证券相信本文所载资料及观点的出处均属可靠,复星国际证券不会就本文的真实、准确及完整性作出任何保证。

接收人在作出投资决定前,应自行分析或咨询专业顾问的意见。除非法律法规有明确规定,复星国际证券或其任何董事、雇员或代理人概不就任何第三方因使用/依赖本文所载内容而导致的任何直接的、间接的损失承担任何责任。本文所载的资料及观点如有任何更改,复星国际证券并不会另行通知。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员