今年投资不容易,全球投资大师都跌懵了。“金融大鳄”乔治·索罗斯近一年亏43.1%,Baupost基金公司总裁、《安全边际》作者塞思·卡拉曼近一年收益率-39.9%。

在持股规模超30亿美金的全球投资大咖中,仅有霍华德·马克斯取得正收益,近一年收益率9%。

每一次危机,在投资界素有“华尔街秃鹫”、“困境投资之王”之称的霍华德·马克斯总能洞见机会,这与其早期从业经历有很大关系。

1

“顺势而为”是投资菜鸟的误区

霍华德·马克斯从美国沃顿商学院毕业后,1968年进入花旗银行开始研究投资,师从西格尔教授,谨遵“漂亮50”投资法,即投资美国发展最好、最快的50家公司,任何价格买入都可以。

1970年~1972年,很多漂亮50的股票市盈率炒到了80倍以上。接着在1973年~1974年,漂亮50公司股价快速暴跌。随后几年时间内,估值最低降到个位数,股价下跌60%~80%。

漂亮50的给刚入行不久的霍华德·马克斯上了一堂生动的投资课,引发了他深度思考:“投资不是你买什么的问题,而是你付出什么价格的问题。投资不是买好东西,而是买得好。”

霍华德提出一个大胆观点:想在投资市场真正发财,就绝不能顺应市场趋势。一味“顺势而为”是投资菜鸟的误区,只有坚持“逆向投资”,才能最终跑赢市场。

为了说清楚逆向投资,霍华德在其著作《投资最重要的事》虚构了两个投资者的例子,一个是赌徒,另一个是牙医。赌徒式投资,完全跟着市场走,牙医式投资只死板地关注内在价值,忽视价格规律,以及市场对价格的影响。

在霍华德看来,这两种都不是成熟的投资理念。

真正要想做到逆向投资,必须具有自己的独立思考能力,尊重价格规律,并且善于分析价格背后的变化趋势。此外,对于大家都在说和都在想的事,一定要保持足够的警惕,在投资之前多问几个为什么,不去盲目随大流。

在疫情初期全球投资者见证了一场典型的资产价格崩盘。标普500指数在2020年2月19日创下3386点的历史新高,随后在短短一个月内重挫三分之一,在3月23日跌至2237点。

美国出台多项经济刺激措施,将联邦基金利率下调至接近0的水平,在多种力量共同努力下,美股出现大幅快速上涨。这些行动让投资者相信,国家等机构会不惜一切代价稳定经济。

随后资产价格出现上涨,到2020年8月底,标普500指数收回所有失地,并创新高。FAAMG(脸书、亚马逊、苹果、微软和谷歌)、软件股和其他科技股大幅上涨,推动市场走高。

最终,投资者得出结论:股市能持续上涨。

对此,霍华德表示当大多数人认为股价上涨是预示之后行情的积极信号,不少人开始变得乐观。只有少数人会怀疑这种行情是过度上涨,其收益是依赖未来预期,所以上涨并不会持续,并且行情将发生逆转。

2

危机中迎来“击球区”

霍华德认为“每个人都知道很棒”的这些公司股票会让大多数人摔跟头。

这与他过去的经历也有很大的关系,1978年霍华德离开股票市场,进入银行债券部门工作,参与到可转换债券交易中,他瞄上了大多数投资人看不上的“垃圾债券”。

当时“垃圾债券”是小众市场,正是人们对垃圾债的畏惧心理和市场的无视,让马克斯看到了巨大的机会,迎来投资生涯的第一个华丽高光时刻,并从中获得了宝贵的经验。

1994年霍华德·马克斯专注于垃圾债市场的投资。1995年-1998年,美国互联网行业欣欣向荣,霍华德没有出手的好时机,直到2000年互联网泡沫破裂,霍华德大显身手。

每一次危机,似乎都成为了橡树资本最甜蜜的击球区。2000年互联网泡沫、2008年金融危机,马克斯对市场的深度思考让其洞见机会。

2007年和2008年初,橡树资本筹集了有史以来规模最大的不良债务基金,总计110亿美元。在2008年9月雷曼兄弟破产后的三个月里,橡树资本斥资60多亿美元低价收购了公用事业等杠杆率过高公司的优先担保债券,这些债券的价格一般在其面值的50%左右。

随着经济复苏到来,橡树资本当时买入的大多数债券在几个月内都按面值偿付,2008年一年橡树资本大赚60亿美金。

霍华德认为好成绩靠的是大多数人没有关注那些投资标的,尽管那些公司确实很垃圾,但市场的低估程度更过分,只要控制好风险,反而能从沙砾中找到金子。这与“市场有效假说”是相违背的,凑巧的是,巴菲特和查理芒格也多次抨击市场有效假说,他们认为市场并非总是有效的。

如果总是和市场做相似的操作,不论好坏很可能会得到和大部分参与者相类似的结果。只有能做出非常规的决策,投资的表现才可能是非常规的,只有当判断力更优越时,你的表现才可能高于平均水平。巴菲特说如果市场总是有效的,他将沿街乞讨。

霍华德的投资理念最核心的一层是,如果你寻求卓越的投资成果,就必须投资于其他人都没有看到的好标的。换句话说,任何时候都要思考如何做一些和市场、大多数人不同的事。中国资本市场头部基金经理张坤也曾表示,有时候想获得超额收益,要敢于对抗市场。

3

少数人赚钱的秘诀:第二层次思维

近几年市场出现一种现象级事件,很多投资者买了“好公司”,但最终没赚到钱,甚至有些还赔惨了,其中的核心逻辑就在于多层次思维。

在资本市场上,任何事物都存在多维度理解。对此,霍华德举了一个典型案例,他说对于任何一家公司,第一层次思维说:这是一家好公司,让我们买进股票吧。第二层次思维说:这是一家好公司,但是人人都认为它是一家好公司,因此它不是一家好公司。股票的估价和定价都过高,让我们卖出股票吧。

投资中大家都关注一个股票时,股票往往不会涨;当在大家极度不看好,关注度下降时则该股票开始反复几次慢慢爬升。

股市是少部分人赚钱的地方,A股投资者有句话常挂在嘴边“炒股就是炒预期”,这句话蕴含着投资最朴素的智慧。

有预期就会产生预期差,换个名词说就是边际变化。预期差和边际变化,指的是公司的经营状况超出市场预期还是低于市场预期。

以考试成绩来举例,一个好学生每次都考90分,突然有一天考了80分,家长会觉得孩子学习成绩下降了。就像某些过去人们刻在记忆深处的优质白马公司,尽管业绩不差,但某天宣布不分红,股价就直接大跌了。有些学生成绩很差,经常不及格,每次都考20分,突然有一天考了60分。所有人都会说,这孩子进步太快了。

冯柳曾经表达过他投资的要义,要么投那种大家都知道好且真的极品,未来业绩能够超预期的大龙头;要么价格超跌,但有强大价格安全边际,利空被充分释放,有困境反转边际变化的冷门品种。这其中核心就是预期差和边际变化。

霍华德的第二层次思维给市场带来了全新的思考方式,知道市场价格变化的驱动力,再而明白哪些是需要去弄懂的,研究精力应该放在哪里。

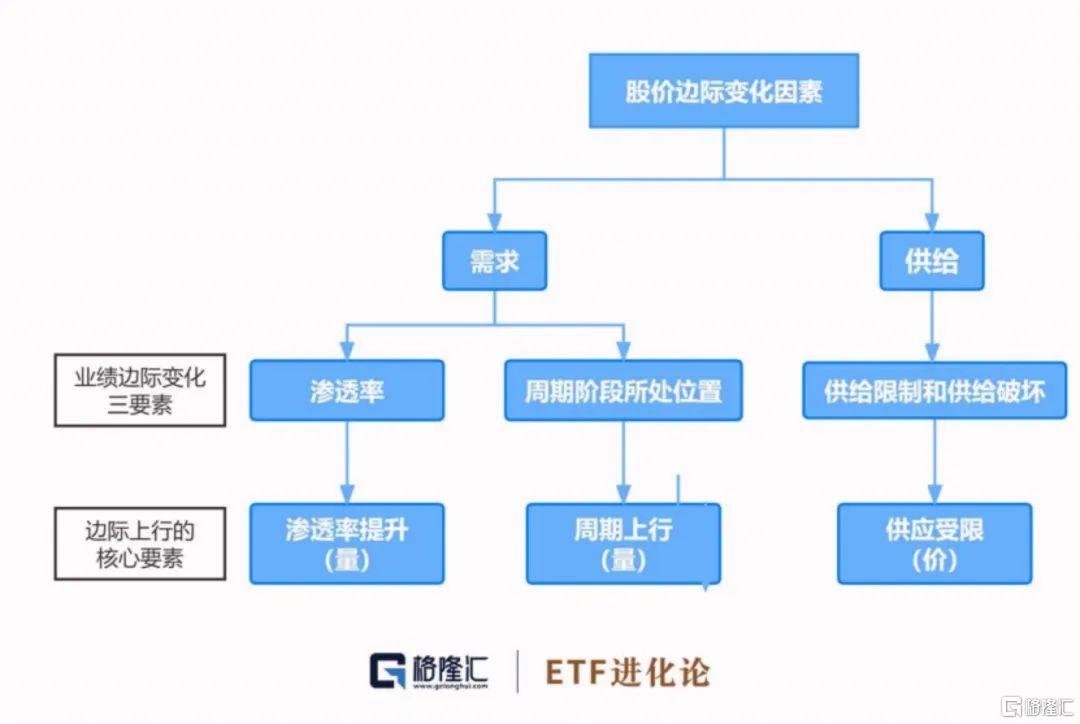

目前A股的主流思考方式,对于边际变化主要集中在供给端和需求端的变化。比如某个行业的需求超于市场预期的的爆发,或者供给端急剧减少,出现了供不应求的格局,使得企业产品出现量价齐升,带来的业绩超预期。反之,需求的减少,或者竞争对手的出现使得供给端产量过大,则是使得企业经营出现边际恶化的诱因。

在行业研究方面,以张坤为代表的价值派喜欢研究那些供给端稳定行业的优秀企业,而以成长派为代表的则更加注重需求端的爆发性从中挑选那些行业需求超预期的优质企业。

对于第二层次思维,霍华德表示,第一层次思维者对相同事件有着彼此相同的看法,通常也会得出同样的结论。从定义上来讲,这是不可能取得优异结果的。这给予我们的启示则是要更加注重研究那些不变中的变化,寻找正确的预期差和边际变化,避免受到市场从中思维的影响,进而只是投资大众口中的“好公司”。

霍华德是一位很勤奋的基金经理,投资理念和巴菲特非常相似。两个人还有一点相似的是都很会写信,全球投资者非常期待巴菲特每年写给股东的信,而专业投资者同样非常期待霍华德·马克斯写的投资备忘录。

1946年出生的霍华德·马克斯从20世纪90年代起,一直坚持写投资备忘录,第一篇备忘录写于1990年,至今坚持了33年时间。股神巴菲特是其忠实粉丝,巴菲特说:“我第一时间打开并阅读的邮件就是霍华德·马克斯的备忘录,我总能从中学到东西。”

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员