公开消息显示,创业板上市委员会定于2022年9月6日召开2022年第61次上市委员会审议会议,届时将审议天津国安盟固利新材料科技股份有限公司(以下简称“盟固利新材料”)的首发事项,保荐人为华泰联合证券。

盟固利新材料的主营业务为锂离子电池正极材料的研发、生产和销售,主要产品为钴酸锂和三元材料。在钴酸锂方面,公司 2019-2021年度销售规模占全国市场的份额分别为 8%、10%、11%,均位居行业前四名。

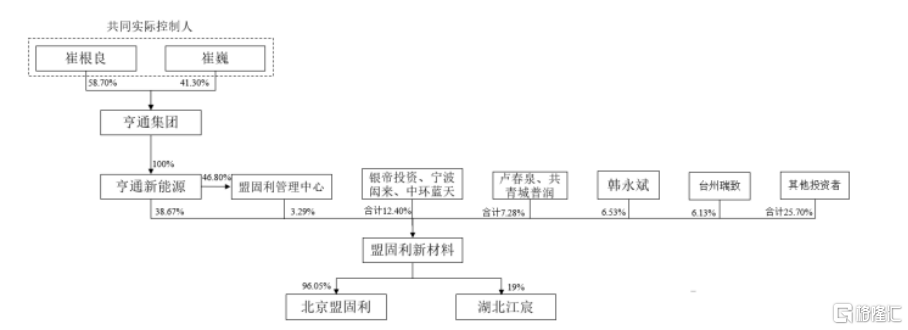

自 2019年1月1日至招股说明书签署之日期间,亨通集团均持有亨通新能源 100%股权,为公司间接控股股东;崔根良、崔巍父子两人合计持有亨通集团 100%股权,为公司共同实际控制人。

股权结构图,图片来源:招股书

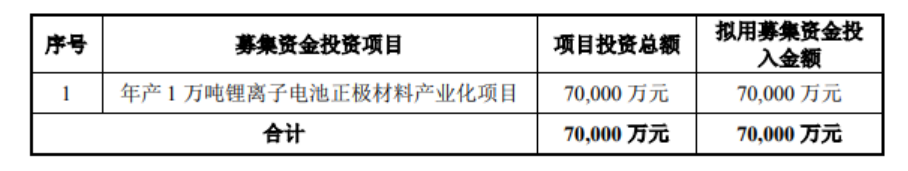

本次IPO拟募资7亿元,主要用于年产 1 万吨锂离子电池正极材料产业化项目。

募资使用情况,图片来源:招股书

主营业务毛利率低于同行

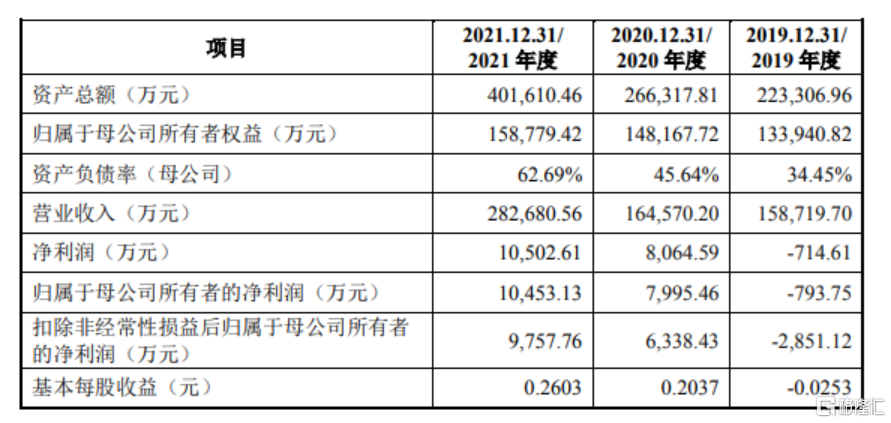

报告期各期,盟固利新材料的营业收入分别为15.87亿元、16.46亿元、28.27亿元,归属于母公司所有者的净利润分别为-793.75 万元、7995.46 万元、1.05亿元,其中 2019年经营业绩受销售价格大幅下降影响出现了亏损情况。

基本面情况,图片来源:招股书

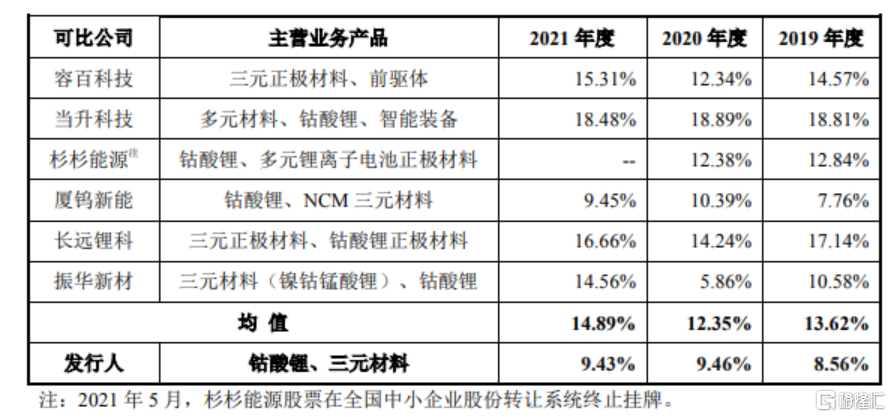

报告期内,公司主营业务毛利率分别为 8.56%、9.46%和 9.43%,低于可比公司的均值,主要受原材料价格波动、定价机制、产品结构变化、客户需求变化等因素影响。

公司主营业务毛利率与同行业可比公司对比情况,图片来源:招股书

报告期内,公司上游主要原材料四氧化三钴、碳酸锂、三元前驱体及氢氧化锂等市场价格波动较大,导致其主要产品销售价格也存在较大波动。报告期各期,公司钴酸锂产品销售均价同比变动比例分别为-43.32%、-6.14%和 43.64%,三元材料产品销售均价同比变动比例分别为-25.78%、-15.49%和 41.28%。未来如行业上下游供需情况发生变化,使得公司原材料价格及产品销售价格产生大幅波动,将对其经营业绩产生一定不利影响。

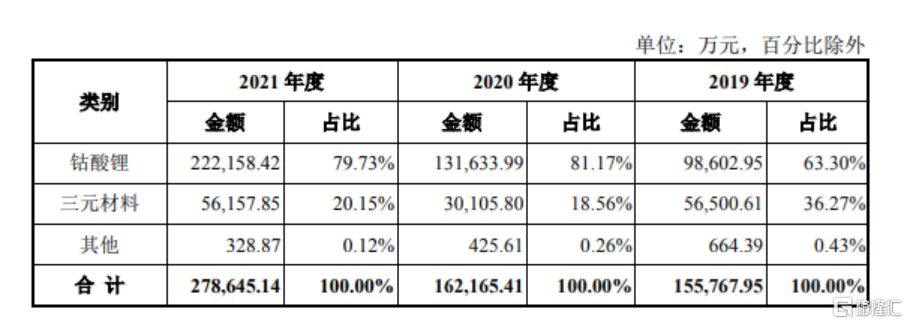

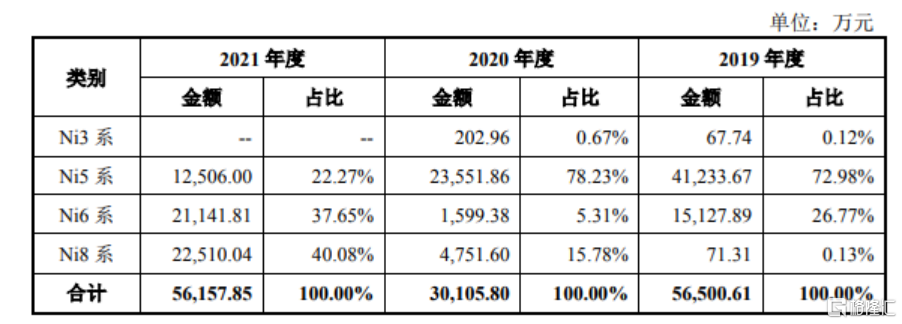

具体来看,钴酸锂和三元材料系公司的核心产品。报告期各期,2019-2020年,公司三元材料以 Ni5 系及 Ni6 系为主,Ni8 系产品在 2020年度实现量产。2020 年,公司 Ni5 系、Ni6 系产品收入规模下降,主要因客户比亚迪转向使用磷酸铁锂和三元材料中含钴量更低的 NCM6515 单晶作为主要正极材料(该型号产品公司因产能受限未能供货),以及客户哈尔滨光宇电源股份有限公司出现经营状况不佳,相应公司对 2 家客户三元材料供货量降低,产销量均下降。2021年,公司结合三元材料市场需求变化情况,加大高镍三元材料市场开拓,Ni8 系和 Ni6 系产品收入大幅增长,收入占比大幅提高。

公司主营业务收入产品构成情况,图片来源:招股书

公司三元材料产品细分收入构成,图片来源:招股书

由于锂电池正极材料的应用市场对产品性能、品质要求极其严格,唯有不断进行技术创新、工艺改进,才能持续满足市场竞争发展的要求。如果未来锂电池正极材料的核心技术有了突破性进展,而公司不能及时掌握相关技术,也将对其市场地位和盈利能力产生负面冲击。

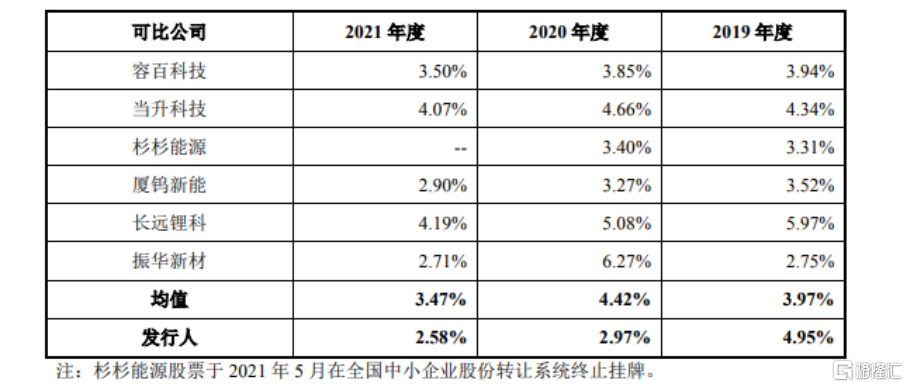

报告期各期,盟固利新材料的研发费用分别为 7851.36 万元、4892.17 万元、7288.13万元,存在一定的波动,2020年、2021年的研发费用率均低于可比公司的均值。

公司与同行业可比公司研发费用率对比情况,图片来源:招股书

依赖前五大客户

报告期内,盟固利新材料对前五大客户的销售收入占营业收入的比例分别为 79.02%、72.67%和 76.43%,公司客户集中度较高。若未来公司主要客户经营情况发生不利变化,降低对公司产品的采购规模,或者出现货款回收逾期、销售毛利率降低等问题,将会对公司经营产生负面冲击。

报告期各期末,公司应收账款账面价值分别为 7.26亿元、9.04亿元、12.05亿元,占各期末资产总额的比例分别为 32.49%、33.95%和30.00%,占各期营业收入比例分别为 45.71%、54.94%和 42.62%,公司期末应收账款账面价值较大,截至2021年年底,公司应收账款的账龄主要集中在 1 年以内,但部分客户应收账款出现逾期情形。公司已通过协商、减少或停止业务合作、以及诉讼等方式加强逾期应收账款的催收,如未来逾期应收账款规模增加或逾期应收账款未能回收,将会对公司业绩造成不利影响。

报告期内,盟固利新材料的经营活动现金流量净额分别为-6924.93万元、1.55亿元、-1.09亿元,大幅波动且最近一年为负。一方面,在公司经营规模增长、2021年上游原材料价格持续上涨的情况下,受上游供应商及下游客户信用期差异,以及收入季节性因素的影响;另一方面是因为公司客户较多地使用承兑汇票支付货款,公司将经营性应收票据背书用于支付工程及设备款,未计入经营活动现金流入。目前公司业务正处于增长期,对营运资金的需求较大,公司经营活动现金流量净额的波动可能导致公司出现营运资金短期不足的风险。

结语

事实上,本次募集资金投资项目建成后,盟固利新材料的综合产能将达到约 3.49 万吨/年,其中,三元正极材料产能约 2.25 万吨/年。接下来,除了满足客户的产能需求之外,公司需要继续加强对关键产品的开发、完善与提升,提高制造能力、研发系统能力,进而强化企业的核心竞争力。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员