01

美国通胀并不如美联储预测的乐观

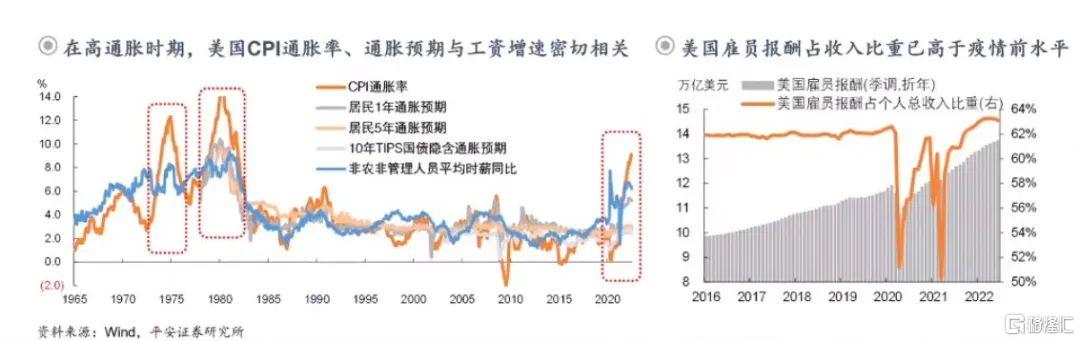

展望今年下半年,我们看看美国的CPI同比分项的拉动情况,我们会看到能源和食品涨价的压力是有所缓和,而且美联储的加息也会进一步抑制需求。但是我们也会看到需求因素对美国CPI通胀率的拉动,尤其是以美国住房租金和其他服务业涨价的压力短期之内难以缓解。另外还需要关注的是”工资-物价”螺旋有失控的风险迹象。所以我们基准预测是美国的CPI同比增速在今年三季度仍将处于8.5%左右,年末回落到7.5%左右。对应的是美国的PCE同比是在5.8%左右,这要比美联储预测的5.2%要高。

我们为什么对通胀的看法不如美联储那么乐观,我们一一分解。首先看住房租金,住房租金在美国CPI中占比高达1/3,有点类似于大家在分析中国CPI的时候会非常关注猪周期的情况。其实美国的住房租金也是个非常关键的单一确定变量。本轮美国房价持续大幅上涨,我们近期也梳理了美国房地产市场的情况,美国房地产市场热度有所降低,但如果看美国房地产的供求基本面还是比较扎实。美国成屋库存水平处于历史的低位,供需还是一个紧平衡的状况,所以大家不要完全说因为美联储之前的超级宽松助推了美国房地产市场的火爆。它其实有非常扎实的经济基本面的支撑。所以这样的话,我们预计下半年美国CPI住房租金的环比增速依然维持在高位0.6%左右,拉动CPI月度的环比0.2个百分点左右。我们前面基准预测就是基于住房租金的环比增速维持高位这样的假设。

为什么说会有这样一个假设,也是考虑到因为美联储的激进的加息,现在美国的抵押贷款利率开始上行,但是我们会看到从美国的抵押贷款利率上行,到美国房价增速回落,最终再到美国住房租金增速回落差不多需要1-2年的时间,所以来自于住房租金对美国CPI的拉动会持续较长一段时间。

图片来源:平安证券研究所

还有一个就是通胀预期“脱锚”以及“物价-工资”螺旋风险上升的问题。我们从1978年之后的数据就看出来,美国CPI的通胀率、密歇根1年通胀预期、以及非农非管理人员时薪的增速,三者之间的相关系数都高于0.8。而且“物价-工资”的螺旋在通胀走高时期是更为明显。所以目前我们可以看看美国不管是高企的总体通胀率还是紧俏的就业市场,都可能造成工资上涨的压力,最终导致通胀更加顽固。所以有种说法是现在美国的一个时薪的增速是在5%左右,那意味着至少只有5%左右的工资增长才能消除当前通胀对购买力的侵蚀。既然有这样的一个预期,所以物价-工资的螺旋它就有一个失控的风险。

所以总体上来看,其实我们对美国经济的看法不是那么悲观,虽然我们认为明年可能美国经济大概率陷入衰退。对通胀的看法也不如美联储那么的乐观,我觉得通胀可能是一个仍然属于高位,大方向是在回落。

02

下半年美股成长有望跑赢价值

美股今年上半年受到地缘风险、美联储加息、高通胀三重压力出现了深度的调整。我们把VIX指数做了一个分解,包括比如分析CPI预测差值、货币政策、国家安全主要是俄乌战争,其实在这三重冲击之下美股的三大指数都是明显回调的。

我们再分析一下高通胀对美国上市公司的生产力可能会造成冲击。原因很简单,因为原材料、劳动力成本攀升会削弱企业的生产力和盈利能力。历史上,伴随着高通胀的冲击,美国非农企业的生产力往往都会走低,这在上世纪70-90年代是多次出现。当前美国的高通胀是不是对美国企业的盈利能力造成冲击。以美国零售巨头沃尔玛为例,燃料成本增加,通胀带来的库存提升、以及工资支出的增长使得其一季度的经营利润同比下降了23%。

另外美债利率处于高位2.8%,相对于前期的3.5是有回落但基本上在3左右其实也是处于较高的位置,尤其是相对于之前超级宽松的货币政策的时代。美债利率处于高位也会持续给美股施压。理论上有四种渠道,不是每个渠道就立马兑现。第一,是美债利率上行会导致风险溢价下跌,令美股的投资价值下降。2019年以及2022年初,美债收益率突破此前收益率高位的延长线,美股的深度调整都是如期而至。第二,是美股的股息率会造成美国股息率、美债利率的比值走低,也就是股债的性价比削弱,股债配置再平衡可能会令美股承压。第三,是企业融资成本上升,而且不同评级企业债利差走阔对美国企业的资产负债表也会带来压力。最后,其实前面也提到过,就是回购的成本会上升,大型科技企业回购对它的股票支撑作用,对整体股市支撑作用都会在减弱,所以这是几个渠道。

最近美股是有反弹,尤其是在美国的通胀削减法案之后反弹还在持续。但我觉得美股调整的压力有滞后的可能。首先当前市场对美联储加息的持续性和美债利率的水平可能是有所低估的。我们前面也分析了,美联储其实最优的策略是按照既定的路径去走,不能在市场乱之前自己就先乱了。第二,回购的热情暂时还是比较高涨,按照法巴银行8月1号的报告,美股上市公司已宣布回购的规模触及到近10年的最高水平,这是近期美股反弹迅猛的推手之一。但是我们也知道进入条件收紧之后,回购的规模能不能依然维持如此的高位,它对美股的支撑能不能依然维持高位,我觉得都是需要去观察的。

第三,盈利和盈利预期可能尚未充分反映美国经济下行的压力和衰退预期。截至8月5日,标普500指数成分股公司中超过87%的企业已经公布了二季度财报,其中75%的公司业绩是超预期的。根据Factsed最新统计,今年二季度标普500指数EPS季度的同比是4.8%,但目前资本市场对三、四季度的盈利增速的预测仍高达8.7%-9.2%。简单的说,目前的市场对于美国经济衰退的预期的计入是不足的,是滞后的。

图片来源:平安证券研究所

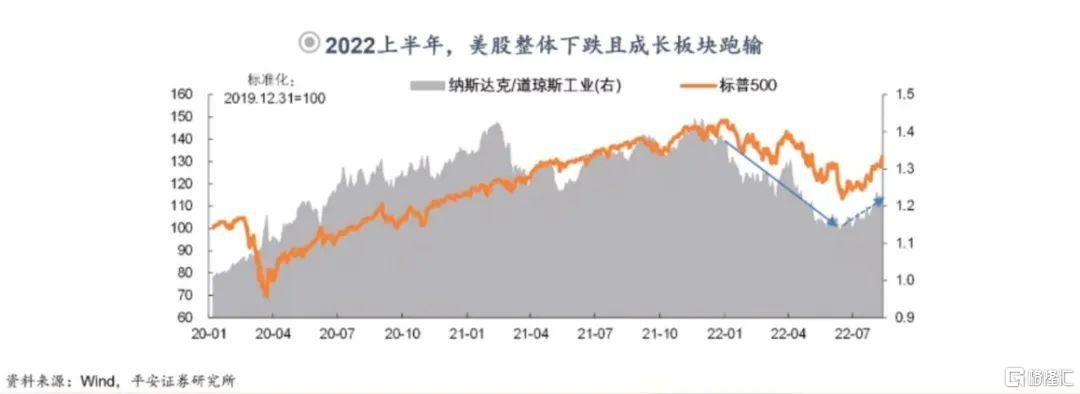

从板块上来看,上半年美股的调整主要来自于美联储加息、美债利率迅速上行,成长板块明显回调。我们做一个比较,纳斯达克与道琼斯工业指数的比较,会看到上半年基本上是成长板块的明显的回调。近期因为大家看到美国的通胀压力有缓和的迹象,货币紧缩的预期降温,推动美股的成长股反弹了一段时间。后面美国经济衰退时点渐行渐近,价值板块调整的风险也会加大。如果价值板块调整风险加大,成长可能就有望继跑赢价值。所以这是对美股的一个判断,整体上可能反弹还会持续一段时间,但是调整的风险尚未消除。

03

美元指数或进入筑顶阶段 上行空间有限

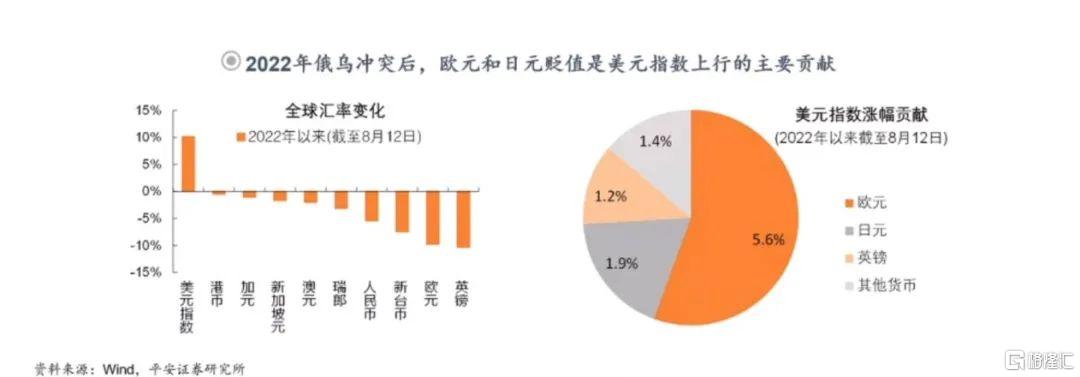

俄乌冲突之后美元指数不断创下新高,主要受到两个方面因素的驱动。首先是美元的避险属性凸显,特别是日元,在这一时期并未表现出传统上的“避险属性”,反而出现急剧的贬值,成为美元指数上涨的加速器。第二,俄乌冲突影响下,美国的经济相比欧洲、日本更具韧性。所以我们看一下这个数据,今年以来到8月12日,美元指数上涨了10%,美元兑欧元、美元兑日元分别上涨了10%和14%。这两种货币加一起就贡献了美元指数涨幅的7.5。美元指数上涨10%,其中7.5%来自于欧元和日元的贬值。当然背后就是我刚刚说的美国的经济,比欧洲的经济比日本的经济要更有韧性。假设美元指数走跌,那只能寄希望于日元和欧元都打一个翻身仗。那么我们看看欧元和日元会不会立马打个翻身仗?那我们觉得从这两个驱动因素来看,可能这个翻身仗不太容易打,美元下半年可能仍然偏强。

图片来源:平安证券研究所

首先看欧央行货币紧缩的持续性怎么样?我们看今年美欧债市和汇率经历了三个阶段。首先是美联储紧缩的时候,大家会看到10年期美债与10年期德债的利差是攀升的,看到欧元兑美元是一路走低的;第二个阶段,欧央行加息,欧洲的货币政策收紧了再加上之前10年期美债收益率高位回调,我们会看到10年期美债与10年期德债利差的走回落,欧元的汇率反弹;第三个阶段就看到欧元汇率进一步地下挫,我觉得其实市场的反应是非常充分的。前面也分析到了,欧元区的通胀更加受到能源和食品价格的助推,所以货币政策紧缩的效果更加有限,反而更加容易威胁到经济增长的前景。而且前面也分析过欧债利率如果攀升,欧洲的主权债务的风险也会上升。这也是欧央行货币紧缩制约的因素。所以可以这么说,美联储可能可以一如既往的按部就班地去紧缩,但是欧央行货币紧缩的节奏我觉得可能会更有变数一点,这自然会影响欧元的汇率。第二,如前所述,在日本“输入性通胀+贸易利差+货币宽松”的组合下,日元汇率可能持续受到压制。

所以总结来看,美元汇率偏强的直接原因是美联储的紧缩,但深层次的原因是美国经济在全球范围里还是具备一定的优势。比如说它能源的独立性强于欧洲。我们其实也有很多的分析,为什么这一轮美国的通胀攀升的压力不像欧洲那么直接,其实它整个经济、它能源的消耗度,能源的密集度都在降低。虽然能源独立性是强于欧洲,“财政赤字货币化”的刺激的效率也比日本要强。所以市场对后期美联储紧缩的决心和持续性是更有信心的,我觉得这是美元保持强势的一个重要的基础。

但是强势归强势,是不是还会进一步的攀升?我们觉得差不多进入一个筑顶阶段,进一步上行的空间有限。最重要的一个原因美国经济其实走弱的迹象在增强,市场也在预期美联储加息的节奏会不会边际放缓,这是一个因素;还有一个因素,我们会看到历史上很有意思,08年以来10年期美债的利率见顶之后,美元指数通常在一个季度里见顶。我们前面说的10年期美债的收益率在前期达到3.5%的高点,是不是也预示这一轮美元指数也差不多见顶呢?我看历史上关系还是比较靠谱的,不能说完全的重演,至少可以说美元进一步上行的空间也比较有限。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员