8月8日,重庆市紫建电子股份有限公司(以下简称“紫建电子”)正式登陆创业板,保荐人为国金证券,本次发行价格为61.07元/股,发行市盈率为45.30倍。

截止到发稿时间,其股价涨超43%,最新市值61.92亿元。

紫建电子专注于小型消费类可充电锂离子电池产品的研发、设计、生产和销售的国家高新技术企业,产品以各类小型消费类电子产品为主要应用领域,包括蓝牙耳机、智能穿戴设备(智能手表、手环、VR/AR 眼镜等)、智能音箱、 便携式医疗器械、车载记录仪等。

本次发行前,公司实际控制人为朱传钦,朱传钦及其一致行动人持有和控制的公司股份数合计为 33,640,717 股,持有和控制的股权比例合计为 63.3507%。

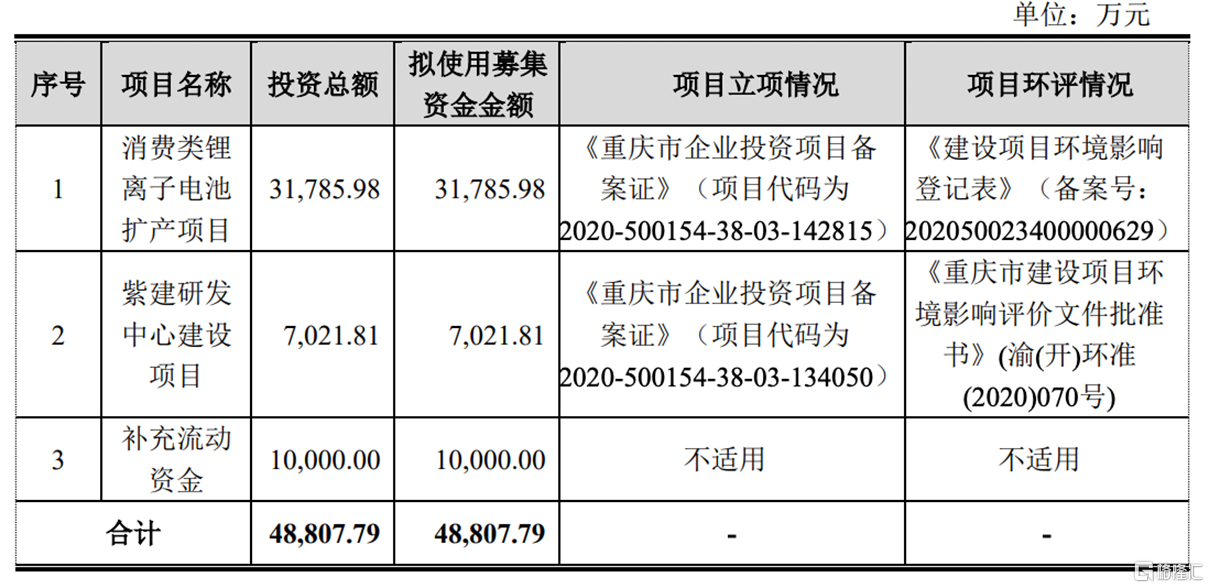

本次IPO拟募资4.88亿元,主要用于消费类锂离子电池扩产项目、紫建研发中心建设项目、补充流动资金。

募资使用情况,图片来源:招股书

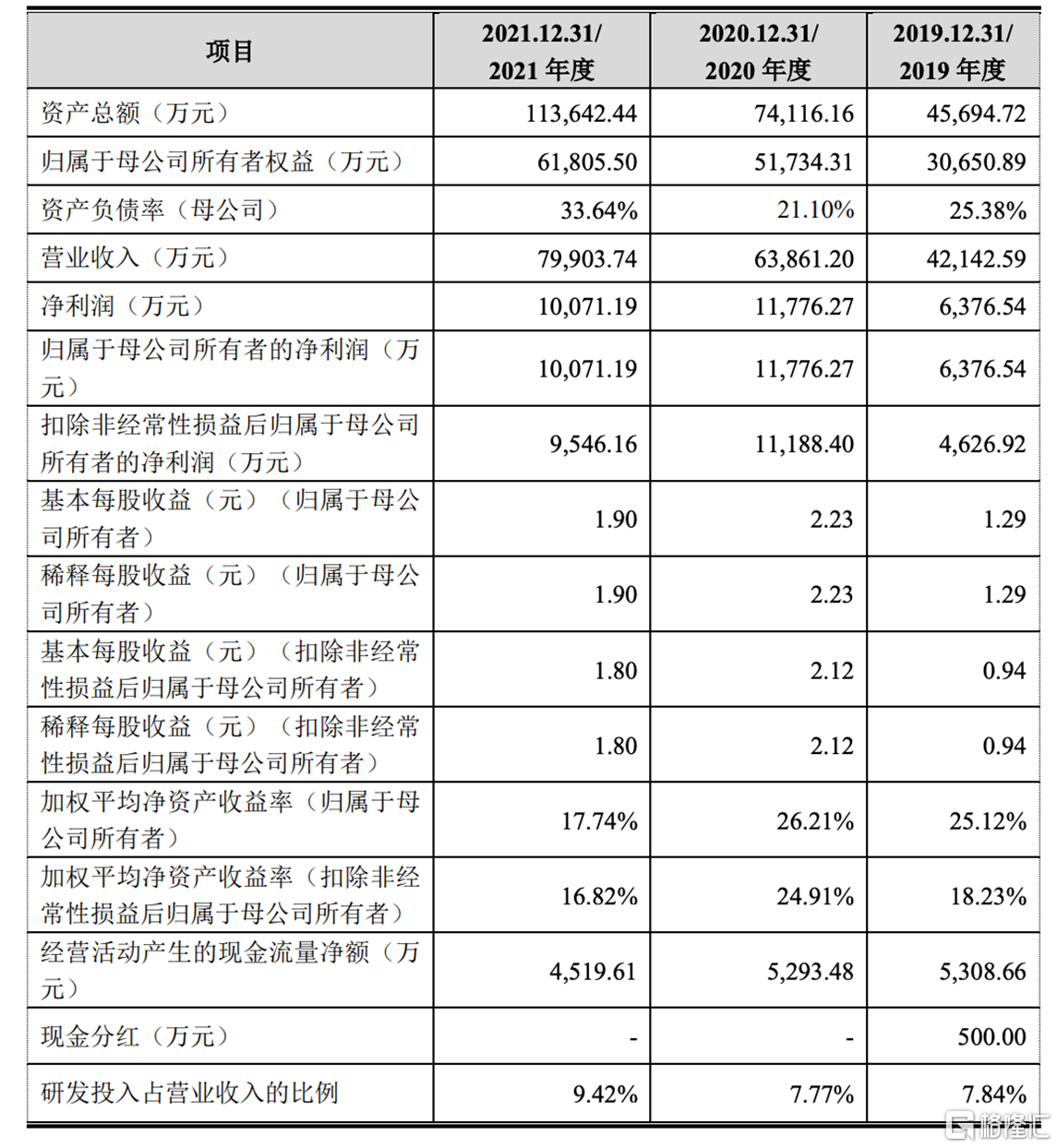

报告期内,紫建电子实现营收分别为4.21亿元、6.39亿元、7.99亿元,净利润分别为6376.54万元、1.18亿元、1.01亿元,存在一定的波动。

基本面情况,图片来源:招股书

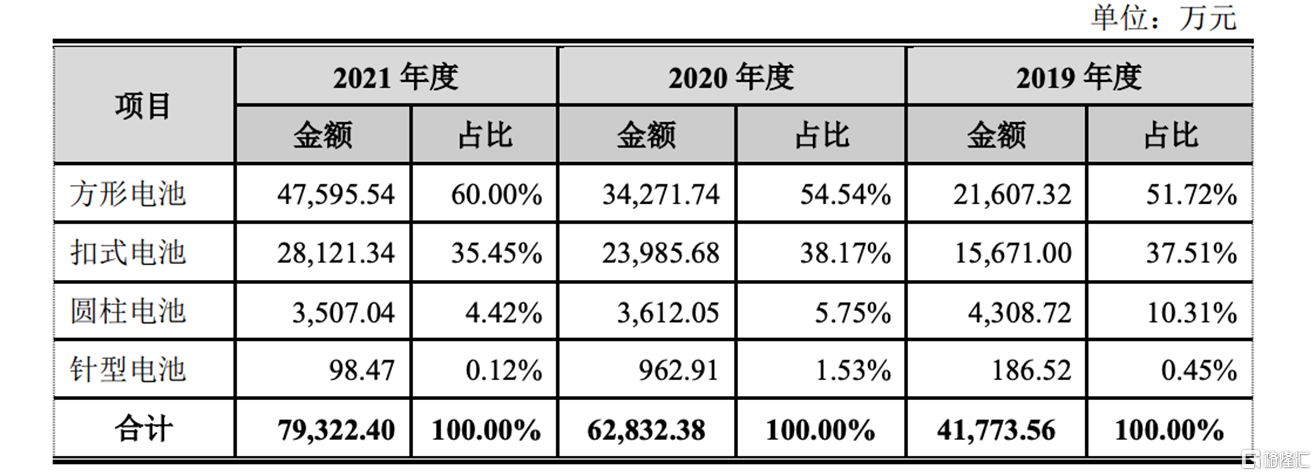

公司主营业务收入按产品分类构成情况,图片来源:招股书

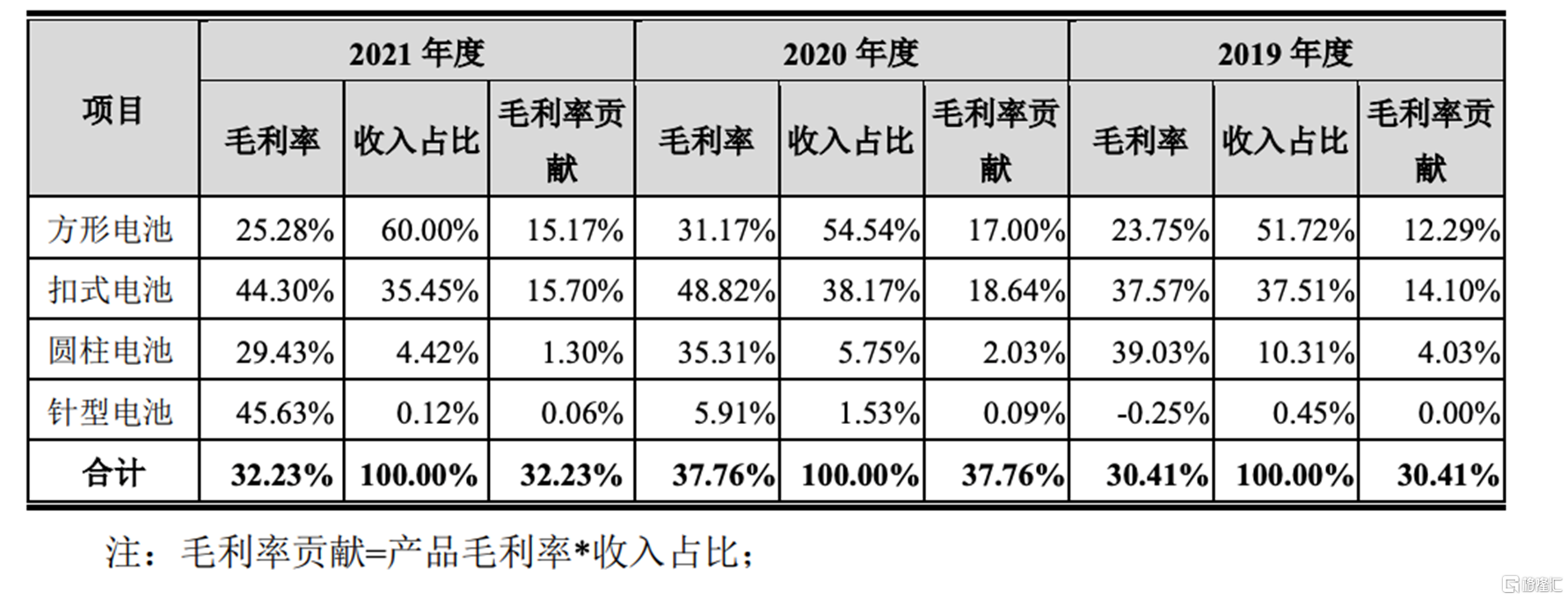

具体来看,报告期内,公司主营业务毛利率分别为30.41%、37.76% 和32.23%,存在一定波动性,主要原因系各类电池销售收入占比及各类电池毛利率两方面波动所致。

主营业务毛利率变动情况,图片来源:招股书

同时,报告期内,紫建电子的前五大客户收入占当期营业收入的比重分别为 57.66%、35.51%和 39.09%,客户集中度较高。随着公司的发展, 合作的客户体量增加,前五大客户的占比有所提升,如果公司主要客户经营出现严重不利变化,可能会给其生产销售带来不利影响。

报告期内,公司应收账款账面价值分别为1.21亿元、2.06亿元、2.32亿元,占当期流动资产的比重分别为 50.04%、 44.58%和 40.21%。随着公司经营规模的扩大,应收账款金额将持续增加,如宏观经济环境、客户经营状况等发生重大不利变化或公司采取的收款措施不力,或将面临发生坏账损失的风险。

此外,紫建电子预计 2022 年 1-6 月营业收入 3.5亿元至 4.55亿元,较上年同期变动-2.14%至 27.22%;预计归属于母公司股东净利润 3900万元至5800万元,较 上年同期变动-36.02%至-4.84%。主要原因为:一方面,2022 年上半年新冠肺炎疫情加剧,受疫情防控措施等因素影响,公司运营成本增加;另外,公司主要原材料(如钴酸锂)价格较上年同期上涨,向下游客户传导存在一定的滞后性。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员