从2022年年初开始,世界主要工业国的通胀率明显上升。比如美国6月份的消费者物价指数(CPI)同比增速达到了9.1%,英国在5月份的CPI同比增长达到了7.9%。如此通胀率超出了很多人的预计,也导致各大主要央行纷纷以升息和收紧货币政策作为应对。比如从年初开始,美联储已经连续三次升息,将美元的基准利率从0%-0.25%提升到1.5%-1.75%。在可预见的将来,升息节奏还会继续。

基于这种情况,很多读者自然会有这样的疑问:有没有什么投资工具,可以帮助我完美对冲通胀风险?举例来说,我能不能买这样一种指数基金,跟着CPI同步涨跌,这样就可以完美保护自己资金的购买力,以后任凭通胀再高也不用担心。

我们先来讲和CPI同步的指数基金。目前在金融市场不存在完美追踪CPI的指数基金或者ETF。主要原因在于,任何一个国家的CPI计算方式都比较复杂,里边包括大量的产品和服务价格。其中有些成分,比如石油价格,是可以通过金融工具来对冲的(比如购买原油期货,或者石油公司的股票)。但也有另外一些成分,比如大学学费,医保费用,娱乐休闲,则很难找到便宜好用的金融工具来对冲。投资者或许可以找一些近似的对冲替代品,比如用医药公司和保险公司的股票来对冲医疗保健费用,但是不太可能达到一对一的对冲效果。

如果做不到完美对冲,金融市场上还有哪些次优的第二或者第三选项呢?有一个很多人都能想到的选项,那就是防通胀债券(TIPS)。防通胀债券,和国债类似,都是由政府财政部发行的政府债券。两者的区别在于,防通胀债券的利息,是和通货膨胀率挂钩的。

在这里用一个简单的例子为大家解释一下其中的道理。假设我们花1000元买了支防通胀债券,该债券的名义利率为2%。我们假设第一年的通胀率为0,那么该债券分发的利息,和普通债券没什么区别,为1000元的2%,即20元。下面我们假设第二年的通胀率为3%。在这种情况下,该债券的本金会被自动上调3%,即从1000元上升到1030元。基于新的调整后的本金,该债券发放的利息为20.6元。我们可以算一下,这个回报,在扣除通胀率3%之后,其真实回报还是2%,因此投资者的真实回报并没有受到通胀率的影响而变差。当然,由于和通胀率挂钩,防通胀债券在通货紧缩的情况下,其回报也会下降。比如我们假设第三年的通胀率为-1%。在这种情况下,债券的本金会被往下调整到1019块,投资者的收益也会相应下调1%,以和当年的通胀率匹配。

那么,防通胀债券能不能帮助我们完美对冲通胀风险呢?答案是:不一定。原因在于,投资者购买或持有防通胀债券的回报,取决于债券的买入价和卖出价。而这个买入和卖出价,是受市场情绪和环境影响的。

举例来说,基于2022年7月13日,美国5年期国债的到期收益率为3.02%,美国5年期防通胀债券的到期收益率为0.5%,两者之间的差别2.5%,叫做平准通胀率(Breakeven Rate)。平准通胀率的意思,是目前的市场参与者预测,美国未来5年的平均通胀率,为每年2.5%左右。如果接下来五年,真实的通胀率确实为每年2.5%,那么在今天,购买5年期国债和5年期防通胀债券,是没有区别的。因为购买国债得到的回报为每年3%,而购买防通胀债券得到的回报为0.5%+2.5%,也是每年3%。

有些读者可能会问,你在上文不是说了,6月份的同比通胀率达到了9.1%,市场怎么可能还预测未来的通胀率为2.5%呢?这是因为,市场预测的是未来5年的平均通胀率。显然,就目前的市场预期来说,更多人相信目前的通胀率只是暂时高而已。随着时间推移,央行的政策开始见效,未来的通胀率会慢慢降下来。所以综合来看未来5年,平均通胀率2.5%也不是不可能。

值得指出的是,这个未来5年平均2.5%的通胀率,只是目前市场基于所有信息做出的预期而已,现实未必会照目前的剧本发生。如果接下来5年,真实的通胀率超过了每年2.5%,那么在今天,购买防通胀债券的投资者就赌对了,因为他可以获得比债券更高的回报。但反过来,如果未来5年的平均通胀率低于每年2.5%,那么今天购买债券的投资者回报更高,购买力防通胀债券的投资者反而回报更差。

因此,接下来一个比较有趣的问题是,平准通胀率对未来真实的通胀率的预测效果如何?是否能够在大部分时间准确预测未来的通胀率呢?

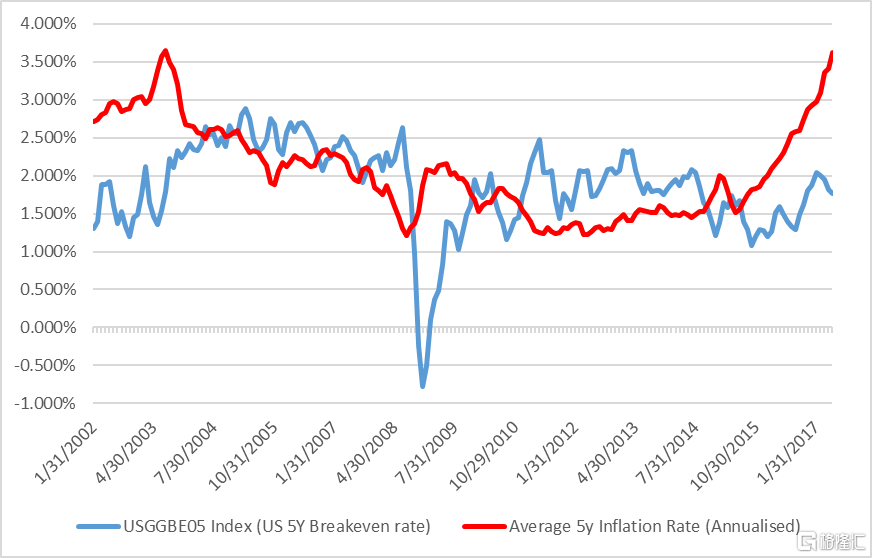

Source: Bloomberg, Woodsford Capital Management

上图对比了从2002到2017年间,之前预测的5年期平准通胀率(蓝色),和后来真实发生的5年平均通胀率(红色)。我们可以看到,在2002-2004年间,以及2014年至今,真实的通胀率,明显超过了5年前市场的预测。也就是说,从2009年开始购买防通胀债券的投资者,受惠于超过市场预期的通胀率,获得了更好的回报。

但是在其他一些历史时期,比如2004-2008年,以及2009-2014年间,由于真实的通胀率比较低,不如之前市场的预期,因此购买防通胀债券的投资者,其回报不如同期购买国债的投资者。

分析到这里,聪明的读者就能明白,其实防通胀债券,里边隐含了一个通胀率的看涨期权,也可以理解为通胀保险。如果未来真实的通胀率超出之前市场的预期,那么购买防通胀债券就更划算。但我们也要明白,在金融市场,没有免费的午餐。看涨期权或者保险,都是要花钱买的。这个期权或保险的价格,就隐藏在平准通胀率里。在很多时候,平准通胀率高于真实的通胀率,两者之间的差,就是投资者为自己买的通胀保险所交的保费。

现在回到本文一开始的提问,有没有什么投资工具可以完美对冲通胀风险呢?答案是没有。从运作原理来说,比较接近于对冲通胀风险的金融工具,是防通胀债券。但是防通胀债券的回报,主要取决于市场对于未来的通胀预期(平准通胀率),以及到时候真实的通胀率。目前的防通胀债券中,隐含了对于未来通胀的预期,为平均每年2.5%左右。只有在未来真实的平均通胀率确实超过2.5%的情况下,购买防通胀债券的回报才会高于相同久期的国债。除了防通胀债券之外,其他大类资产,比如股票、房地产信托(REITs)也对通胀有对冲作用。聪明的投资者,应该设计一个多资产,跨国别的综合性资产组合,以低成本的方式长期持有,这样未来无论是通胀或是通缩,增长或是衰退,都能够应对自如,帮投资者带来比较好的投资回报。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员