今日,上市的两只新股表现都不错,其中菲菱科思(301191.SZ)一度涨超45%,股价逼近百元,收盘涨幅回落至25.03%;必易微(688045.SH)上涨13.51%,达62.60元/股;中一签可分别赚9010元和3725元。

接下来,具体来看看这两只新股的表现。

01

菲菱科思

菲菱科思的主营业务为网络设备的研发、生产和销售,以ODM/OEM模式与网络设备品牌商进行合作,为其提供交换机、路由器及无线产品、通信设备组件等产品的研发和制造服务。

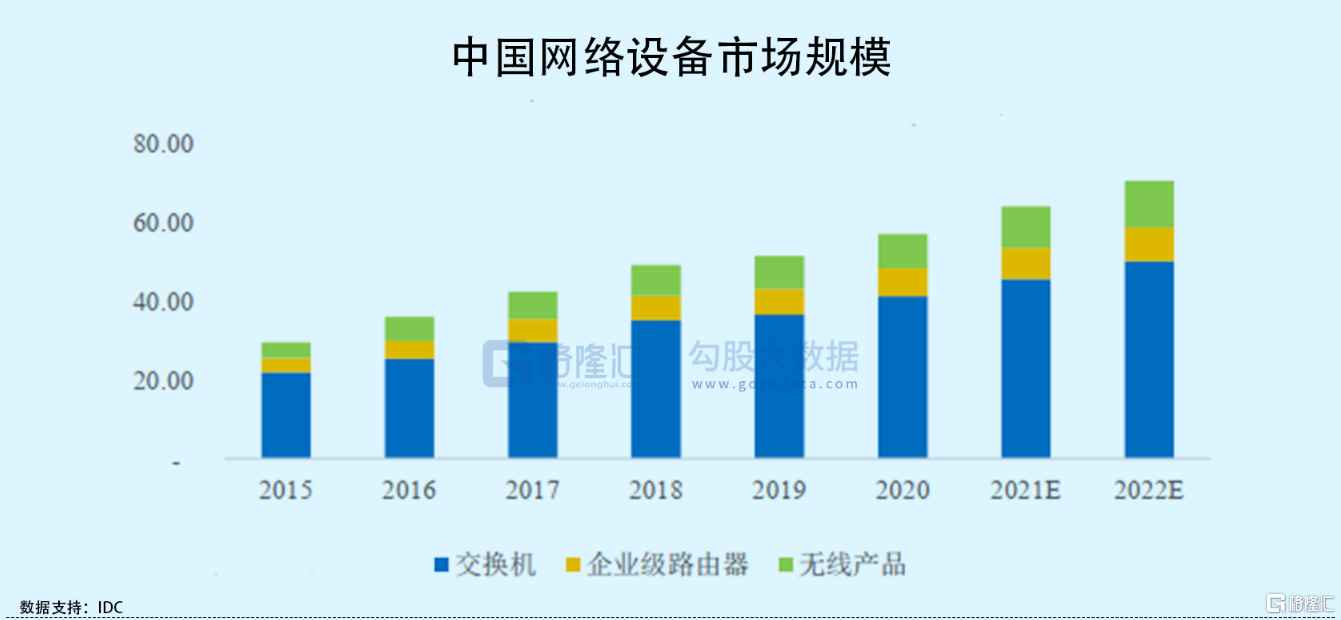

近年来,随着云计算、大数据、物联网等信息技术的快速发展,网络设备行业的市场需求不断增加,IDC数据显示,2020年中国交换机市场规模为41亿美元,同比增长12.68%;路由器市场规模达到7.20亿美元,同比增长9.56%。2021年上半年,中国交换机市场规模为20.83亿美元,同比增长17.06%,企业级路由器市场规模为3.58亿美元,同比增长17.90%。

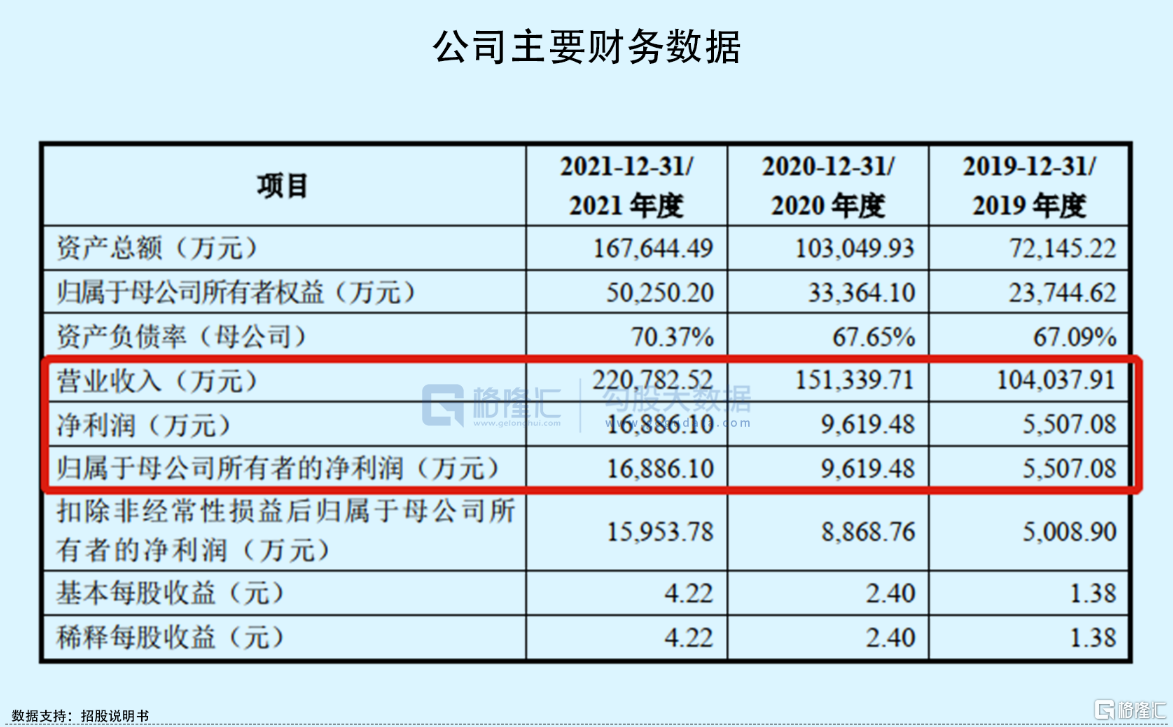

受益于行业高景气度,2019年-2021年,公司收入及利润呈现良好的增长态势,实现营收分别为10.40亿元、15.13亿元、22.08亿元,对应的归母净利润分别为5507.08万元、9619.48万元、1.69亿元,期间,公司主营业务毛利率持续上升,由14.21%增长至16.11%。

但值得一提的是,菲菱科思下游客户集中。报告期内,公司对前五大客户的销售金额占营业收入的比例分别为97.59%、99.45%和99.56%,其中对新华三的销售金额占公司营业收入的比例分别为87.55%、80.00%和65.89%,一定程度上公司的销售收入依赖于新华三。

截至2021年12月31日,菲菱科思对主要客户新华三、S客户的在手订单金额分别为15.39亿元、13.21亿元,合计超过公司2021年度的营业收入22.08亿元。尽管这为菲菱科思后续业绩增长提供一定保障,但过于依赖单一客户,仍可能存在采购需求下降或主要客户调整采购策略,进而影响公司经营业绩。

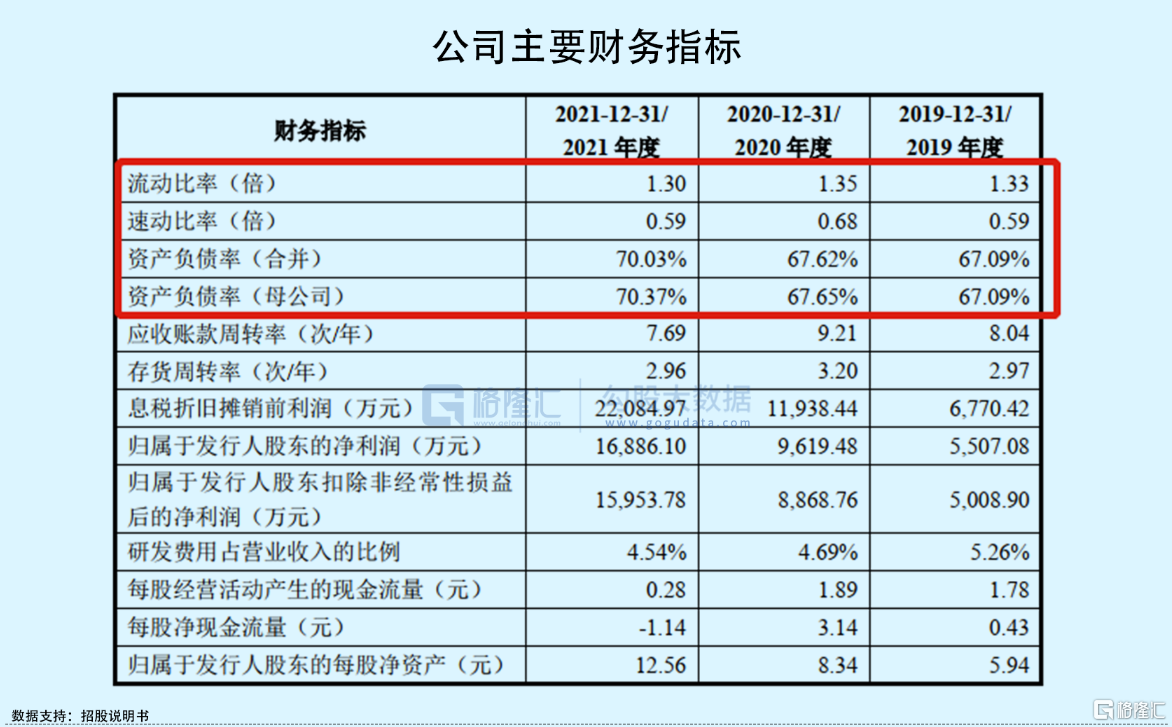

除此之外,菲菱科思的偿债风险也不容忽视。报告期内,公司流动比率维持在1.3倍左右,但速动比率却不足1倍,且资产负债率逐年走高,高达70%,高于同行业可比公司均值,值得关注。

今日上市,菲菱科思股价大涨25.03%至90.02元/股,表现较为亮眼,总市值达48亿元。一方面,基于其基本面业绩增长亮眼,市场对其未来成长性预期较高,另一方面,公司此次上市,发行市盈率24.07倍,估值水平及市值并不高,具有一定估值优势,加上近期市场情绪有所回暖,公司股价上涨在情理之中。

(菲菱科思股价走势,来源:格隆汇)

02

必易微

另一家今日上市的公司,必易微,股价表现稍弱一些。

截至收盘,公司股价报收于62.6元/股,涨幅收窄至13.51%,总市值达到43亿元。

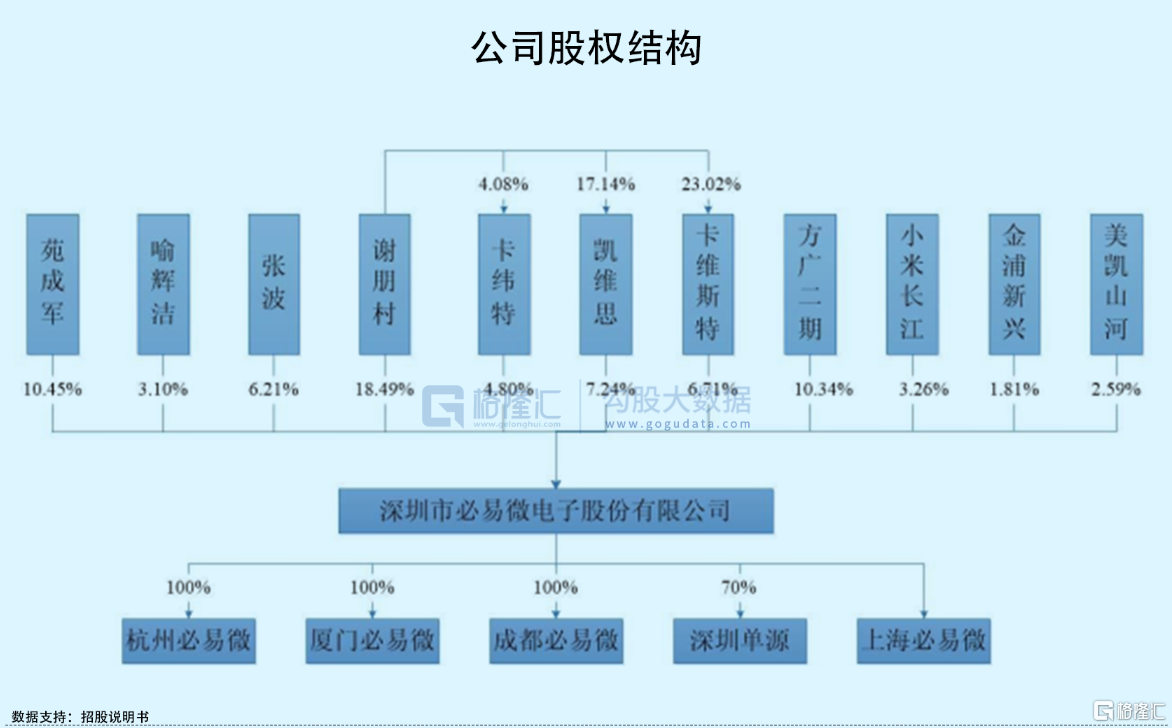

必易微成立于2014年,在经过一系列增资及股权转让之后,小米长江、美凯山河等外部投资方介入,其中小米长江持股3.26%。

菲菱科思是一家主营业务为电源管理芯片的设计和销售的公司。截至目前,其在产的电源管理芯片规格型号700余款,广泛运用于LED照明、通用电源、家电及IoT领域,并于得邦照明、飞利浦、佛山照明、安克创新、奥海、海尔、和而泰等国内外知名企业建立合作。

2020年中国LED照明产品产量预计为132亿只,按照每只LED照明产品通常配套一颗LED照明驱动控制芯片测算,公司2020年市场占有率为17.17%。

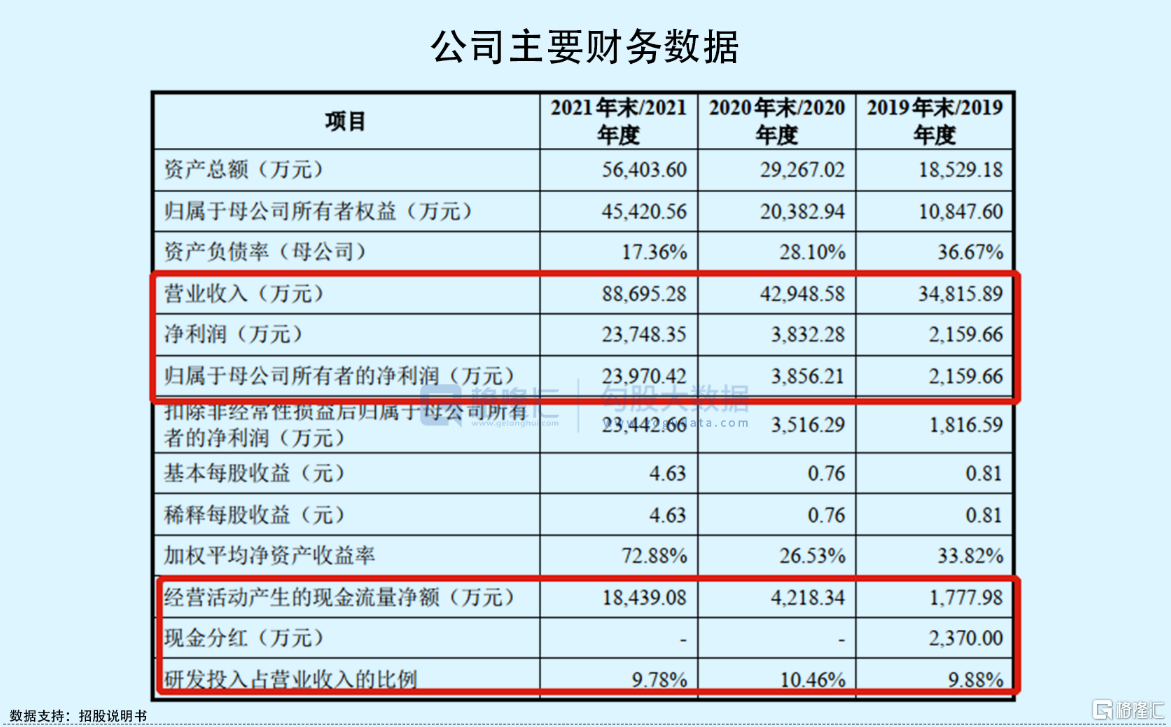

近年来,受下游终端市场规模增长及公司产品结构优化等因素影响,必易微收入规模不断上升,实现营收由2019年的3.48亿元增长至2021年的8.87亿元,同期归母净利润由2159.66万元增长至2.37亿元,毛利率在2021年大幅提升至43.21%。

由于必易微采取IC设计行业普遍的Fabless模式,对外采购的晶圆占比较高,主要通过华润上华、中芯国际等晶圆制造商代工。其中,公司向华润上华采购的金额占采购总金额的47.83%、45.68%和33%,供应商集中度较高。

众所周知,2020年下半年以来,全球晶圆代工行业呈现供不应求的紧张态势,导致晶圆价格持续上涨,不仅如此,由晶圆产能整体趋紧,公司的销售订单平均交付周期也受此影响有所延长。短期内晶圆供需结构尚未得到改善,一定程度上将影响公司日常经营及利润水平。

总体来说,必易微与近期上市的IC设计公司的业绩表现差不多,凭借行业高景气度实现业绩大幅增长,而同时由于运营模式的限制,加上“缺芯潮”的影响,其或面临原材料上涨及晶圆产能紧张风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员