据格隆汇新股了解,美庐生物科技有限公司(以下简称“美庐生物”)日前更新招股说明书,拟登陆创业板,东方证券为其保荐机构。

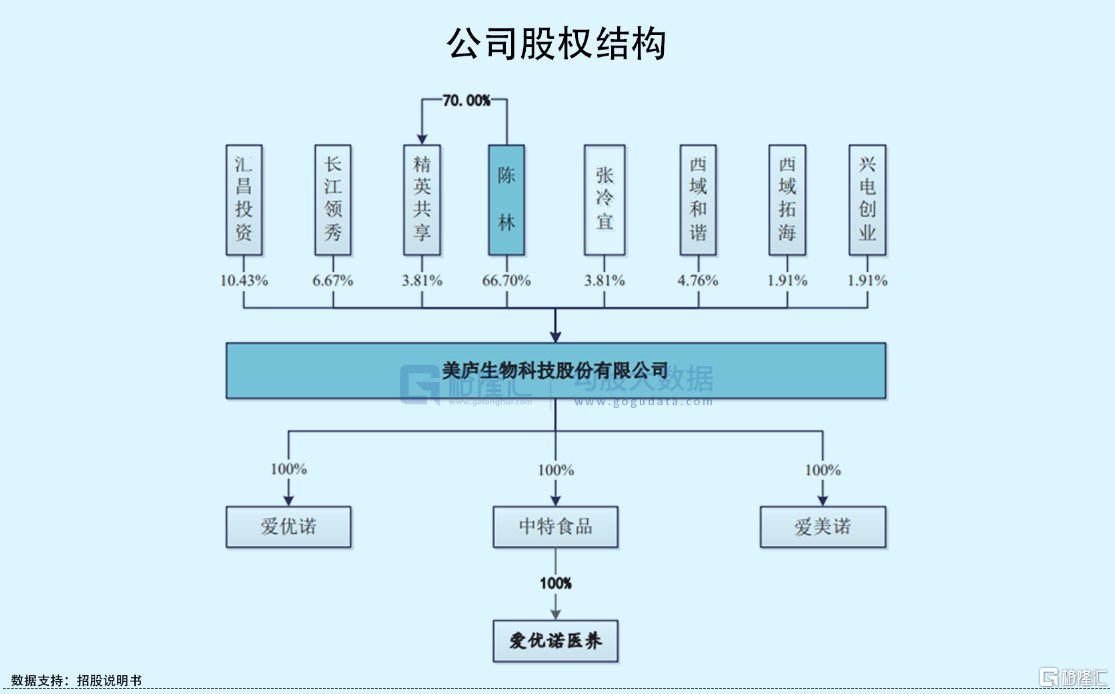

美庐生物前身美庐有限成立于2001年,是由陈林、彭梦君夫妇共同出资设立。IPO前夕,陈林直接和间接控制公司70.51%的股份,为公司的控股股东及实际控制人。除此之外,持有公司5%以上股份的主要股东有汇昌投资、长江领秀以及西域和谐、西域拓海。

01

竞争力不足

美庐生物是一家主要从事婴幼儿配方乳粉、调制乳粉、特殊医学用途配方食品级其他营养品等相关产品的研发、生产和销售。目前,公司拥有“美庐”、“爱悠若特”两大婴幼儿配方乳粉,产品包括6个系列。

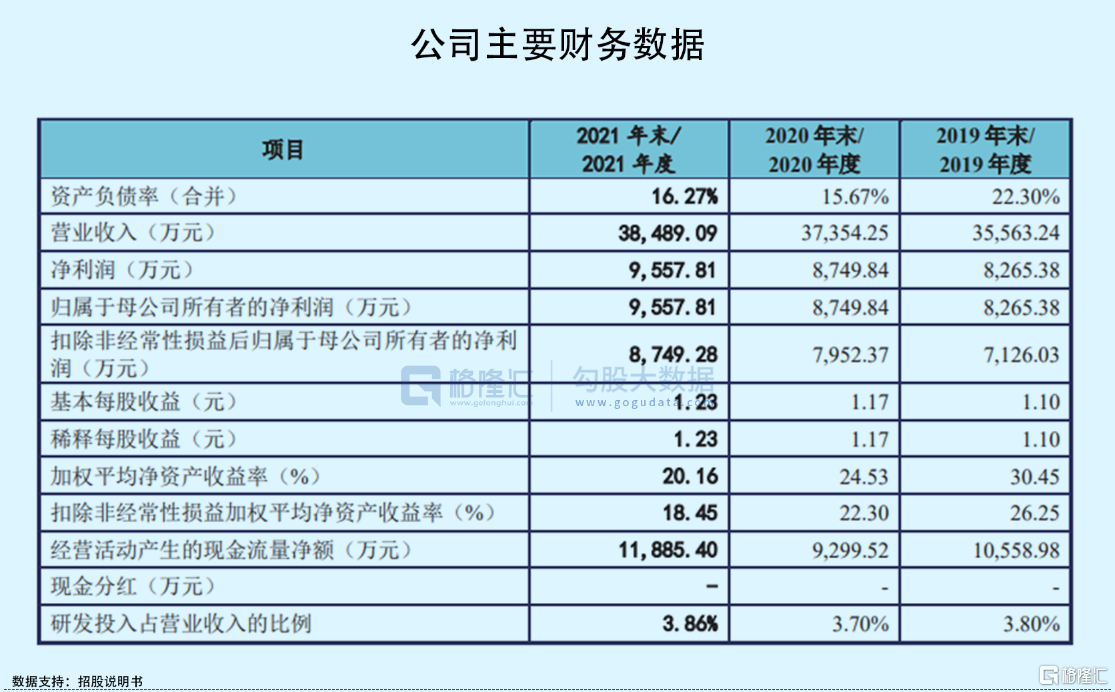

2019年-2021年,公司实现收入由3.56亿元增长至3.85亿元,年均复合增长率为4.03%;相对应的归母净利润由8265.38万元增长至9557.81万元,年均复合增长率为7.53%。

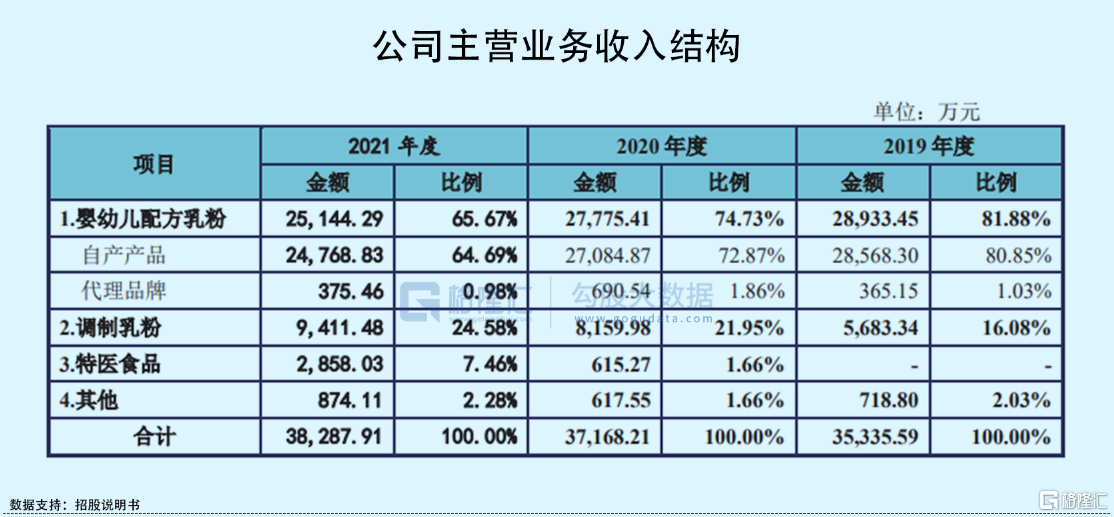

分业务来看,美庐生物主营产品为婴幼儿配方乳粉、调制乳粉和特医食品,其中,婴幼儿配方乳粉贡献收入的绝大块头。但值得注意的是,近年来,婴幼儿配方乳粉的收入规模持续萎缩,收入占主营业务收入比重由81.88%下降至65.67%,主要是自产产品的收入规模下降明显。

对此,公司表示一方面由于羊奶粉、有机牛奶粉等高端产品发展迅猛,一定程度上挤压了牛奶粉市场空间;另一方面,受新生儿数量下降的影响,市场需求下降,行业竞争加剧。

事实上,尽管受到潜在的新生人口数量下滑等因素影响,国内乳粉市场进入调整阶段,但由于婴幼儿配方乳粉价格持续上升,乳粉行业的市场规模仍保持增长趋势。Euromonitor数据显示,2019年婴幼儿配方乳粉的市场规模达到1754.8亿元,预计到2024年将接近2500亿元。

而截至2021年底,中国已批准1325个婴幼儿奶粉配方注册,美庐生物获得18个。与行业内巨头相比,公司仍具有很大差距。美国的雀巢惠氏、国内的伊利、蒙牛、飞鹤、贝因美、澳优等分别获得注册配方数量40个、45个、54个、54个、60个、45个。

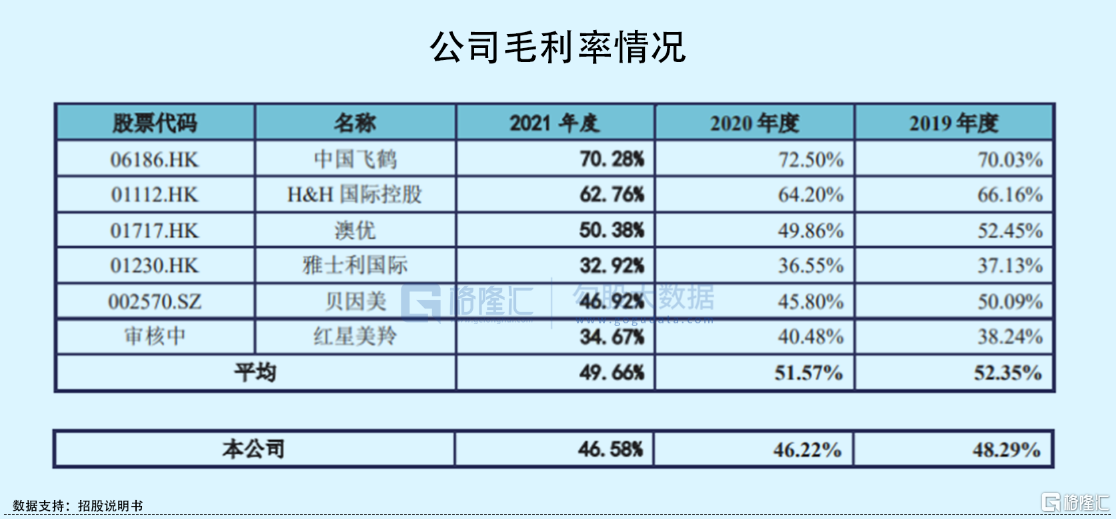

与此同时,美庐生物的毛利率不及行业平均,且呈现波动下滑态势。报告期内,公司综合毛利率分别为48.29%、46.22%、46.58%,同期行业平均毛利率分别为52.35%、51.57%、49.66%。这也就意味着,公司品牌溢价能力较低,竞争力稍显不足。

02

产能利用率仅70%

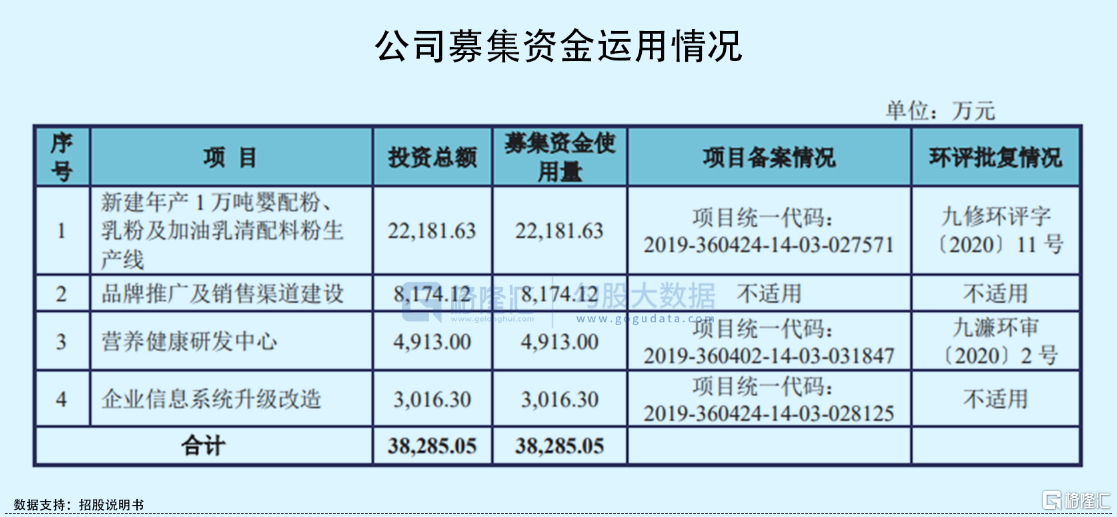

此次上市,美庐生物计划募集资金约3.83亿元,分别投向于新建年产1万吨婴配粉、乳粉及加油乳清配料粉生产线,品牌推广及销售渠道建设,营养健康研发中心,企业信息系统升级改造。

其中新建年产1万吨婴配粉、乳粉及加油乳清配料粉生产线项目,若顺利投产后,将增加婴幼儿配方乳粉的产能5000吨,调制乳粉/特配粉产能2000吨,加油乳清配料粉年产能3000吨。

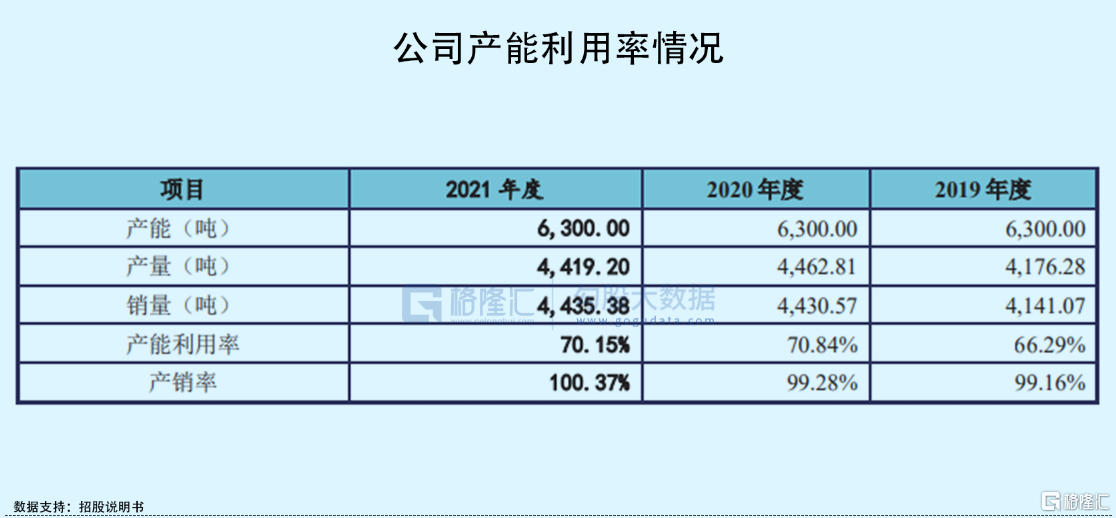

事实上,美庐生物近年来有明显的产能过剩情况。2019年-2021年,公司产能利用率仅分别为66.29%、70.84%、70.15%。美庐生物此次大幅扩产,公司或将面临新增产能不能及时消化等风险,且更加考验其产品竞争力及对外销售能力。

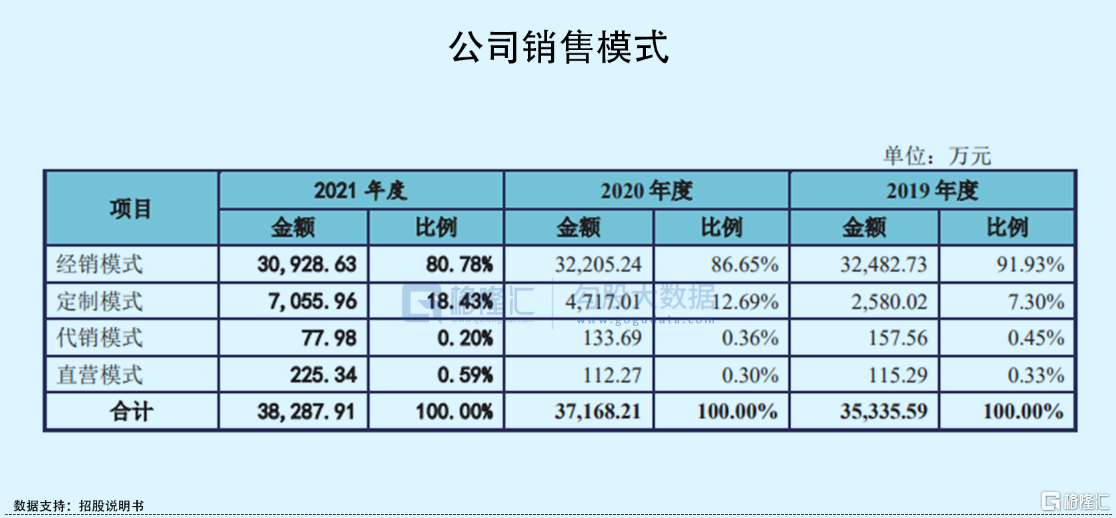

目前,美庐生物销售以经销模式为主,收入占比超过8成。不过,这几年经销模式的收入规模停滞不前,甚至出现下滑。从经销商变动情况来看,2019年、2020年、2021年底,公司经销商数量为636家、770家、692家。其中2021年,出现307家经销商退出的现象,超过了新加入229家经销商的数量,一定程度上也反映出公司产品竞争力削弱。

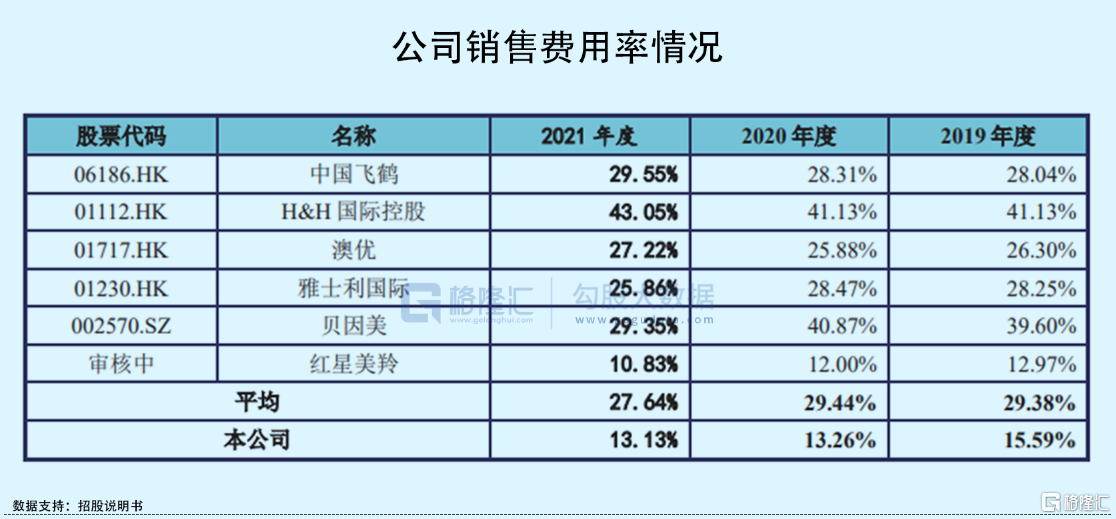

与此同时,公司在销售费用投入方面较为吝啬,其销售费用率持续下滑,由2019年的15.59%下降至13.13%,低于同期行业平均水平在28%左右。在产品竞争力稍弱的背景下,公司并未加大相应的广告宣传及市场营销推广,或将进一步降低其品牌知名度及影响力。随着国内乳业的竞争加剧,美庐生物的处境恐怕只会愈发艰难。

03

小结

在奶粉领域,有个比较反常的消费情况,就是卖得便宜的奶粉反而得不到认可。这也使得,整个市场产品趋向高端化发展,同时品牌知名度越高的企业更受市场消费者青睐。近年来,由于奶粉的高毛利率,吸引了不少乳业巨头进入,伊利、蒙牛等争相加大奶粉市场布局,不断挤压中小乳企的生存空间。

相较于行业巨头,尽管美庐生物入行时间较早,但目前其自产产品收入规模下降、盈利水平下滑、产能利用率不足等诸多问题,均反映出公司的生存窘境。在激烈的市场竞争下,公司未来之路难言乐观。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员