老乡别走,“打新热”又回来了!

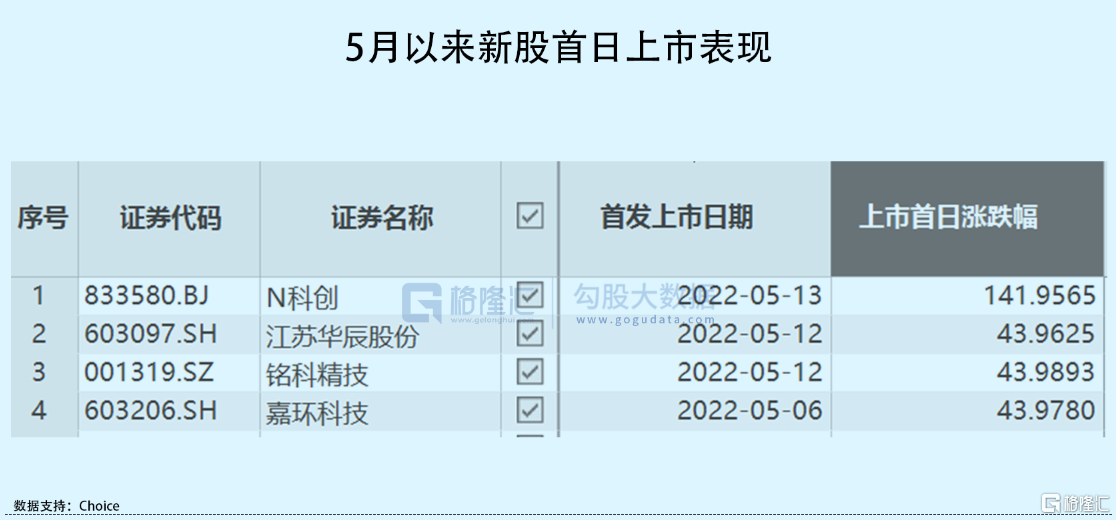

自5月以来,4只上市新股首日表现亮眼,其中主板上市的3只均以涨停收盘,今日上市的北交所新股科创新材更是一度飙涨超300%,收盘涨幅142%。确实,很多股民在吃过新股破发的亏之后,对打新策略更加谨慎,有意避开那些高定价高估值的新股,转而投向低估成长股的怀抱。最近上市的这几只新股都在主板、北交所上市,普遍都属于低估小市值的新股,难怪受到市场青睐。

但谁说创业板就没有低估小市值的新股了。今日发起申购的两只创业板新股:瑜欣电子(301107.SZ)和东田微(301183.SZ),他们的定价均不超过30元/股,且对应的发行市盈率也低于行业平均水平。那么,这两只新股上市之后会不会有超预期的表现?

01

瑜欣电子

先来看看瑜欣电子。这只新股此次发行定价为25.64元/股,确定发行1837万股,占发行后总股本的25.03%,以此计算公司发行市值约18.82亿元。对应的市盈率在25倍(2021年扣非后),低于同行业可比公司平均市盈率水平49.79倍。

仅从估值水平来看,公司在通用设备制造行业的市值不算大,市盈率低于同行,存在一定低估的可能。

瑜欣电子成立于2003年,是一家通用汽油机及终端产品零部件生产企业。目前,公司通机零部件产品类型达数十种,5000多款产品型号,已形成集全自动或半自动注塑、冲压、数控、电子贴片、插接、焊接、灌封、检测等于一体的完整生产链,在业内有着“通机配件大王”之称。

同时,公司亦是通机点火器和变流器细分领域唯一的首批国家级专精特新“小巨人”企业。

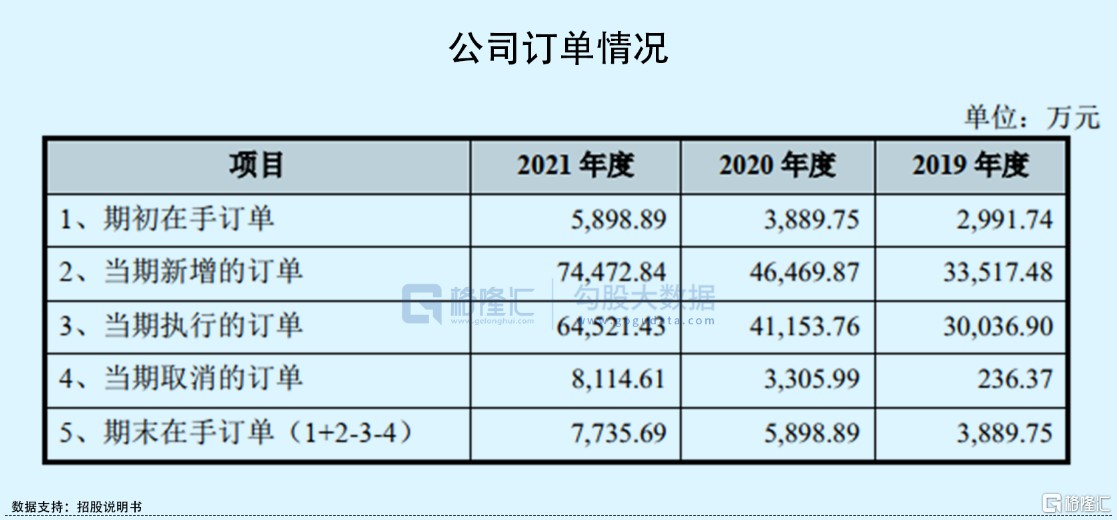

2020年以来,一方面由于此前中美贸易战对通机需求的阶段性压制,随着关税加征落地后,市场需求迅速恢复,另一方面则因国内对疫情防控得当,相关企业复工复产较早,诸多因素影响下,国内通机行业需求强劲复苏,公司订单大幅增加,使得其业绩持续增长。

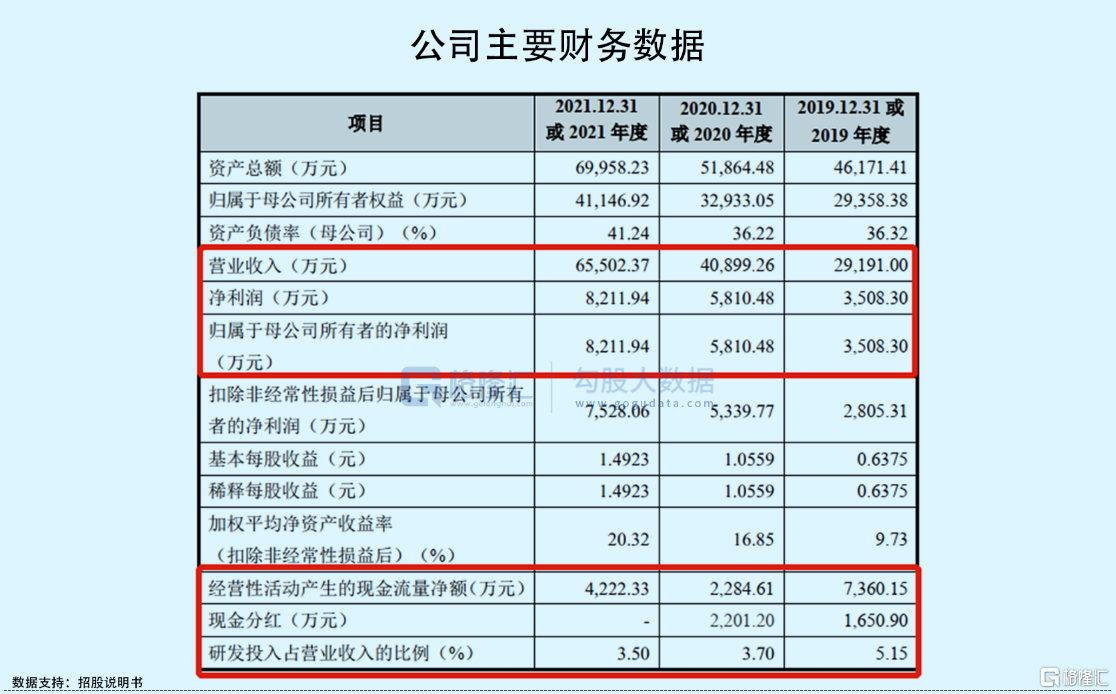

2019年-2021年,瑜欣电子实现营收由2.92亿元增长至6.55亿元,年复合增长率为49.8%;相对应的归母净利润由3508.30万元增长至8211.94万元,年复合增长率为52.99%。

期间,瑜欣电子综合毛利率分别为27.68%、28.95%、23.40%。2021年毛利率下滑,主要是受到上游原材料涨价因素的影响。公司产品主要的原材料包括电子元器件、金属材料、漆包线等等,报告期内,其原材料占主营业务成本的比重超过80%,且呈现逐年上升的态势,而近年来,钢材、铝材、铜材等大宗商品的价格涨价势头较强,一定程度上挤压了公司利润空间。

分业务来看,通用汽油机电装品配件、发电机电源系统配件是瑜欣电子的主要收入来源,收入占比超过90%,其中点火器、变流器是公司的主打产品,贡献了一半以上的收入。2017年-2019年,公司核心产品通用汽油机点火器在全球市占率排名第一,市场份额约14%;数码变频发电机变流器在全球市场占有率排名第三。

新能源产品和农用机械产品是公司新的业务发展方面,尽管收入规模增长较快,但目前占比仍然较小。

值得一提的是,虽然瑜欣电子的产品种类丰富,但其下游客户却较为集中,2019年-2021年,公司对隆鑫通用、百力通、本田、雅马哈、科勒和江淮动力等前五大客户销售额合计占当期营业收入的比重在60%左右。其中,大客户包括多家海外企业,一旦发生进出口贸易政策变动,或削减甚至取消订单,都将给公司经营生产带来不利影响。

总体来说,瑜欣电子的在手订单充足、基本满负荷生产,基本面和财务数据可圈可点,且在细分行业内具有一定市场地位。考虑到公司定价及估值不高,打新的股民们应该不用过于担心破发风险。

02

东田微

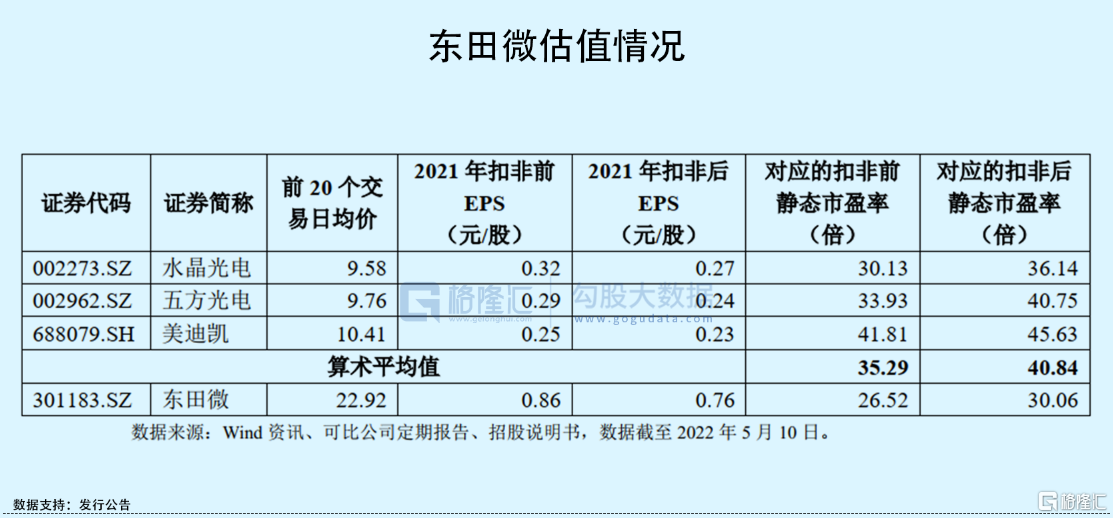

另一家申购的公司东田微,估值也不高。

其发行价格22.92元/股,发行市值约18.34亿元,对应的发行市盈率为30.06倍,低于行业及可比公司市盈率平均水平。

东田微是一家主要从事精密光电薄膜元件研发、生产和销售的企业,并具备镀膜材料自研和生产能力,主要产品为摄像头滤光片和光通信元件,其中摄像头滤光片贡献收入近9成。

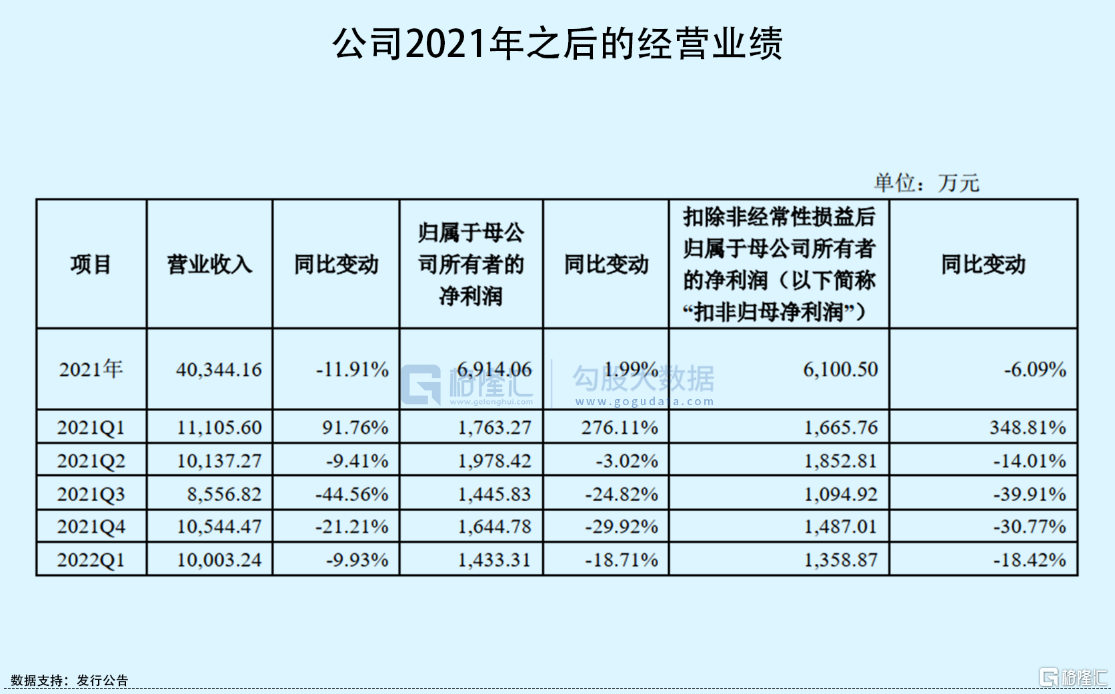

由于公司产品主要应用于智能手机领域,包括华为、小米、OPPO、VIVO、传音、三星、荣耀等知名品牌智能手机,因而其业绩增长受到手机行业景气度的影响较大。2019年-2021年,公司营收规模波动且利润增速放缓,实现营收分别为2.84亿元、4.58亿元、4.03亿元,同期归母净利润分别为1985万元、6779.07万元、6914.06万元。

众所周知,这几年智能手机行业出货量陷入了一定瓶颈,2020年5G换机热潮也并没有带动行业需求大幅提升,但与此同时,智能手机多摄的趋势却不断提升,2020年之后,全球智能手机向四摄、五摄的方面挺进,带动摄像头及摄像头模组出货量的快速增长。瑜欣电子2020年业绩爆发也正因如此。

但好景不长,2021年下半年开始,受芯片供应紧张、客户业务大幅下降及其上半年市场竞争策略调整不及时等因素影响,东田微的收入及业绩开始下滑。今年一季度,在疫情等影响下,全球智能手机消费需求低迷,Canalys数据显示,全球智能手机出货量同比下降约11%,其中中国市场同比下滑约18%,受此影响,公司相关产品出货量及毛利率均有所下降,实现收入约1亿元,同比下降9.93%;归母净利润为1433.31万元,同比下降18.71%。

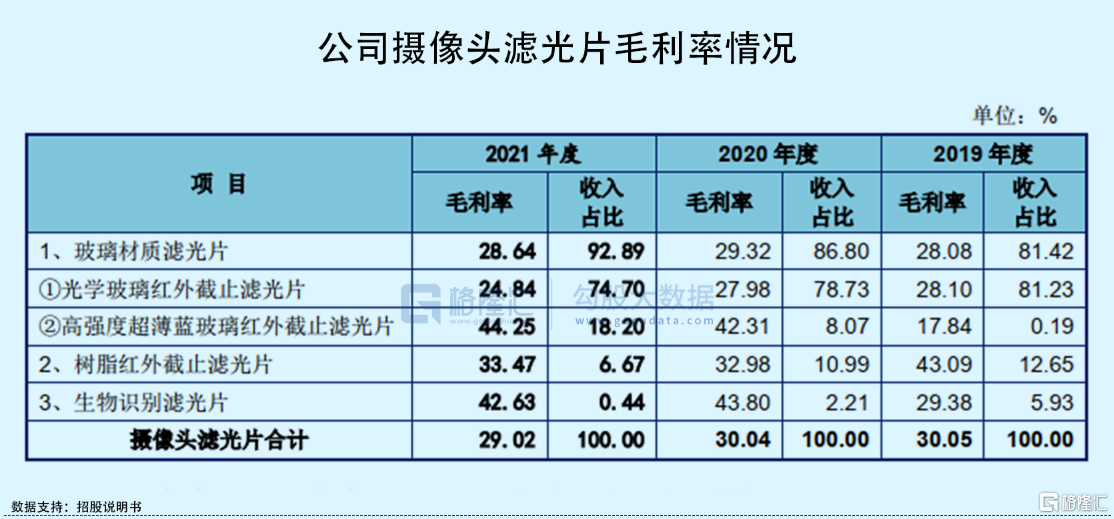

报告期间,东田微的综合毛利率分别为29.77%、30.28%、30.18%,较为稳定。不过,收入占比较高的光学玻璃红外截止滤光片的毛利率下降较大,主要是受到市场竞争加剧的影响,该产品的销售单价由2020年的0.54元/片下降至0.5元/片。

总体来看,东田微业绩增长易受下游智能手机行业的影响而波动,目前呈现下滑态势,不过其毛利率较为稳定,现金流还算充足,短期内暂无偿债风险。同样,公司发行定价及估值不高,尽管成长性有所欠缺,但破发概率较小。

03

小结

最近的行情中,虽未有明显主线,但中小市值股较为活跃。因此,笔者认为这两只新股在上市之后大概率会受到市场给予的溢价空间。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员