“家里有矿”的企业,2021年大多赚翻了。河钢资源实现收入和利润双双增长,但净利润增速只有34%,远远低于多数同行翻倍的利润增速,究其原因还是公司“第二条腿”不给力。

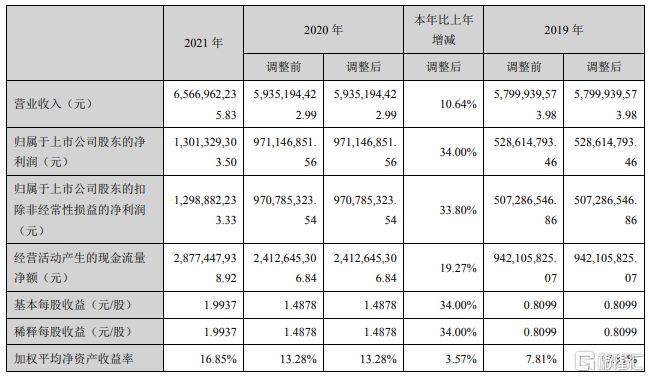

河钢资源股份有限公司(000923)2021年实现营收65.67亿元,同比增长10.64%;归属于上市公司股东的净利润13亿元,同比增长34%;扣非净利润12.99亿元,同比增长34%;基本每股收益1.994元。

公司归母净利润创下历史最高水平,且增速是收入增速3倍;大约20%净利润率,以及近17%净资产收益率,河钢资源这份年报似乎还说得过去。

不过,去年34%利润增速是公司最近三年最低增速,2019年、2020年,公司归母利润增速为294%、84%。

如果和同业相比,河钢资源所在的申万“钢铁”,行业利润平均增速为96%。而在小板块“冶钢原料”,利润平均增速为233%,河钢资源利润增速远远低于同业。

河钢资源原主业是工程机械,2017年进行重大重组,通过全资子公司四联香港间接控股南非帕拉博拉矿业(简称PC公司),并于2020年剥离原主营相关业务资产,聚焦铜和铁等优质矿产资源新航道。

公司现主要产品是磁铁矿、铜、蛭石。蛭石是天然、无机,无毒的矿物质,在高温作用下会膨胀,广泛应用于农林渔业、建筑、冶金等行业以及作为吸附剂、助滤剂、化学制品和化肥的活性载体、污水处理、海水油污吸附、香烟过滤嘴等。

河钢资源核心竞争力首先是磁铁矿成本优势,现有约1.5亿吨磁铁矿地面堆存,平均品位58%。PC对磁铁矿进行简单磁分离,即可将磁铁矿品位提高到62.5%至64.5%。因此在磁铁矿生产成本上,河钢资源和国内外铁矿山相比有较大优势。

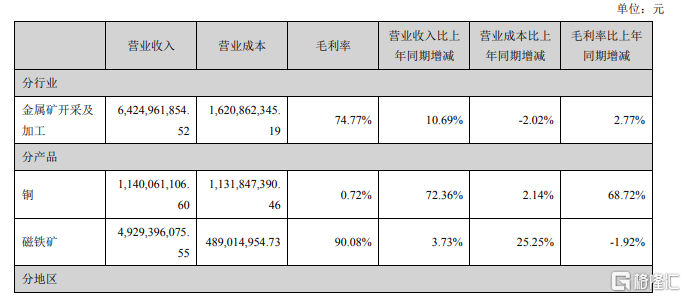

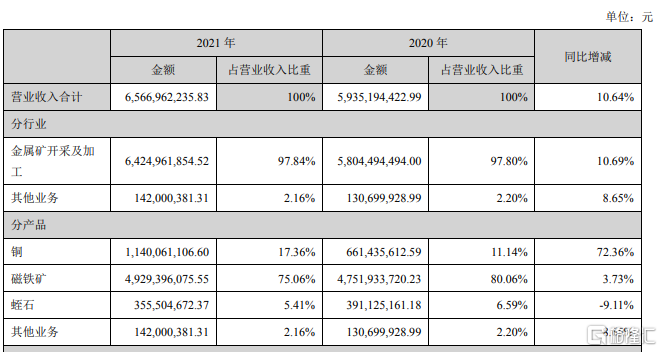

去年河钢资源磁铁矿销售完成858万吨,比上年同期增加16%。实现收入49.3亿元,比2020年的47.5亿元增加1.8亿元;整体看价格是下滑了。不过,磁铁矿毛利率较高,高达90%,这就是成本优势,毛利润44.4亿元。

第二大收入,铜产品实现收入11.4亿元,比上一年的6.6亿元增长约73%。但铜业务整体毛利率为0.72%,因此毛利润只贡献800万元。

铜产品主要在南非当地销售,目前铜产品生产仍处于铜一期和铜二期过渡阶段,原定2022年铜二期投产的目标由于南非疫情防控形势严峻等诸多限制,建设进度低于预期。

蛭石销售完成15.7万吨,实现收入3.91亿元。2020年毛利率达到60.2%,贡献2.35亿毛利润。2021年未公布详细毛利情况,在60%左右应该没有压力。

最近三年,公司毛利率分别为66.31%、69.83%、73%,呈现逐渐走高趋势,公司掌握上游矿石资源,底气很足,利润也创下新高。

从收入规模和利润贡献看,磁铁矿是公司基石。公司磁铁矿生产成本上和国内外铁矿山相比有较大优势,能够带来超额利润,铁矿石业务盈利较稳定。

磁铁矿下游自然是钢铁。根据冶金工业规划院数据,2020年钢材消费量最大的两个行业分别为房地产行业、基建行业,钢材消费占比分别为39%、15%。房地产行业和基建行业的表现与钢材需求关系紧密,进而对铁矿石需求产生影响。

钢材消化第一大户房地产业在过去几年受到严调控影响,“三道红线”高压下,整个行业开工面积受到较大影响。不过从4月末以来,各地楼市政策不断松绑,从限售、限购和限贷上,都有明显松动。地产行业回暖,刺激钢铁生产,也对上游矿石行业带来积极影响。

至于基建行业,A股今年最火爆的概念除了疫情相关,就是基建行业。以浙江建投为首,今年累计上涨4.6倍,背后就是非常强的预期。

铜二期对应铜金属量7万吨以上,预计2023年投产,铜矿生产和运营期限可以持续15年,这将继续为公司提供稳定的盈利保障。

传统上,电力行业在铜下游需求中占比最高,将近一半,其次是制冷、电子、交运和建筑行业等。而新能源汽车却会带来较多增量。

绝大多数新能源汽车选择使用永磁同步电机,需要大量线组,据估算该类电机每kW用铜量约为0.1公斤,而新能源汽车功率一般超过100kW,即新能源汽车电机单项用铜量至少10公斤。传统汽车整车用铜量为23公斤,混动汽车用铜量为40公斤,插电汽车整车用铜量为60公斤,纯电动汽车整车用铜量为83公斤。

2021年全球新能源汽车销量650万辆,增长108%;国内销量超过350万辆,增长1.6倍。考虑到随着新能源汽车渗透率不断提高,充电桩等新能源汽车相关配套设施的建设和电池续航能力的不断提升也将持续拉动对铜产品的需求。

整体来看,公司铜二期项目还存在变数,但只要达产,利润就有保障。高品质蛭石应用领域不断拓展,产量难以大幅增长,供需关系较紧张,价格有望逐渐走强,是公司利润的有力补充。基本盘铁矿石业务将持续贡献利润。

而只有等所有业务火力全开,公司再冲击前期股价高点超过30元,才不是梦。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员