正文

1、引言

2022年一季度,股债市场都经历了剧烈波动,“固收+”基金的业绩表现也难免受到拖累。在这样的市场环境下,“固收+”基金的市场规模、竞争格局有哪些变化?是否存在部分逆势而上的“固收+”基金?面对市场剧烈调整,“固收+”基金在持仓上又做出了哪些调整呢?

2、“固收+”基金业绩表现如何?

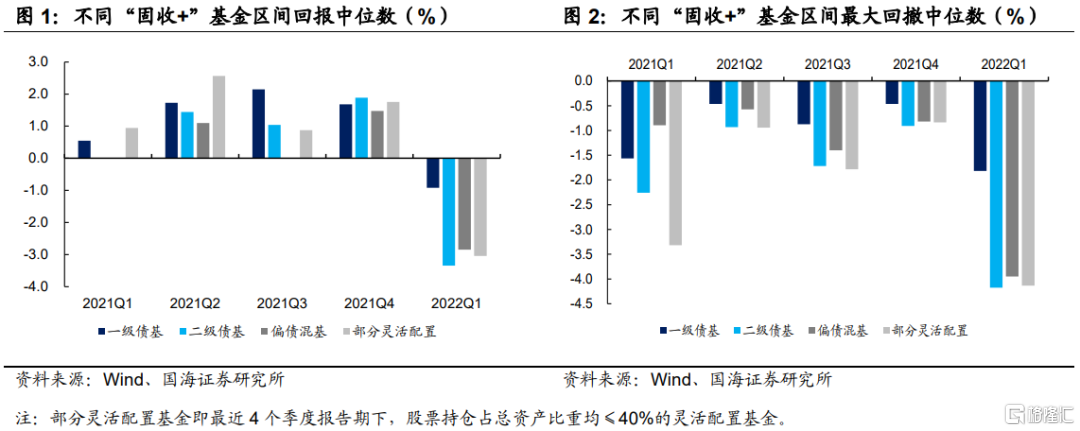

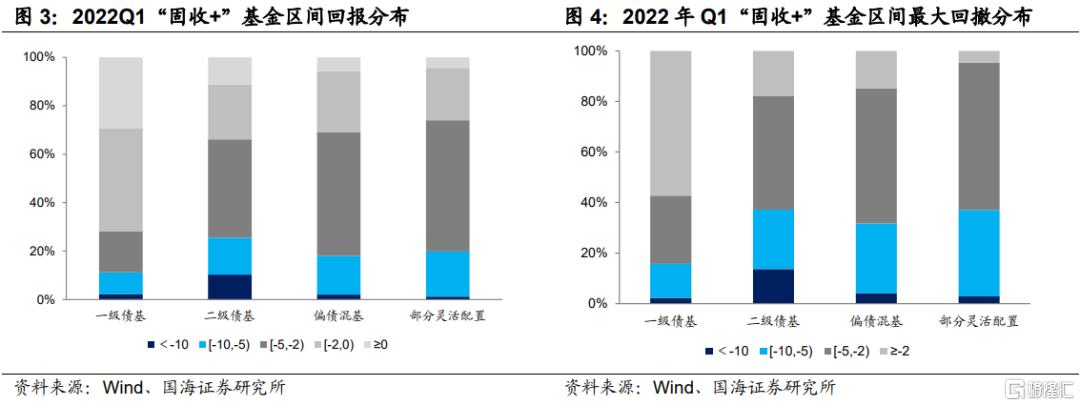

一季度,受权益市场调整影响,“固收+”基金的整体业绩表现不佳。在2022年一季度,权益市场出现大幅调整的情况下,不同类型的“固收+”基金区间回报的中位数水平均小于零。而且,各类“固收+”基金的最大回撤表现,也是2021年以来各个季度中最差的。

不同类型“固收+”基金中,二级债基整体的业绩表现更弱。从2022Q1区间回报及最大回撤的分布情况看,有10%以上的二级债基区间回报小于10%,近14%的二级债基产品最大回撤超过了10%。

而一级债基由于股票&转债整体的仓位较低,且多以打新为主,因此受市场波动影响较小,风险收益表现相对较好。其中有将近30%的一级债基在2022Q1实现了正收益。

3、哪些“固收+”基金规模逆势而上?

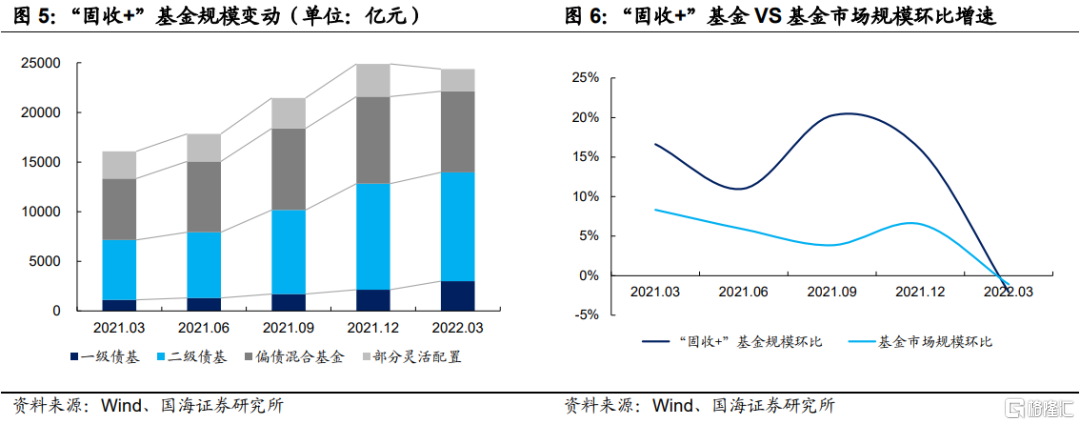

伴随基金净值回落,“固收+”基金整体的规模也有所下滑。将所有一级债基、二级债基、偏债混合基金,以及部分灵活配置基金(即最近4个季度报告期下,股票持仓占总资产比重均≤40%的灵活配置基金)均划入“固收+”基金范畴。

截至2022年3月31日,“固收+”基金共有1,571只,合计规模2.44万亿元,较2021年年底减少2.08%。其中,偏债混合基金和部分灵活配置基金的降幅最为明显,相较于2021年年底,基金规模合计分别减少601亿元、1043亿元。

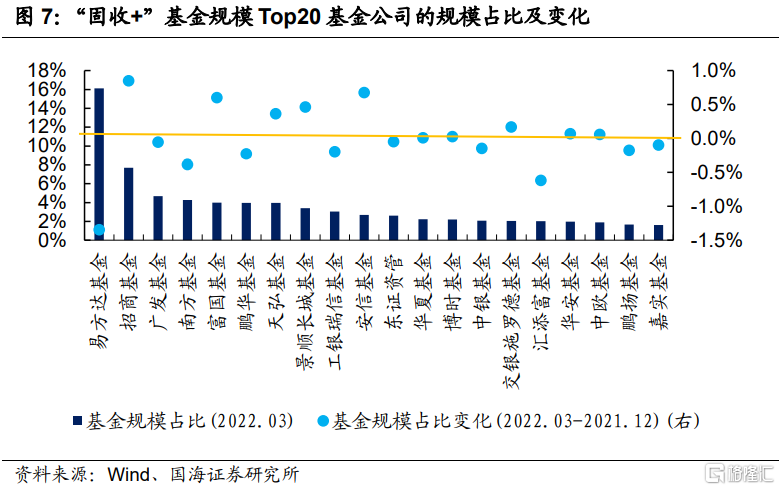

从基金管理公司来看,易方达的管理规模仍居首位,而招商、安信、富国基金的规模增幅明显。截至2022年3月31日,易方达管理的“固收+”基金规模接近4000亿元,位居首位;占全部“固收+”基金市场规模的比重为16.13%,较2021年年底有小幅回落。

而招商基金、安信基金、富国基金所管“固收+”基金规模则有明显增多,相较于2021年年底,占市场规模的比重也分别抬升了0.85pct、0.67pct、0.60pct。

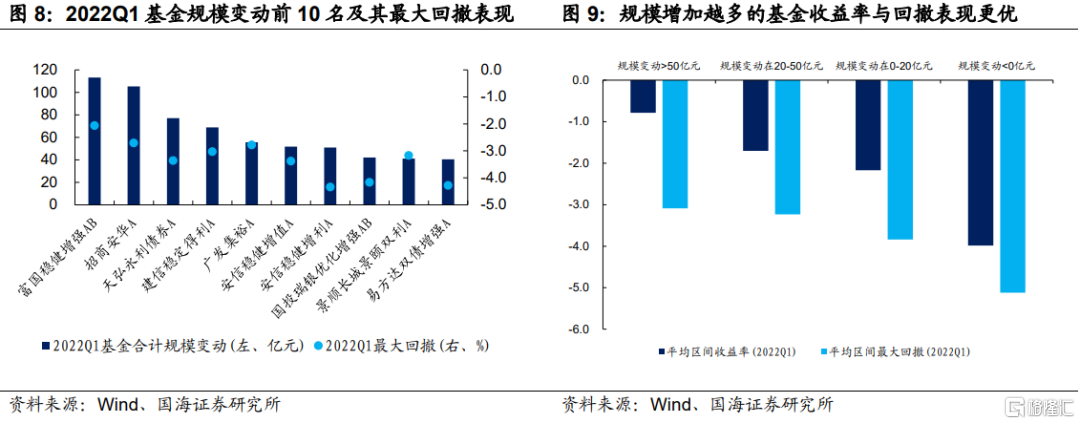

从单个基金角度来看,2022Q1基金规模抬升较多的基金,有较好的抗跌特性。2022年一季度,基金规模变动靠前的“固收+”基金有富国稳健增强、招商安华、天弘永利债券、建信稳定得利、广发集裕等。而整体来看,这些基金在一季度有着较好的回撤表现,在股债市场调整中体现出了较好的抗跌性。

另外,通过分析2022Q1基金规模增量多少与基金业绩表现,可以发现基金规模增量越多的基金,其平均区间最大回撤和平均区间收益率表现均较优。

4、配置行为发生了哪些变化?

4.1 债券:增配信用债,倾向短久期

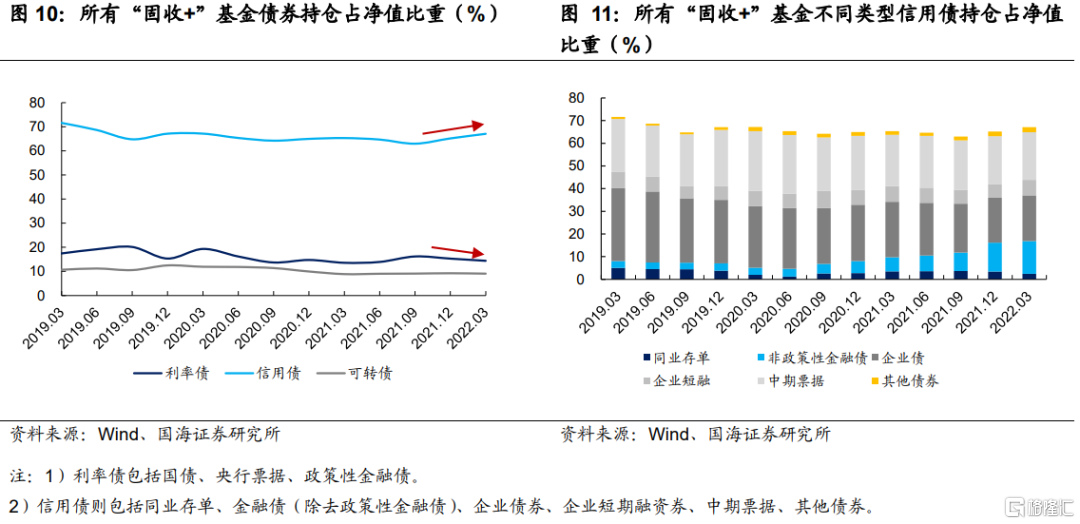

债券方面,“固收+”基金降低了利率债持仓和整体杠杆水平,体现了机构投资者对后续利率债走势的谨慎态度。一方面,在债券持仓上,2022Q1“固收+”基金整体小幅增持了信用债,降低了利率债和可转债持仓,延续了2021Q4的趋势。

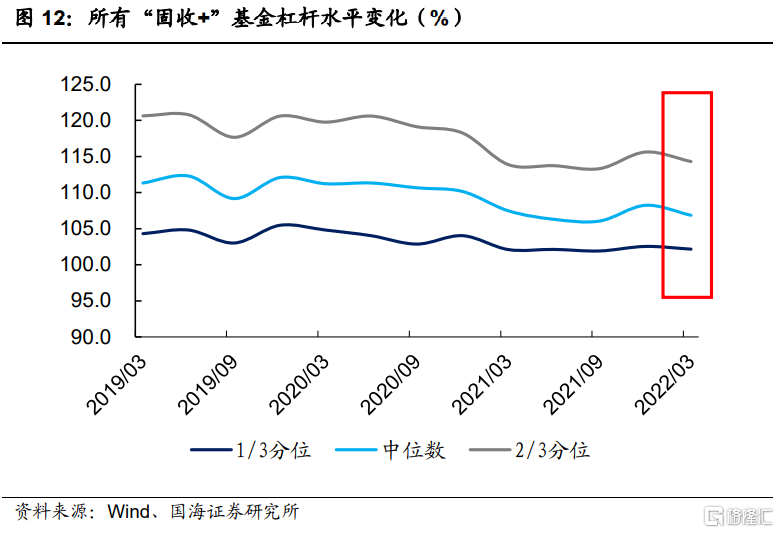

另一方面,“固收+”基金的整体杠杆水平略有下降。截至2022年3月31日,所有“固收+”基金杠杆率的中位数水平为106.85%,相较于去年年底的108.23%略有下降。

机构投资者对于企业债的配置态度在边际好转。自2020年四季度,永煤债事件发生之后,基于对信用风险的考虑,“固收+”基金在持续缩减企业债持仓占比,转而配置非政策性金融债。

2022年一季度,“固收+”基金仍然在增配非政策性金融债,不过增幅开始趋缓。与此同时,这些基金结束了持续降低企业债持仓的态势,开始小幅增加了企业债配置,侧面反映出机构投资者对于企业债的配置态度在好转。

另外,债券投资追求短久期的行为仍然存在。从“固收+”基金持有企业短融与中期票据的仓位变动中可以看到,2022年一季度机构投资者仍然在适当增加企业短融配比,降低中期票据仓位,延续了2021Q4的趋势,这在一定程度上侧面反映出机构投资者在配置债券时仍然倾向短久期资产的态度。

4.2 股票:整体仓位降低,转向价值板块

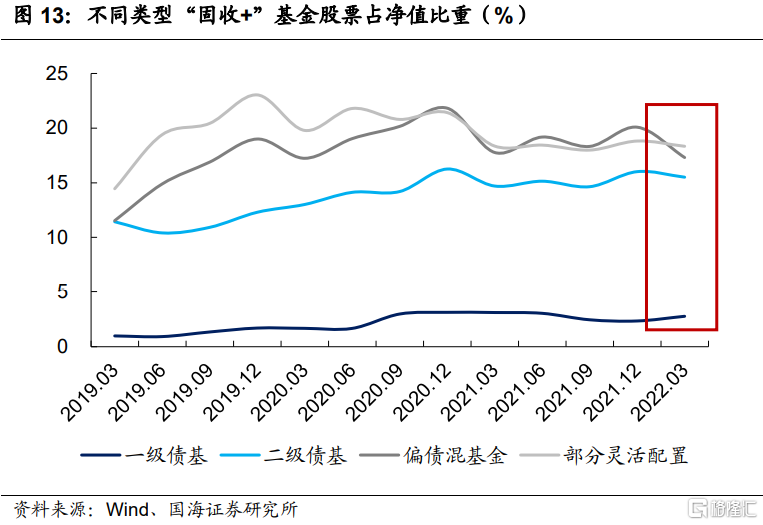

股票方面,在市场持续调整下,“固收+”基金股票持仓占比有所降低。在市值缩水,以及出于回撤控制降低仓位这双重因素叠加下,除一级债基外,不同类型“固收+”基金股票持仓占净值比重均有所回落。

其中,二级债基、偏债混合基金、部分灵活配置基金的股票持仓占净值比重分别为15.5%、17.32%、18.33%,较去年年底分别降低了0.51pct、2.78pct、0.48pct。而一级债基的持仓比例则微增了0.43pct至2.78%。

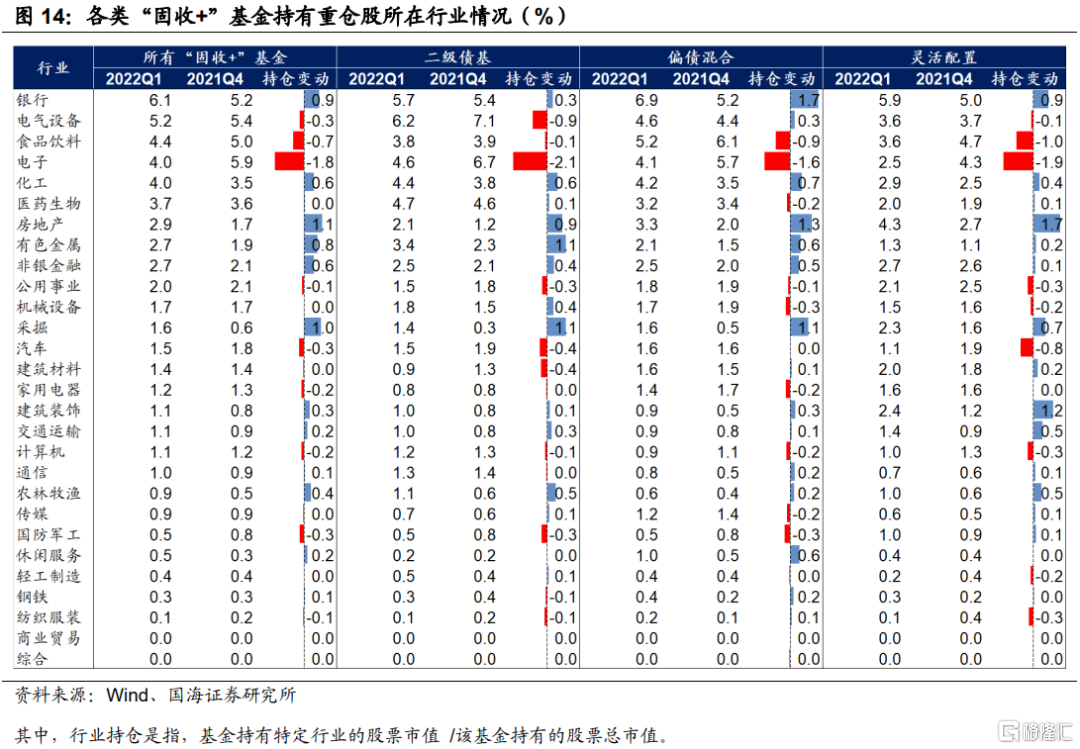

行业配置方面,2022Q1“固收+”基金增持了较多价值板块股票。从“固收+”基金所持有重仓股的所在行业来看,2022年一季度,“固收+”基金持仓比重较高的行业为银行、电气设备、食品饮料、电子、化工等。

而从持仓比重变化来看,相较于去年年底,“固收+”基金增配了银行、房地产、化工、有色、非银金融等行业,而减持了电子、电气设备、食品饮料行业。这也从侧面反映出当前时点“固收+”基金经理们对于以稳增长为代表的价值板块的偏好。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员