2月9日,广州市聚赛龙工程塑料股份有限公司(以下简称“聚赛龙”)获证监会同意创业板IPO注册,聚赛龙本次拟向社会公开发行不超过1195.22万股普通股,占发行后总股本的比例不低于25%。保荐机构为长城证券。

公司拟募资3.6亿元,其中2亿元用于投资华东生产基地二期建设项目、0.8亿用于华南生产基地二期建设项目,剩余0.8亿用于补充公司的流动资金。

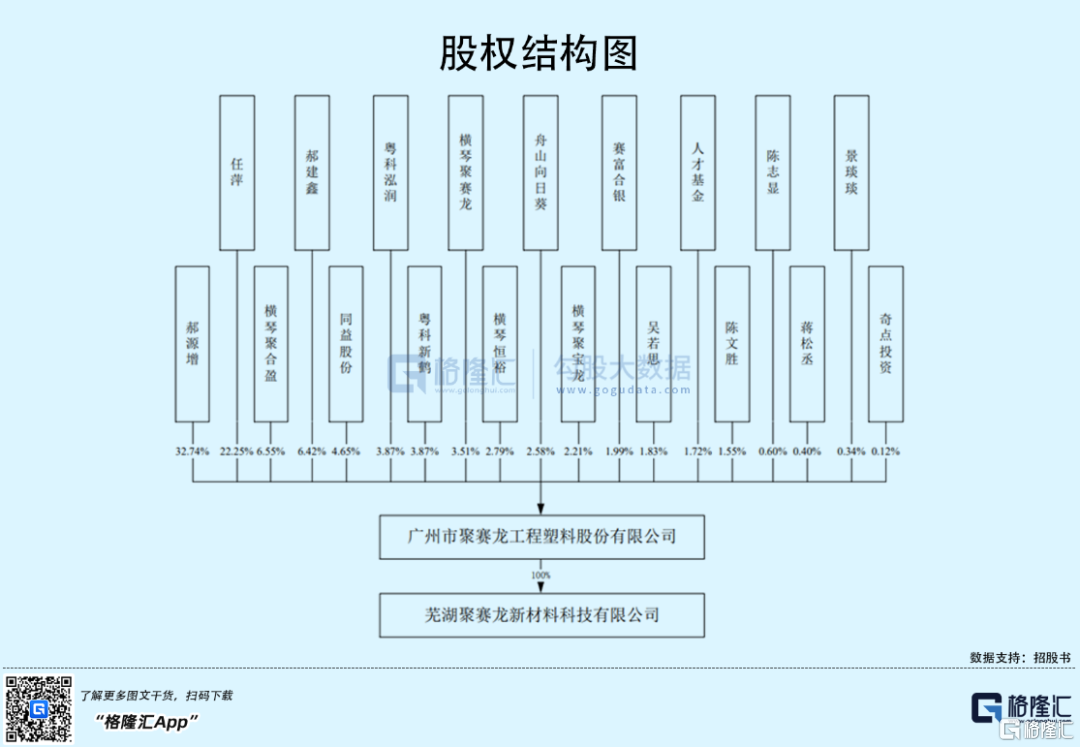

截至招股书签署日,聚赛龙的控股股东为郝源增,直接持有公司32.74%股权,实际控制人为郝源增、任萍、郝建鑫、吴若思,四人合计控制公司68.96%的表决权。

1

主营产品市占率较低

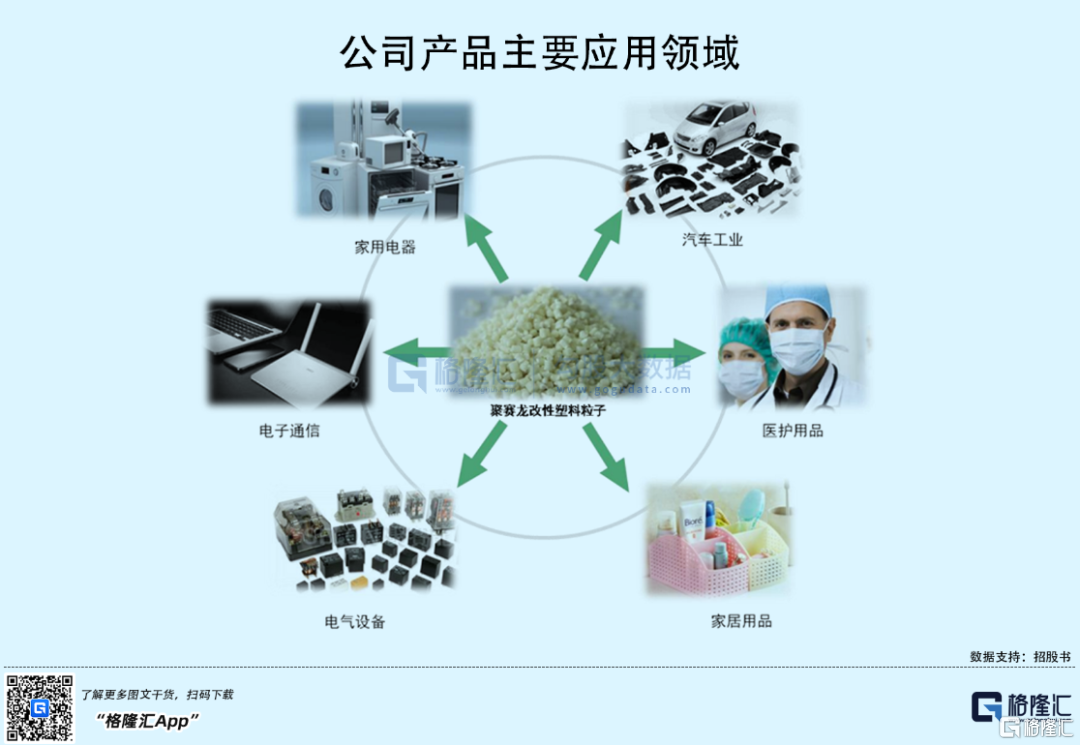

聚赛龙是中国工信部认定的专精特新“小巨人”企业,主要从事改性塑料的研发、生产和销售,其产品包括改性通用塑料、改性工程塑料、改性特种工程塑料及其他高分子材料等,主要应用于家用电器、汽车工业、医护用品、电子通信等领域。

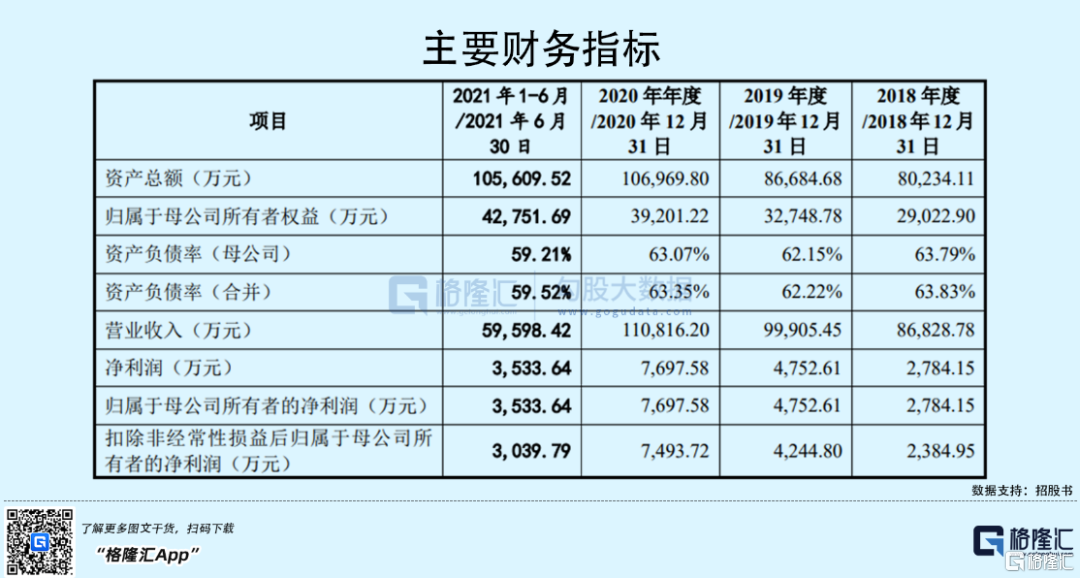

2018年至2021年1-6月各报告期内,聚赛龙的营业收入分别为8.68亿元、9.99亿元、11.08亿元和5.96亿元,归属于母公司所有者的净利润分别为2784.15万元、4752.61万元、7697.58万元和3533.64万元,公司盈利呈稳步增长趋势。

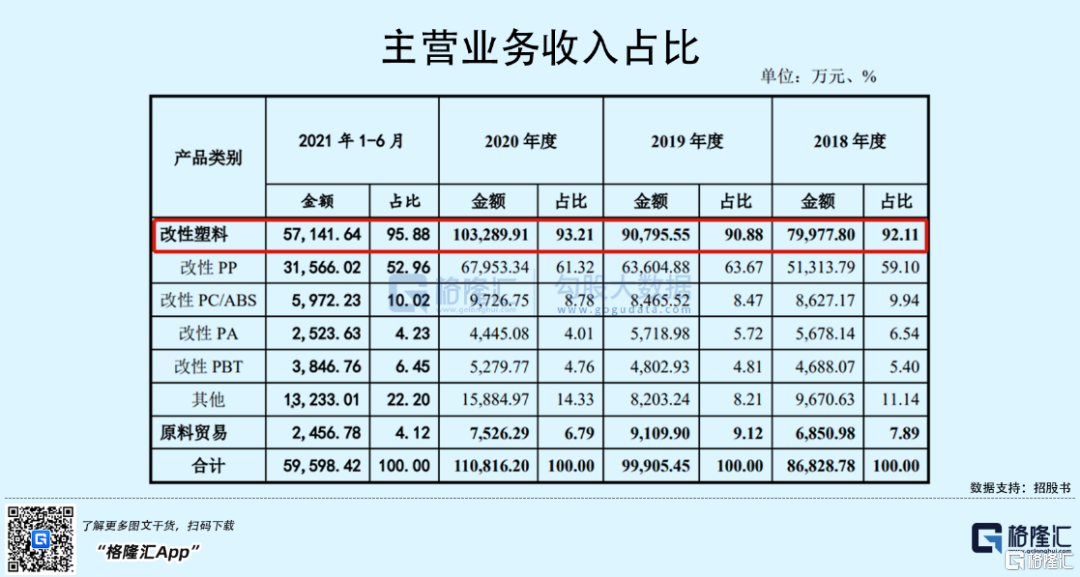

公司的主营业务收入主要来自改性塑料产品的生产和销售,改性塑料的销售收入占各期主营业务收入的比例分别为92.11%、90.88%、93.21%和95.88%。其中,改性PP是公司最主要的产品系列,各期的销售收入占比为59.10%、63.67%、61.32%和52.96%。

公司专注于合成树脂的改性业务,处于改性塑料产业中游,上游主要为各种通用塑料、工程塑料、特种工程塑料等合成树脂产业,下游主要为家用电器、汽车工业、医护用品、电子通信等行业。

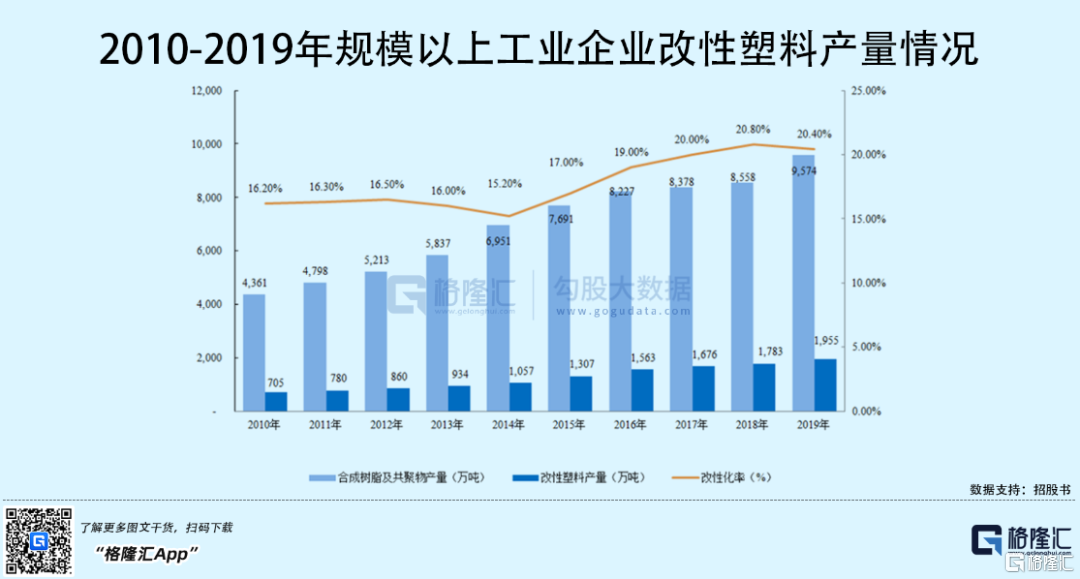

根据国家统计局和前瞻产业研究院的统计数据,国内企业的改性塑料产量从2010年705万吨增长至2019年的1955万吨,复合年增长率为12%。

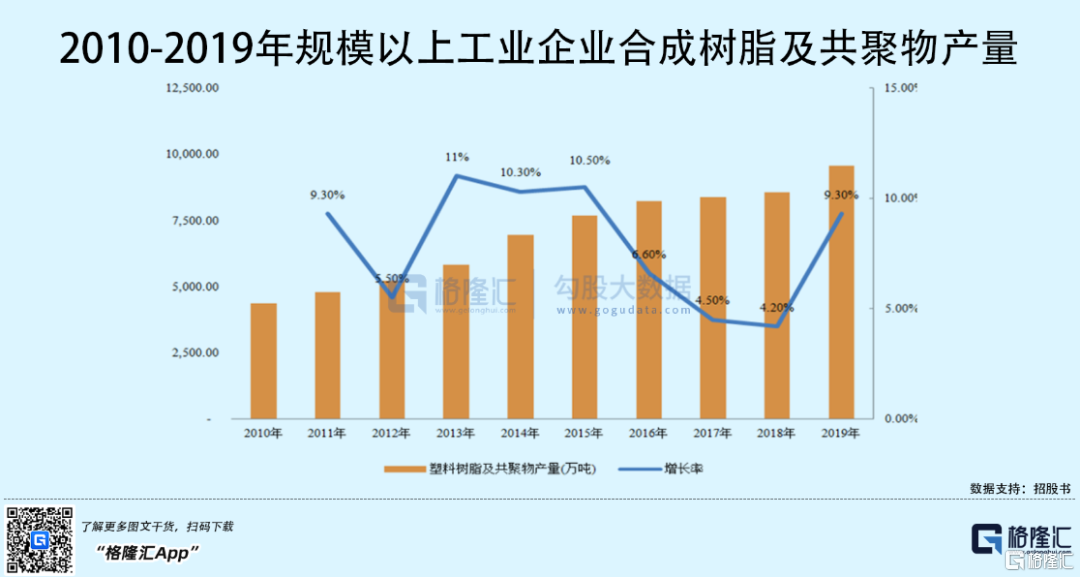

合成树脂及共聚物产量的复合年增长率为9.13%,改性化率由2010年16.2%增长至2019年的20.4%。

改性塑料业的快速发展离不开“以塑代钢”、“以塑代木”的产业结构调整,随着工程塑料改性技术的提升,基础树脂改性后性能已优于钢材,并在家用电器、汽车零部件、通信设备、电动工具、新能源、高铁制造及航空航天等领域实现了部分替换。

目前国内塑料的改性率仅为20%左右,该行业未来仍具备一定的增长空间。但国内的改性塑料企业超过3000家,规模普遍偏小,年产能超过3000吨的企业仅有70余家,行业集中度较低,具有自主创新能力、能够为客户提供改性材料整体解决方案的企业较少。

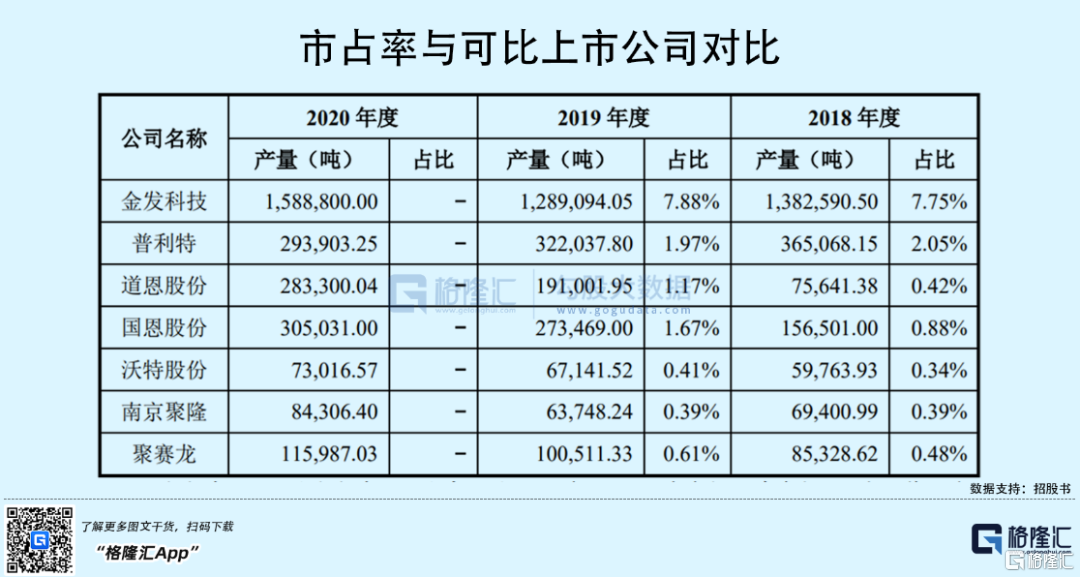

从市占率来看,以2017-2019年改性塑料市场产量进行测算,聚赛龙市场占有率仅为0.61%左右,与金发科技、普利特等竞争对手存在一定差距。

其中,金发科技市场占有率约近8%,普利特、道恩股份、国恩股份市场占有率均超过1%,沃特股份和南京聚隆的市场占有率约 0.5%左右。

2

资产负债率高于同行

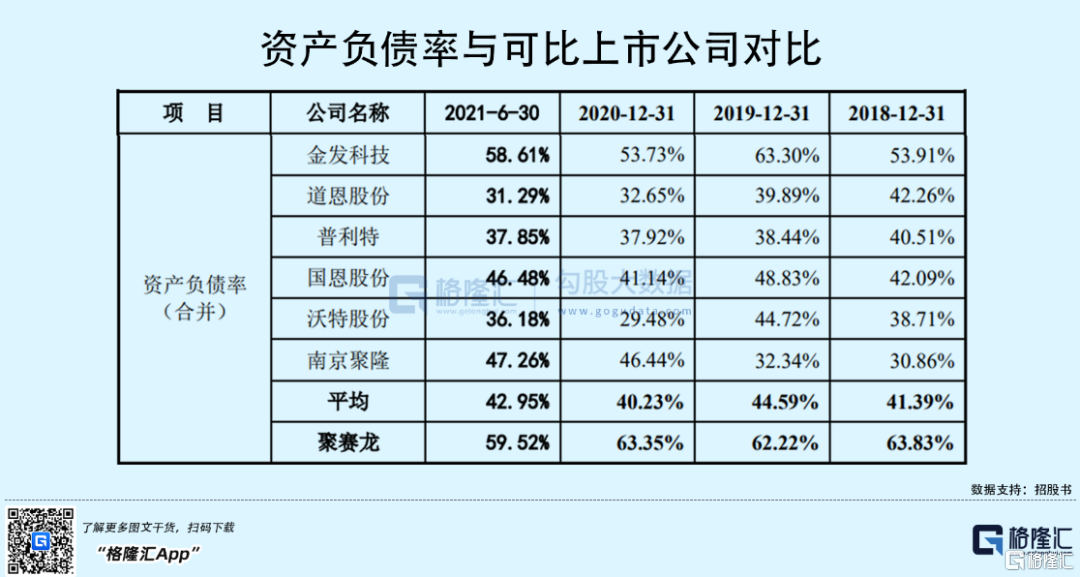

2018年至2021年1-6月各报告期内,公司的资产负债率分别为63.79%、62.15%、63.35%和59.52%,由于融资途径有限,公司主要通过银行信贷来筹措资金,导致资产负债率居高不下,远高于同行业可比上市公司平均水平。

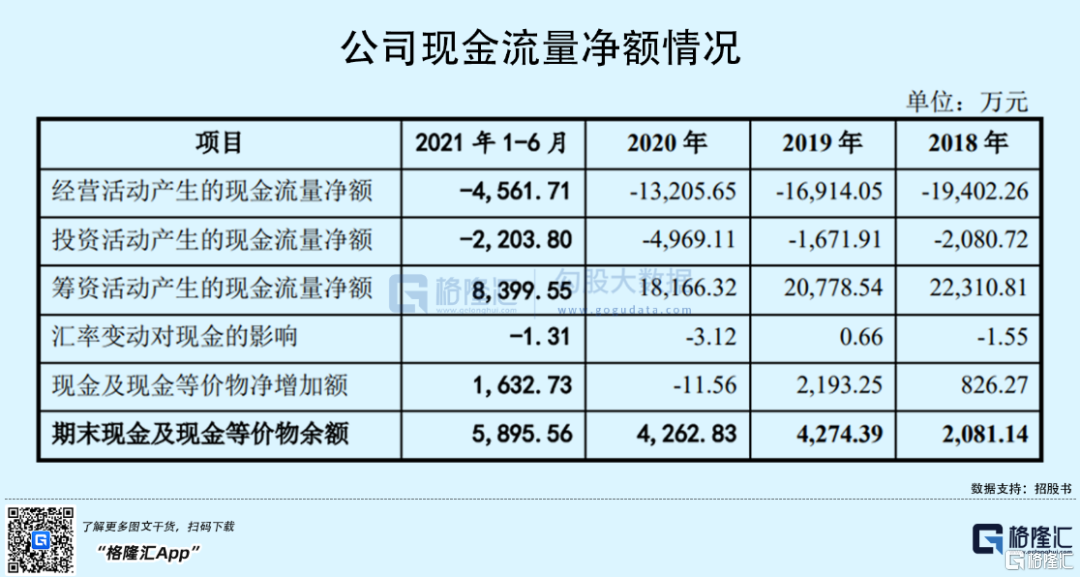

另外,各报告期内,公司经营活动产生的现金流量净额分别为-1.94亿元、-1.69亿元、-1.33亿元和-0.46亿元,持续为负数。

由于销售回款和采购付款具有不同的信用期,而公司客户多采用票据结算,应收票据和应收账款随着销售收入的增长而逐年增加。作为资金密集型的行业,公司对运营资金的需求较大,因此存在一定的流动性风险。

3

结语

从公司所处的赛道来看,未来具有一定的增长空间,但目前行业集中度较低,公司的市占率还较小,且存在一定的经营风险。若能通过上市融资,改善公司现金流以及扩大公司规模,对未来公司抢占更多的市场份额有一定的积极作用。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员