2022年,全球第一只超级独角兽——Citadel Securities(即“Citadel证券”)诞生!

1月11日,知名做市商Citadel证券宣布以220亿美元估值(约合人民币1400亿元)完成11.5亿美元融资,由红杉资本和加密货币投资公司Paradigm领投。

这是Citadel证券接受的第一笔外部投资,将用于进一步全球扩张,红杉资本合伙人林君叡Alfred Lin也将加入其董事会。

一举拿下千亿估值,Citadel证券的成长之路可以说是颇具传奇色彩。

1

坚定看好中国

相信关注美股的朋友,对Citadel这个对冲基金巨头一定不陌生,其发家故事还是值得唠一唠。

Citadel由低调神秘的华尔街大佬Ken Griffin(肯·格里芬)创立于1990年,经过在变幻莫测的投资市场屹立30年之久,已然成长为全球最大且最成功的对冲基金之一。

Ken Griffin,图源:网络

创始人格里芬1968年生人,自幼聪颖,凭借吊打同龄人的经历被哈佛录取,1987年,还在念大二的时候,偶然间通过《福布斯》的一篇文章对投资产生浓厚的兴趣,从亲戚那儿借来26万美元,并靠着一台电脑、一台传真机、一台电话在宿舍创建了自己的可转换债套利组合,不久后,格里芬便赚得了人生第一桶金。

后来,格里芬加入芝加哥Glenwood资本投资公司,以优秀的业绩和过人的才华成功地吸引了对冲基金先驱Frank Meyer的注意,后者更是破格地让其管理100万美元资产,格里芬也不负期望,短短一年内,就获得了70%的收益。

1990年,22岁的格里芬用赚到的400多万美元创办了自己的基金公司——Citadel,citadel有城堡的意思,寓意着在云谲波诡的投资江湖给资金提供一个避风港。

与巴菲特、索罗斯这些投资大佬不同,格里芬极少公众露面,也不爱接受采访,对自己的投资策略更是守口如瓶,不过据悉比起关心基本面,他更在意价格波动,通过用大量信息和数学模型作分析,并从中寻找机会,在其带领下,Citadel截至2022年1月1日,资产规模已达430亿美元。

值得注意的是,格里芬坚定看好中国的发展,认为中国的经济神话堪称奇迹,因此Citadel一直在中国市场积极寻找投资机会,也于去年11月,在中国注册了信拓城信塔(上海)企业服务有限公司,由Citadel旗下的Citadel Asia Limited 100%控股。

Citadel官网封面

此外,格里芬还很会花钱,1999年花6000万美元买下保罗·塞尚的《窗帘、水瓶和水果篮》,创下法国印象派作品的拍卖纪录;2019年花2.38亿美元买下一个可以俯瞰纽约中央公园的2200平方米公寓,创下美国有史以来最贵住宅的纪录;同时他也十分热衷慈善,为母校哈佛捐赠1.5亿美元,成为哈佛史上数额最大的一笔捐款;疫情期间,慷慨解囊向中国提供5200万元的援助,Citadel成为抗击疫情对中国捐赠最多的美国企业之一。

《窗帘、水瓶和水果篮》,图源:网络

格里芬纽约住宅,图源:网络

2

卷入散户大战

Citadel的业务分为两块,一是老本行对冲基金业务,另一块是Citadel证券,也就是做市商业务。

大A的投资朋友对做市商的角色可能不太了解,因为我们的股票交易通常是报价到交易所通过交易所撮合。而美股不同,一般是做市商不断向投资者提供买卖价格,只要符合投资者的报价,就能进行买卖,从而向市场保证流动性和交易量,说白了,就是资本市场的中间商,通过买卖价差赚取利润。

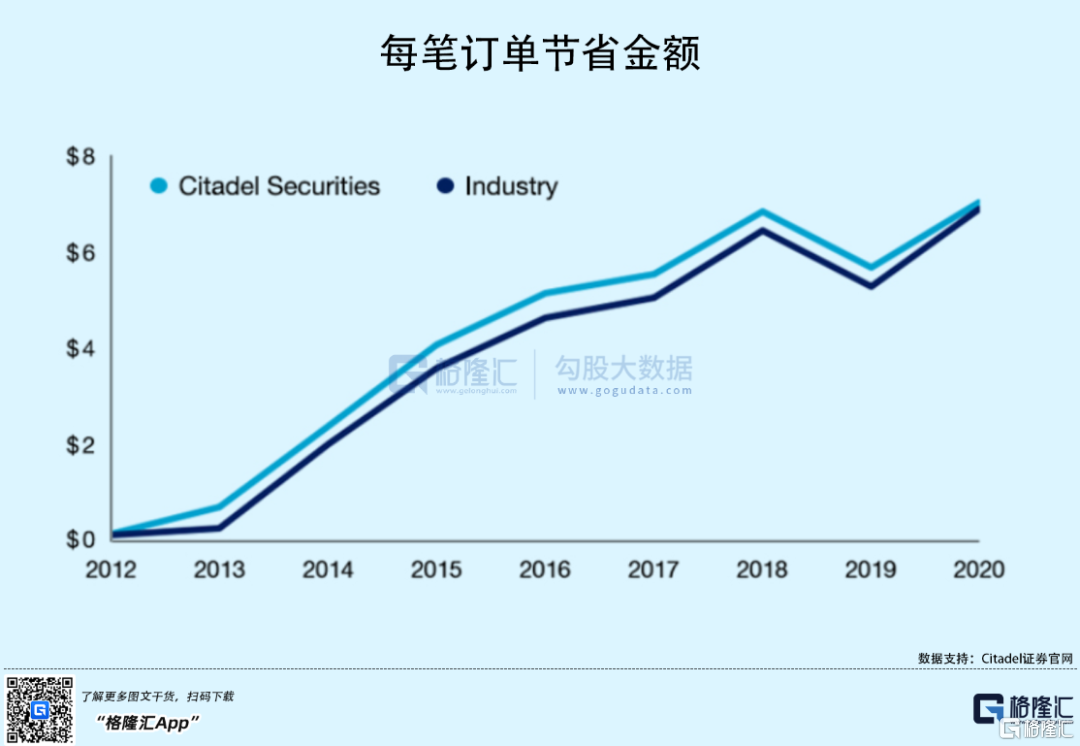

做市商市场是个激烈的战场,参与者除了Citadel证券外,还有G1X、GTS、Two Sigma、Virtu和UBS,纷纷为争夺订单流量展开厮杀。近年来,随着做市商间的竞争加剧,价格改善(即“做市商击败交易所的最佳价格”)也急剧增多,为散户投资者省下一大笔钱。

从每笔订单节省的金额来看,Citadel证券的优势领先市场。Citadel证券成立于2002年,业务涵盖一系列固定收益和股权产品,旨在降低交易成本,利用其过硬的技术背景,仅用时18个月就已经实现领先。

目前Citadel证券已是纽约证券交易所最大的指定做市商,拥有美国股票期权30%的市场份额,其自动股票交易平台交易8900多只在美国上市的证券,约占美国股票交易量的26%,同时还交易超过 16000 只场外交易证券。在美国所挂的散户交易量中,由Citadel证券执行的指令大约为47%,也就是说美国近一半散户交易靠其撮合。

令人意外的是,现今执掌Citadel证券的是一位来自中国的80后——赵鹏。

赵鹏毕业于北京大学,取得应用数学学士学位,后于加州大学伯克利分校获得统计学博士学位,毕业后便加入Citadel证券从量化研究员做起,是公司早期架构师之一。

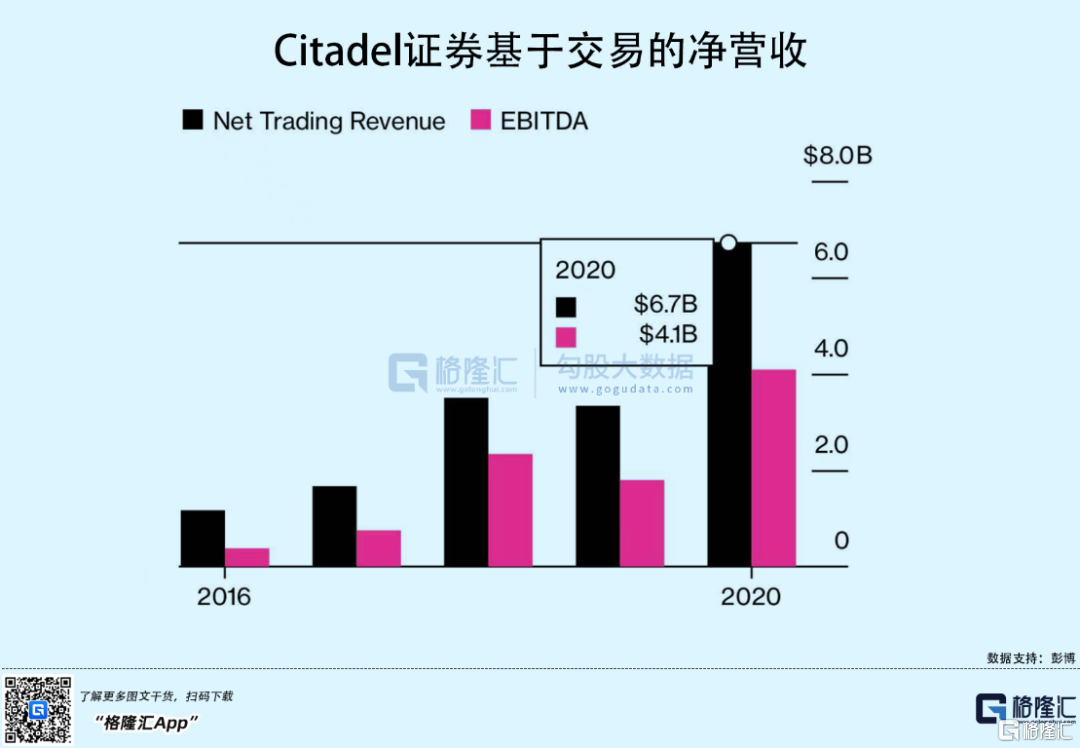

2017年初,赵鹏正式担任Citadel证券CEO,带领公司一路扩张,伴随近些年来散户对做市商越发依赖,Citadel证券的业绩高歌猛进,基于交易的净营收额由2016年12亿美元飙升至2020年的67亿美元,4年翻了5倍多。

有意思的是,这家原本低调做幕后的企业,因为2021年的散户大战被推向风口浪尖。

当时美国散户在Reddit的热门论坛Wall Street Bets中集结抱团,爆炒GME、AMC,与多家知名对冲基金展开激烈的多空较量,其中就包括Citadel,在散户们获得短暂的胜利后,却被通知限制这几只抱团股的交易,只准卖出不许买入,使得股价暴跌,最后散户还是以失败告终。

在这场世纪逼空大战中,Melvin Capital(梅尔文资本)因做空失败而损失惨重,直接被散户逼到爆仓,Citadel为帮其躲过破产一劫,和Point72资产管理公司一同向其注资27.5亿美元,散户却认为Citadel为了保护梅尔文资本遭受更多损失,而指使Robinhood(零佣金券商)对散户采取交易限制。

尽管格里芬在一场听证会上极力表示不论是Citadel还是Citadel证券都均未对Robinhood施加影响,但散户们还是不买账,纷纷将矛头对准Citadel开启群嘲模式,一时之间Citadel沦为舆论中心。

美国证券交易所委员会(SEC)最终驳回散户对Robinhood的指控,否定了Citadel Securities对Robinhood施加影响。但这波热闹的大战中,散户们狂热的买卖对Citadel证券来说简直是躺赚。

作为全球最大的做市商之一,Citadel证券自然也将目光瞄向中国市场这块大蛋糕,去年12月,上海黄金交易所公告宣布吸收三家机构为国际会员,其中Citadel Securities China Limited正是Citade证券的旗下机构。

3

结语

美股是全球第一大交易市场,交易量也最为活跃,近年来,散户比例越来越高,散户交易占比美国市场交易量的20%,在需求如此旺盛的市场,Citadel证券将继续保持一定的吸金能力。

不过,在美国经济增速放缓的背景下,市场存在震荡调整的可能性,预计对美股盈利造成冲击,或将对靠交易订单流赚钱的做市商造成一定影响。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员