作者 | 美股研习社

数据支持 | 勾股大数据(www.gogudata.com)

01 逻辑梳理

这是个由黑天鹅驱动的世界,重大事件背后往往蕴含着重大的机遇。

回看过去2个十年,其实投资逻辑很清晰:00年科网泡沫破裂,暴跌之后是web 1.0的崛起;08年金融危机后,迎来了移动互联网的爆发。过去抓住这两条投资的主线,产生的回报是数十倍、百倍计的。如果选中α并坚持持有,回报将更加恐怖。那么去年又来了一次黑天鹅(新冠疫情),其中的机会应该如何把握?

其实长期的格局已相对明朗,下一个十年的主线主要包括:智能电车、元宇宙和生物技术(尤其是基因技术)。其中会衍生出非常多的机会,此前我们有文章进行了梳理和分析,接下来也会有持续的添加与跟进。那么今天的文章主要谈谈中短线的机会,也就是疫情逻辑本身,类似于08年金融危机后地产股报复性反弹。

首先再来回顾一下整体盘面。这两年全球经济、资本市场被新冠疫情搅得天翻地覆,去年美股四次熔断后又迅速重回牛市模式,一路新高。今年逻辑的主线是经济恢复和通胀,2月来了次成长股大幅杀估值,9月因为债务上限和taper问题也来了波级别不低的回调。那么自9月回调之后,美股股指再次创下新高,直到上周。

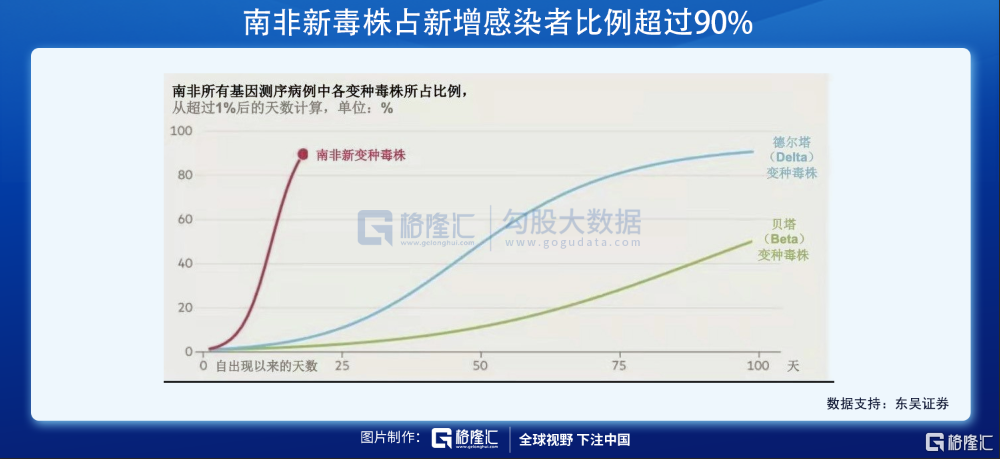

上周五全球股市齐刷刷暴跌,原油更是跌幅高达13%,恐慌指数VIX一夜之间暴涨54%。这主要由于在南非发现了一种新型新冠病毒变异毒株“奥密克戎”。从现有资料来看,这个变异毒株确实很可怕,有强逃避免疫能力,而且比德尔塔毒株传播更快。带来的问题也就很严峻了——本就紧张的供应链将进一步加剧,发达国家可能陆续封锁,特别是美国如果封锁后果不堪设想。

去年的疫情逻辑能再重演一波吗?这主要得看奥秘克戎是否能强到扭转今年复苏的局势,跟踪的指标包括扩散速度,疫苗和特效药的有效度等。从周末全球各地报的数据来看,奥秘克戎非常强的置信度相对高——

(1)总共含有超过50个突变,其中仅刺突蛋白的突变就有30多个,是迄今为止变异最多的新冠病毒变种,传染力和抗疫苗能力远超delta变异毒株;

(2)更让人担忧的是奥秘克戎可能由艾滋病人身上变异而来,现有疫苗或失效;

(3)多国传出感染,以及封锁政策:发现奥秘克戎毒株的感染国家包括德国、英国、意大利、以色列、香港等,目前有超20个国家采取了入境限制措施。如11.27以色列宣布关闭边境,为首个因为奥秘克戎封锁国境的国家;11.29日本NTV报导,将禁止所有外国人入境…

02 机会梳理

随着疫情加剧的置信度不断提高,去年疫情的受益股有望迎来一波重新炒作。不过值得注意的是疫情逻辑已经走了快2年,并且大放水将估值水位推到相当高的水平,指望受益股像去年那样大涨有点不切实际。

线上办公协作软件无疑是去年最受益的板块之一,代表如Zoom股价成倍上涨。今年以来Zoom一直单边下跌,主要原因是疫情修复让增速显著放缓,另外微软的Teams带来了较大的竞争压力。整体来看60 p/e不算便宜,但也有一定拔估值的空间。其实今年其他办公协作软件也迎来了大涨,如Atlassian、Asana、Monday等。从竞争格局上看,这个赛道门槛相对低,主要享受的是整体市场扩张带来的红利。不过在近期回调之后,价格也有一定的吸引力了。

电商也是去年最大赢家之一,比如Shopify、Sea、Etsy、Chewy等等都是暴涨几倍。近期由于新兴市场的通胀问题(拉美、东南亚向来都是通胀的放大器),Sea、Meli等业务敞口比较大的调整幅度也相对大,后面可以期待一波弹性(基本面仍然优质)。逻辑比较硬的是D2C的Shopify和精致手工品电商Etsy,以及传统龙头亚马逊等,此前文章有过分析,这里不再展开。

流媒体和社交方面,去年的明星股如Roku和Snap等近几个季度都经历了大幅下杀。关于Roku此前也有过分析,获客成本明显上升,潜在的LTV/CAC值已越来越低。从模式上来说自研的路子仍有待验证,所以即便是短期反弹也不能太过乐观,除非是爆款迭代的逻辑逐步得以验证,才有可能回到长期的上涨通道中。Snap社交上有其独到之处,用户的增长也比较稳健。问题主要在变现方面,尤其是受苹果隐私政策的影响非常大。现在又顶着通胀的压力(零售、广告与通胀高度相关),推动股价的力量较弱。所以这个赛道上短期值得关注的或许仅有Netflix(最近有不少吹Fubo的,我们的观点相对谨慎,这家并没有看出较深的护城河)。

最直接疫情受益的当属疫苗概念,从周五盘面走势已经可以看出来,Moderna依旧是机构的首选,押注的是其平台的研发能力。其他如BNTX、辉瑞等也可关注,几家都表示100天内能出对抗奥秘克戎的疫苗。

最后看看周期板块,航空酒旅当然是首当其冲被抛的,要搏反弹的话难度基本拉满,除非是不在意时间成本和短期波动的长线投资者。其他周期板块直接受益的是海运,以及矿产资源,对应如ZIM、LAC等。

03 未来

过往的经验告诉我们,当宏观环境(尤其是不可抗力)而非基本面造成优质公司大跌时,就是最好的上车时机。背后的逻辑也很明确:逢低吸货代表未来的东西,资本市场炒的都是预期。那么今天的文章主要梳理的是中短期的疫情逻辑,其中我们认为最稳的仍属电商,特别是新兴市场的龙头Sea,未来还有很长的坡。

至于中长线的机遇,我们的观点一直是逢低加算力——算力是下一个十年的底层逻辑,领域包括数据中心、AI、区块链、自动驾驶、元宇宙…而这些领域都将在未来产生十倍乃至几十倍的增量。其他比较好的信号包括Oculus Quest2销量破千万大关(高通的说法,具体数据待Meta验证);有消息称苹果目标10年后用AR取代iPhone等——这将持续验证元宇宙的逻辑,我们也将继续跟踪。

注:本文由美股研习社团队原创,转载请注明出处,谢谢!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员