作者 | 昨辰

数据支持 | 勾股大数据(www.gogudata.com)

核心看点:

1、lululemon是一家高端瑜伽运动品牌,素有「瑜伽服中的爱马仕」之称,目前已成为全球瑜伽裤细分赛道的龙头;

2、定位高端人群,高定价带来高毛利,同时通过推动品牌大使计划、线下体验展示店等方式建立社群和瑜伽社区,形成差异化竞争;

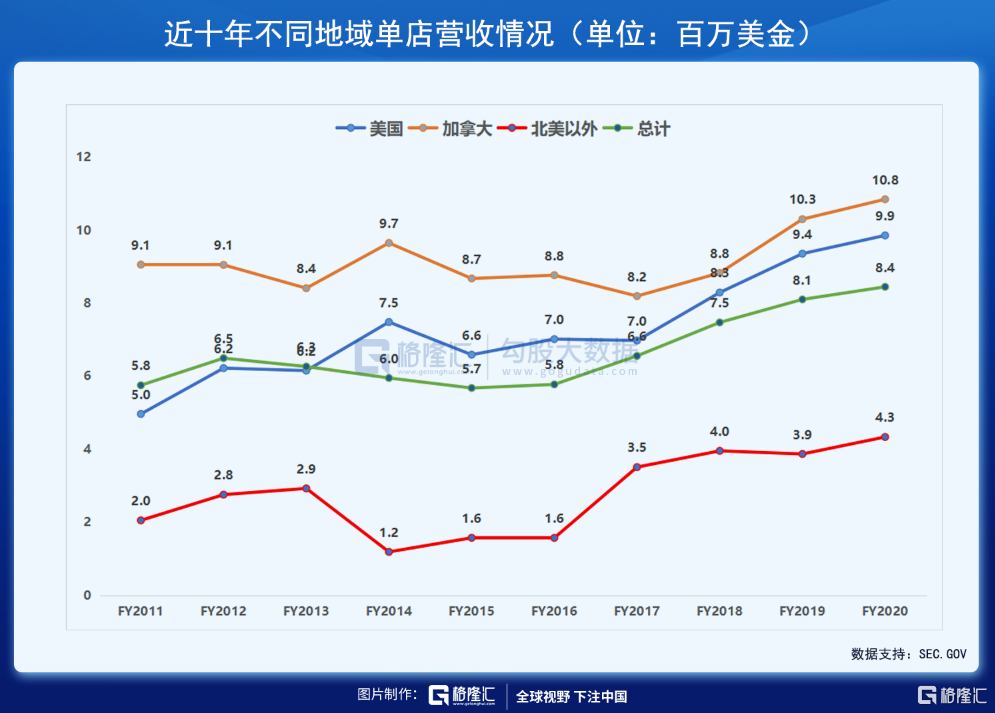

3、从单店营收来看,北美市场单店年营收常年在820万美金以上,而国际(北美以外)市场单店营收仍处于爬坡阶段,增长空间广阔;

4、在市场拓展方面,公司分别于2003年、2015年进军美国市场及中国市场,由此奠定了如今北美市场为主要营收来源,国际市场(尤其是大中华区)为增量市场的市场格局;

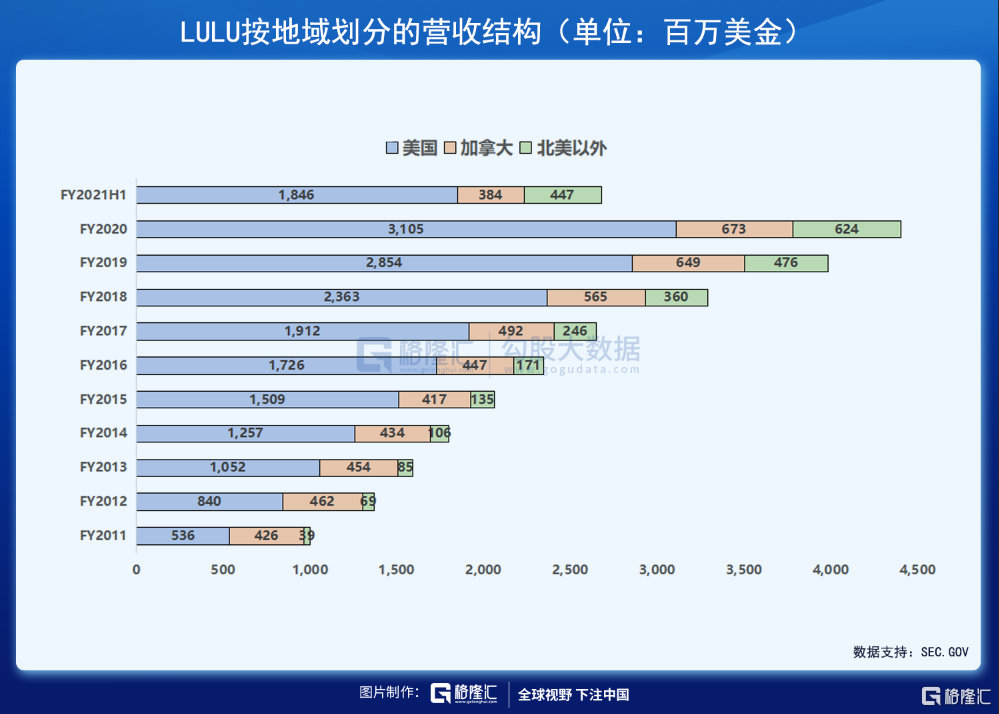

5、作为LULU最主要的营收来源,北美地区营收占比常年在85%以上,随着假日季临近,营收有望进一步增长;

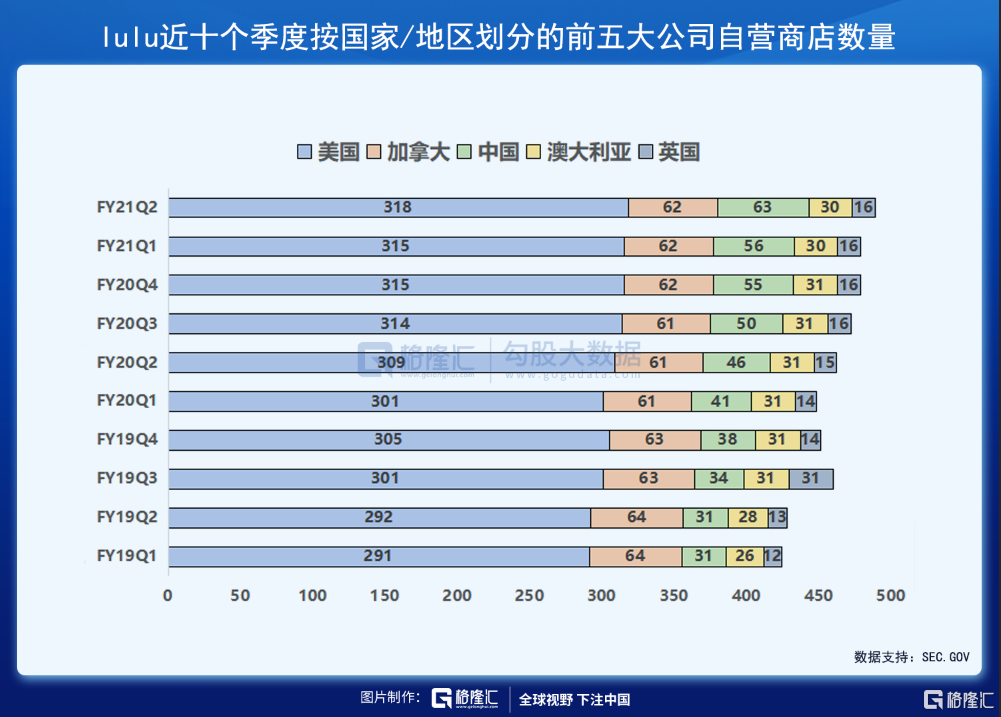

6、LULU尤其高度重视发展中国市场:近十个季度来,LULU在中国的门店数翻倍,FY21Q2中国门店数超越创始地加拿大;

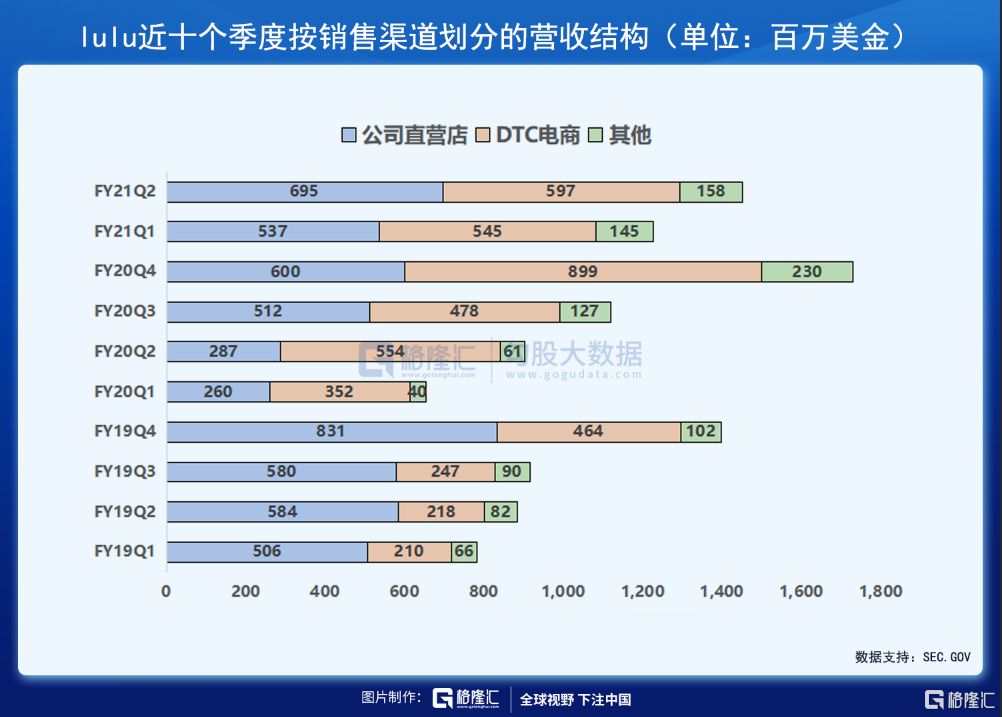

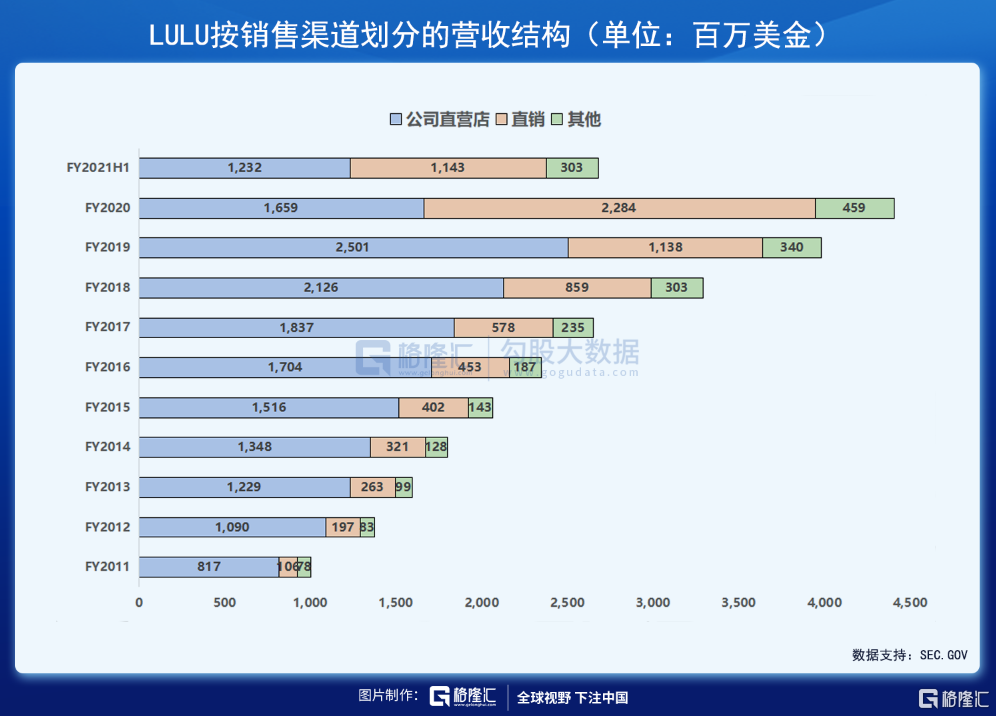

7、与同行业公司相比,LULU线上DTC业务占比较高,疫情反复下更具韧性,而由于疫情的好转,线下直营门店渠道逐渐回暖,Q2线下业务增长迅猛,线上DTC电商营收也维持增长趋势;

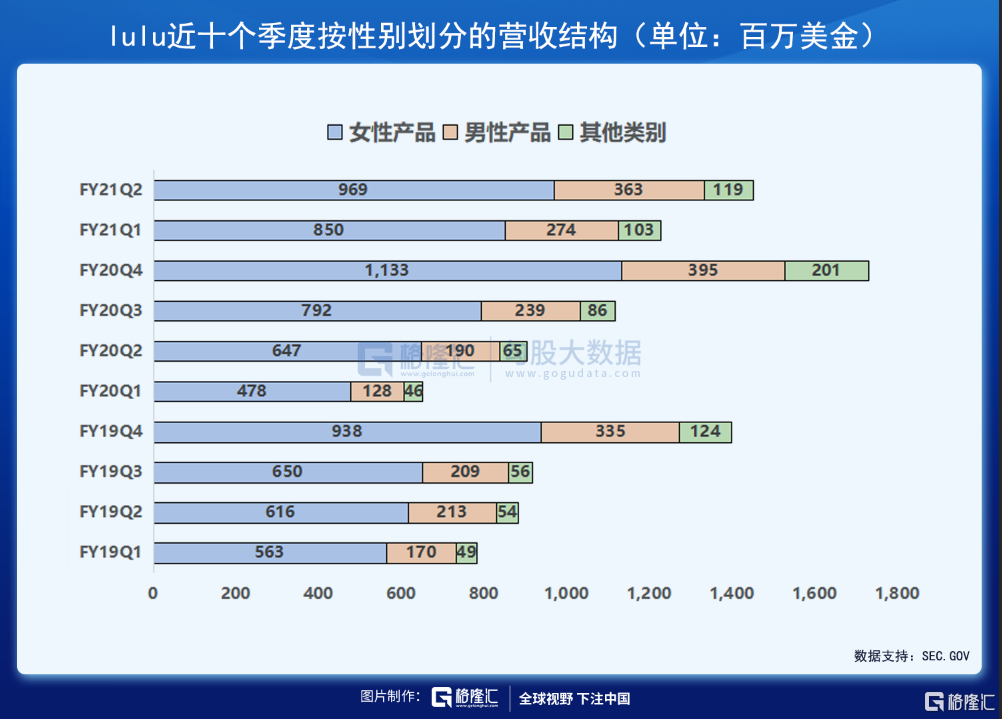

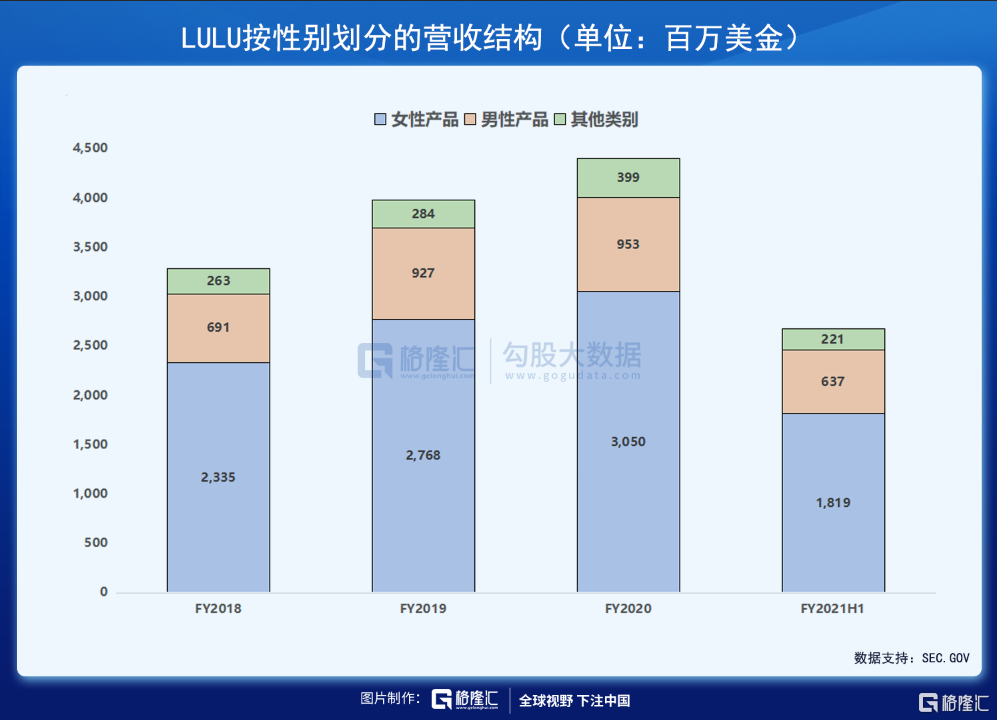

8、女性用户群体仍是LULU的消费主力军,且具备较高的忠诚度,而男装业务将成为业绩增长催化剂,但与耐克等全品类品牌的竞争将决定其未来的发展;

9、LULU目前仍面临着供应链的限制,港口积压的货物集装箱和卡车司机的短缺等挑战,使得整个行业的零售库存出现了缺口;

10、LULU在运动休闲服装品类中已获得一定认可度,但公司仍处于迈向全球的发展初始阶段,通过开发中国市场、提升DTC渠道用户体验及发展男装业务,LULU在未来仍有较大的增长空间。

lululemon是一家高端瑜伽运动品牌,素有「瑜伽服中的爱马仕」之称,目前已成为全球瑜伽裤细分赛道的龙头。公司成立于1998年的加拿大温哥华,致力于为广大消费者(主要面向女性)提供包括健身裤、短裤、运动内衣、夹克等在内的各类服饰。LULU在技术面料和功能设计方面独树一帜,其产品灵感缘于瑜伽,旨在为客户提供健康、舒适又有风格的产品,并与当地社区的瑜伽修行者和运动员合作,进行持续的研究和产品反馈。

公司于2007 年成功登陆美国纳斯达克交易所,截止21年10月1日收盘,Lululemon总市值达521.03亿美元,在全球运动服装品牌里排名第三,仅次于市值为2328.1亿美元的耐克和618.79亿美元的阿迪达斯。LULU年内涨幅为15.33%,跑赢同期耐克(NKE:8.29%)和阿迪达斯(ADDYY:-12.43%)的涨幅,跑输同期标普500指数(SPY:17.28%)和安踏(ANPDY:20.86%)的涨幅。

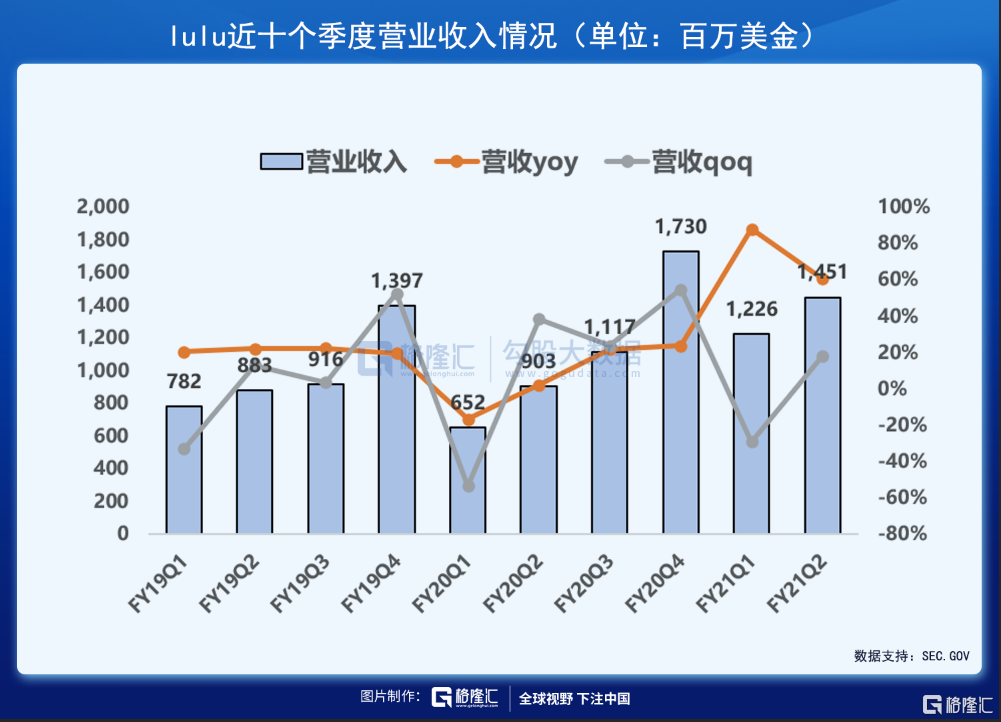

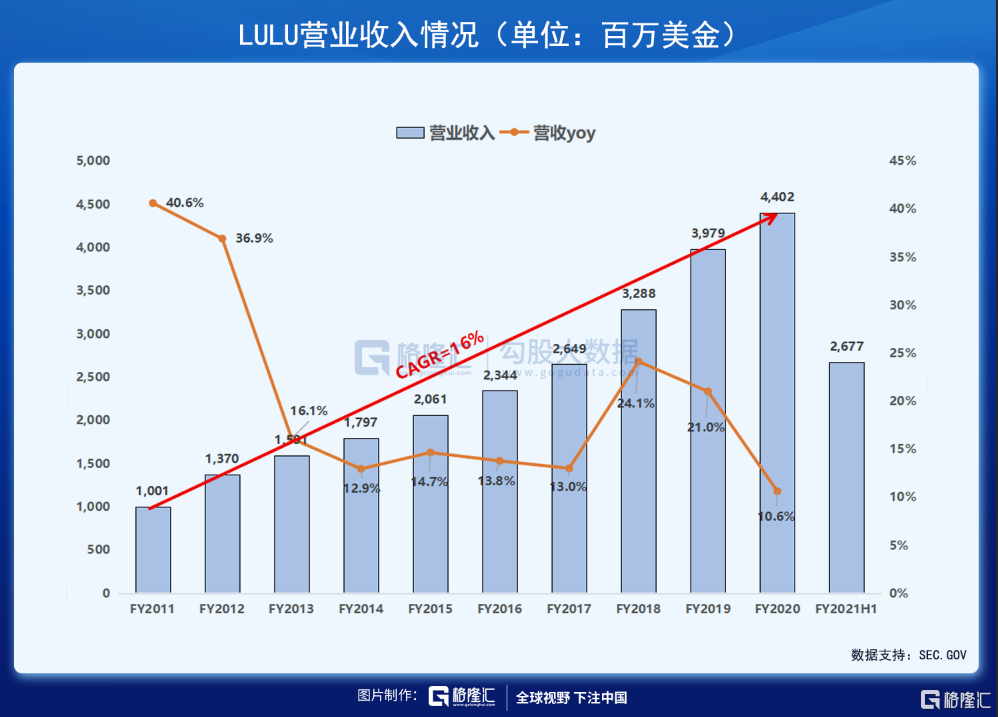

疫情反复之下,假日季来临,营收有望再创新高。历经二十余年的经营积累,公司FY2021上半年整体营收稳步增至 26.77亿美元(占FY20营收的60.8%),近十年来营收CAGR为16%。根据以往的营收情况来看,Q4由于假日季的加持,往往会有明显的销量攀升。而为了迎接FY21的假日季,从9月27日起,LULU将北美大多数门店员工的最低基本工资提高至15-17美元/h,并将在北美招聘超8000名团队成员。另外,美国夏季德尔塔病毒肆虐,即使在疫苗接种率较高的人群中,德尔塔病毒仍有较强传播能力,8月份病例激增,直到9月初,疫情才有见顶趋势。截至10月30日16时29分,美国累计新冠肺炎确诊病例已超4450万例。因疫情所困,家庭健身成了不得已的选择,这就使得LULU所擅长的瑜伽在该场景下如鱼得水。而尽管默沙东治疗新冠的特效药将在未来几周寻求FDA紧急使用授权,但对于健康的追求,仍会促使人们购买相关运动服饰及装备。以上这些,都有望推动公司21财年全年营收再创新高。

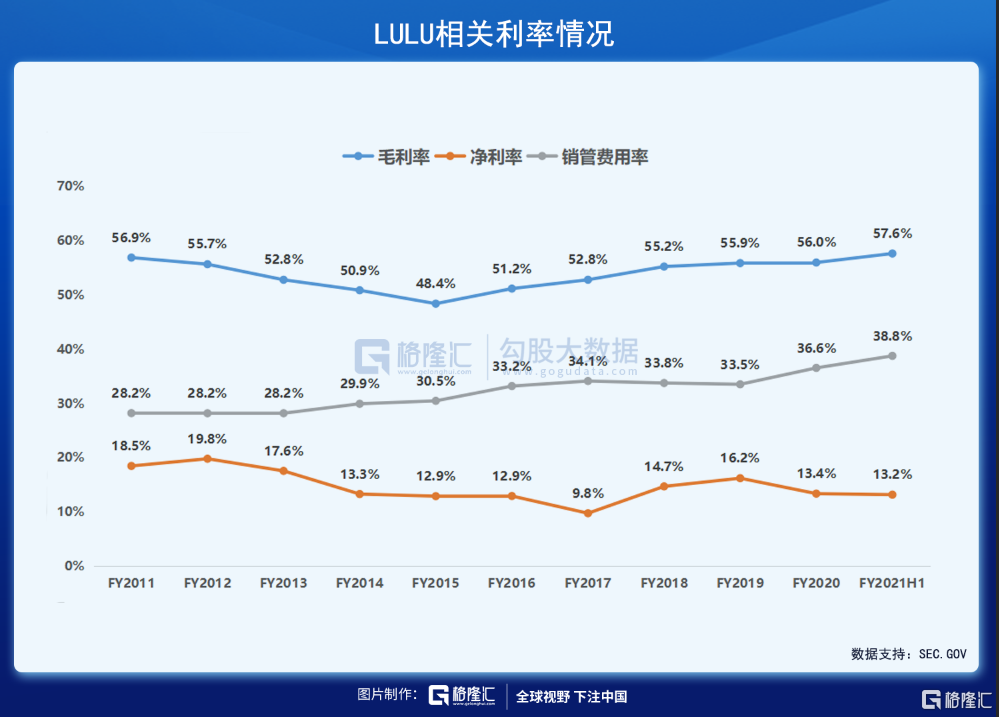

业务增长之下,员工人数增长带来的工资成本增加以及品牌和社区营销费用的增长等,抬高了公司的销管费用率;而毛利率的提高,主要是由于总营收的增加,相关成本费用占总营收的比重下降所致。

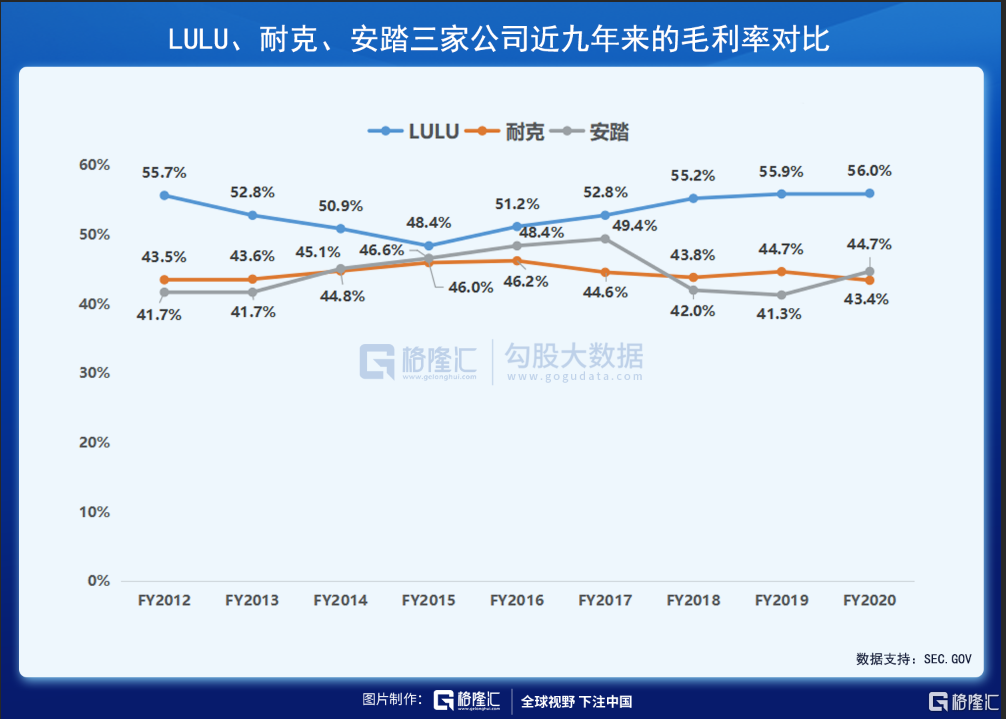

定位高端人群,高定价带来高毛利。相较于同类竞品,露露柠檬从一开始走的就是高端路线。通过研发多款针对面料的专利,打造时尚单品,以此提高产品定价——产品的高定价且鲜有折扣,为LULU带来了高毛利,也成为了公司的核心竞争力之一。

通过推动品牌大使计划、线下体验展示店等方式建立社群和瑜伽社区,形成差异化竞争。与传统营销手段不同,LULU选择与全球各地的瑜伽教练、健身教练等专业人士合作,通过提供一年免费服装等方式邀请他们担任品牌大使,以此来打造一支KOL队伍,与消费者建立稳定的互动关系,增进品牌与消费者间的强关联。具体做法是:通过开设体验展示厅,KOL队伍带领一批经验丰富的体验者到展示厅开展瑜伽、普拉提等运动课程(利用KOL制造流量),吸引消费者参与其中。在社群的瑜伽训练环境中,借助专业人士的口碑影响消费者,从而促成购买行为的产生。以社群方式展开营销,一方面可以通过品牌文化的具象化展示,提高消费者的品牌忠诚度;另一方面还可深入触达潜在消费者,洞察其消费习惯和生活习惯,并借此收集消费者反馈以不断改进产品。

LULU在中国的拓展也是如此。在13-16年间,LULU进军中国市场后并没有先开店,而是选择在上海新天地、上海商城和北京三里屯开设展示厅,邀请品牌大使开展线下社群活动,进行课程体验以及社群的培育。直到16年底,LULU才先后在北京三里屯、上海浦东国金中心、上海静安嘉里中心开设了三家实体店。受此影响,北美以外的单店营收情况从17年开始有了明显的改善(如下图所示),说明拓展中国市场对LULU国际市场战略布局具有重要意义。

这一创新推广模式成效显著,近十个季度,LULU全球门店数量从FY19Q1的424家增长了65家至FY21Q2的489家,其中有32家在中国。我们可以看到国际(北美以外)市场17-20年的营收数据有了大幅的增长,近五年(FY16-FY20)营收CAGR达29.5%,门店扩张与营收增长成正相关关系。从单店营收来看,北美市场单店年营收常年在820万美金以上,而国际(北美以外)市场单店营收仍处于爬坡阶段,增长空间广阔。

在市场拓展方面,公司分别于2003年、2015年进军美国市场及中国市场,由此奠定了如今北美市场为主要营收来源,国际市场(尤其是大中华区)为增量市场的市场格局。

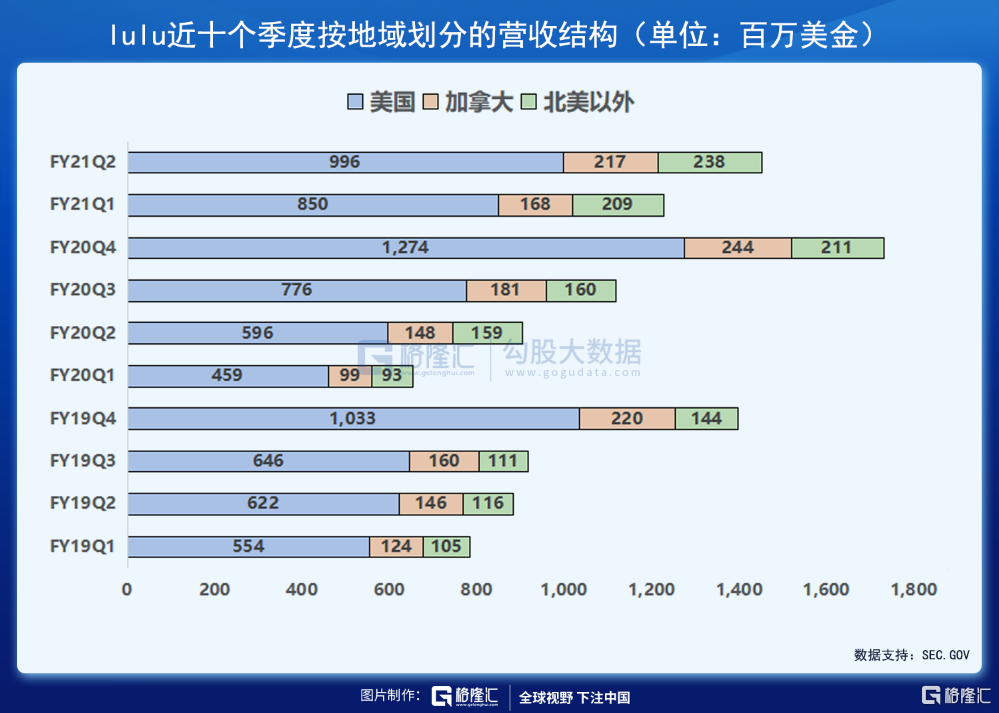

作为LULU最主要的营收来源,北美地区营收占比常年在85%以上,随着假日季临近,营收有望进一步增长。按地区划分,FY21Q2北美地区净营收同比增长63%。其中,美国地区营收同增67.2%至9.96亿美元,离10亿美元大关仅一步之遥,从过往情况来看,受益于假日季,Q3、Q4美国地区营收有望超过去年同期的7.76及12.74亿美元;Q2加拿大地区营收同比增46.6%至2.17亿美元。另外,国际(北美以外)净营收同增长49.2%至2.38亿美元,连续两个季度超过加拿大地区的营收。

15年确立全球扩张战略以来,国际(北美以外)市场已成为LULU业绩的第二增长曲线,北美以外市场营收占比连续两个季度超越加拿大,公司还计划将其国际业务在2018年的基础上翻两番。其中,LULU尤其高度重视发展中国市场:近十个季度来,LULU在中国的门店数翻倍,FY21Q2中国门店数超越创始地加拿大。近十个季度来,LULU在中国的门店数从FY19Q1的31家增长103.2%至FY21Q2的63家——是所有国家和地区中开店扩张速度最快的,同时,FY21Q2,中国门店数超越创始地加拿大,仅次于美国。门店数的增长也体现在营收增长方面:加拿大的营收占比由FY11的42.5%降至FY21H1的14.4%,而国际(北美以外)营收占比由FY11的3.9%增至FY21H1的16.7%。这也一定程度上体现了LULU朝着预定目标发展:计划国际业务在2018年的基础上翻两番。

另外,LULU在此前的财报电话会上表示,21年计划在全球新开40-50家门店,而截止FY21Q2,全球新开门店13家,中国占了8家,占比超60%,这与LULU计划的“在中国开设数量最多的新店”相符。随着下半年假日季的来临,LULU大概率也会有超一半新增门店在中国消费能力较强的新一线及二线城市布局。与此同时,据中国国家统计局,中国15-20年间,网络购物交易规模CAGR始终保持在10%以上,中国成熟的电商市场和网购环境,使得LULU可以通过线上渠道,保持中国业务的增长。

LULU以直营为主,主要销售渠道分布在17 个国家/地区的534 家线下直营门店和「直接面向消费者」(Direct-to-consumer,DTC)电商渠道(包括官网、移动APP、电商平台等)。美国、加拿大、中国是前三大主要地区,美国地区门店共318家。

与同行业公司相比,LULU线上DTC业务占比较高,疫情反复下更具韧性,而由于疫情的好转,线下直营门店渠道逐渐回暖,Q2线下业务增长迅猛,线上DTC电商营收也维持增长趋势。疫情期间,居家瑜伽需求增加,不少消费者的购物偏好转向线上电商平台,使得LULU的网站和移动APP的流量显著增加,LULU的DTC渠道收入占比一度超越直营店渠道(FY20,LULU DTC 渠道收入占比达 52%)。同时,由于线上渠道支持在网上下单+到实体店取货的形式,所以约20%的线上下单用户在线下门店取货时还会进行额外的购物消费。随着21年上半年疫情有所好转,以及默沙东新冠特效药的落地,直营门店收入将继续迎来强力反弹,助推业绩持续增长。

未来,公司预计DTC电商渠道净营收同比增速将进一步放缓,但其增长态势不会改变。而公司的主要电商战略将放在提升客户体验上:通过引入更切中消费者痛点需求的品类,丰富产品页的故事叙述,改善视觉效果和活动设计,进一步增强搜索、浏览、结账、个性化和支付方式,进而提高转化率。

女性用户群体仍是LULU的消费主力军,且具备较高的忠诚度。从按性别划分的营收结构来看,女性仍是LULU的消费主力军,近十个季度占总营收的比重均在65%以上,FY21Q2同比增49.7%至9.69亿美元。FY20尽管遭受疫情的影响,女性产品营收仍有10.2%的增长,增速相较FY19 18.6%的增速有所放缓但仍处于稳定的双位数增长,展现了女性消费用户群体的高度忠诚,体现了LULU具备抵御零售市场低迷的实力。

男装业务或将成为业绩增长催化剂,但与耐克等全品类品牌的竞争将决定其未来的发展:男性消费者的增长潜力高于女性,且相较于瑜伽服饰的传统消费群体中的年轻女性而言,男性消费群体一旦认准品牌,其忠诚度甚至更高。自17年LULU开展男装业务以来,营收占比由FY19Q1的21.8%增至FY21Q2的25%,尤其是近两个季度,男性产品营收的增速惊人,分别为113.6%和90.7%。而随着男性业务的扩张,LULU不可避免第要与耐克、阿迪达斯等全品类运动服饰品牌产生碰撞。能否在这样的残酷的男士业务蓝海竞争中存活,并挖掘新商机,将直接影响LULU的增长曲线。

结语

LULU目前仍面临着供应链的限制,港口积压的货物集装箱和卡车司机的短缺等挑战,使得整个行业的零售库存出现了缺口。如:约占LULU 33% 的库存生产自越南,但本季度由于疫情等原因,供应链出现中断。不过公司也表示,目前正在优先生产秋季款式,并正在使用更多的空运手段来缓解压力,预计越南南部暂时关闭的工厂将在本月晚些时候重新开工,这也有助于公司营收的增长。

LULU以瑜伽细分市场切入,定位高端领域,在线下体验及线上社群的交流中,与消费者建立深厚的联系,从而获取忠诚的消费群体。虽然LULU在运动休闲服装品类中已获得一定认可度,但公司仍处于迈向全球的发展初始阶段,通过开发中国市场、提升DTC渠道用户体验及发展男装业务,LULU在未来仍有较大的增长空间。

注:本文由美股研习社团队原创,转载请注明出处,谢谢!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员