核心观点

1.随着全民免疫时点临近,美欧货币退潮大势所趋。不过,“起飞容易降落难”。作为全球最主要的央行,美联储如何从史无前例的宽松政策中退出?对于中国在内的诸多新兴市场经济体,美元流动性变化究竟意味着什么?这将是待解之谜。

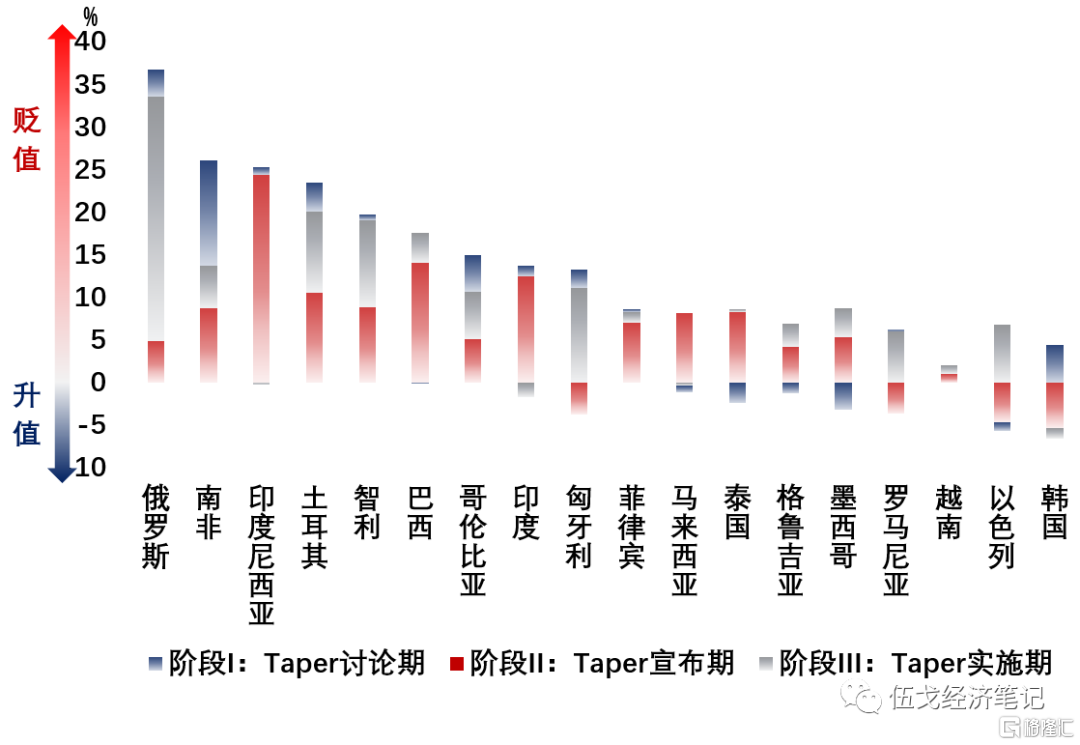

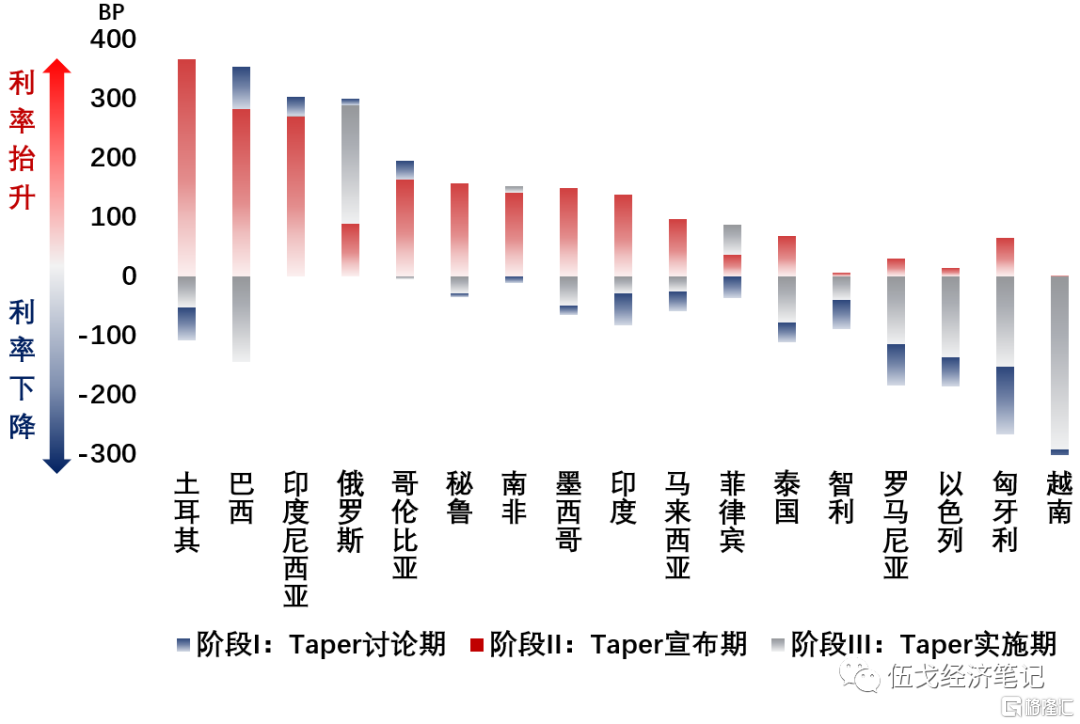

2.尽管历次美联储量宽政策的退出节奏存在差异,但本质上都属于美元流动性的收缩过程。因此,大都不可避免地伴随着新兴经济体的汇率贬值和利率抬升压力。该压力在美联储政策的正式“宣布期”更为明显,而在“讨论期”和“实施期”相对缓和。

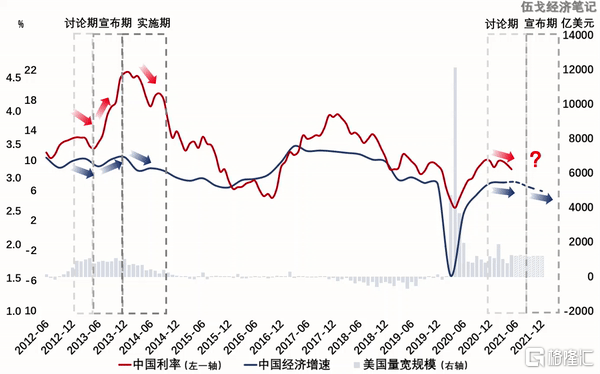

3.对于中国这样的新兴大国而言,过去其利率趋势往往更加顺应国内自身经济基本面的变化,而不是跟随美联储,即使是在中美经济走势背离的时期。不过,在美联储削减量宽政策“宣布期”,我国长端利率可能受到联储紧缩预期的阶段性牵引。

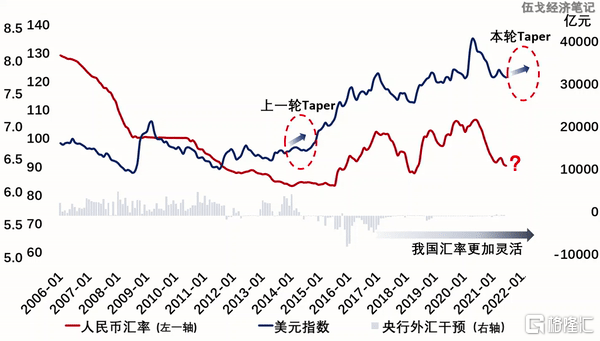

4.展望未来,随着内需回落叠加大宗涨价引致的成本冲击等,我国整体经济增速有望趋缓。长端利率可能与基本面相适应,不过要警惕量宽退出宣布期的向上扰动。与过往不同,人民币汇率更灵活,量宽退出期间或与新兴经济体更为同步贬值。

正文

随着全民免疫时点临近,美欧货币退潮大势所趋。不过,“起飞容易降落难”。作为全球最主要的央行,美联储如何从史无前例的宽松政策中退出?对于中国在内的诸多新兴市场经济体,美元流动性变化究竟意味着什么?这将是有待解开之谜。

一、货币退潮:历史告诉我们什么?

尽管美联储量宽政策的退出(Taper)节奏可能存在差异,但本质上都属于美元流动性的收缩过程。因此,大都不可避免地伴随着新兴经济体的汇率贬值。该贬值压力在联储政策正式“宣布期”更为明显,而在“讨论期”和“实施期”相对缓和。

图1:联储削减量宽,新兴经济体汇率贬值

来源:WIND,笔者整理

与此同时,大多数新兴市场国家在联储Taper时利率均呈现上行态势。值得注意的是,与汇率波动有些相似,联储正式宣布量宽退出计划之时,新兴市场长端利率变化幅度最为剧烈。

图2:联储削减量宽,新兴经济体利率抬升

来源:WIND,笔者整理

二、货币退潮:这次会有何不同吗?

对于中国这样的新兴大国而言,过去其利率趋势往往更加顺应国内自身经济基本面的变化,而不是跟随美联储,即使是在中美经济走势背离的时期。

图3:即使中美经济分化,我国利率也往往追随国内基本面

来源:WIND,笔者整理

注:利率均为十年期国债,2021年经济数据剔除了基数效应,下同。

不过,在美联储量宽削减政策出现前后,我国利率走势却面临着更复杂的局面。具体来说:

阶段I:联储开始讨论但未正式宣布Taper之前,紧缩预期虽已发酵,但对我国影响并不显著,国内利率仍由国内基本面决定。

阶段II:联储正式宣布Taper后,紧缩预期明显加大,对我国产生显著影响。此时即使经济基本面变化不大,国内利率呈现攀升。

阶段III:当联储正式实施Taper以后,我国所受的冲击影响反而可能减弱,国内利率走势重新跟随国内经济基本面的趋势变化。

图4:削减量宽“宣布期”,我国利率受到向上牵引

来源:WIND,笔者整理

与过往不同,当前我国汇率机制更加灵活,人民银行不再进行常态干预。美联储量宽退出期间,人民币汇率或与新兴经济体更为同步。叠加考虑到下半年我国经济相对美国边际趋弱等因素,人民币短期内或将面临一定贬值压力。

图5:联储削减量宽,人民币汇率与新兴经济体同步贬值

来源:WIND,笔者整理

注:此处美元指数是美元相对新兴市场货币的汇率指数,央行外汇干预以外汇占款增量表征。

三、基本结论

一是尽管历次美联储量宽政策的退出节奏存在差异,但本质上都属于美元流动性的收缩过程。因此,大都不可避免地伴随着新兴经济体的汇率贬值和利率抬升。该压力在联储政策的正式“宣布期”更为明显,而在“讨论期”和“实施期”相对缓和。

二是对于中国这样的新兴大国而言,过去其利率趋势往往更加顺应国内自身经济基本面的变化,而不是跟随美联储,哪怕是在中美经济走势背离的时期。不过,在美联储削减量宽政策“宣布期”,我国长端利率可能受到联储紧缩预期的阶段性牵引。

三是展望未来,随着内需回落叠加大宗涨价引致的成本冲击等,我国整体经济增速有望趋缓。长端利率可能与基本面相适应,不过要警惕量宽退出宣布期的向上扰动。与过往不同,人民币汇率更灵活,量宽退出期间或与新兴经济体更为同步贬值。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员