近期人民币汇率屡次刷新年内新高,一度冲破6.4的关口。这背后除了美元走弱的因素外,汇率升值控制输入性通胀的政策预期也在发酵:一方面,近期高层屡次强调控制大宗商品价格上涨;另一方面,央行官员发文表示“增强汇率弹性,人民币适当升值,抵御输入性效应”。那么,当前汇率升值是不是抵御输入型通胀的良方呢?

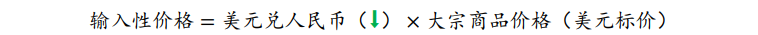

汇率升值≠人民币相对美元升值。理解汇率影响通胀的第一个误区就是错把汇率升值等同于人民币相对美元升值(即美元兑人民币下跌),这一逻辑很直观,从下面的公式可以看出,由于大宗商品通常由美元计价,在其他条件不变的情况下,人民币升值将会带来输入价格的下跌。但问题在于,在市场化的环境下人民币升值往往对应着美元贬值,美元贬值也会带来大宗商品的升值,一涨一跌最终的结果并不明确:

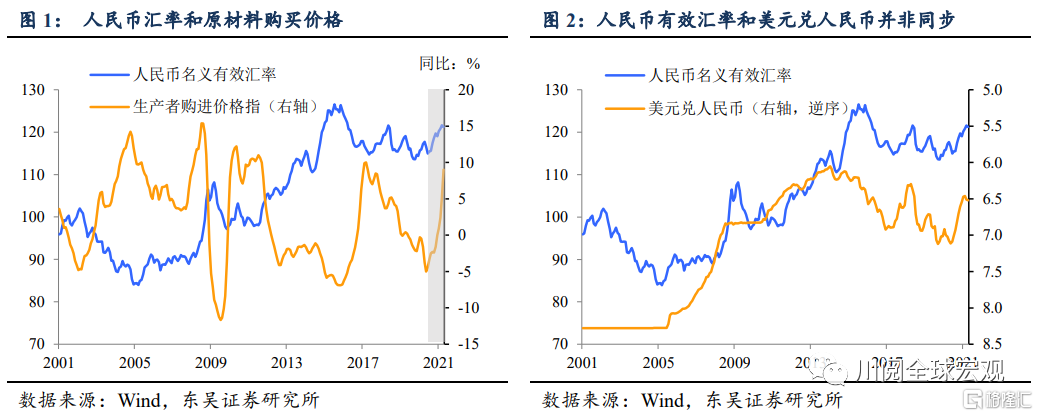

有效汇率升值客观上能够限制通胀。有效汇率是人民币相对主要贸易伙伴的加权汇率,从实际效果来看,历史上大多数时期有效汇率上升往往对应原材料购进价格的下降(图1)。而央行也曾在2007年第三季度的货币政策执行报告中明确表示“本币升值有利于抑制国内通货膨胀”(此处的本币升值指的就是人民币有效汇率的升值),有趣的是当时我国也面临较大的输入型通胀压力。

如何才能使得有效汇率升值?简单而言,当美元升值时,人民币汇率相较其他主流货币跌得更少(美元兑人民币涨幅小于美元指数);或者当美元贬值时,人民币汇率相对其他货币升值更多(图3)。当前阶段这就要求人民币升值的幅度要大于美元指数贬值的幅度。

为什么当前不是使用汇率工具的时间窗口?我们可以从政策手段和结构性“副作用”等角度来说明:

如何让人民币升值的幅度大于美元指数?今年中美经济增长之差难以给予人民币升值更大的动力,进一步收紧货币政策,例如加息可能才是主要手段,但当前条件并不成熟,而且可能带来跨境资金再次大幅流入,不利于国内的金融稳定;

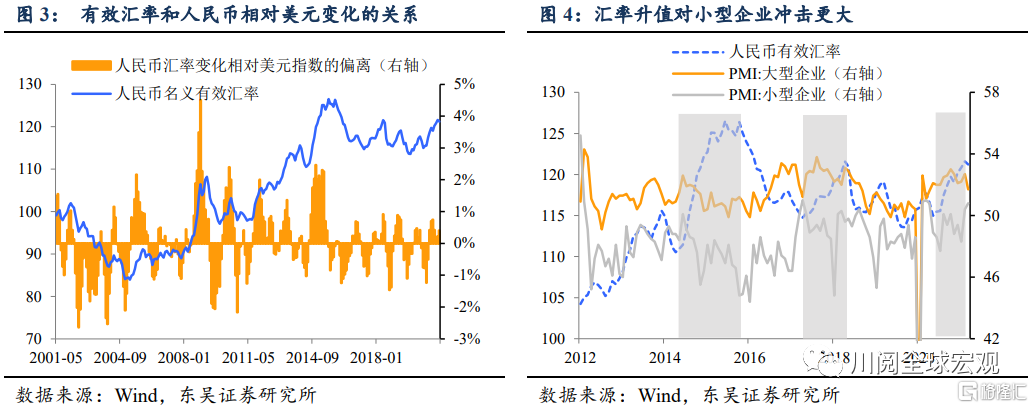

汇率升值对于小型企业的冲击更大。人民币汇率升值往往会对中小企业产生更大的冲击(图4),这可能与中小型制造企业出口导向更加明显有关。汇率大幅升值与今年支持实体经济,稳企业保就业的政策基调相悖。

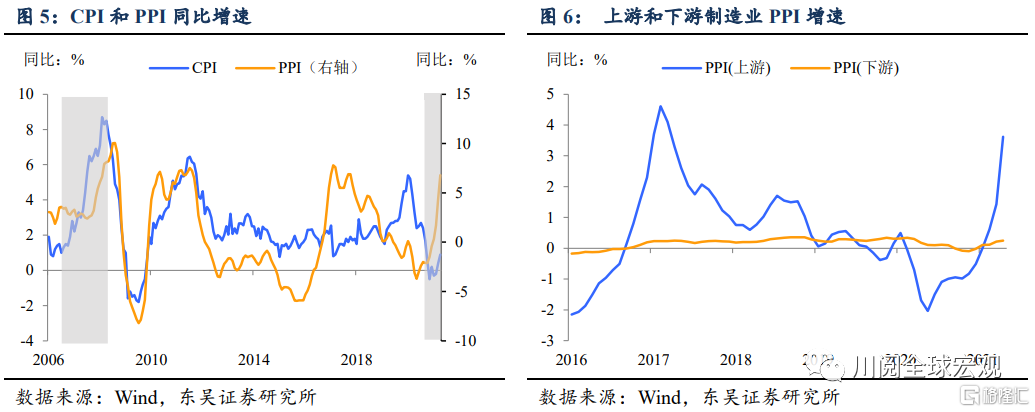

与2007年相比,当前价格传导的不畅会削弱了下游中小企业吸收汇率升值冲击的能力。2007年央行默许汇率升值可以控制通胀之后,人民币有效汇率确实出现了显著的上涨。不过值得注意的是当时PPI和CPI都出现了显著的上涨,价格传导较为顺畅,而当前CPI疲软背后凸显的是下游企业的经营压力,若叠加汇率大幅升值的冲击,利润可能进一步被侵蚀(图5和图6)。

展望后市,汇率政策基调不变,但汇率因素可能成为变数。综合以上分析,当前央行保持“稳汇率”的基调是适宜的。但市场并不总会跟着政策意图行进,人民币汇率市场本身具备较大的“惯性”,容易涨过头或是跌过头,随着下半年美联储Taper预期的升温,我们有理由相信美元当前的跌势是不可持续的,但在美元由弱企稳的窗口期人民币汇率的继续升值可能导致有效汇率进一步上涨,彼时汇率升值的冲击可能带来政策的阶段性微调,例如货币政策上可能会阶段性放松流动性或是更加倾向于稳信贷。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员