作者 | 削橙子

数据支持 | 勾股大数据(www.gogudata.com)

罗马帝国的衰亡充满了戏剧性。

从公元1世纪的五贤帝时代,到1453年东罗马的都城君士坦丁堡陷落,鼎盛时期就祸根深埋的经济问题让这个巨人逐渐变得虚弱。不幸的是,面对危机,贵族们选择了饮鸩止渴——滥发货币。

在金属制的时代,罗马的**一次次把银币含银量降低,完成了类似信用货币的超发。公元前1世纪,一单位罗马银币的含银量为95%,而到了公元后3世纪,只剩下约0.5%。同一时期,原本50 银币就可以支付罗马一家人一年的食物,后来则需要6000银币。

恶性的通胀,引发了尖锐的社会矛盾,罗马帝国引以为傲的军队也因此受到威胁。

千里之堤,溃于蚁穴。堡垒从内部一点点瓦解,巨人终于跌倒。

现代经济学理论告诉世界,适当的通胀可以刺激经济,但当它变成一种压迫,也许就会催生出下一个衰亡的罗马帝国。

1

低通胀根深蒂固?扯淡

通胀如何形成,在学术界一直都是个争议。

经济学大师弗里德曼认为:通胀在任何时候、任何地方都是一种货币现象。

这句话普及得相当好,所以在大众心中,物价上涨、通货膨胀的罪魁祸首就是货币超发。

但是,如果看日本,似乎并非如此。

过去20多年中,日本在财政、货币上双管齐下,先是普通QE,再是著名的安倍经济学,实行QEE——利率为负的量化加质化货币宽松,进一步加大印钞规模。因此,2012年开始,日本央行的资产负债表规模急剧膨胀。

CEIC数据显示,新世纪以来日本的3月期利率最高也未曾超过1%,通常在0.1%左右,只有金融危机爆发前的投机热拉高了贷款成本。

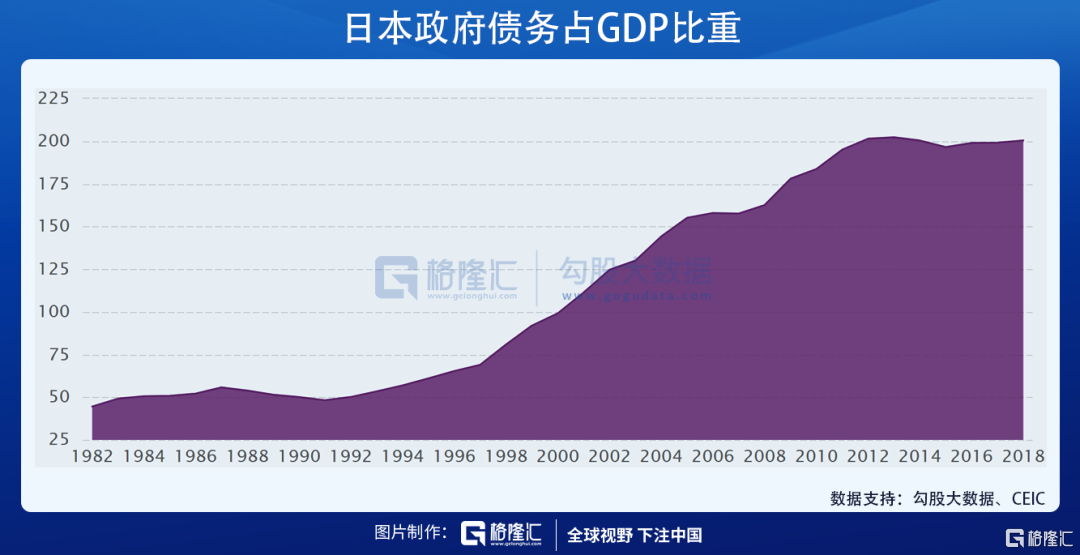

同时,政府的债务急剧扩大,政府债务占国内生产总值百分比常年位居世界第一,2020年12月为224.8%,2019年甚至高达253%。

然而,常年的超宽松环境没有使得日本出现通货膨胀,反而一度陷入通货紧缩的困境。

显然,单纯的货币超发并不一定能推高通胀水平,还需要其他的因素与之配合。

关于日本通缩的原因,野村证券的辜朝明在《大衰退》中将其归结于“资产负债表衰退”,即企业长期处于资不抵债的情况下,企业的优先目标将从追求利润第一转向于偿债第一。

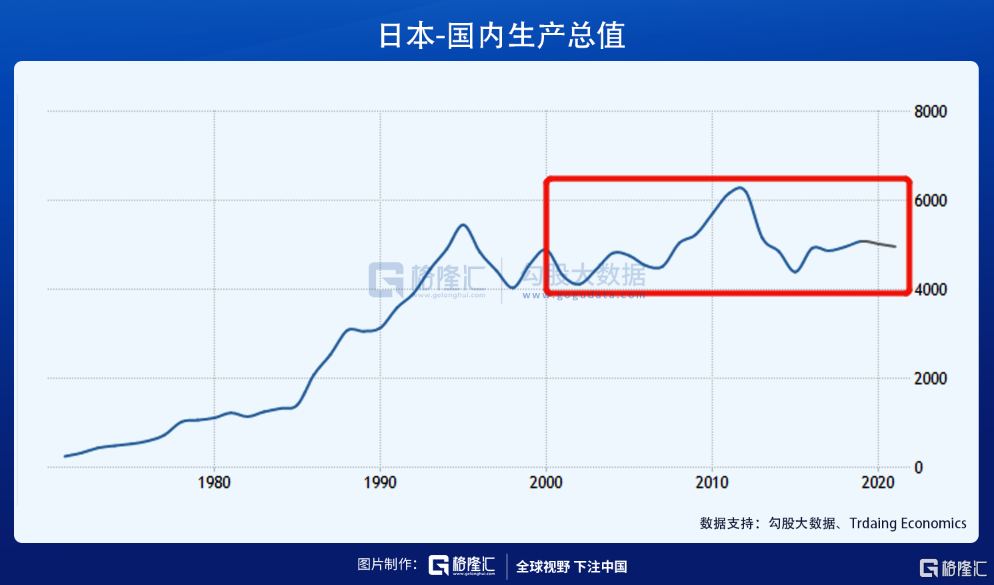

日本之所以始终拉不高通胀,是因为企业在偿债压力下不得已放弃对新兴产业的投资,形成“通过传统产业赚钱——还钱——赚钱——还钱”的怪圈,导致GDP几乎没有增长。官方数据表明,20年中日本GDP增长不足4%。

结果就是,没有新产业的投资,也就没有了银行信贷的需求,另一边就业压力和人口老龄化又压制了社会消费需求,光印钱却没人花,陷入了凯恩斯所谓的“流动性陷阱”,印钞机出来的钱要么被居民存在手中,要么被拿去还债,再或者就是像孙正义一样投往国外。

政府的钱无法传导到实体的供需关系中,哪里来的通胀呢?

前几日,美联储主席鲍威尔称,根深蒂固的低通胀不太可能很快消失。

这话放在日本身上确实适用,但美国显然不会有此烦恼。

2

滞胀来了?

自凯恩斯主义在自由市场经济体获得一席之地,现代货币理论(MMT)便大行其道。

该理论认为,任何一个拥有对本国货币有独立主权的政府,制约其财政政策的不是财政收入预算,而是本国实际制造和消费能力,所以政府可以在该范围下扩大财政支出,接替央行承担一部分实现充分就业和稳定通胀的职能。

直白一点讲,就是所谓的“财政赤字货币化”,由央行直接购买政府债务来供给货币的财政主导模式。

这一套,玩得最成熟的非美国莫属。

两年前,鲍威尔还是MMT理论的抨击者,没想到一转眼,却活成了自己最讨厌的模样。

时移世易,当前美国政府已经形成了宽松“铁三角”——总统拜登、财政耶伦和美联储主席鲍威尔。为了刺激经济,耶伦要大量发行国债筹集资金(1.9万亿美元纾困法案),鲍威尔则要保持零利率,并且大量印钞购买国债,而这种操作会一直延续到经济差不多恢复为止。

于是问题来了,这部分货币增量并未对应任何实际经济资源,相当于提前收取“铸币税”,稀释了实际的社会财富,使得整体价格水平上升。

这套机制存在的本身就会导致通胀预期的脱锚。

此外,当下还存在成本型通胀:经济复苏+货币贬值预期——资产需求增长——原材料价格涨价——企业成本上升——传导至消费品价格——物价上涨。

同时,企业成本的上升会压制投资的热情,延缓经济复苏的进程,社会实际财富的增长速度放慢,通胀更加难以被消化,从而陷入“滞胀”。

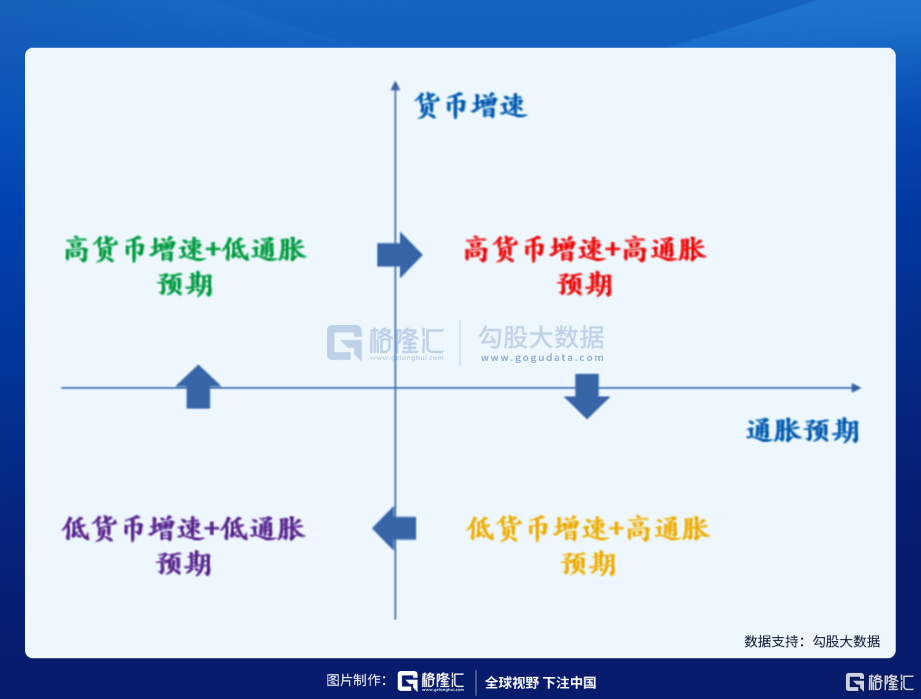

整体来看,疫情期间,宏观表现是“高货币增速+低通胀预期”,货币增速和通胀是分离的。而随着经济开始复苏,通胀预期抬头,宏观环境则逐步发展为“高货币增速+高通胀预期”。

所以,可以看到,春节前后,大宗商品又是一波大涨,长期收益率大幅飙升,十年期国债接连突破1.5%和1.6%的关口。

因此,除非美国像日本一样,只管印钱但不投资不消费,才有可能不会出现通胀。

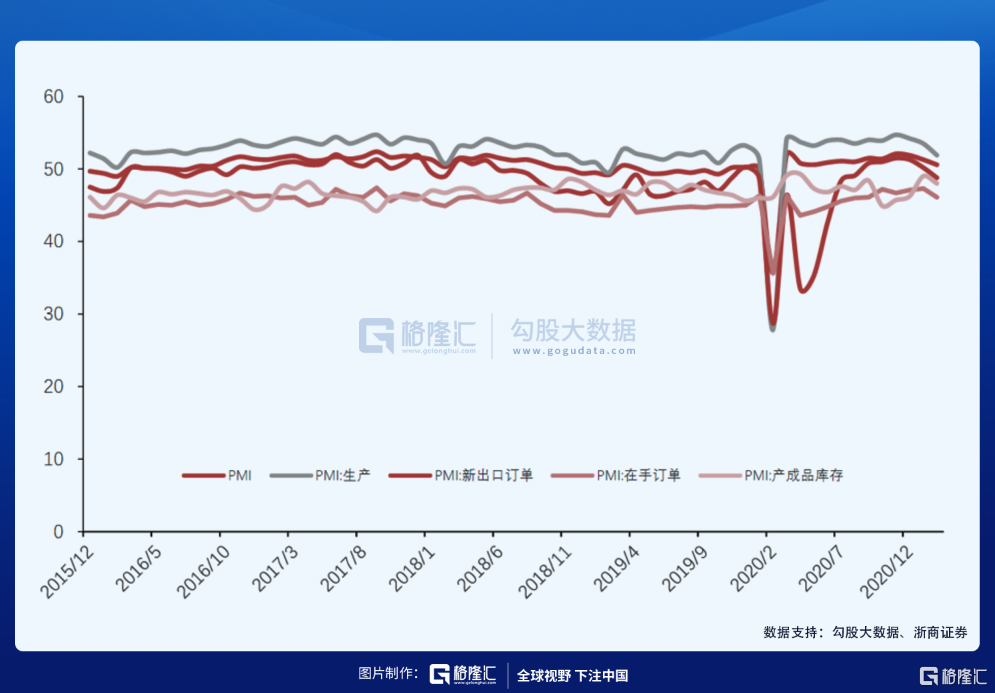

同样,我们自己也可能面临滞胀的问题。2月份PMI各项数据出现不同程度的下滑,有的是连续两月下降,而物价指数则处于近几年高位,这是经济周期正逐步从复苏转入滞胀的典型特点。

无论国内国外,通胀预期已然抬头。

至于现在的真实通胀水平,没人清楚,因为美联储以及全世界的央行还在沿用窄口径的通胀统计指标——剔除能源和粮价影响,并且极少覆盖资产价格,比如房地产和证券。

即便如此,也不意味着我们看不到通胀。根据弗里德曼对美国货币史的研究,在美元增发之后,通货膨胀通常出现在12-24个月之后。也就是说,美联储说通胀率仍然很低,也许只是货币传导的效果滞后了。

美联储竭力不想让市场把通胀当回事,是因为一旦通胀预期开始占主导作用,央行货币政策工具的效率将大打折扣。届时,通胀就会像脱缰的野马,而央行需要十倍甚至百倍的努力——货币紧缩——才能把系统拉回正轨。

3

1970危机的教训

据说列宁公开说过,摧毁资本主义的最好办法是使货币贬值。通过一种持续不断的通货膨胀过程,政府能够秘密地和不被察觉地没收其公民的大量财富——J·M·凯恩斯

对于高通胀的抨击,凯恩斯显然是站在列宁这一边的,他本人也认为:再没有比通过摧毁一国的货币来摧毁一个社会的基础更容易的事情了。

20世纪60年代中期,战后的美国依然处在动荡时期,朝鲜战争、越南战争加上经济的数次滑坡,使得货币政策变得过于宽松。

经济过热在当时的确解决了包括军费、就业等问题,但正如米尔顿·弗里德曼所言:提高通货膨胀率就好比吃糖——你吃了一块糖,在短期内它能给你充沛的能量,但过了一段时间,它只会让你发胖。

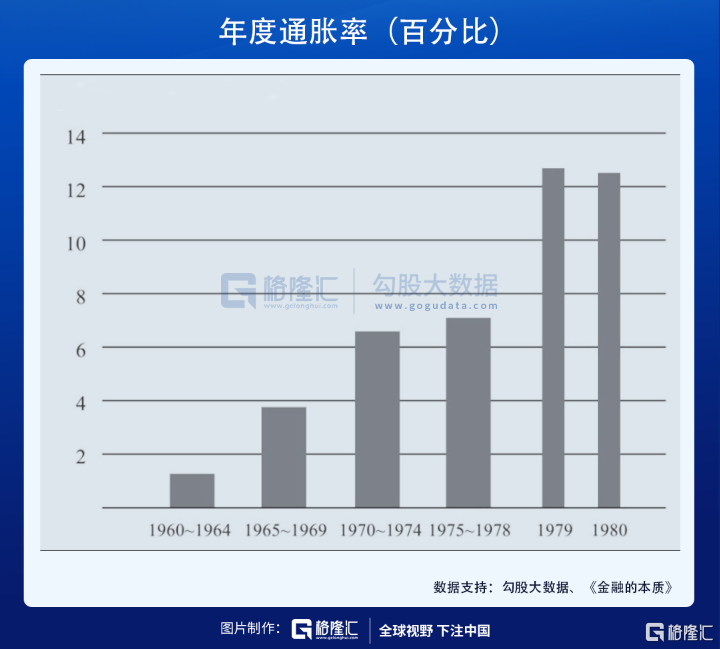

情况逐渐恶化,叠加石油危机引发了美国史无前例的滞胀。1960~1964年间,美国年平均通货膨胀率只略高于1%;而到了20世纪70年代末期,以消费者价格指数衡量的通货膨胀率攀升到约13%。

民众面对飙升的物价怨声载道。1972年至1973年,鸡蛋上涨49%,肉类整体价格上涨了25%;1973年4月,美国家庭主妇发起了一场为期一周的全国抵制肉类运动。

时任美国总统尼克松花了一整年的功夫强控物价,结果物价失控,甚至造成严重的短缺灾难。历史书上是这样记载的:市场上见不到牛肉的踪影,食品货架上空空如也。美国人第一次在和平时期遇到了短缺。

1974年美国GDP实际增长率为-0.5%,物价上涨12%,失业率达9%。标普500也下跌了近43.3%,为历次调整中最大跌幅。

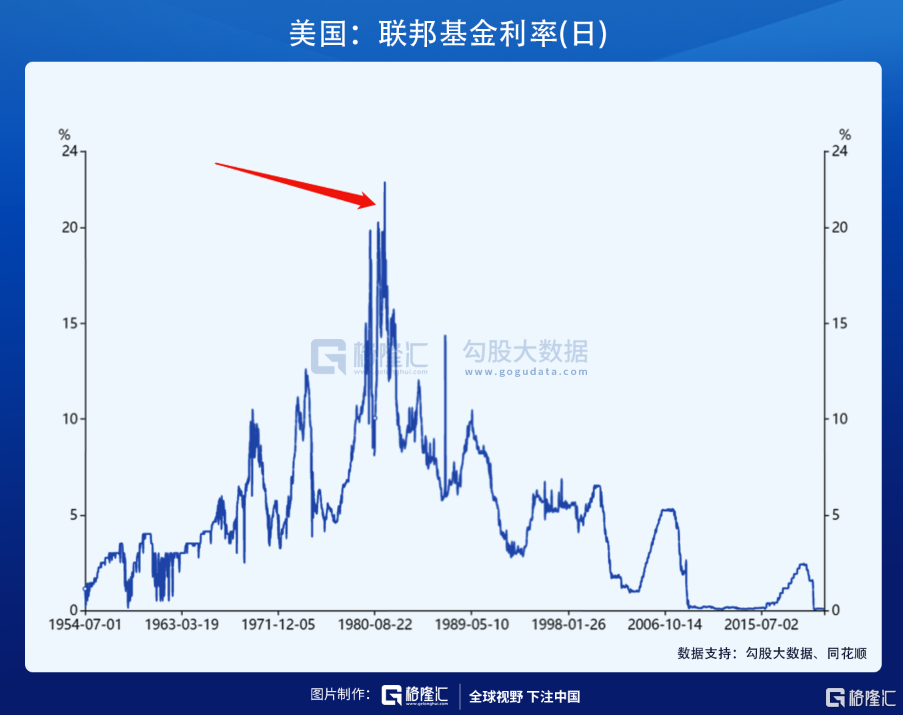

恶性通胀给美国社会造成重创,直到美联储强硬派保罗·沃尔克接任,直接暴力去杠杆,无视政治压力将联邦基准利率提高到12.5%,再进一步拉升到前所未有的21%。

这种铁腕式的做法力挽狂澜,打破了通胀预期,使得美国最后得以进入经济“大缓和”时期(1986年—2007年)。

但是,激进的抑制政策制止住了通胀,同样也付出了血的代价。

沃尔克不但完全牺牲经济增长和就业,导致1982年美国经济经历了大萧条以来最为糟糕的时刻,GDP负增长1.8%,工业生产下降了11.8%,持续衰退达44个月之久,股票、债务和信贷市场处于即将崩溃的状态。

总统卡特也为此丢了饭碗。

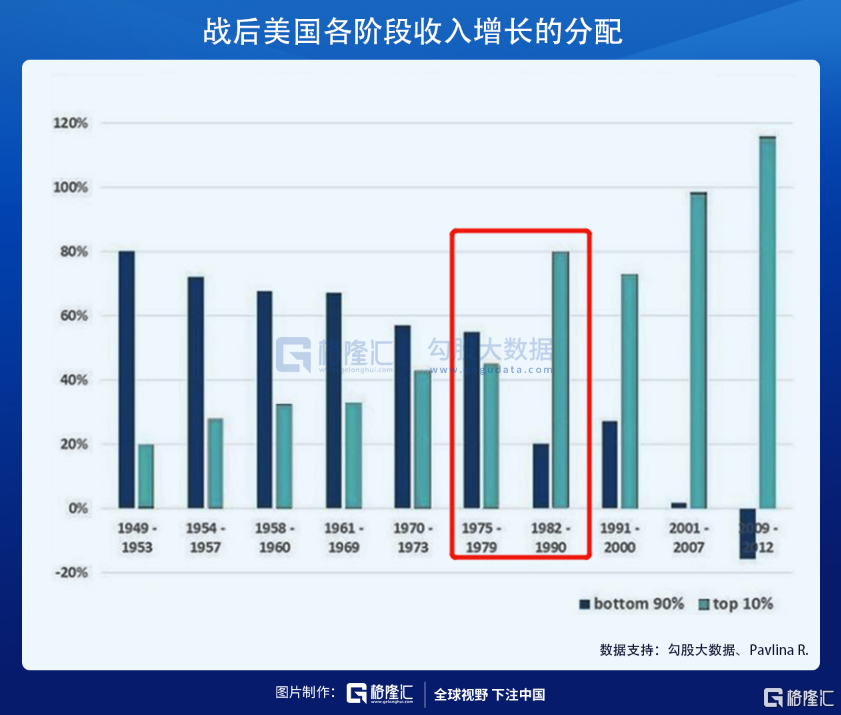

此外,大动荡还加剧了社会财富的分化。到1990年,美国90%民众拥有的财富占比只剩20%,这一数字1979年还是57%左右。

据统计,“大滞胀”危机从1970算起到1982年肆虐了十三年,企业破产数量达25300 家,GDP平均增长速度只有2.9%,年平均通货膨胀率达到10.46%,失业率最高时达10.8%。都创下了二战后最高记录。

通胀,猛于虎!

4

结语

一切历史都是当代史——克罗齐

当前全球市场在通胀这件事上已经有了一致预期,美国重返70年代大滞胀的声音也已响起。

并非没有可能,只是美国所谓的精英人士同样会吸取历史经验,避免通胀预期接管一切。

而通胀就是货币问题,美元的问题就是世界的问题,因此不管是软着陆还是硬着陆,各国央行收紧流动性只是时间早晚。

大家小心避雷!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员