作者:张琼斯 唐燕飞

来源: 上海证券报

在中行释放关于原油宝的和解态度并给出和解方案后,投资者的态度出现了分化。

根据上证报记者今天了解的情况,中行将承担原油宝客户负价亏损,并将根据客户具体情况,在保证金20%以内给予差异化补偿。另有消息人士告诉记者,投资者风险测评中投资者的风险承受能力,可能就是进行差异化补偿时的一个考虑因素。

中行称,相关分支机构正按意见积极与客户诚挚沟通,在自愿平等基础上协商和解。如无法达成和解,双方可通过诉讼方式解决民事纠纷,并将尊重最终司法判决。

有不满意和解安排的投资者将选择上诉。“我这里(代理)的绝大多数投资者不接受20%的赔偿,认为比例太低。大家期望值预计在60%至80%。”北京威诺律师事务所合伙人杨兆全律师告诉记者。杨兆全是部分选择上诉的中行原油宝投资者的代理律师。

“现有100人左右希望起诉。诉讼周期为一年左右,也可能长一些或者更快。”他表示。

投资者收到和解协议

一位5月5日前往中行昌平支行的沟通原油宝和解事宜的投资者告诉记者,银行向他展示了和解协议,关键内容与网传文件基本一致。

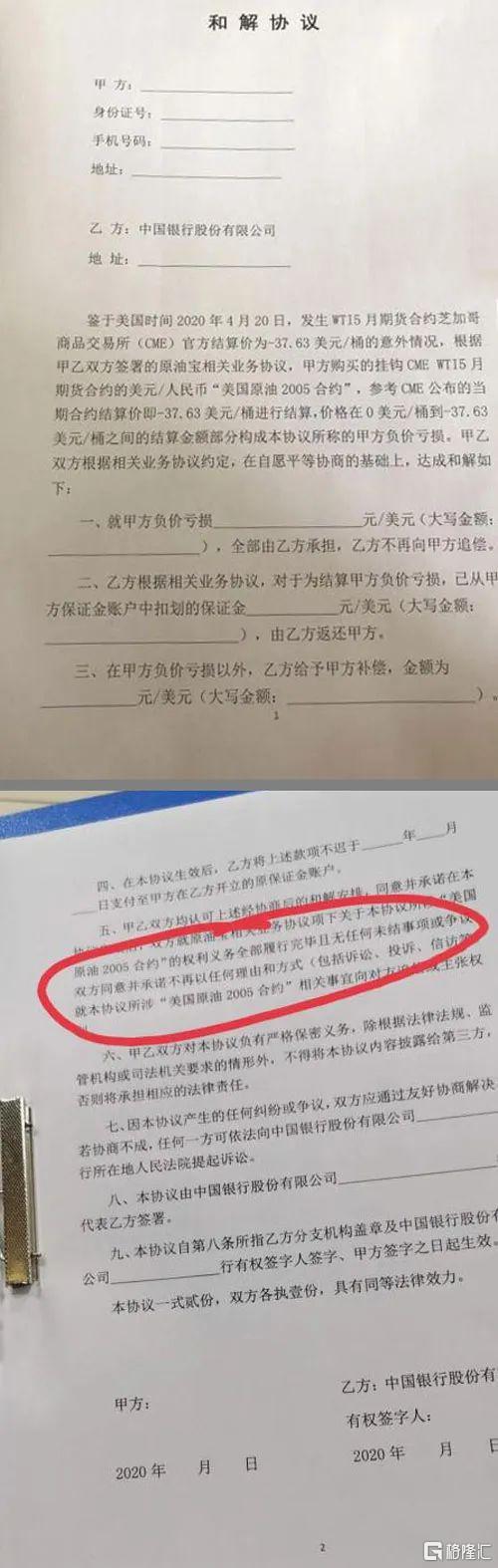

以下图片为投资者群中流传的和解协议。

从曝光的和解协议上看,甲方购买的挂钩CME WTI5月期货合约的美元/人民币“美国原油2005合约”,参考CME公布的当期合约结算价即-37.63美元/桶进行结算,价格在0美元/桶到-37.63美元/桶之间的结算金额部分构成协议所称的甲方负价亏损。

协议显示,甲方负价亏损全部由乙方承担,乙方不再向甲方追偿。对于为结算甲方负价亏损,已从甲方保证金账户中划扣的保证金,由乙方返还甲方。

另外,在甲方负价亏损以外,乙方给予甲方补偿的具体金额,将在合同中具体规定。协议还明确了款项归还的最迟期限。

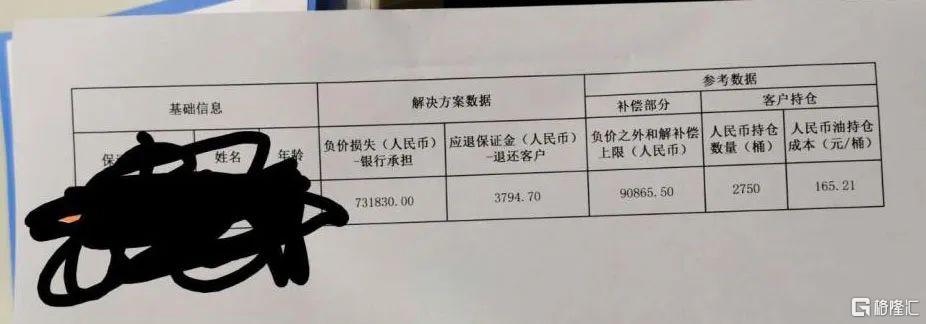

有投资者在“原油宝微博维权群”中展示了中行向其出具的和具体和解金额。

以上图片显示,该投资者持有2750桶原油,持仓成本是165.21元/桶,按照4月21日-266元/桶的结算价计,需承担穿仓费用731830元,这笔金额将由中行承担。中行退回3794.7元保证金,负价之外和解补偿上限是90865.5元。

简单计算可得,该投资者负价之外和解补偿上限约为持仓总成本的20%。

一些投资者在“原油宝维权群”中表示,愿意接受中行的补偿方案。

“中行态度已经缓和不少,能要回20%本金已经超出我的预期,交涉过程已经让我身心俱疲,所以我就签了。”随后,这些声称签署了和解协议的投资者退出了“原油宝维权群”。

部分投资者:补偿比例低于预期

“水军!”有不愿意接受和解的投资者,这样称呼那些声称接受了和解的投资者。

原油宝投资者维权群里还有大量成员表示不愿签署和解协议。

“有些投资者想要争取更多利益,认为中行态度缓和只是初步。之后希望争取按照4月15日CME修改负价格机制时来结算。”投资者小燕(化名)认为,投资者也应有风险自担的意识,这件事双方都有责任。

有投资者透露,本周准备以“投资者适当性原则”进行起诉。“我们准备就投资者适当性原则、银行机构不得向用户出售可能出现无限损失的衍生品这两点起诉。”

“我这里(代理)的绝大多数投资者不接受20%的赔偿,认为比例太低。大家期望值预计在60至80%。”杨兆全认为,这次给投资者造成的重大损失,银行方面是有明显责任的。

杨兆全对记者表示,原油宝不是普通的理财产品,本质是期货,具有期货的绝大部分特征。投资者承担的也是期货交易的风险。这款产品,是可以在短期内损失全部本金的。这超出了绝大部分投资者的风险承受范围。中行作为商业银行,不能超范围经营,不能经营期货业务。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员