作者:花猫哥哥

来源:猫哥的视界

躲开“危”,把握“机”。

我对本次全球性危机影响的判断是可能要超过1930年全球性的大萧条。

很多读者给我留言——个人怎样才能把握这个历史性的机遇?

看到这些留言我都不知道说啥好了——面对危机首先是摩拳擦掌跃跃欲试准备去捡钱包的思维是错误的。

危机危机,先有“危”才有“机”。

你得先躲开“危”,才能有后面的“机”。

那么,你对即将面临的“危机”冲击有足够的心理准备与应对策略吗?

难以独善其身

目前全球疫情继续恶化,截止到3月30日,美国确诊人数突破16万,欧洲即将突破40万,现在还根本看不到欧美疫情的拐点。

美国消费者新闻与商业频道(CNBC)3月29日报道,卫星图像加上其他的照片证据表明,美国的经济活动已经陷入严重的停滞状态——包括过去繁忙的高速公路在高峰时期空无一人,度假胜地成为鬼城,港口航运活动也在急剧下降。

(来源:36氪)

继高盛之后,摩根大通大幅度下调了美国1、2季度经济增长的预期,预计美国经济一季度萎缩10%(之前预期是萎缩4%),二季度经济萎缩25%(之前是14%)。

虽然中国已经扑灭了疫情,我们的生产与消费在逐步恢复,但是欧美疫情继续恶化,对我们经济的冲击可能远远超过普通人的想象。

现在做外贸的已经陷入寒冬——欧美订单纷纷取消,很多外贸为主的工厂刚一开工就面临无订单可做的困境,很多从劳务大省来的农民工好不容易在居住地解除隔离赶到工厂,又要面对失业的考验。

内销为主的工厂也要面临难题,不仅仅是内需不足的问题,更麻烦的是未来欧美供应链缺失的问题。

以消费电子产业为例,国产替代做得最好的华为手机也有30%的供应商在欧美,如果欧美经济陷入停滞,华为手机基本的生产都要受到极大的影响。

过去全球经济的增长主要得益于全球化,绝大多数国家根据自己的比较优势发展部分自主产业完成全球化的分工。

比较典型的就是苹果手机,全球供应商超过200个,苹果在全球采购所需零部件,然后汇集到中国生产,再通过物流发往全世界。

现在因为疫情,全球已经有超过60个国家或宣布“封国”、或“封城”、或者干脆禁航禁运,可以想象全球化的产业链随着越来越多的国家“封国”将变得支离破碎,首当其冲影响最大的就是中国这个“世界工厂”。

所以,本次新冠病毒疫情对中国乃至全球经济的影响是非常巨大的,经济要复苏不是某一个国家或者某几个国家扑灭了疫情就能实现,至少也要大部分国家——包括中美欧盟日韩这些重量级的国家全部扑灭了疫情才有可能。

现在只有中国扑灭了疫情,至于欧美等主要发达国家还根本看不到疫情的拐点。

我估计4月底到5月初美国与欧盟会达到疫情的高峰,但是由于民主制度的缺陷以及执行力的差距,即使疫情达到高峰,这些国家顶多会执行比较严厉的封国封城措施,很难全面复制中国经验——同时组织大量的人力进行社区入户筛查。

所以,欧美要把疫情控制下来所花费的时间远比中国要长,最理想的情况也要一个季度以上。

从5月往后推一个季度,那就持续到8月,今年2、3季度的经济就很惨了,4季度就算开始重启复苏经济,今年的经济情况也会很难看。

(金投网)

我天天盯着国际油价看,这玩意价格起不来,经济复苏想都不要想,看到国际油价才二十来美元/桶都还在跌,我也只能摇头苦笑。

国际投行估计美国今年经济衰退5%以上,欧盟与日本更惨,衰退数据一定高于美国;中国今年保住经济不负增长就算及格,经济增长达到3%就算80分,经济增长达到5%就可以给满分。

想想前几年我们经济增长6%+很多人都叫苦连天,如果今年经济增长只有3%,最后大家会有何感受?

以上还是最理想的情况推演。

既然有最理想的预期就一定有最糟糕的预期,那么最糟糕的预期是什么?

最糟糕的预期

最近几日欧美等国都陆续出台了大规模的经济刺激政策。

美国是直接砸了6万亿美元救市,后面还有美联储无限QE;

欧盟也出台无限QE购买企业债的政策,日本拟发行16万亿日元国债为经济刺激计划筹资,英国在3月11日就推出了300亿英镑的经济刺激计划,现在看来可能不够,不排除后期继续加码的可能。

现在全球主要结算货币都开启了直升机撒钱的模式——这种模式其实本质就是向外界转嫁危机。

如果我们把整个地球看做是一个村子,各国主权货币在这个村子的贸易结算份额差别是很大的。

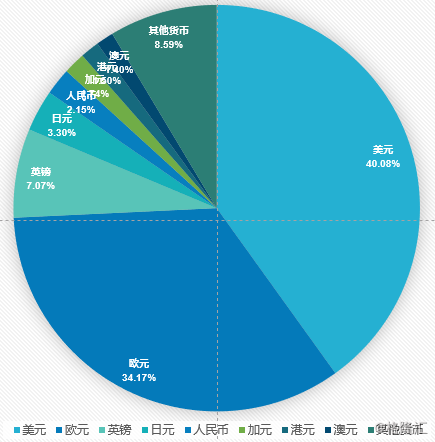

以2019年的数据为例——

1、美元,占全球支付市场份额40.08%

2、欧元,占全球支付市场份额34.17%

3、英镑,占全球支付市场份额7.07%

4、日元,占全球支付市场份额3.30%

5、人民币,占全球支付市场份额2.15%

6、加元,占全球支付市场份额1.74%

7、港元,占全球支付市场份额1.50%

8、澳元,占全球支付市场份额1.40%

9、其他货币,占全球支付市场份额8.59%

从上述数据可以看出,美元与欧元在全球支付市场份额最大,占比超过74%,这两大货币每增加1元钱货币,大致就是给全球输出1元钱通胀。

凡是持有美元与欧元的人与组织都在为欧美无限QE政策买单。

所以只要欧美开启直升机撒钱模式,其他国家理论上都应该跟随进行货币宽松政策。

因为全球的资源与商品都是有限的,美联储与欧盟拼命印钞,你不加印,你在地球村的结算份额就会下降——相当于你就只能拿回来更少的资源与商品。

但是目前我们央行相对欧美国家却非常克制,最近只是降了一次银行准备金,市场翘首以盼的降息却一直没有动静。

3月30日央行操作了500亿元的7天逆回购,其中中标利率是2.20%,相比于上一次央行操作逆回购而言,利率水平降低了20个基点。

(来源:中国经济网)

这种毛毛雨的降息象征意义大于实际意义,要知道欧美日本都实施存款0利率了,我们的一年期银行定期存款还保持着1.5%的高位。

为什么央行迟迟不动银行存款利率?

因为我们央行要防范未来某个最糟糕预期。

这个糟糕的预期是什么?

这个糟糕的预期是通胀,准确的说是比通胀更可怕的滞涨。

防范经济停滞型通胀

这是不是有点魔幻的感觉?

当欧美国家正在陷入全面通缩型衰退的时候,当国际油价快要跌破20美元/桶的时候,我们的央行却在防范最可怕的通胀——经济停滞型通胀。

为什么欧美面临通缩时我们可能陷入通胀?

讲一讲这里面的逻辑。

中国虽然是发展中国家,但是老百姓生活水平并不低。

比如我们年人均肉类消耗量是60公斤,水产消耗量是50公斤,这些吃的数据在全世界妥妥是发达国家水平。

但是要维持14亿人口如此巨大的肉类与水产消耗量意味着需要消耗天文数字的粮食。

我们每年粮食生产6.6亿吨+远远不够,还必须从全球进口大量的粮食,其中最主要的就是大豆。

大豆可以榨油,榨油后产生的豆粕是喂猪的主要饲料。

全球大豆出口国主要有三个——美国、阿根廷、巴西,三个国家每年出口大豆总计1.1亿吨,中国就要拿走1亿吨+。

2018年中美爆发贸易战,中国对美国大豆加征关税,导致很多美国农民破产,为了弥补美国进口大豆的缺额,中国几乎将全世界其他国家的大豆席卷一空,巴西农民为了满足中国的大豆需求把亚马逊森林都烧了来增加种植耕地。

现在因为疫情在全球爆发,今年全球大豆产量很可能大幅度减产。

比如美国经济陷入停滞,化肥、农药等农业生产资料生产跟不上,大豆减产是肯定的;巴西、阿根廷这些国家医疗基础差,表面上看确诊人数少,但是很可能是捂着盖子掩饰严重的疫情。

目前包括泰国、越南以及一些中亚的粮食出口国已经宣布禁止粮食出口,主粮我们倒是不大怕短缺,因为我们还可以动用粮食储备来应对危机,但是大豆比较要命,这玩意我们对外部依赖太大,国家储备也不足以应对未来的需求缺口。

如果因为大豆减产导致中国今年无法进口1亿吨大豆,麻烦就大了。

首先是猪肉价格肯定飙升,然后是食用油价格也飞涨。

不仅仅如此,我们要对冲出口下滑的老基建这一块一定很大,那么就存在对铁矿石巨大的需求。

在过去中国每年进口铁矿石都是十亿吨级别的,最大的两个铁矿石输出国是巴西与澳大利亚,现在这两个国家疫情看起来很不乐观,未来如果因为疫情关闭一些矿山的开采,就有可能导致我们进口的铁矿石锐减,这玩意锐减直接就会导致钢材价格飙升。

猪肉+食用油+钢材价格飙升就会直接推高我们的通胀指数。去年光是一个非洲猪瘟的影响就让我们通胀指数突破了5%,现在还叠加一个食用油+钢材,通胀指数会达到多少?

最麻烦的是这个通胀来得还不是时候,因为疫情影响,我们外部面临全球陷入经济大衰退,内部再来一个恶性通胀,联系起来就是经济停滞+恶性通胀——这就是任何国家最害怕的经济现象:滞涨。

滞涨一旦出现任何货币政策统统失效,而且底层老百姓痛苦指数非常高,对社会稳定将形成严重的冲击。

以上就是央行迟迟不动银行存款利率的大背景——央行压着1.5%的存款利率不降,就可以将相当大的居民持有的现金留在银行,就可以减轻未来可能爆发的通胀压力,为全球大豆与铁矿石恢复生产争取时间。

全球经济危机下的个人生存策略

现在我可以来讲讲全球性经济危机下个人的生存策略。

其实个人在时代的大势面前是非常渺小的,普通人能做的最正确的事情就是不要与趋势为敌,经济危机来了我们首先要做的就是“躲”——

具体而言就是不要辞职不要跳槽(除非有更好的去向),创业什么的今年想都不要想,今年之内能有一个相对稳定的工作,一份相对稳定的收入比什么都重要。

另外就是持有现金可能是最安全的策略,虽然未来可能遇到通胀——但是也只能忍耐,通过银行保本型理财收益对冲部分损失。

我们面临的是非常复杂的经济危机,很多传统的避险资产都可能跌得鼻青脸肿。

比如黄金,未来的走势都可能很复杂,在极端情况下黄金也一样有可能跌得亲妈都不认识,这里就不展开了。

谈谈房产。

很多人觉得可以通过投资房产来规避风险,这种想法是危险的。

现在不同于2008年,国家绝无可能通过启动房地产来拯救经济。

原因很简单,2008年我国居民负债率不高,还不到18%,2019年我国居民负债率已经超过55%,11年居民负债率增长了3倍。

美国居民负债率从20%增长到50%花了40年,2008年还是因为次级贷问题爆发金融危机,现在如果国家启动房地产,放任老百姓继续加杠杆炒房,未来就是不归路。

所以,当下国家反而要严控房地产投资,严控居民的负债率。

当然,如果是刚需买房,今年大概率会有比较好的时间节点机会,这个问题比较敏感就不展开了。

谈谈股市。

现在全球资本市场的风向标是美股。

最近美股走得比较强,道琼斯指数从18000点反弹到22000点,但也只是超跌反弹而已。

2015年我们股灾的时候,A股从5100点跌到3400点也反弹到4100点,然后继续下跌寻底,最后跌到2638点才企稳。

美股大概率也会复制这个走势,等到本轮反弹得差不多了,还会继续下跌——我压根就不相信美国经济陷入停滞时,美国疫情还没见到拐点,美股就能反转趋势。

所以,在未来某个时候,全球资本市场都会被美股带到沟里,我们A股也不例外,届时一些非常优质的金融资产会以白菜价随便甩卖,这也许就是这场全球性危机中最大的机遇。

这也是普通人即使要忍受通胀也要持有现金的逻辑——这种历史性的抄底机遇我们一辈子可能也没有几次。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员