作者:宁浮洁、丁浙川、周洁

来源: 零售思享+

核心摘要

休闲零食渠道终端超市仍占大头,电商处于上行空间并正加速渗透。购物中心复苏带来的对新品牌店的体验感诉求催生线下休闲零食店发展红利,同时线下高性价比的客单价为跑通商业模型奠基。线下单店模型初具优势,未来依靠提升毛利率与O2O线上销量占比实现整体提盈。

报告摘要

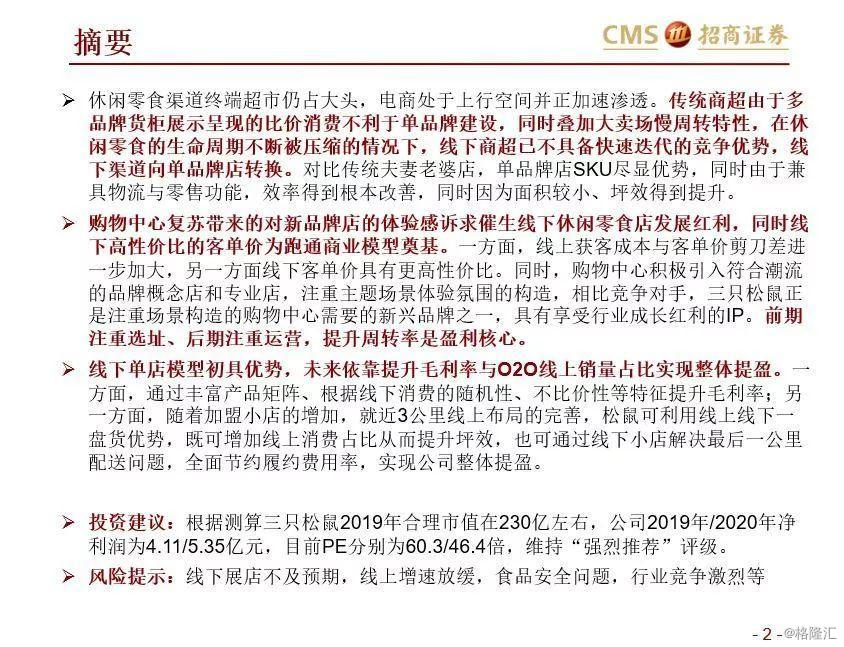

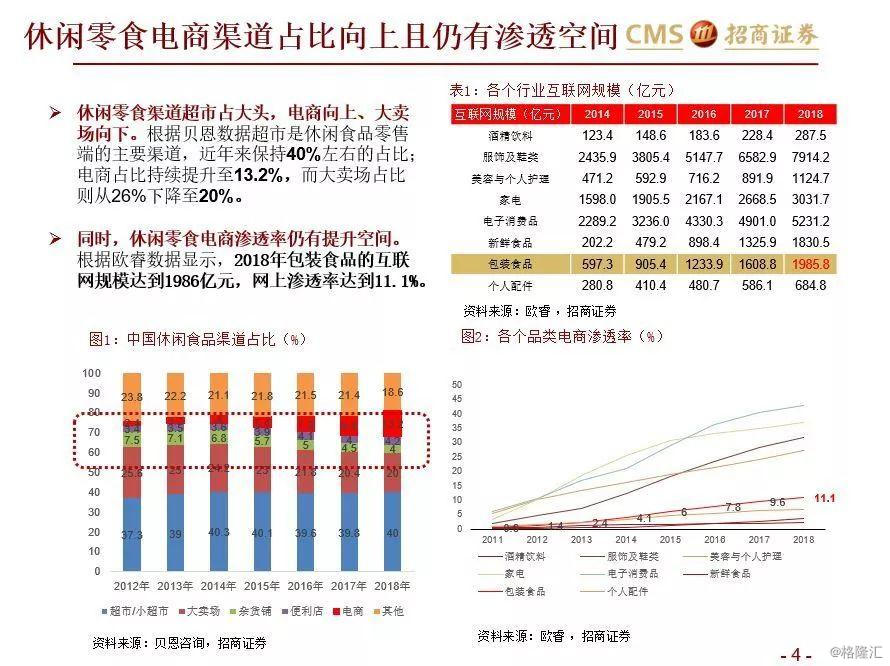

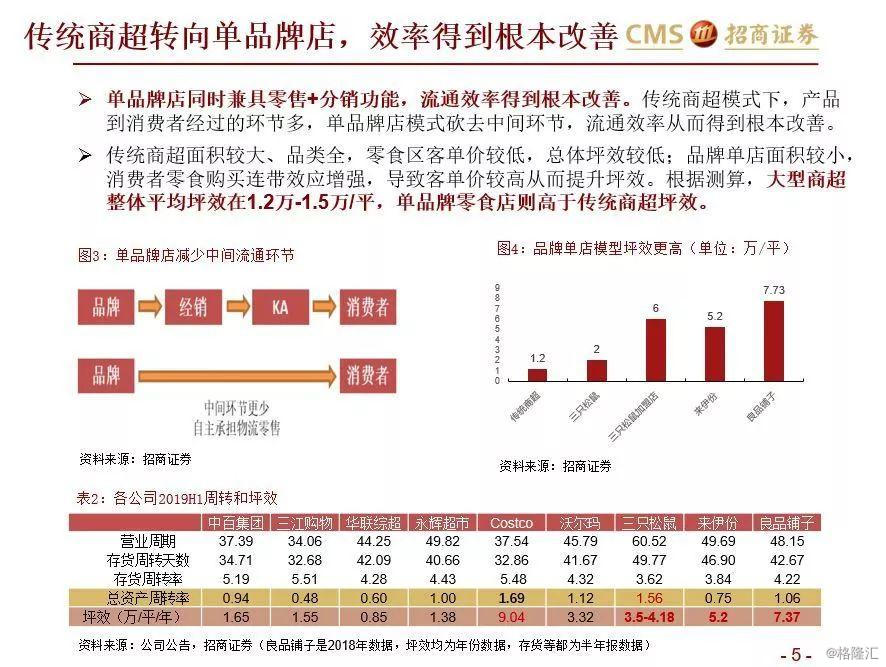

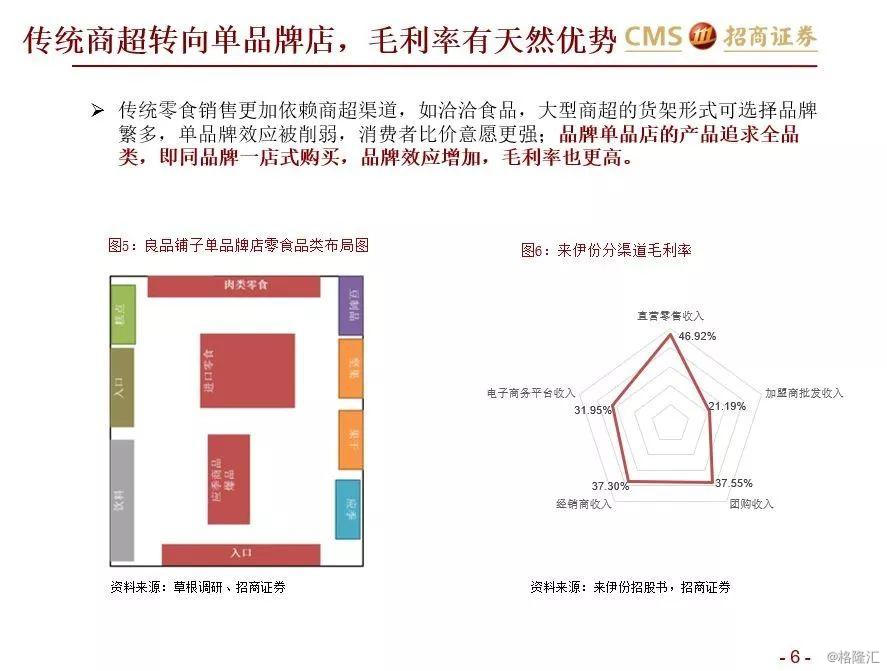

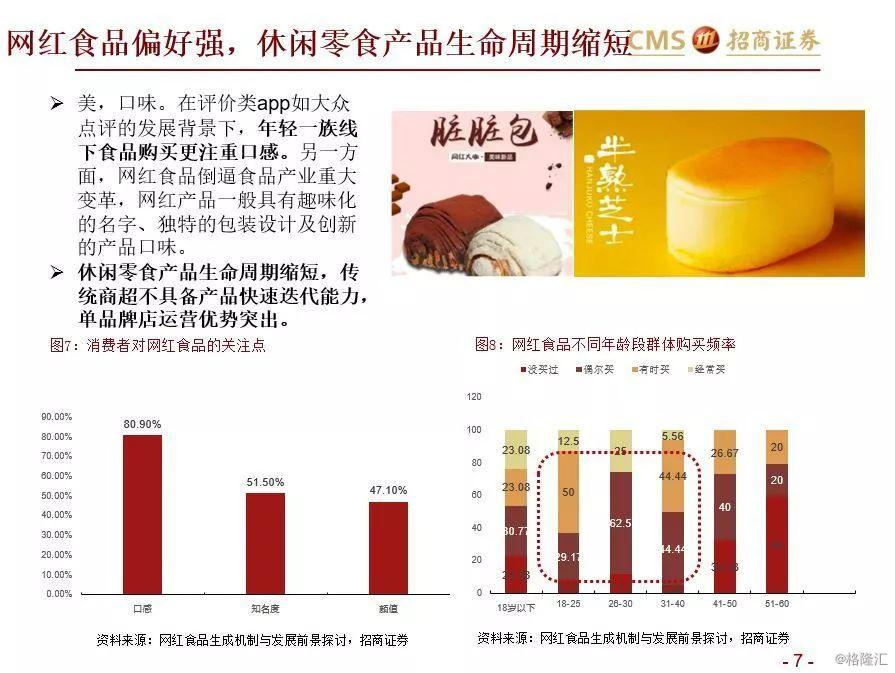

休闲零食渠道终端超市仍占大头,电商处于上行空间并正加速渗透。传统商超由于多品牌货柜展示呈现的比价消费不利于单品牌建设,同时叠加大卖场慢周转特性,在休闲零食的生命周期不断被压缩的情况下,线下商超已不具备快速迭代的竞争优势,线下渠道向单品牌店转换。对比传统夫妻老婆店,单品牌店SKU尽显优势,同时由于兼具物流与零售功能,效率得到根本改善,同时因为面积较小、坪效得到提升。

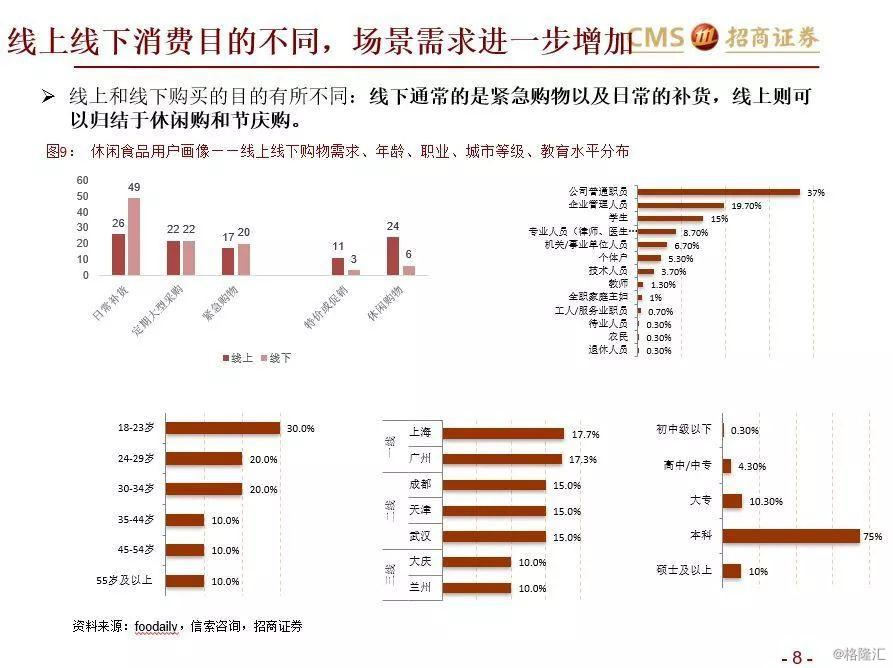

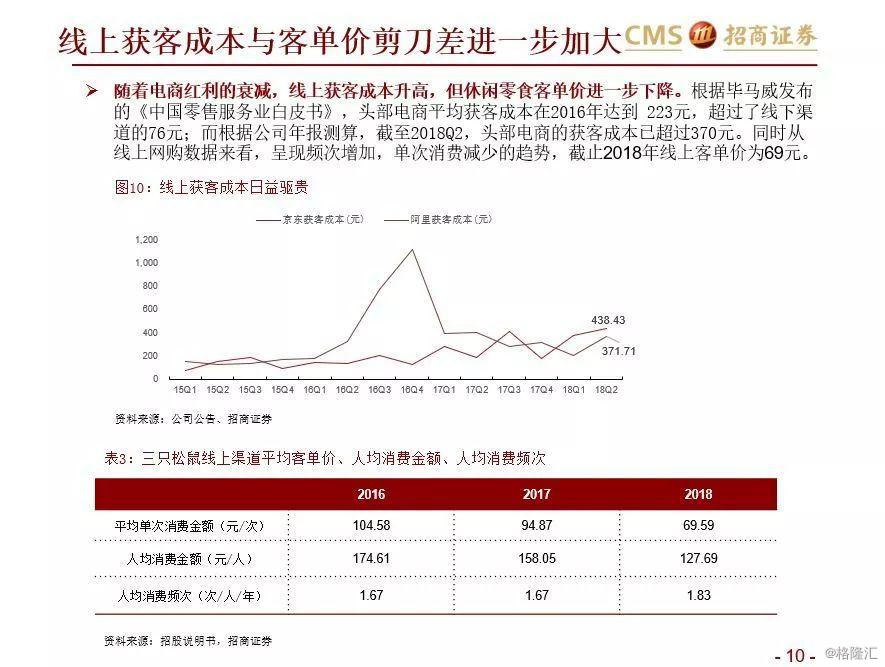

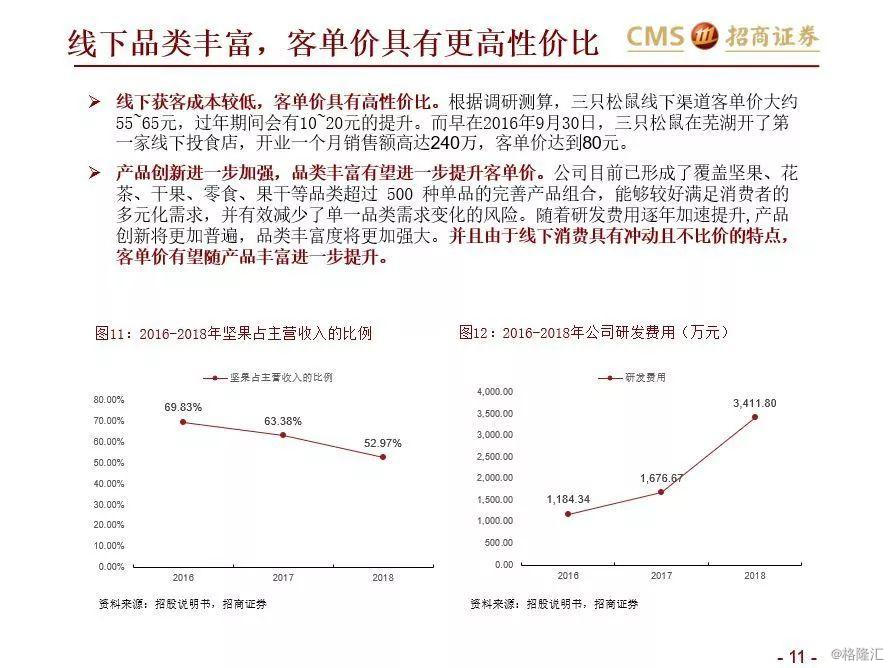

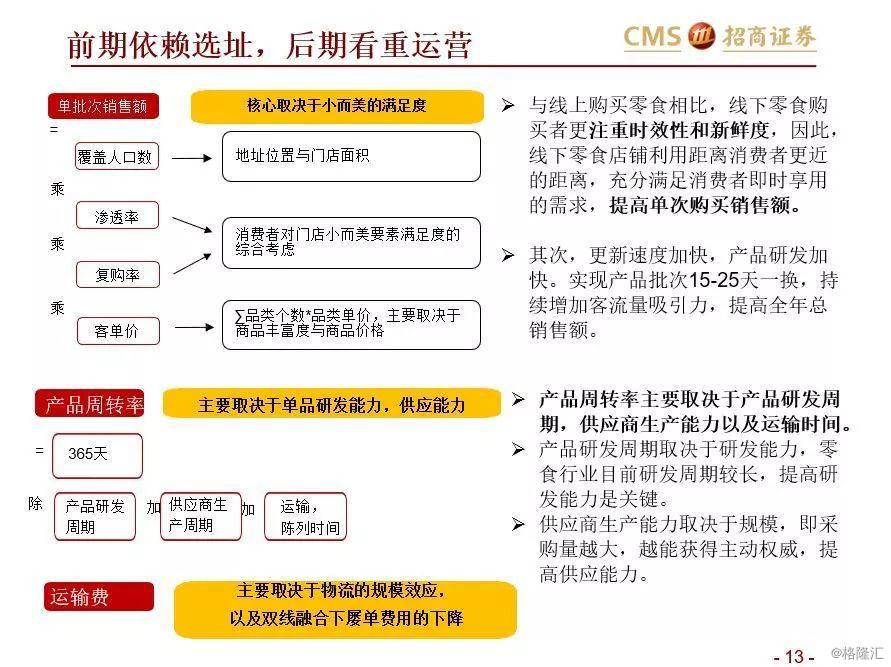

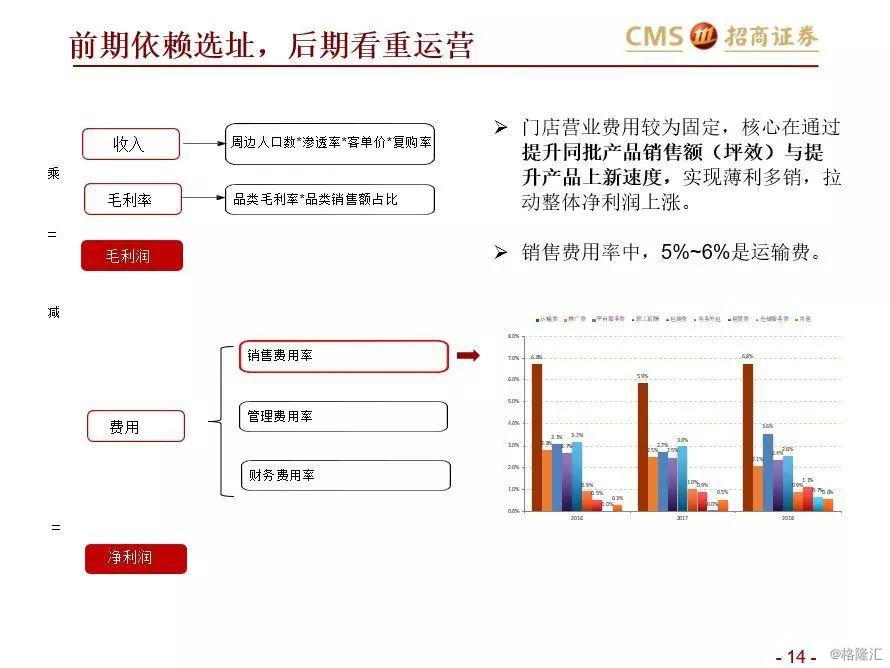

购物中心复苏带来的对新品牌店的体验感诉求催生线下休闲零食店发展红利,同时线下高性价比的客单价为跑通商业模型奠基。一方面,线上获客成本与客单价剪刀差进一步加大,另一方面线下客单价具有更高性价比。同时,购物中心积极引入符合潮流的品牌概念店和专业店,注重主题场景体验氛围的构造,相比竞争对手,三只松鼠正是注重场景构造的购物中心需要的新兴品牌之一,具有享受行业成长红利的IP。前期注重选址、后期注重运营,提升周转率是盈利核心。

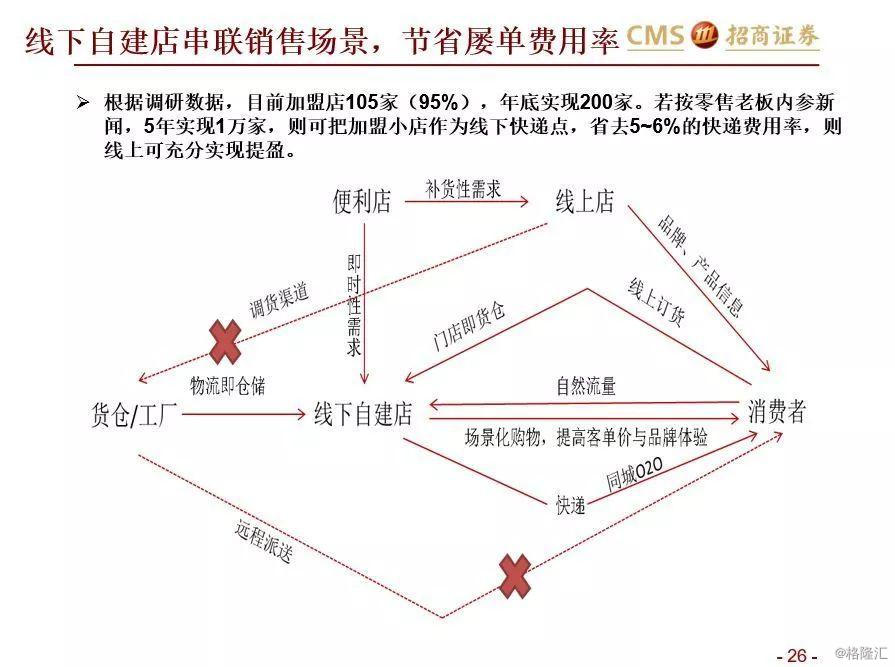

线下单店模型初具优势,未来依靠提升毛利率与O2O线上销量占比实现整体提盈。一方面,通过丰富产品矩阵、根据线下消费的随机性、不比价性等特征提升毛利率;另一方面,随着加盟小店的增加,就近3公里线上布局的完善,松鼠可利用线上线下一盘货优势,既可增加线上消费占比从而提升坪效,也可通过线下小店解决最后一公里配送问题,全面节约履约费用率,实现公司整体提盈。

投资建议:根据测算三只松鼠2019年合理市值在230亿左右,公司2019年/2020年净利润为4.11/5.35亿元,目前PE分别为60.3/46.4倍,维持“强烈推荐”评级。

风险提示:线下展店不及预期,线上增速放缓,食品安全问题,行业竞争激烈等

报告正文

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员