作者:招银国际研究部

来源: 招银国际

概要。美的拥有出色和多样化的产品组合,而且在小家电中具有相当的地位和优势。受惠于其高效和进取的激励措施,在创新产品和生产能力上都有压倒性的优势,我们给予首次买入的评级,目标价为人民币62.65元,基于18倍的19财年的市盈率或1.1倍PEG,有21%的上升空间。它目前的估值为15倍财年的市盈率。

拥有出色和多元化的产品组合,小家电的显著的地位和优势。我们认为美的产品组合在众多竞争对手中为最佳,这是因为: 1)其产品多样性(与格力相比),这将有效减少某类产品的潜在价格战爆发和的需求急剧下降的负面影响,以及2)在小家电的领先优势(与海尔青岛相比),这可能为公司长远的增长带来带来强劲的动力,因为这一类别产品在中国没有广泛的渗透。

充足的发展空间,因为它在空调和冼衣楼仍然只是排名等二。而在冰箱只是排名第三。尽管美的已经是中国最大的家电企业,但在许多家电类别(例如空调,洗衣机,冰箱,热水器等)中仍然只是排名第二或第三。这实际上意味着增长空间十分巨大。而且,美的的确拥有的远超行业的业绩增长记录,例如冰箱在2018年是排名第三,市场份额为11%,但在2013年的排名只是第6,市场份额只有7%。公司的空调产品在19年1季度取得了令人瞩目的增长,受惠于强大的新产品系列的推出,而同期行业的销售却下降了约5%。

高效的激励计划,以确保增长质量。公司的股票期权和各种股票激励措施已分发给超过1,500名美的高层管理人员,并制定了适当的财务目标。我们相信这可以释放他们的原动力并保证任务的执行质量。

房地产市场的疲软很可能持续,但竣工率的反弹对家电需求应该有所帮助。我们认为建筑面积的竣工的增长将与销售面积的增长分离,并导致19财年/ 20财年的家电销量增长为0%/ 5%。

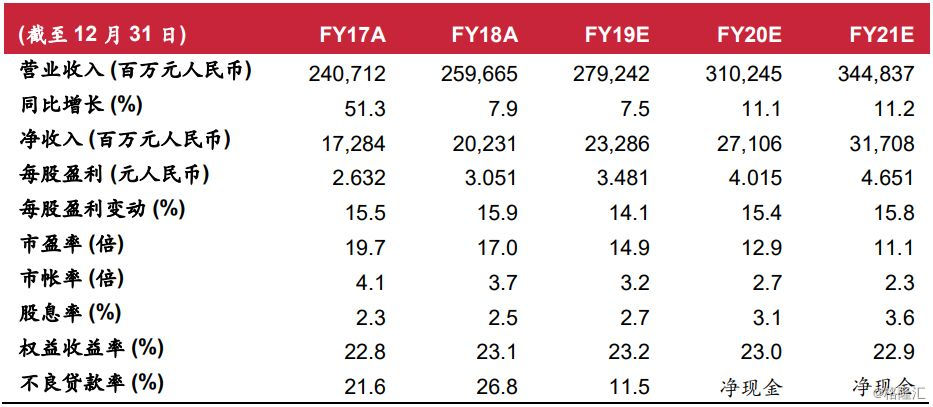

给予首次买入评级,目标价为62.65人民币(上升空间为21%)。目标价是基于18倍的19财年预测市盈率,比国际同业平均有约3%的折让或比国内同业平均有约18%的溢价。与国内同业平均的1.3倍PEG相比,我们的目标价只为1.1倍。我们认为这样的溢价是合理的,是由于1)行业领先的市场份额和品牌价值,以及2)持续地快于行业的增长和3)小家电的销售占比比其他龙头更高,该股目前的估值为为15倍19财年的预测市盈率,股息率为3%。

财务资料

资料来源:公司及招银国际证券有限公司预测

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员