6月6日,工业和信息化部宣布正式向中国移动、中国电信、中国联通和中国广电发布5G商用牌照,这可以说是国内5G建设一个重要节点。

因为当前全球5G正在进入商用部署的关键期。发牌之后意味着中国的5G建设就会进入正式阶段,从运营商到设备商再到终端厂商,以及消费者,5G的需求将带来整个通信产业的变革与升级。而中国在这方面技术领先,声明的标准必要专利占比超过30%。细分来看,小基站作为5G后发领域,必然会迎来大规模建设期。

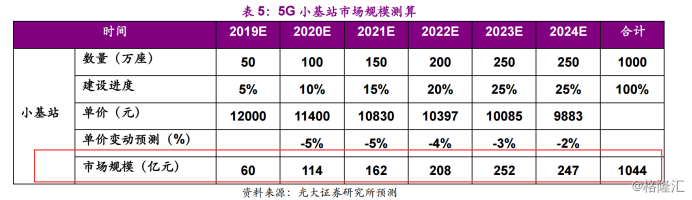

根据SCF预测,2015~2025年商用小基站每年将以36%的年复合成长率稳定发展,预计2025年小基站建置数量将超过7000万站,而5G或小基站将达到1300万站。按小基站单价1.2万元估计,并考虑到后期价格的下降,5G高峰期小基站1000万站建设量估计,小基站市场规模有望突破千亿元,并成为5G时代重要的增量点。

光大证券认为:预计2020年小基站市场将迎来快速成长期,由于2G至4G前期国内运营商组网仍以宏站为主,因此主设备商在小基站领域的投入力度不大。展望5G,随着小基站迎来密集组网,主设备商的话语权有望持续提升。

券商一致看好小基站的前景,而在这个领域当中的上市企业,预期已经被炒起来了。港股就有一家小基站概念股,从股价行情就可以看出,这只股票的成交量平时并不活跃,但是到了年初至今,京信通信便走出了一波行情,从年初到股价最高点涨幅在75.97%。

京信通信作为流动营运商和企业提供基础设施和解决方案,增强网络效率,扩大网络覆盖范围。拥有无线优化,天馈及基站子系统,无线传输,无线接入四大产品系列,并在各产品领域均掌握了核心关键技术。

作为通信企业,业绩具有明显的周期性:从最新业绩来看,2018年全年实现营收56.85亿元,同比增长1.87%,扣非净利润亏损2.98亿,同比下降343.28%,连续两年亏损并且较2017年扩大2.31亿。不过拉长时间线来看的话,这家企业的业绩增长情况、股价走势都与通信行业的周期紧密相关。

具体来看,京信通信在4G建设初期也就是2012年左右的时候业绩同样是亏损,但是建设高峰期2014年-2016年受益于强周期,新建4G基站数2016年达到巅峰113万座,同比增长11%,业绩也是扭亏为盈,对应的2014年京信通信扣非归母净利润达到 1.21亿港元,同比增长141.71%;2015年1.90亿,同比增长56.90%。股价表现方面与业绩相关性较高上涨35%-63%。

那么这家企业的优势在哪?

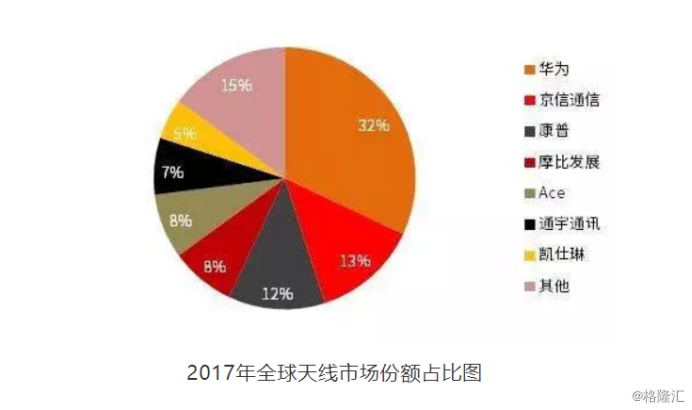

竞争力来看,天线业务以13%的全球市场份额排名第二,仅次于华为,并从2011年起,出货量一直保持世界前三。连续七年被EJLWirelessResearch评为全球一级基站供应商。从历年的国内市场份额看,其能够稳定获得20%的市场份额。

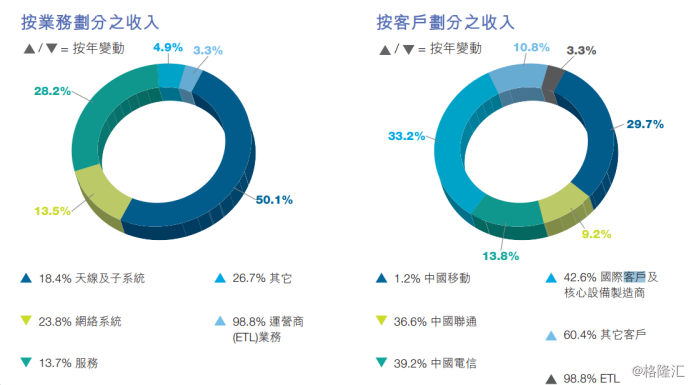

在订单方面,在2月份结束的中国移动2018年至2019年4G皮基站集中采购项目的中标结果显示,在单载频、双载频一体化皮基站还是在扩展型皮基站领域,京信通信的中标份额在第二名。业务方面,京信通信主要做的是运营商业务,占比在98.8%;天线业务和网络系统业务合计占比在42.2%。

那么风险方面来看,从上述说其所处领域的强周期,如果建设期过去那么净利润便不太好过。还有一点,京信通信背后隐藏的风险是客户依赖。从年报披露的信息来看,京信通信对于国内三大运营商的依赖非常重,这样的后果便导致国内业务的下滑跟国内运营商资本开支的逐年下滑有关,比如4G,建设周期很短,所以从2015年开始三大运营商无线侧开支就逐年下滑,业绩下滑也是正常。而最新的2018年业绩当中,三大运营商的收入占比达到77%,占大头是中国联通和中国电信。而此次5G牌照发放也有这三大运营商,那么建设周期来看,或许并不遥远。

京信通信同样意识到这个问题,把目光放在海外,2018年国际客户及核心设备制造商之收入合共增长42.6%至18.80亿港元,2017年在13.19亿港元,占总收入比重33.2%。受益于海外新兴市场譬如印度、巴西、东南亚、中东等区域4G基础建设的快速发展。所以在这块来说,公司的管理层战略还是非常正确的。

小结:

类似于这类的强周期股票,不单单要研究这家企业的技术、行业地位和其他竞争力,更要关注的是其所处领域建设周期到来的时间。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员