承接上篇,本部分就京东开辟的第二、第三增长曲线的转型思路进行分析,并评估公司的整体情况,给出投资建议。

三、京东向生而生:在强化用户粘性基础上开辟第二和第三增长曲线

京东过往以供应链效率和优质体验聚集的3亿中高端品质用户,是公司最为核心的资源。相比牺牲体验、或大幅增加覆盖成本来追求渠道无限下沉,我们认为更多聚焦现有用户的品质和消费升级需求,提升存量用户的消费频次,深耕品质经济,可能是未来一段时间京东更加切实可行,且有长期战略价值的尝试。与我们的预期一致,京东对于未来的变革选择向生而生,在强化用户粘性基础上开辟第二和第三增长曲线。

(1)付费会员体系和自有品牌建设,深度绑定现有用户资源

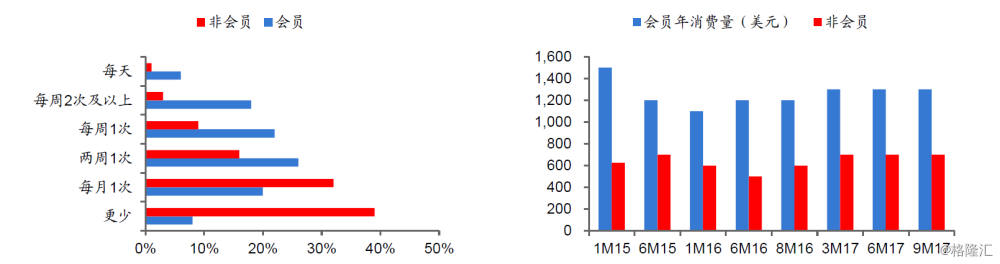

从亚马逊、COSTCO等海外较成熟付费会员体系的运营实践,付费会员人均消费普遍在普通用户2倍以上,是提高用户粘性的有效方式。2018年亚马逊在全球拥有超过1亿Prime会员,续费率高达91%;Statista数据显示,2018年6月美国本土的会员渗透率达到59%。46%的会员购物频次在一周一次及以上,而非会员仅13%;会员的消费量约在1300美元/年,约为非会员700美元水平的两倍。

图11:亚马逊会员消费频次和消费量远高于非会员

数据来源:Statistia

京东作为国内率先尝试付费会员体系的先行者,截至8M18,京东PLUS会员用户数超过1000万,续费率近80%。会员的付费门槛帮助平台实现差异化服务提供。由于京东物流及其他增值服务的费用较高,普惠覆盖很难收回成本;付费会员筛选出愿为购物体验支付溢价的群体,分层的付费服务可以一定程度上改善京东盈利模型的经济性。

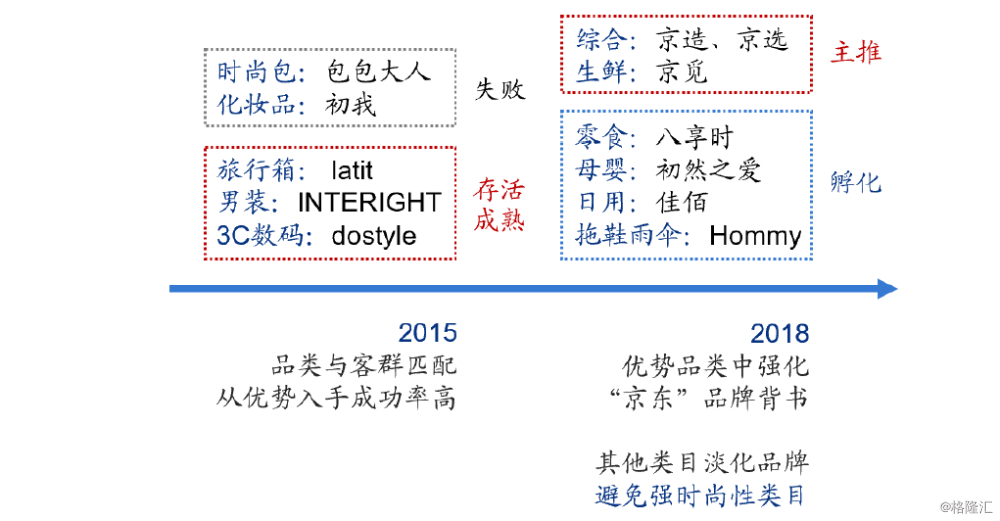

2015年京东开始尝试自有品牌。首批5个品牌中,箱包、化妆品中的两个品牌已暂停。男装INTERIGHT与数码类dostyle经营较好,年销售体量在亿元级别。这折射出京东更理解其主力用户群(年轻男性)的消费需求;对于时尚与个性化品类,京东的设计开发能力和用户基础尚不足以培育自有品牌。

图12:京东孵化自有品牌的尝试路径

数据来源:公司官网

自有品牌建设是商品层面的运营策略,是差异化内容的重要来源。与前端会员机制的设计相比,更重要的是能否为付费会员机制筛选出的用户提供更有针对性的服务、更恰当的商品。单纯的会员折扣仍然停留在价格层面的竞争,差异化植根于内容层面。会员推动消费“1→N”量变(会员周期内多买多得),商品力决定“0→1”的质变(体现为续费率)。同时,付费会员又为自有品牌的供应链提供稳定的销售预期规划,理想状态下二者最终将形成循环推动机制。

(2)第二增长曲线:京东物流社会化服务

到家业务对应的短途配送是京东在供应链维度的另一开拓领域。京东到家承载的快消品类为高频消费入口,具备战略意义与成长前景。与沃尔玛等战略伙伴携手、以新达达为核心的京东到家业务依然是值得期待的战略性领域。

与沃尔玛的合作或是京东到家弯道超车机会。18年7月,京东与沃尔玛宣布将打通全线库存,合作10个云仓提升O2O拣选效率;8月双方联手增资新达达5亿美元。我们认为沃尔玛是京东具有特殊意义的盟友,或是京东到家业务弯道超车机会:①沃尔玛的供应链效率毋庸置疑,帮助京东提高费用控制能力。沃尔玛核心的“天天低价”源自费用控制,其五十余年经营中打造的高效后台、可复制的供应链管理能力得到历史检验;②补充京东线下流量入口。京东尚未建立起自己的实体店体系,相比自己开店运营,沃尔玛原本成熟的中国市场门店体和仓储物流体系,无疑是京东线下网络的有益补充;③京东是沃尔玛中国市场核心电商合作方。沃尔玛在全球范围均在寻求电商突破口,在将1号店打包注入京东(沃尔玛是京东除腾讯之外的第二大机构股东)并联手注资达达后,京东是沃尔玛在中国市场最为核心的电商合作伙伴,且肩负着门店电商化的运营探索,投入力度值得期待。

图13:即时配送消费领域“三巨头”

数据来源:QuestMobile(MAU数据截至18年10月)

(3)第三增长曲线:京东数科的数据变现

在京东2017年年会上,刘强东曾明确提出:“未来12年京东只有三样东西:技术!技术!技术!”2018年第三季度财报显示,京东用于技术研发的投入达34.5亿元,同比增长超96%;2018年前三季度,京东集团的技术研发投入则达到86.4亿元,已经超过2017年全年的66.5亿元。除物流这条“护城河”之外,技术是“第二护城河”。2018年9月,京东金融改名京东数科,将旗下原金融资产向金融机构转移,京东数科在其基础上负责产品、用户运营、技术输出。

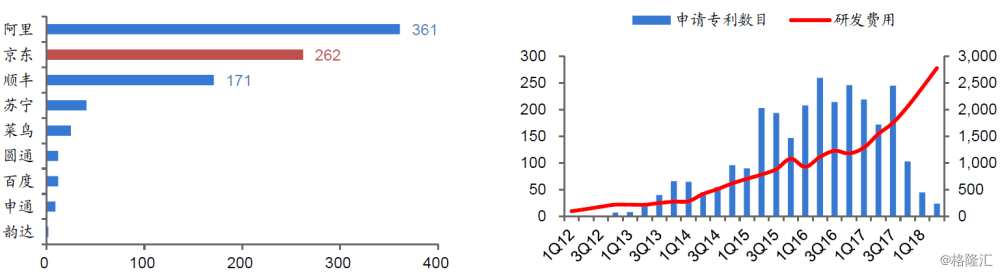

京东之所以“All in技术”,即使是寒冬水冷,京东对技术的投入也丝毫没有手软,重金打造各种黑科技,这是因为京东将其作为下一个10年,京东最重要护城河。在刚刚过去的2018年“11.11全球好物节”,基于智能供应链,京东平台智能补货自动单量同比增长136%,重点品类预测准确率达93%,这也佐证了刘强东反复强调京东不是一家电商公司,而是一家用技术来打造供应链服务的公司。我们在国家专利网站检索包含“物流/仓库/仓储/供应链”关键词的专利,阿里(含菜 鸟)/京东/顺丰各有361/262/171项专利(发明或实用新型),三者在物流仓储方面的技术储备相对领先。

图14:京东提高研发投入驱动更多专利申请(件)

注:(由于专利申请后1-2年才会公布,图中2017年开始的专利数目比真实值低)

数据来源:国家知识产权局

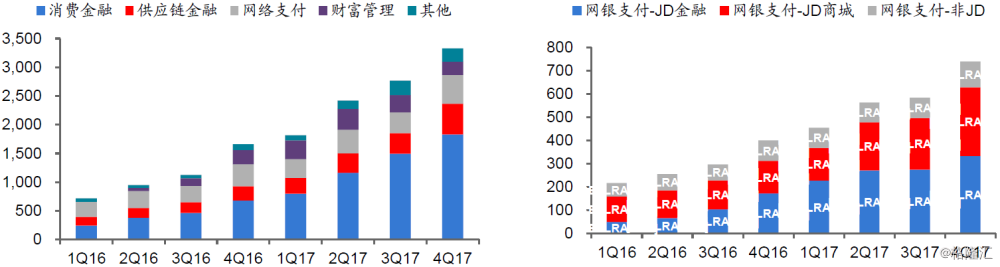

转型“数科”是数据变现;与持牌金融合作,是在规避监管风险的同时变现数据与技术的途径。①降低政策风险。消费金融是京东金融的核心业务,收入占比52%;但京东金融不具消费金融牌照,在监管加强的趋势下通过小贷牌照放款的经营风险加大。②京东商城作为场景,绑定了高客单价消费者、供应商,支付是基础设施。相对于竞争激烈的金融服务,流量入口是更稀缺的资源。

图15:京东金融收入细分与支付业务交易总额

数据来源:京东金融融资推介材料

四、业务增速和平台综合能力决定未来估值

1、机构评级情况

据统计,大摩、花旗、高盛、国君、申万等42家评级机构中约98%的机构给予京东持有以上评级,其中超过40%机构的给予京东买进评级的,未来12个月的一致目标价为27.51美元,较目前股价22.33美元存在至少23%的溢价。

2、未来估值仍需看业务增速和平台综合能力

(1)1P与3P业务均保持稳定增速仍是重中之重

未来一年财报仍需关注京东的GMV、收入和活跃用户数量的增长情况,尤其是在前有阿里巨头,后有拼多多等竞争对手的行业格局下,业务增速不仅关乎行业地位,而且关系到京东未来是否可以稳定的实现盈利,因此业务增速仍是企业估值最大的影响因素。

京东GMV和营收增速持续放缓,2018Q3年活跃买家数环比减少900万人;而阿里凭借新零售发力线下布局,年活跃买家数仍然保持稳健增长。对此,刘强东在“京东2018Q3财报电话会议”中表示,京东作为拥有3亿级品质用户的中国零售基础设施服务商,更加关注用户质量的增长。我们认为随着物流布局和营销力度加大,京东正在逐步渗透低线市场,拼购、小程序等去中心化的业务模式有望吸引更多低线和女性用户。鉴于国内宏观经济低迷、可选消费品增速大幅放缓有关,京东的自营业务(1P业务)在后续几个季度自营收入的压力可能仍将持续。京东目前GMV增长将更多来自第三方平台业务(3P业务)方面,尤其是快消品、时尚品类等非电类产品,将主要体现为GMV、服务收入、商户数量的增长。京东的第三方平台业务(3P业务)将维持强劲增长,成为京东未来保持增速的核心引擎之一。

(2)平台生态效应带来的综合能力亟需发力

从电子商务行业的整体格局来说,目前中国的电商市场依旧是阿里第一,京东第二的争霸格局,除了遥遥领先的交易规模外,更为重要的是二者都早已围绕电商主业构建起了自己的商业生态。阿里巴巴旗下的蚂蚁金服、菜鸟物流与阿里云,亚马逊旗下的云计算业务,京东旗下的京东数科与京东物流,这些是其他电商在短期内难以跨越的壁垒,而这种基于业务平台的组合优势一旦形成正循环,则可将其他竞争对手甩开较大的差距。

京东过往沉淀的3 亿中高端品质用户,是公司最为核心的资源。聚焦现有用户的品质和消费升级需求,提升存量用户的消费频次,将会是京东在电商行业面临流量红利消退下的破局之举。京东物流和京东数科是未来京东从零售商往服务商转型的两大战略业务,但在当下时点,其成长依然主要根植于京东零售体系的不断扩张。同时京东能否依托已成规模的电商平台,在AI、云计算、智能物流硬件设施等领域发掘新的增长点,也是其未来估值提升的另一关键要素。

本文来自基岩研究院—Stefan

免责声明

报告的全部内容只供做参考之用,并不构成投资建议,也并非作为买卖、认购股票或其它金融工具的保证。基岩研究院对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更。投资者依据本报告提供的信息进行证券投资所造成的一切后果自负。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员