作者:诺亚研究

来源:诺亚研究工作坊

“

核心观点

1. 11月当月管理期货、股票多头、市场中性、债券策略全部实现上涨,其中管理期货以及中性策略的头部产品上涨幅度明显超过整体平均水平。

2. 整体来看,11月食品饮料、医药生物等行业整体涨幅均超5%,助推了相对偏好白马股的百亿以上股票多头管理人的业绩修复。从复盘历史数据我们可以清楚的发现,中长期看每次百亿以上管理人业绩相对不佳时,都是加仓这些管理人的好时机。

3. 股指期货交易的松绑将会进一步改善股指期货贴水的现状,增加市场交易的容量,利好中性和套利CTA策略。

1

11月主要策略表现一览

11月股、债、商品种出现分化。以标普500指数计的美股市场以及以万得全A指数计的A股市场双双企稳反弹1.8%和0.9%;人民币兑美元汇率在7这个重要心理整数关口前有企稳回升的迹象;债券市场方面,利率债继续强势上涨,而高收益债在一系列政策利好下也迎来不小的反弹。总体而言,市场风险偏好得到一定的修复。波动最大的当属商品市场,布伦特原油价格单月下跌21%,国内螺纹钢价格更是重挫23%。

如果要用两个字来形容11月各大策略的表现,那就是“修复”。管理期货策略当月上涨1.8%,录得年内第三大月涨幅;股票多头和市场中性策略也有不俗表现,分别上涨1.6%和0.9%;债券策略上涨0.6%,更是创下年内最大月涨幅。

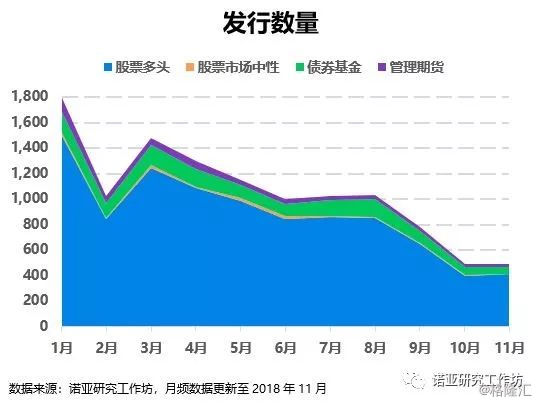

产品发行方面,11月发行股票多头策略产品412只、中性策略4只、债券基金52只、管理期货24只,与上月基本持平,仍然大幅低于今年以来的平均月度发行水平。

接下来我们来盘点各策略今年以来的累计表现。诺亚研究工作坊曾判断:11月商品市场迎来趋势性行情的机会较大。从螺纹钢品种看,限产的放松以及下游需求的疲弱带来库存降幅放缓,价格下行压力明显增大;...原油存在继续下行的可能。因此,管理期货策略有望在11月份迎来一定的表现机会。

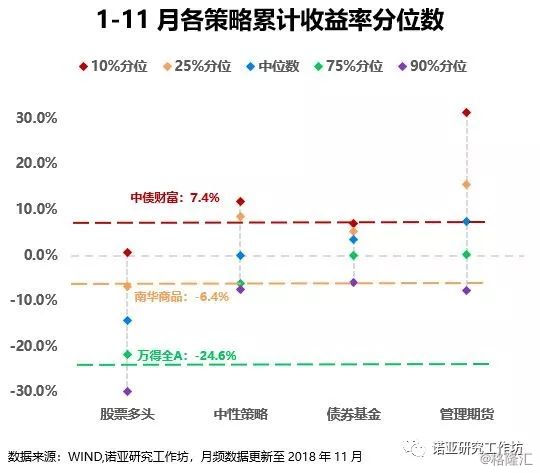

正如预测的那样,螺纹钢、原油等交易活跃的大宗商品在11月走出的酣畅淋漓的趋势性行情让管理期货策略收获颇丰,以5.6%的今年以来累计收益继续位居所有策略的榜首。其中,前10%分位的产品收益率来到31.5%,较10月上升5.4个百分点;而后10%产品的跌幅也缩窄至7.7%, 较上月提升2个百分点。因此从当月情况看,当趋势性行情来临时,管理期货策略头部管理人更能抓住市场机会,获得超过市场的平均收益。

榜眼之位仍然被市场中性策略占据,今年以来的累计收益达到2.8%。科创板的即将出台及化解股权质押风险方案的落地实行让本就估值达到历史最低的中小市值股票走出一波强势反弹行情:中证500与中证1000指数在11月分别上涨2.4%和5.6%,而同期沪深300仅仅上涨0.6%,小盘占优明显。

市场回暖让股指期货贴水情况也有所改善,上证50和沪深300期货已经呈现升水态势,中证500期货在11月的前三周也一度接近升水,中性策略的对冲成本大幅减小。另外,市场单边走势的改善也减少了多空头寸的调整压力,节省了交易费用。

从分位数产品表现看,头部基金(前10%分位)累计收益表现达到11.9%,单月上涨3.6%,远超整体0.9%的平均涨幅;与此形成鲜明对比的是,尾部基金(90%分位)的表现不升反降,下跌0.9%。究其原因,影响中性策略的因素复杂,对于收益因子的选择以及对冲工具、对冲时点的把握均能影响策略的最终收益。因此,由于中性策略对于量化对冲模型和交易能力的要求更高,选择经验丰富、经受过不同市场行情考验的头部管理人就显得更为重要。

债券市场的累计收益来到2.1%,当月几乎贡献了全年三分之一的收益。高层对于扶持中小企业连续发声以及旨在缓解股权质押风险的纾困基金方案出台极大缓解了市场的担忧情绪,以中债高收益信用债指数计的高收益债在11月呈现单边上涨的态势,单月涨幅0.9%,对于信用下沉偏好明显的私募债基整体业绩提升效果明显。具体来看,除尾部产品(75%以及90%分位,信用踩雷的可能性较大)外,其他分位数产品表现均有不同程度的提升。

股票多头策略同样上演绝地反击,将今年跌幅缩窄至13.1%,80%的基金跑赢了市场,基民相对于股民的福利依然明显。

分管理人规模看,百亿以上规模管理人平均收益(中位数)改善最为明显,较上月提升1.4%;相比之下50亿以上规模管理人提升幅度最小,仅为0.3%,但中位数绝对收益以及头部产品(前25%)的表现提升仍然最好。另外,百亿以上以及20-50亿规模管理人的业绩分化缩小明显,同时这两档规模管理人的离差绝对值同样最小。

11月食品饮料、医药生物行业整体涨幅均超5%,助推了相对偏好白马股的百亿以上管理人的业绩修复。复盘历史数据我们可以清楚的发现,每次百亿以上管理人业绩相对不佳时,中长期看都是加仓这些管理人的好时机。背后的逻辑在于,熊市前期表现相对强势的白马股的补跌往往预示着大盘底部的来临。

2

下月展望

G20会议上中美双方贸易战暂停升级以及银行理财子公司能够直接投资A股等消息为A股市场在12月迎来开门红。预计之前受贸易战压制的计算机、轻工、机械及零件、农业等板块会有不错的表现,但指数趋势性机会依然不足。最根本的原因是经济仍处在下行通道中且下滑动能未见衰竭,上周统计局公布的11月制造业PMI降至50,创下2016年7月以来的新低。

诺亚研究工作坊在《抄底A股》一文中指出,从估值、盈利、宏观经济、利率环境、市场情绪以及从趋势的角度来看,今年10月以来A股市场已经进入了底部区间。结合复盘历史情形以及分析目前所处经济周期,相较于短期出现反转情形,未来A股进入3到6个月磨底期的可能性更大。即使未来由于各种不确定因素导致磨底期延长,过往数据表明A股在磨底期仍然存在明显的结构性机会,且磨底期越长,结构性机会越明显。与在底部区域直接选择投资个股相比,通过委托优秀的公募或者私募管理人配置A股市场所带来的收益风险平衡性更好。

12月市场迎来的另一个显著变化是股指期货在2015年股灾后迎来第三次松绑。前两次松绑的重点主要是调低了保证金比例,但效果不佳,没有起到大幅推升流动性及引导资金持续入场的效果。本次松绑进一步放开日内开仓手数、大幅下调平今仓手续费,对于改善流动性,提高交易容量的意义巨大。

对于中性策略而言,我们测算按照单个非套保合约日内手数大幅松绑至50手测算,基本能够满足股票市值5个亿左右的完全中性策略产品需求,中型规模的中性策略产品将最为受益。如果是并非完全对冲产品以及还有一部分套保额度(套保操作要求持仓的股票必须为标的股指的成分股),那么产品规模将能扩大至5亿以上。

此外,由于套保盘在股指期货端以多以空头形式出现,而套利盘交易受到限制,股指期货贴水现象一直难以改善。本次对于套利盘交易的大幅松绑,能够显著增加股指期货的多头力量,从而改善股指期货的贴水现象,降低中性策略的交易成本。因此,12月如果市场不出现明显的大盘行情,中性策略的收益依旧可期。

工业品在经历了11月份大幅下行之后,12月份转入震荡整理的可能性更大:一方面经济下行、环保限产放松以及库存情况恶化会继续给螺纹钢、原油等商品的价格继续带来压力,而另一方面,中美贸易战的阶段性缓和以及俄罗斯、沙特等主要原油生产国的限产倾向会给原油等大宗商品的价格带来一定的支撑。因此,管理期货策略在12月份的施展空间或将受到限制。

然而对于股指期货类管理期货策略而言,日内开仓手数的放松和平今仓手续费的降低有助于提高日内交易的活跃度,对策略(尤其是套利CTA)形成利好。

债券市场方面,在缺少合意资产的情况下,商业银行对于国债、地方债以及政策性银行债的持续配置推升了利率债的强势表现。与此同时,原油价格的大幅回落带来通胀预期的修正,也有利于债市。但在汇率阶段性承压和中美利差收窄下,境外机构购买国内债券的规模或下降,进而可能对国内债市产生一定压制,且目前10年期国债收益率已经低于历史中位数水平,我们认为配置价值转换的临界点正在到来。

对于私募债基而言,12月仍然存在着一定的机会。理由是纾困政策的持续释放落地在短期内还将继续提升债券市场的风险偏好,资金流向前期错杀的高收益债的趋势仍将持续。而中长期看,目前的一系列针对民营企业的措施只能改善企业的筹资性现金流,而对于更为重要的自由现金流(经营+投资现金流)的帮助不大,因为后者更为依赖的是国内外经济大环境的改善。因此,我们对于私募债基的配置价值仍然保持谨慎态度。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员