作者:全小景

来源:全景网

前天买的,今天已经亏了20多个点了!

这两天,银亿股份(000981)遭遇断崖式杀跌:

8月21日,股价离奇闪崩跌停;

8月22日,直接一字板跌停,封单超54万手,盘后公司紧急申请停牌。

自5月中旬以来,银亿股份股价大跌近45%,最新市值为227亿元,按最高股价10.19计算,3个月时间,市值足足蒸发了183亿!

闪崩加一字跌停,坑的最惨的是闪崩前去抄底的小散,本想赌对了就别墅靠大海,哪想到抄到山顶。

有股民称“前天买的,已经亏了20多个点了”!

踩雷的券商:2个月3度喊话“增持”

与股价雪崩格格不入的是,银亿股份却利好不断:

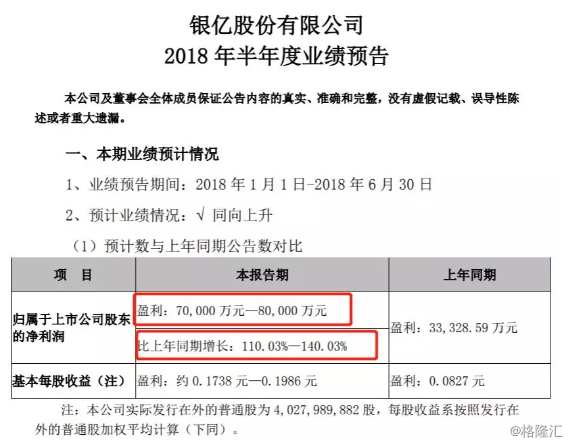

2018年中报业绩预告显示,预计上半年度盈利7亿-8亿,同比增长110%-140%。

业绩上涨原因之一,公司转让下属全资子公司沈阳银亿房地产开发有限公司50%股权,就其开发的万万城项目进行差异化合作,本次股权转让获得收益约2.32亿元。

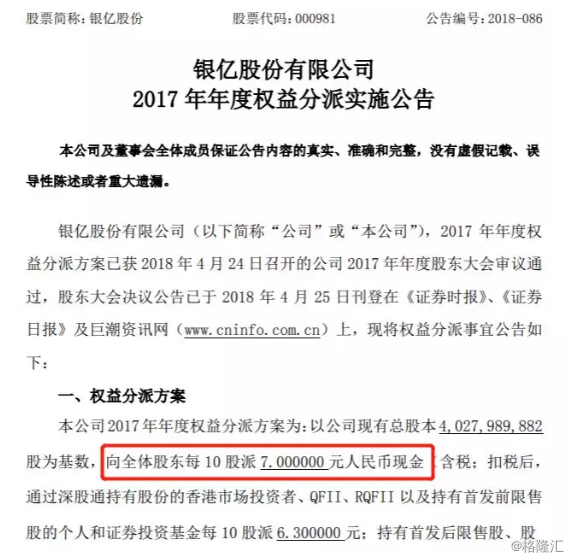

2018年6月19日,公司向全体股东每10股派7元,合计约28.2亿,是当期净利润的176%,几乎把公司可分配的利润都分掉了。

按照8月23日最新市值计算,银亿股份2017年股息率达到12.43%,在A股所有宣布分红方案的上市公司中,排名第三!

A股2017年股息率前10

(来源:Choice数据 截至2018/8/23)

面对“表面风光”的银亿股份,财通证券竟在2个月内连发3份研报,喊话“增持”:

“表面风光”背后:甩卖资产、商誉超70亿

一系列利好下,银亿股份却已陷入增收不增利的尴尬境地。

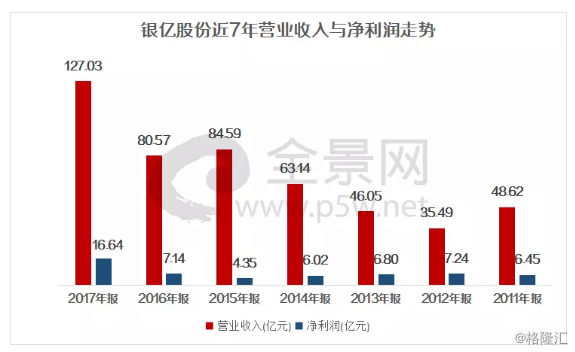

2011年,即银亿股份借壳上市当年,公司实现营收48.6亿元,同比增长18.39%;实现净利润6.29亿元,同比增长20.72%。

但是,上市第二年,银亿股份开始业绩变脸,当年公司实现营收35.5亿元,同比下滑27%;实现净利润7.18亿元,同比增加14.1%。

从2013年开始,银亿股份彻底掉进增收不增利的怪圈。

银亿股份近7年营业收入与净利润走势

而银亿股份增收不增利的直接原因是主业疲软。

在2017年房企销售排行榜上,银亿股份以67.8亿元的销售额排名第166位。同为浙江房企的绿城中国2017年销售额达到1457.1亿元,银亿股份还不及其十分之一。

2017年各地房企四处拿地冲高规模,银亿股份却多次出售旗下房地产公司股权:

2016年9月,银亿股份作价12.45亿元出售上海大友经济80%股权,获利2.75亿元;

2017年11月,银亿股份出售舟山银亿房产和舟山银亿新城各56%股权,获益约3亿;

2018年1月,银亿股份将沈阳银亿50%股权转让给辽宁碧桂园,交易对价为4.03亿元,预计获得收益约2.24亿元。

与此同时,银亿股份连续发起两轮跨界并购,高调进军汽车相关的高端制造业:

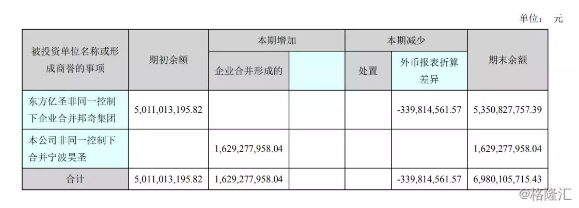

2017年1月,以28.45亿元收购宁波昊圣100%的股权,从而间接持有美国ARC相关资产。

2017年10月,以79.8亿元收购东方亿圣100%的股权,从而间接控股比利时邦奇集团。

两次并购总耗资超过100亿元,这让本身资金并不充裕的银亿股份负债陡增。

2018年一季报显示,银亿股份流动负债为174.67亿元,非流动负债为67.79亿元,负债合计高达242.45亿元。

此外,两起大手笔跨界并购为银亿股份带来69.8亿元的商誉,其中,收购宁波昊圣的商誉为16.29亿元,收购东方亿圣的商誉更是高达53.51亿元。

截至2018年一季度末,银亿股份商誉金额高达70.86亿元。

缺钱的大股东,疯狂质押32亿股

银亿股份股价下跌,与大股东的天量股权质押不无关系。

根据中证登数据,截至2018年8月17日,银亿股份质押比例达到81.36%,居A股市场质押率第一高位。

截至2018年8月17日,A股整体质押率前10位

截至2018年8月17日,A股整体质押率前10位

(来源:中证登数据)

另外,银亿股份也是股东集中度最高的上市公司之一。

银亿股份十大股东名单(来源:2018年一季报)

银亿股份十大股东名单(来源:2018年一季报)

前10大股东合计持有36.7亿股,占比达91.12%。其中,银亿控股、宁波圣洲、熊基凯、西藏银亿持股比例分别达23.69%、22.91%、20.15%、11.95%。

值得注意的是,从2016年至今,基本上每个月银亿股份都会发布股权质押公告。

根据银亿股份最新股权质押公告显示,截至2018年8月23日,公司前四大股东银亿控股、宁波圣洲、熊基凯、西藏银亿质押股份占公司总股份比分别为19.02%、21.59%、20.15%与11.66%。

控股股东及一致行动人股票质押情况(来源:公告)

控股股东及一致行动人股票质押情况(来源:公告)

前4大股东持有的银亿股份质押融资,既有场内质押,也有场外质押,经过连续两天的跌停场内质押的股票逼近预警平仓线。

据东方财富choice数据测算:

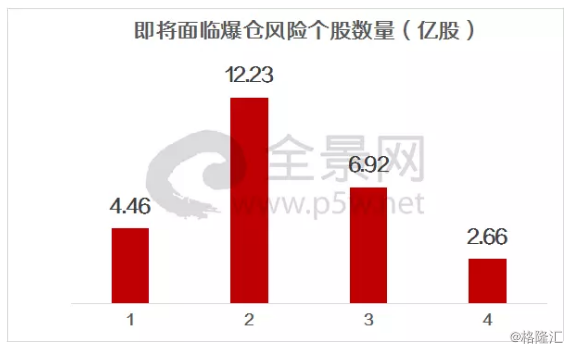

1个跌停后,股价为5.07元,预估将有4.46亿股面临爆仓风险;

2个跌停后,股价为4.57元,预计将有12.23亿股面临爆仓风险;

3个跌停后,股价为4.12元,预计将有6.92亿股面临爆仓风险;

4个跌停后,股价为3.71元,预计将有2.66亿股面临爆仓风险。

到时如果质押股东不补充质押或赎回股份,那么四个跌停后预估将有总计26.27亿股爆仓,占到公司总股本的65%。

A股最新股票质押规模:4.9万亿!

不单单是银亿股份,整个A股已成为“无股不押”的市场。

国金证券统计,截至8月17日,仍有未解押的股票质押公司有3462家,占A股数量的95.2%。最新股票质押总体规模达4.90万亿,占A股总市值的9.58%。

从公司公告数据来看,今年以来有20家公司股票质押发生实质违约,涉及规模约74.1亿元,其中已经完成减持的约有3.9亿元。

如何排雷?

曾经的融资“神器”,股权质押在A股的震荡低迷行情中成为避之不及的重雷区,股权质押融资爆仓威胁已成为压垮不少上市公司股价最后防线的关键因素。

那么,如何避免踩到这种雷区?

1、观察公司同比增长50%-200%的净利润主要来源,看看是不是变卖净资产所得,非经营所得巨额利润往往是回光返照;

2、看大股东股票质押情况,是不是超过了所持股份的70%,如果股价大跌补充质押后岂不是股份全无?

3、最后看是不是有非正常分红,股票质押后巨额分红相当于大股东减持。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员