作者:黄文涛 曾羽 张君瑞

来源:文涛宏观债券研究

本周观察:近一年房企发债情况面面观

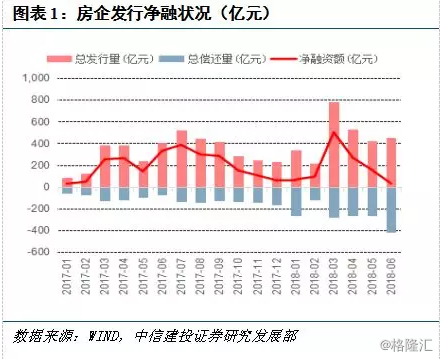

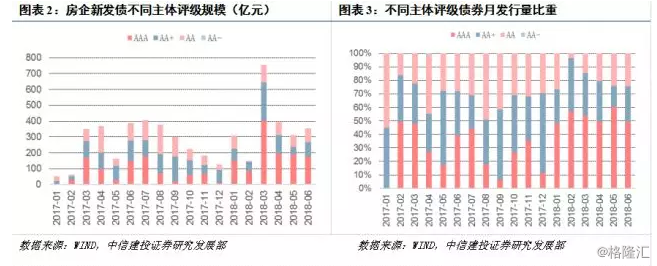

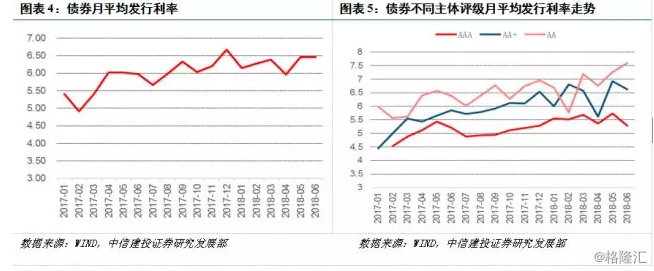

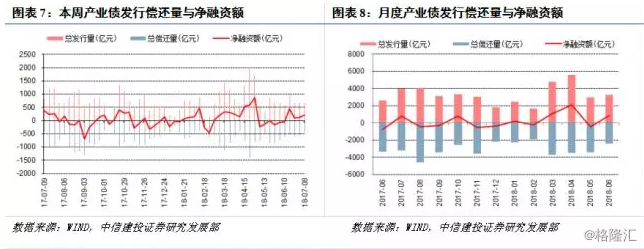

2017年上半年发行净融呈现波动上行,2017年下半年受市场影响,房企债净融下行。2018年开始,房企债券发行量开始骤增,2018年3月发行量达到近一年来最高水平,达到785亿元,净融也急速上升,但是自2018年3月后,房企债券市场开始下行,总发行量开始下降,偿还量增加,2018年房企债券净融恢复到2017年初水平。从不同主体评级债券月发量比重来看,2017年AAA级债券市场发行量占比总体下行,2018年开始AAA级债券迅速反弹,占据市场月发行量过半的比重。2017年3月新发债月平均票面利率开始上升,直到2017年12月,月平均票面利率达到近1年来最高点。之后,月平均票面利率开始出现波动下降。AAA级、AA+级和AA级债券月平均票面利率在近1年半的时间内都处于增长的趋势,其中AAA级债券增长过程相对稳定。

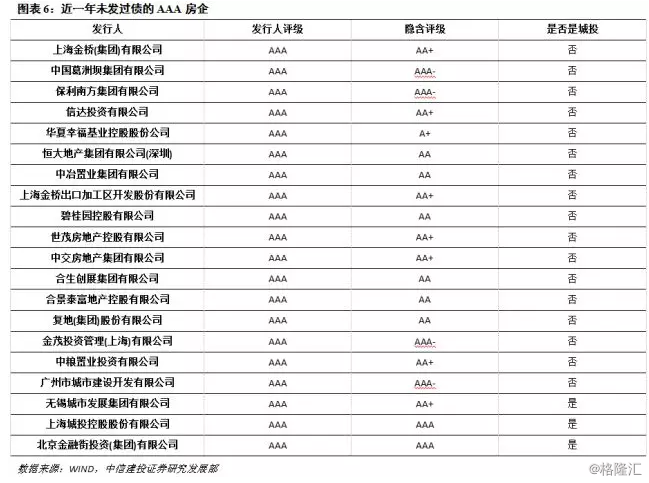

我们统计在18年7月6日有存量债但在2017年7月1日至2018年7月6日期间未发行过信用债(公司债、企业债、短融、中票和定向工具)的房地产企业,具体情况如下:222家房地产城投企业中有136家企业近一年没有发过债券,其中最新评级为A+的有1家,为AA的有103家,为AA-的有10家,为AA+的有15家,为AAA的有3家;232家房地产非城投企业中有146家近一年未发行过债券,其中最新评级为A的有2家,为AA的有74家。为AA-的有10家,为AA+的有21家,为AAA的有17家,为CCC的有1家。

市场跟踪:净融改善,收益率下行,信用利差走阔

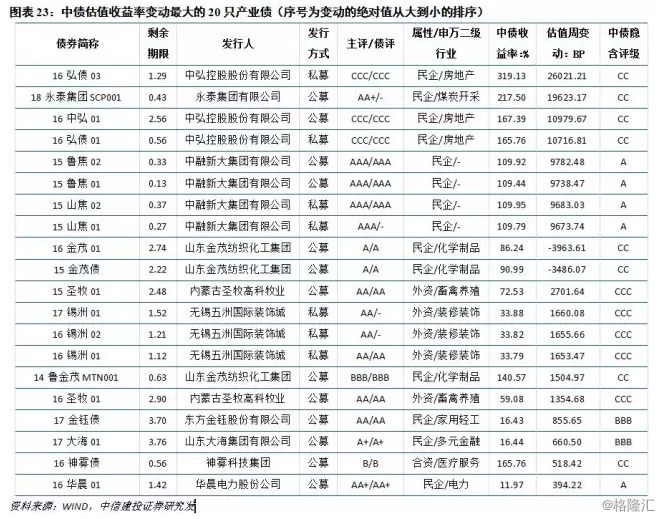

本周(7.2-7.8)一级市场共发行产业债57只,总发行量671亿元,较上周变动1.9亿元,总偿还量为462.43亿元,净融资量为208.57亿元,较上周变动98.75亿元。二级市场:中短票除AA-的3Y与5Y外均下行。中短票收益率分位数1Y在70%附近,3Y在66%附近,5Y在62%附近。信用利差除AA-外均收窄。信用利差分位数1Y在89%附近,3Y在64%附近,5Y在59%附近。钢铁与房地产行业各评级利差均收窄,煤炭与公用事业低评级利差走阔,高评级利差收窄。本周收益率变动最大的20支产业债中,18只收益率上行。其中,上行幅度最大的是16弘债03,下行幅度最大的是16金茂01。

一、本周观察:近一年房企发债情况面面观

1.1 房企发行净融状况

2017年全年以及2018年上半年,房地产企业共发行769支债,总发行量6514.23亿元,总偿还3055.99亿元,净融资额总计3458.24亿元。2017年上半年发行净融呈现波动上行,2017年下半年受市场影响,房企债净融下行。2018年开始,房企债券发行量开始骤增,2018年3月发行量达到近一年来最高水平,达到785亿元,净融也急速上升,但是自2018年3月后,房企债券市场开始下行,总发行量开始下降,偿还量增加,2018年房企债券净融恢复到2017年初水平。

2017年全年以及2018年上半年AAA级债券总发行规模达到2087.4亿元,其中2018年3月发行量最大,AA+级债券总发行量为1706.2亿元,AA级债券发行量为1473.56亿元,AA-级债仅为5亿元。从不同主体评级债券月发量比重行来看,2017年第一个月份仅有AA+级和AA级债券发行,比重分别为45%和55%,2月份市场上发行了大量的AAA级债券,同期AA+级和AA级债券发行量开始下降。2017年AAA级债券市场发行量占比总体下行,虽然期间有波动性增长。2018年开始AAA级债券迅速反弹,占据市场月发行量过半的比重,也因此,AA+级和AA级债券近一年半的月比重总体下行。

1.2 房企债到期收益率

2017年房企新发债平均票面利率为5.97%,2018年上半年相比2017年平均票面利率有所上涨,为6.27%。2017年3月新发债月平均票面利率开始上升,直到2017年12月,月平均票面利率达到近1年来最高点。之后,月平均票面利率开始出现波动下降。2018年月平均票面利率趋于稳定。AAA级、AA+级和AA级债券月平均票面利率在近1年半的时间内都处于增长的趋势,其中AAA级债券增长过程相对稳定,没有太大波动,而AA+级和AA级债券的增长过程出现的波动幅度很大。

1.3 近一年哪些房企未发债

我们统计在18年7月6日有存量债但在2017年7月1日至2018年7月6日期间未发行过信用债(公司债、企业债、短融、中票和定向工具)的房地产企业,具体情况如下:目前存量房地产债归属于454家发行人,其中222家企业属于wind标准的城投企业,剩余232家企业属于wind标准下的产业债;222家房地产城投企业中有136家企业近一年没有发过债券,其中最新评级为A+的有1家,为AA的有103家,为AA-的有10家,为AA+的有15家,为AAA的有3家;232家房地产非城投企业中有146家近一年未发行过债券,其中最新评级为A的有2家,为AA的有74家。为AA-的有10家,为AA+的有21家,为AAA的有17家,为CCC的有1家。

二、市场跟踪

2.1 发行净融

本周(7.2-7.8)一级市场共发行产业债57只,总发行量671亿元,较上周变动1.9亿元,总偿还量为462.43亿元,净融资量为208.57亿元,较上周变动98.75亿元。

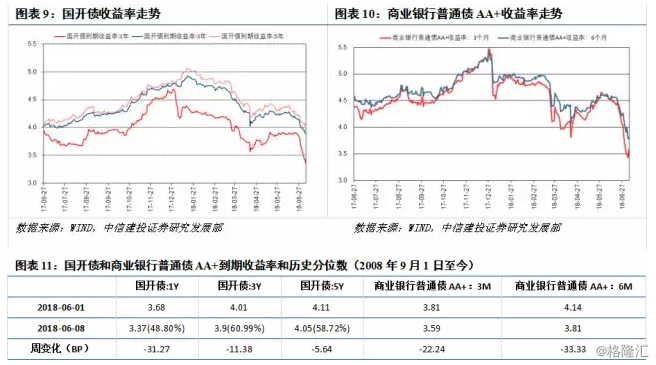

2.2 到期收益率和信用利差

本周(7.2-7.8)国开债收益率均下行,收益率分位数处于55%左右,商业银行普通债AA+收益率下行。

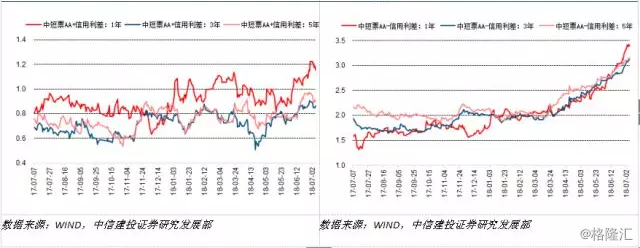

本周(7.2-7.8)中短票除AA-的3Y与5Y外均下行。中短票收益率分位数1Y在70%附近,3Y在66%附近,5Y在62%附近。信用利差除AA-外均收窄。信用利差分位数1Y在89%附近,3Y在64%附近,5Y在59%附近。

2.3 主要行业利差

本周(7.2-7.8)钢铁与房地产行业各评级利差均收窄,煤炭与公用事业低评级利差走阔,高评级利差收窄。

2.4 估值变动较大的个券

本周(7.2-7.8)收益率变动最大的20支产业债中,18只收益率上行。其中,上行幅度最大的是16弘债03,下行幅度最大的是16金茂01。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员