作者:程宇

来源:央行观察(ID:YANGHANGGUANCHA)

美中利差终有缩小到突破极限的那一天。彼时,香港的利率就可能大幅上涨,香港房价上涨的形成过程就可能逆转。

本文主要讨论的风险是:香港的利率与楼市泡沫风险。金融危机源自资产泡沫的破裂。但资产泡沫在什么情况下会破裂呢?

其实,一切金融危机都发生在形成资产泡沫的过程倒转时。虽然,所有的金融危机引发的具体原因不同,但是他们都有一个共同的规律,就是:只要原先形成资产价格泡沫的过程发生逆转,那么金融危机就会从资产泡沫程度最高,杠杆率最高的地方开始发生。例如:2008年美国金融危机。2000年,美国互联网泡沫破裂,美联储大幅度降息。并长期保持超低利率。由此释放出过量流动性,催生出美国房地产领域的大泡沫。这是美国房地产泡沫形成过程,即:货币宽松--刺激房地产泡沫。而2006年-2007年,美联储7次加息,大幅度提升了联邦基金利率,紧缩货币。这实际上是“货币宽松--刺激房地产泡沫”过程的倒转。于是,杠杆率最高,价格泡沫最严重的次级贷款领域就开始出现大面积违约。并最终引发2008年金融海啸。

因此,一切金融危机其实都发生在形成资产泡沫的过程倒转时。那么,我们只要关注于资产价格泡沫是如何形成的,并观察其形成过程的要素是否发生逆转,就可以判断金融危机是否会发生了。

任何资产价格泡沫都是货币引起的。所以,我们分析香港资产泡沫的形成,就要关注香港的货币发行和利率机制。

香港的货币发行:根据联系汇率制,发钞银行每发行7.8港元都要向香港外汇基金缴纳1美元,换取发钞负债说明书;而挂牌银行向发钞行取得港元现金时,也要按照7.8:1的汇率,向发钞行支付美元。那么,这种制度下,香港的货币市场会具有以下特点:

货币根据市场需求完全被动发行。在这种发钞制度下,港元的发行完全由市场需求决定,由三大行根据市场上港元的实际需求被动发行。

没有中央银行,利率几乎完全市场化。大多数国家和地区的货币是由当地的中央银行来发行,由中央银行通过货币供应量来调节市场利率。而港币的发行完全取决于市场,没有中央银行。香港金管局只对香港的汇率负责,在美元/港元汇率达到7.85或者7.75时,才会抛售或者买进美元干预港元汇率,从而影响港元利率。其余时间,港元的发行量,市场利率,完全由市场决定。特区政府并不干预。

外储等同于香港市场上的基础货币。因为每发行7.8港元,发钞行都要提交1美元给外汇基金,这就等于说,香港的外汇储备正好对应着香港市场上的基础货币投放量。

那么也就是说,我们研究香港的货币供应和利率,其核心就是研究香港的外汇储备变动规律。毕竟港币的发行量取决于市场上的外汇流量。

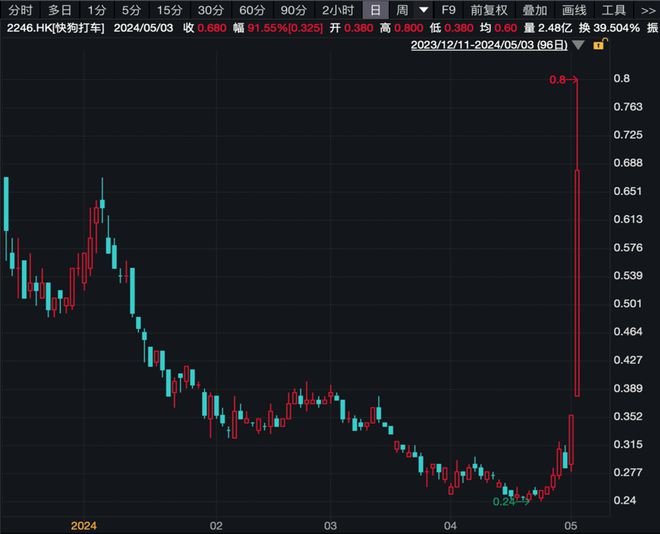

我们先看以下香港的外汇储备变化图。

图1:香港外汇储备变化图

从图中可见,香港在2008年-2009年金融危机期间,外汇储备出现跃升;并且在2009年以后外汇储备的增长速度明显比金融危机前加快。那也就是说,香港在金融危机后,基础货币的供给明显加快。

但决定市场利率的是市场货币总量,而不完全是基础货币数量。而市场货币总量和基础货币之间是有对应关系的。这种关系用公式表达,就是:货币供应(市场货币总量)=基础货币*货币乘数。货币乘数就是货币发行后,在市场上流通的次数。所以,基础货币发行后,还要看他在市场上流通的次数,才能决定市场的利率。因此,我们先看下香港货币供应量M2的走势图。

图2:香港货币供应量M2走势图

从图2与图1的对比,我们可以看出,

在金融危机前后,香港的货币供应量与外汇储备增长量之间保持了很紧密的同步关系。这基本印证了“香港的货币发行量取决于外汇量”的规律。

金融危机后,香港市场的货币总量确实跟随外汇储备快速增长。

2008-2009年期间,市场货币总量并没有跟随外汇储备增长而出现跃升。我们如果对比两图2008-2009年的走势可以发现,这两年中,虽然香港的外汇储备大幅增长,但是市场上的货币供应量却并没有大幅增长。这是为什么呢?原因就在于金融危机时期“货币乘数”会变小。金融危机期间,银行风险大增,出于审慎原则,银行在这一时期会紧缩信贷,囤积现金。货币流通不出去。所以,会导致货币乘数大大变小。因此,这一时期,虽然基础货币投放加大,但是因为货币乘数大大缩小,最终导致最终的货币供应量反而没有大幅增长。

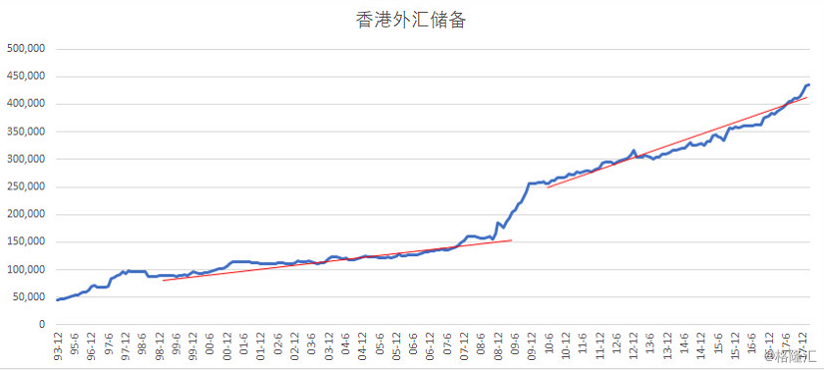

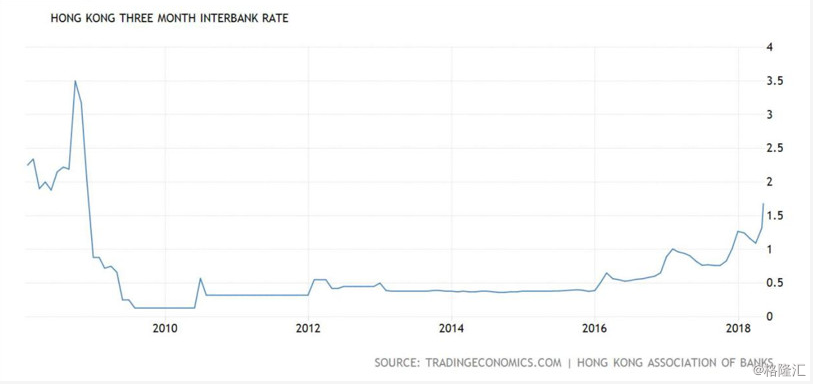

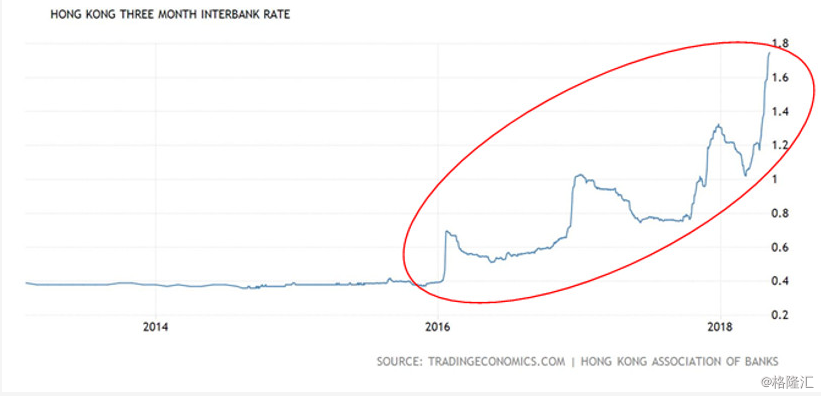

那么,在香港基础货币和市场货币总量大幅增长的情况下,香港的利率出现了怎样的变化呢?我们找到了香港银行间拆借利率(3月期)在过去十年的走势图。

图3:香港银行间拆借利率(3月期)走势图,10年

可见,香港在2009年之后,随着货币供应量的大幅增长,市场利率确实保持了较长时间的低位水平。

而这个利率水平到底有多低呢?我们找到了香港银行间拆借利率(3月期)从1982年以来的走势图。

图4:香港银行间拆借利率(3月期)走势图,36年

可以说是历史最低水平了。也就是说,金融危机后,香港的外汇大量流入创造出香港历史上时间最久,利率水平最低的时期。低利率是房地产资产价格的最佳催化剂。您大概理解香港的楼市为什么全球最贵了吧?

既然香港2009年以后的货币流动性主要来自外汇储备的增长,那么香港外汇储备增长又与哪些因素有关。

2009年以后,全球量化宽松,并且美元/人民币汇率长期下跌,而其中的根源在于美国的无风险利率(十年期国债收益率)低于中国的无风险利率。因此,我们将2009年以后中美两国十年期国债收益率利差走势与香港每年的外汇储备增量进行比较。

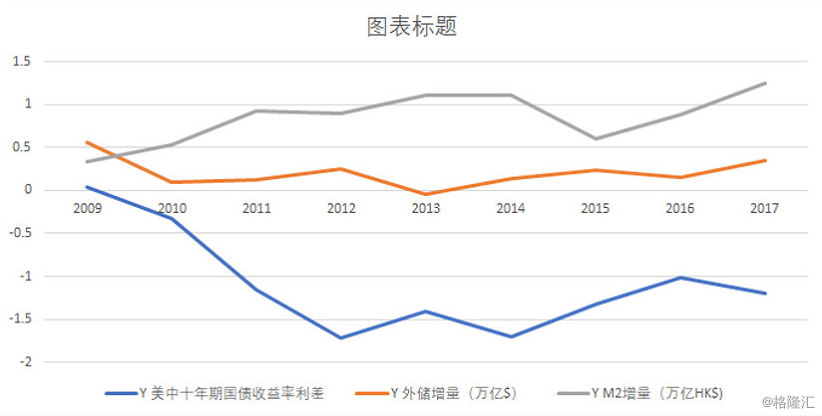

图5:美中十年期国债收益率利差与香港外汇储备年度增量、M2年度增量对比图

说明:

Y 美中十年期国债收益率利差=当年度两国十年期国债收益率平均值

Y 外储增量=当年末外储存量-上年末外储存量

Y M2增量=当年末M2存量-上年末M2存量

对比之后,我们会发现:

2010年以后,美中十年期国债收益率利差(以下简称:美中利差)与香港外汇储备年度增量之间高度正相关。美中利差缩小时,香港外储增量也减少;美中利差扩大时。外储增量也扩大。

香港M2年度增量与美中利差总体上也是正相关。香港的M2年度增量从2009年开始,就与美中利差出于正相关的状态。只不过,受到货币乘数的影响,相关性没有外储增量那么突出。

因此,从以上对比可以看出:香港市场的货币供应是收到美中利差影响的。

香港市场的超额货币流动性,其实是源自金融危机后,美中两国利差的长期扩大。正是美中利差的扩大,导致香港市场上的外汇流入增加,产生了超额的流动性,大大降低了香港的市场利率。创造出香港楼市的超级“繁荣”。

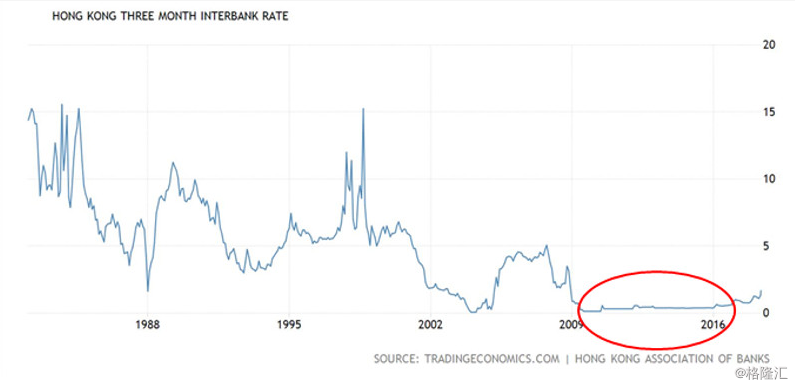

但是现在,这个过程倒转了。从图中可以看出,2014年开始,美中利差其实已经开始处于缩小的长期趋势中。2014年,美中利差还有1.71%,而现在,这个利差只有0.7%。那么,香港市场上的货币供应量增速应该下降。香港市场的利率应该出现上升。OK,让我们还是通过香港银行间拆借利率(3月期)走势图,来验证一下:

图6:香港银行间拆借利率(3月期)走势图,5年

香港的市场利率确实在走高。

那么,我们可以确认,香港泡沫形成的过程,的确在发生倒转。市场利率开始抬升。不管这个泡沫在哪里,价格最高,泡沫化最严重的资产价格都将开始下跌。

所以,正是在2009年后,美中利差的扩大造就了香港长期的超低利率,制造了香港的楼市泡沫。但是,现在香港的利率也同样跟随美中利差的缩小而上升了。而美国的加息缩表进程还远没有结束,中国今年一季度的经济情况表明:如果中国十年期国债收益率贴近4%,那么中国的经济就会承受下行的风险。因此,中国的十年期国债收益率上限在4%,而美国的十年期国债收益率,已经两次突破3%。并很可能继续上行。美中利差终有缩小到突破极限的那一天。彼时,香港的利率就可能大幅上涨,香港楼市泡沫形成过程就可能逆转。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员