作者:李少君/周隆刚

风险偏好修复有限,“出奇”博弈交易趋于弱化。风险缓和窗口或仍有继续可能,但整体将趋于收窄。执两端,相对更看好二线消费与创蓝筹。

1. 本周看点:不可贪胜,风险缓和窗口收窄

风险偏好修复有限,“出奇”博弈交易趋于弱化。在前期降准、中央政治局会议首次提出“加快结构调整与持续扩大内需相结合”、资管新规正式稿延长过渡期等因素提振下,市场情绪有所提高。我们前期指出,在市场持续处于外围不确定因素扰动,但尚未造成显著基本面影响状态下,市场风险偏好不同主体之间行为将会出现显著分化,风险偏好高的交易行为将更为激进,风险偏好低的将更多将风险因素理解为冲击的起始,交易行为也就更为防御。

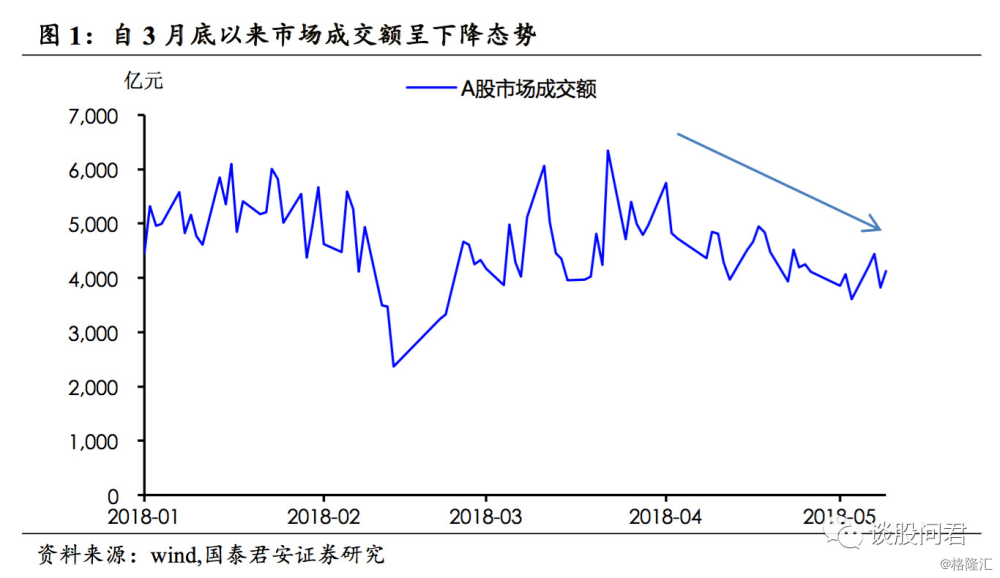

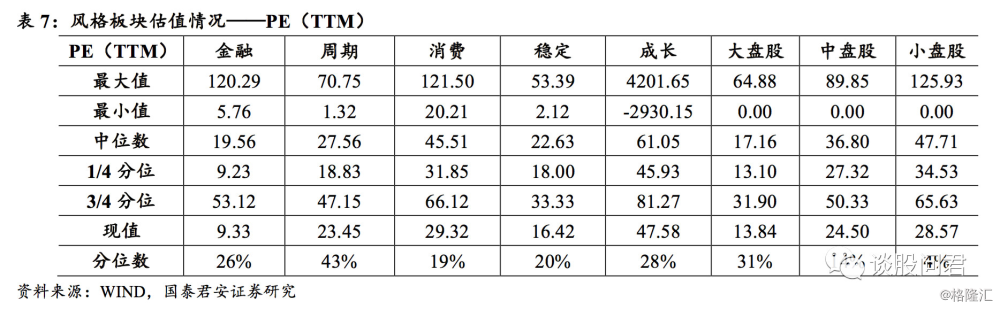

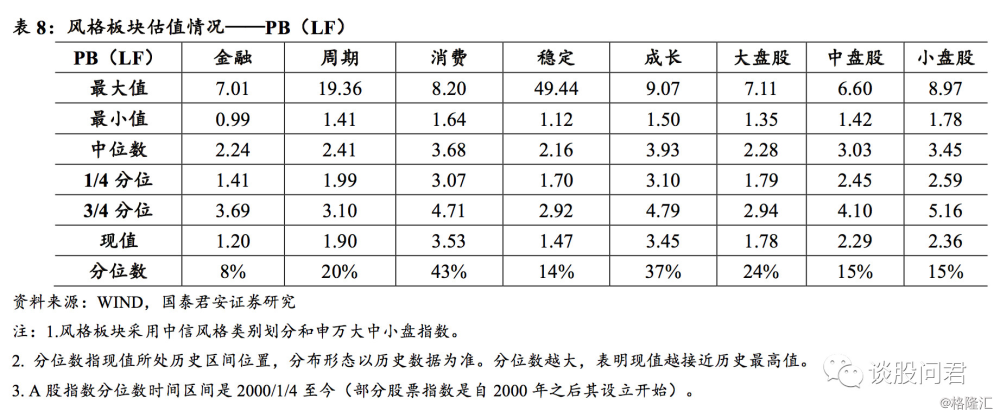

从风格指数60日涨跌幅看,相对较好的为小盘(1.61%)、高市盈率(6.43%)、高价股(0.21%)、亏损股(2.48%),市场确实表现出“高估值高涨幅,低估值高跌幅”的状态,出奇博弈交易显著占优,而近期演化来看,阶段性市场上行动能弱化,风格指数5日涨跌幅看,相对较好的已经变为大盘指数(2.82%)、低市盈率(2.45%)、高价股(3.96%)、绩优股(5.01%)。结合市场成交额持续弱化态势来看,市场整体风险偏好修复有限,出奇博弈交易的积极性有弱化趋势,市场防御性情绪有所升温。

市场风险因素消化仍未结束,前期只是阶段性缓和。 “中美经济金融周期双错配”基本格局没有变,随着美欧经济复苏延续,货币政策正常化进程随之而推进,而中国经济仍在寻底,防范化解重大风险、美联储加息等趋势下,金融周期趋紧,不可避免在经济金融层面承压。具体来看当前主要有以下几个方面:

1)美国经济过热担忧升温导致加息加速;

2)中美贸易摩擦形势紧张化;

3)地缘政治风险积聚,美国重启对伊朗制裁,原油价格波动加大;

4)外需驱动弱化下,中国经济驱动韧劲程度;

5)资管新规发布后,配套细则对于“非非标”进一步明确定义;

6)结构性去杠杆下,地方政府和企业特别是国企是重点,例如清退的1.8万亿(截至2018年4月23日)PPP投资项目的后续处理;

7)短期信用风险暴露,2018年已有19只债券出现实质性违约,涉及金额超过130亿元;

8)年初以来基于资金面宽松的利率快速大幅下行态势存在停滞甚至反转可能。短期来看中美贸易摩擦会面临5月15日301调查举行听证会,5月22日前再次接受公众意见,市场情绪或再次收到扰动。

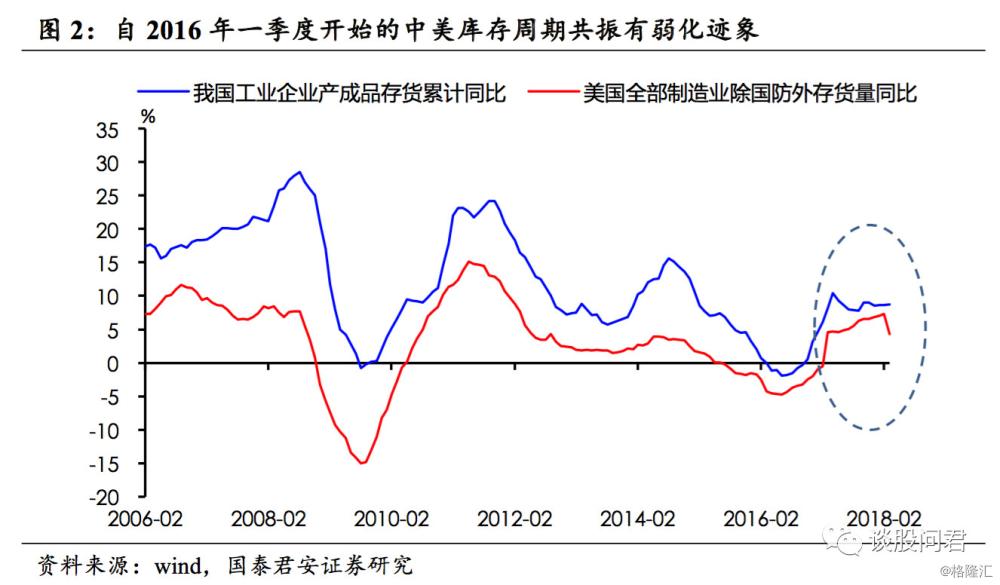

风险缓和窗口或仍有继续可能,但整体将趋于收窄。从以上所列示的风险来看,短期内仍有缓和迹象,例如美国通胀方面,4月平均每小时工资环比增长0.1%,同比增长2.6%,均比预期增速低0.1个百分点,CPI环比0.2%,预期0.3%,前值-0.1%;中国经济动能方面,4月社融1.56万亿,高于预期的1.1万亿,从中观数据看螺纹钢去库仍在继续,高炉开工率延续升势。短期中国资本市场流动性仍维持平稳,4月CPI同比上涨1.8%,低于预期1.9%,不及前值2.1%,也降低了货币政策偏宽松举措的约束,风险缓和窗口短期仍有延续可能。但我们提示投资者有必要关注从2016年一季度以来展开的中美库存周期共振趋于弱化的风险,尤其是经济需求端与成本端均面临不确定性情况下。除此之外,阿根廷比索贬值、港元汇率波动、印度卢比贬值等迹象或初步显现了美国加息周期对新兴市场的影响,美元回流风险也需要持续高度关注。

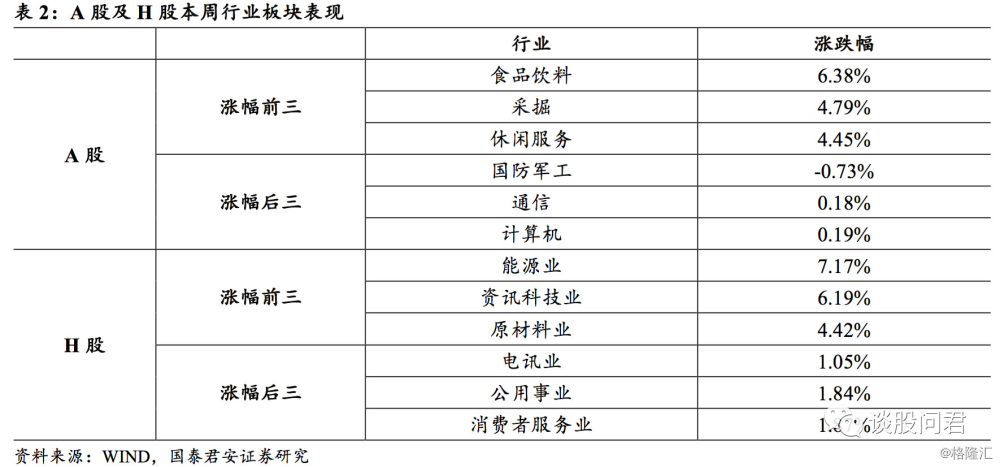

执两端,相对更看好二线消费与创蓝筹。相较于去年“龙马行情”下重价值蓝筹,今年配置层面再平衡是个大趋势,主要是盈利悲观预期的逐渐修复与政策方向的变化驱动的。但通过一季报业绩表现来看,当前言创业板盈利拐点为时尚早,业绩分化下创蓝筹在盈利悲观预期修复上会更快一些,而在“出奇”博弈交易愈发困难的情况下,再平衡在当前市场状态下可能不得不承受较高风险成本,需要有以时间换空间准备,在更长的时间区间考量视角下看待再平衡。从业绩稳定性出发,结合风险偏好结构分化,我们更加看好业绩稳定性较好,而市场预期打满尚未到达极致的二线消费,尤其是受益于三四线城市消费升级下的大众消费品,具有更强的周期钝化和盈利支撑广度。金融重新进入配置价值区间,全年看绝对收益,在市场回调过程中可适当加仓。主题方面继续推荐核电、数字信息化、芯片国产化。

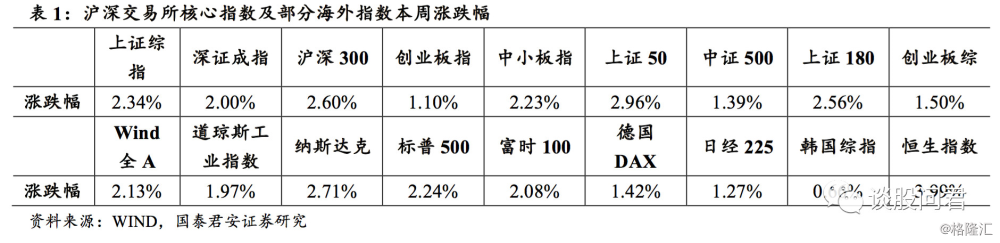

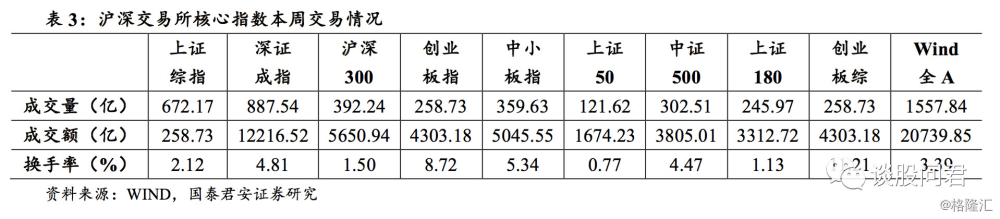

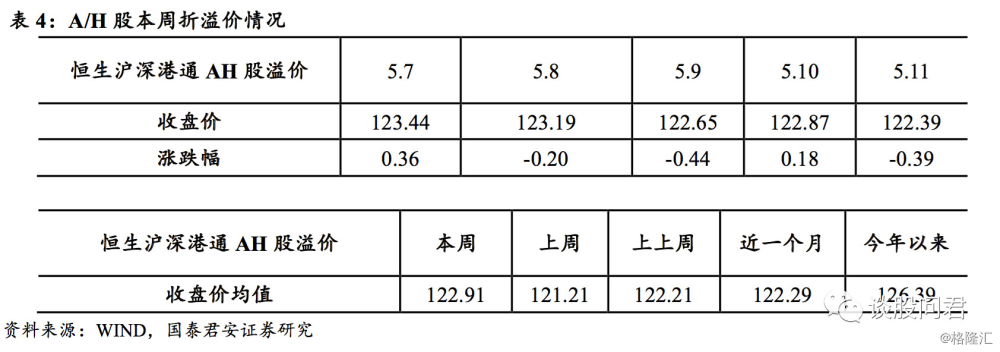

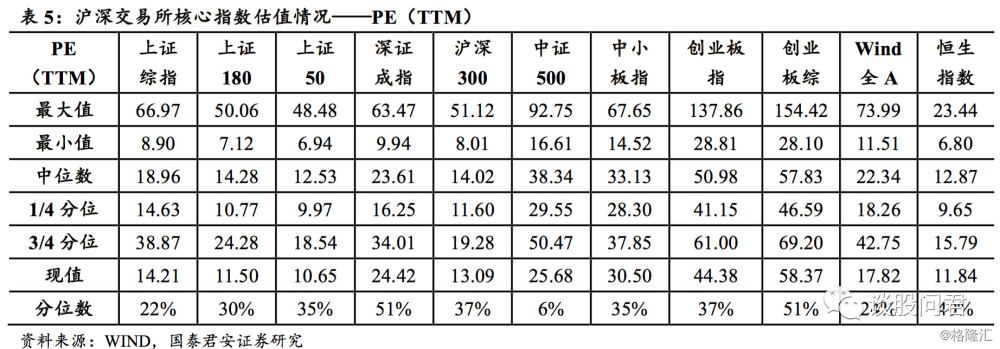

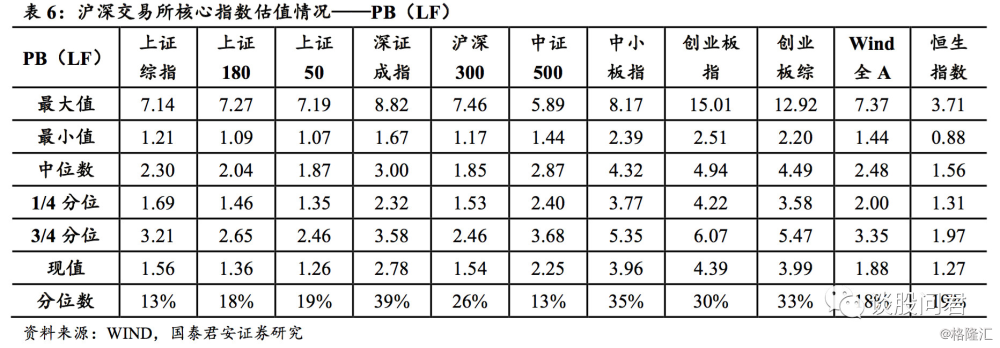

2. 周度市场表现

来源:谈股问君

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员