去年住宅市场一派火热,抢尽风头,而房地产细分领域中的商业地产,近几年因为互联网电商的影响,备受冷落。

但是,2018年开年,商业地产界的老大哥万达又搞了个大新闻。29日万达官网突然宣布与腾讯、京东、苏宁和融创签订战略投资协议,计划投资约340亿元人民币,收购万达商业香港H股退市时引入的投资人持有的约14%股份。

而且还讲了一个很美好的故事:重新定位的万达商管集团将利用腾讯、苏宁、京东海量线上流量和本身巨大线下商业资源开展多方面合作,共同打造线上线下融合的中国“新消费”商业模式,为中国消费者提供更智慧、更便捷的消费体验,实现实体商业与互联网企业的双赢。

而联想到腾讯与阿里的线下圈地运动,互联网巨头与线下商业地产的联姻,会否让商业地产妙手回春?

一、

根据使用用途划分,商业地产业态可分为写字楼、零售物业、工业物业及酒店物业。而这里主要涉及的是零售物业这种商业地产业态。

从大的趋势看,过去几年零售业态的商业地产,主要是购物中心,百货商场等,受到互联网电商的冲击,线下流量减少,需求端受挤压,空置率有所上升。

而且,过去几年商业地产的供给又在增加,所以,国内的商业地产整体的现状呈现出明显的供给过剩。

根据中债资信的数据,国内人均商业地产面积达2.34平方米,而在发达国家人均商业面积约在1~1.3平方米,根据发达国家经验,在这个范围内商业供需是均衡的,而一旦超过这个范围,商业物业就面临一定过剩压力,所以国内商业地产整体供给过剩。

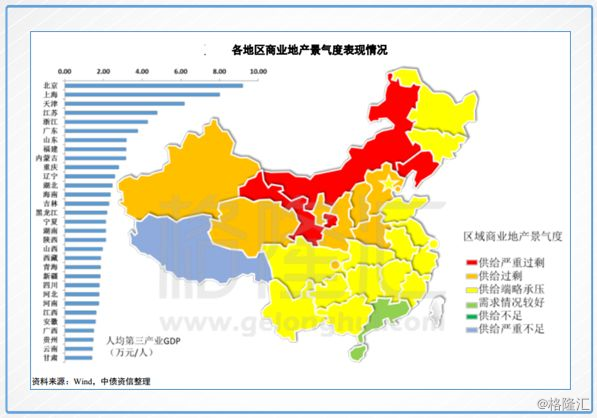

但是,由于商业地产的需求弹性要大于住宅,受区域人口、消费习惯、产业结构和经济发展水平等影响,而且各个区域的商业地产供给也各有不同,所以在结构上呈现出分化。

国内中部和西北部地区的商业地产供给严重过剩,区域内商业地产运营压力较大。例如,合肥、呼和浩特、银川等城市,人均商业面积达到4平方米以上,区域内或存在较为严重的供给压力。而珠三角区域,由于人口流入增速较快,人均收入水平也较高,商业地产需求比较大,所以处于供给相对不足状态。

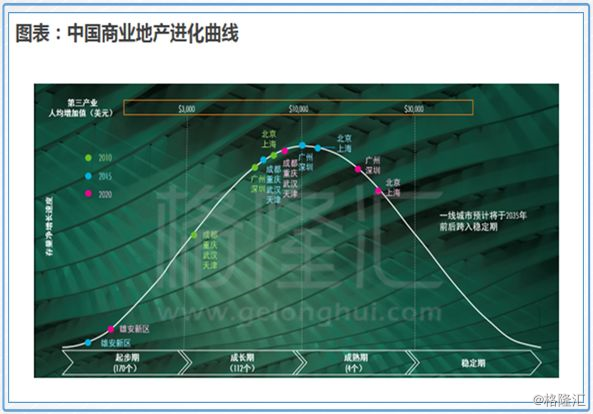

此外,国内商业地产另一个分化的点在于发展阶段不一致。

据世邦魏理仕《迈向2020――后千亿时代投资策略展望》白皮书指出,2016年中国可投资商业地产规模达3.4万亿美元,排名全球第二,到2020年,中国房地产投资交易总额有望达到2600亿元,较2016年增长45%,投资市场潜力巨大。

根据白皮书内容,世邦魏理仕以国内286个城市的商业地产为样本,将其划分为起步期、成长期、成熟期三大阶段,其中处于起步期、成长期和成熟期的城市分别有170、112和4个,预期一线城市将于2035年前后跨入稳定期。

不难想象,因为供求关系的失衡,整体上商业地产的租金和空置率等指标自然好不到哪里去,但也是呈现出分化特征。

中指院和世邦魏理仕的数据显示,2017年二季度,一线城市中北上深的优质零售物业空置率较一季度提升,而广州较一季度下降;租金方面,上海、深圳、广州优质零售物业首层租金较一季度下跌。

而二线城市中杭州、天津优质零售物业首层租金较一季度下跌,其中杭州跌幅最大,环比下跌6.20%。

从空置率上看,杭州、南京、宁波、成都、青岛、武汉优质零售物业空置率较一季度提升,其余城市均下降:

二、

为何会国内零售业态的商业地产会形成供给相对过剩的现状?

根源还是在于线上电商对线下流量的抢占,需求减少,导致租金下降,运营回收期拉长,从而显得供给过剩。

但是,现在这个趋势在变化。线上流量的成本已经不低了,线下的优势在慢慢显现。

国内现代零售行业从70年代起步,到21世纪后中国电商行业充分享受到了人口以及基建发展(通信、物流等)的红利,实现了爆发式增长,也成就了阿里巴巴。但是经过十几年快速发展,电商增速出现明显的下行。2016年网购市场规模为5.33万亿,同比增长39.2%,更值得注意的是,网购用户人数增长已低于10%。

而除了网购用户的增速放缓,中国网民每周上网的时间也停滞不前,连续两年维持在26小时/周水平。可以说,网站和APP等线上入口对用户的跑马圈地已经到尾声,电商的流量红利也逐渐在筑顶。

换另一个角度,电商中规模贡献最大的三大品类分别是:服装、家电、3C。在2017年渗透率方面已经达到约30%-35%水平(B2C),若加上C2C部分,预计服饰、家电、3C品类电商渗透率已接近35%-40%水平,此三大品类的电商渗透率上限约在50%左右,未来继续提升空间逐渐缩小。

在旧的韭菜园已割无所割时,自然会开始转向下一个流量充沛的地方。

可以想象,现在互联网巨头腾讯和阿里巴巴开始从线上走到线下,疯狂跑马圈地,连商业地产大佬万达也开始与互联网资本联姻,线上和线下相结合的新零售或会成为商业地产的第二春。

值得注意的是,现在都在讲消费升级,线下消费在体验上有线上不可比拟的优势,从最近的一些数据指标也可以看出,零售业态的商业地产在慢慢回暖。

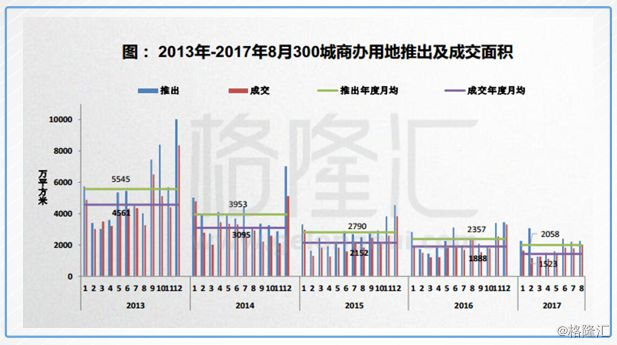

根据中指院的数据,商业办公用地的供求同比明显下降,但是至6月起环比开始增长,供求差在缩小。

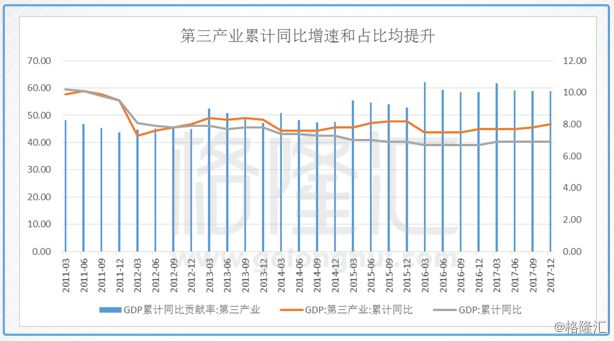

零售业态商业地产的景气程度与经济发展,尤其是第三产业的发展息息相关。2017年,我国GDP同比增长6.9%,增幅较上年同期扩大0.2个百分点,其中第三产业增速明显优于整体GDP,贡献占比较2011年保持稳健提升,说明消费拉动经济的力量在增强。

2017年,服务业增加值42.7万亿元,占全国GDP比重为51.6%;服务业增加值比上年增长8.0%,比国内生产总值和第二产业增加值增速分别高出1.1和1.9个百分点,已连续五年在三次产业中领跑。

实际上,从长期的城市发展逻辑看,商业地产也将是城市化后半程下注的重点。

1998年实行房地产改革,取消福利分房,叠加城市化进程的飞跃式发展,人口红利集中释放,高周转模式下的住宅开发享尽时代发展的红利。随着城市化不断深化,都市化将是未来的大趋势,而持有核心城市核心区域的资产将成为城市化后期稀缺的资源,此类公司的价值将随着时间越来越高。以发达地区香港和美国为例,经过几轮大的经济周期洗礼,多数都是以持有业态为主,这种方式的杠杆率要低于高周转的公司。

当然,这是很长期的一个发展趋势。

但是短期看,消费升级和互联网巨头重返线下这两个催化剂,就足以让我们重新聚焦商业地产了。

三、

从上面所论述,在选股上,选择有商业布局,尤其是以自持型的零售业态的房地产企业,是一个紧随国内发展趋势的选择。这部分企业的投资性物业将面临重估和升值,而商业地产的运营对比开发更看重企业的经营能力和品牌优势,我们在此基础上筛选出下面几家在商业地产上做得较为出色的地产企业。

1、宝龙地产(1238.HK)

作为中国首家在港上市的商业地产企业,宝龙地产(HK.1238)已在商业地产领域具有相当高的知名度及地位。

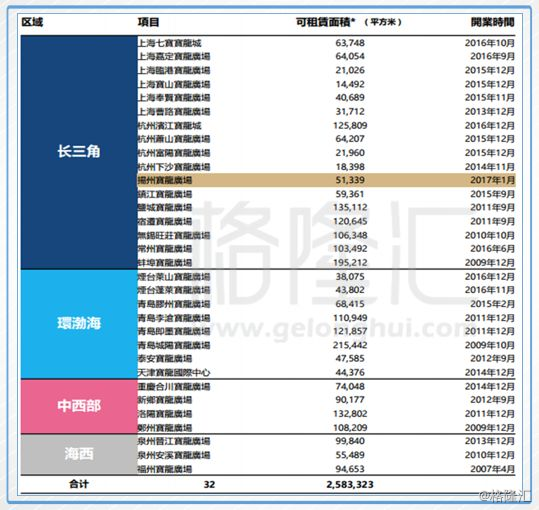

从收入结构上看,商业地产的收入为34.3亿元,在总收入占比超过50%。土地方面,宝龙地产新增十多个项目,截止到目前项目数量超过80个;商业方面,共新开了7个商业项目,在营商业综合体达36个,开业项目及开业面积均位居行业前列。

截止2017年6月30日,宝龙持有用投资的物业(包括已竣工物业及在建物业)其建筑面积(「建筑面积」)合共约400万平方米,较2016年12月31日增加约1.9%。保持了商业效能的持续增长,其超高端产品——宝龙一城也将于2018年正式亮相。

宝龙的购物商场主要分布在长三角和环渤海地区,上海及杭州等一二线城市的发展是近几年宝龙发展的重心,主要原因是过去宝龙的“以农村包围城市”的发展战略,所以早期深耕于三四线城市,目前依然持有较多投资物业分布在三四线城市。

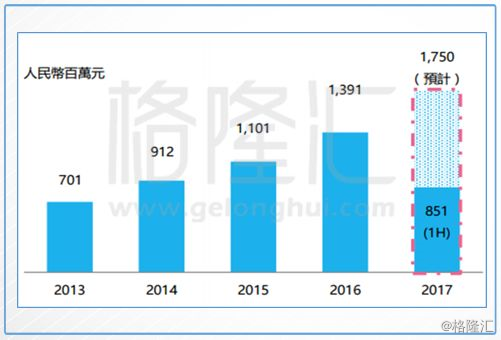

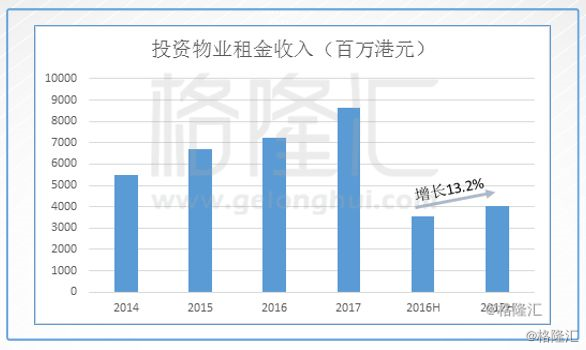

宝龙的租金收入也随着规模稳定扩张和高效运营保持持续上升,上图可见,近年宝龙的租金收入非但没有收到行业下行的冲击还保持稳定的上涨。2017年中期,年公司租费收入约人民币8.5亿元,同比增长38.1%,预计2017全年约17.5亿元。

宝龙地产的商业效能持续增长在于多个新项目的亮相。宝龙地产2017年开业的商业项目分别是4个宝龙广场——吴泾宝龙广场、义乌宝龙广场、阜阳宝龙广场、涪陵宝龙广场;2个宝龙天地——海阳宝龙天地、淮安宝龙天地;1条商业街——蓬莱宝龙广场二期商业街。

以下是部分2017年新商业地产项目的情况,出租率保持在90%以上。

2018年,宝龙地产还将新开厦门宝龙一城,以及2个宝龙广场和1个宝龙天地,分别是:上海青浦宝龙广场、四川江油宝龙广场和义乌宝龙商业街。可见其商业地产的收入和利润会保持高速增长。

2、华润置地(1109.HK)

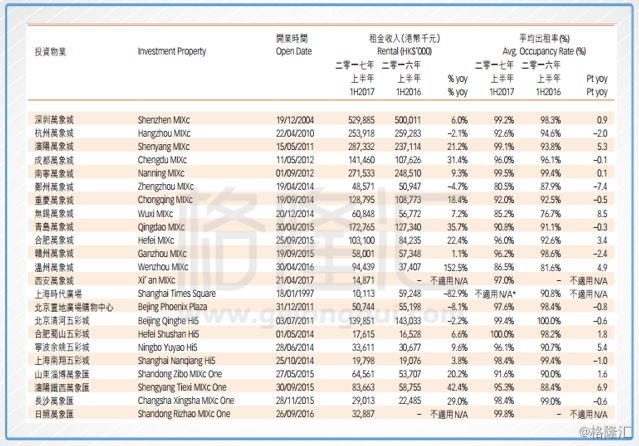

华润置地一直坚持“销售物业+投资物业+X”的商业模式,投资物业主要布局在一二线城市中。2014年公司第一个万象城项目(深圳万象城)运营非常成功,公司开始在外地复制万象城项目,且后来运营的项目绝大部分出租率都能达到97%左右。

根据中报数据显示,华润置地在营投资物业总建筑面积达573万平方米,其中已开业万象城13个,五彩城/万象汇8个,其他购物中心2个。

2017年华润置地全年累计实现租金收入约港币86.55亿元,按年增长21%。公司于2017年下半年新开业四家购物中心,全年的投资物业租金收入是86.55亿港币,同比增长20%,增速明显加快。

公司管理层计划2019年在营的购物中心将增加到44个,单购物中心的运营面积就可以达到550万平方米,营业收入将超过100亿港币。预计未来整体租金收入将保持稳步增长。

3、新城发展控股(1030.HK)

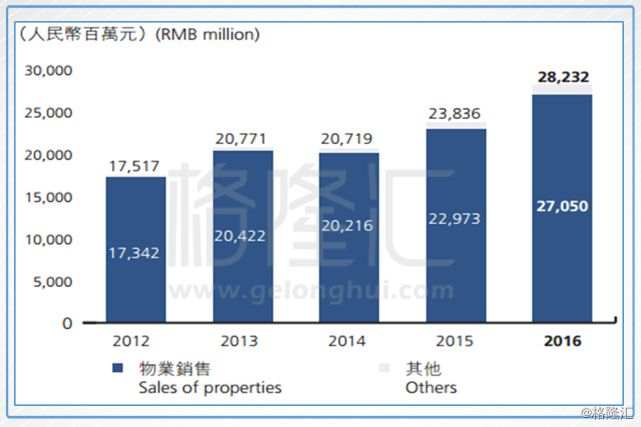

新城的投资物业租金收入占整体收入占比较低。2017年上半年,本集团物业发展业务营业额约为人民币108.3亿元,同比增加24.5%。而同期投资物业租金收入录得增长至约2亿元。

下面是近年新城的收入结构情况。

新城虽然在开发业务上发展迅猛,但投资物业的运营上也不容小觑。新城商业地产业务方面的各项投资物业大多完工,2017年上半年投资物业租金收入录得增长至2亿元。

2016年,新城于海口、南昌、金坛、成都及安庆新开业5家“吾悦”系列商业广场,每家商业广场首日的客流量均突破30万人。目前新城发展控股累计开业11个吾悦广场,年内平均出租率达到98.96%。

4、大悦城地产(0207.HK)

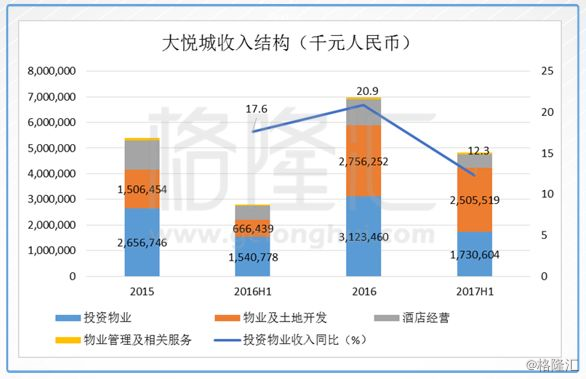

截止2017年中期,大悦城投资物业运营情况良好,投资物业收入为17.3亿元,同比增长12.3%,占总收入36%。大悦城的投资物业一直是企业收入的主要来源之一,全年的收入占比保持接近50%,而且近年一直保持稳定上升,大悦城在2017中期的租金收入约达11.6亿元人民币,同比增长10.7%。

在众多收入中,大悦城的投资物业项目的毛利一直保持较高水平,是企业利润的主要来源,2017年中期投资物业的毛利率达到74.2%。

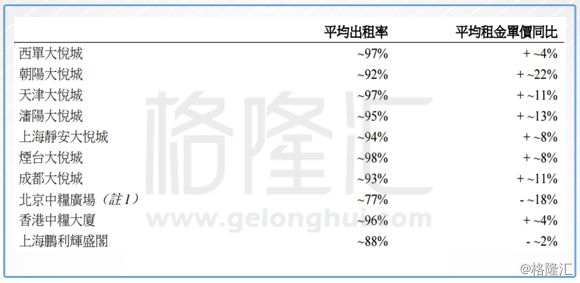

在百货商场类物业中,大悦城主要布局在北京、上海、天津、沈阳、烟台、杭州、成都共7个城市,均位于一线城市或二线城市的核心地段。目前企业一共拥有10个大城市综合体,例如北京中粮广场、香港中粮大厦等位于一线城市黄金地段的优质投资物业。

其中,北京的中粮广场出租率下滑,主要源于部分物业进行改造。北京中粮广场C座于2017年5月23日完成改造,涉及面积54,237平方米,剔除改造影响,北京中粮广场平均出租率达96%。

大悦城近年一直也以管理输出、低成本收购等轻资产模式加速扩张。

2018年,大悦城系列主要有三个项目在筹备,并于年内开业,分别是杭州大悦城、西安大悦城,以及改造中的上海长风大悦城。按照大悦城地产此前公开的计划,至2018年,将完成在全国范围内布局11座“大悦城”项目的目标。

从定位上看,大悦城的商业地产定位不同于其他往高端消费发展的百货商场。其定位在中产阶级,瞄准年轻人的消费升级,打造”年轻、时尚、潮流、品位”的品牌,这种差异化是大悦城租金保持收入稳定上涨的主要优势。

小结:

“新零售”依然是零售,有人有流量的地方就有零售。如今消费市场线上和线下的整合逐渐成熟,在此趋势下,过去受到互联网业态冲击的商业地产走出了困境,未来这部分资产价值必定会被市场重新关注。

提高运营能力,向城市运营商转型是目前行业的一大趋势。而如今不单单行业的“大佬”,连互联网的”大佬“都跨界进行收购,业绩出色的零售类投资物业占据了天时地利人和,未来的估值持续提升可想而知。从长期投资的角度上看,不管是行业趋势还是价值重估,投资者布局优质的商业地产运营商才是真正的布局未来。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员