作者:天风银行 廖志明、林瑾璐

核心观点

我们为什么在11月初强推银行板块?

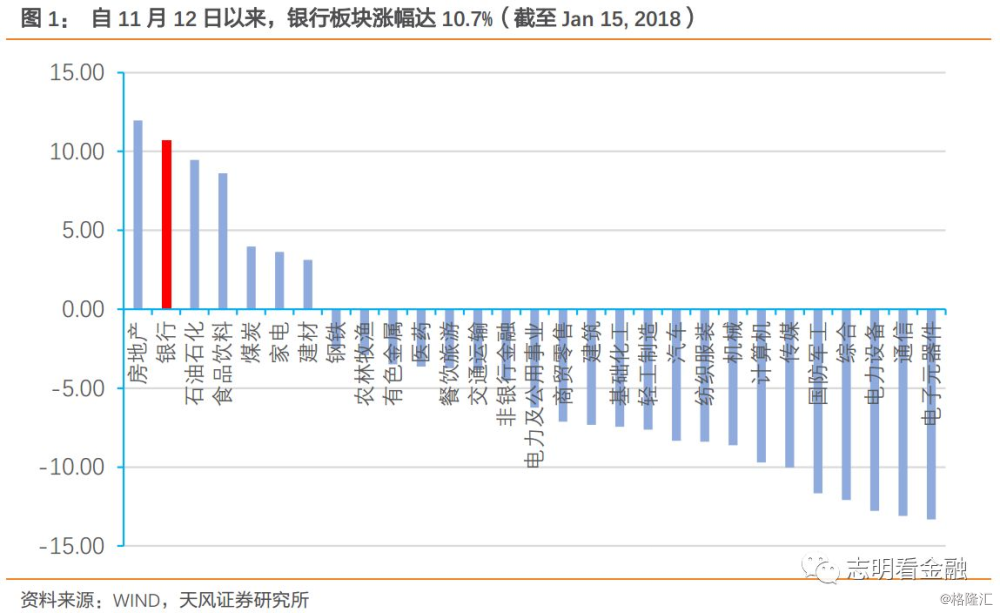

17年11月12日,在银行板块低迷之际,我们与策略团队推出联合报告打响大金融年末行情第一枪,并将银行股作为首要推荐。此后,发布《A股银行板块正经历戴维斯双击的美妙》等多篇报告持续力推。自11月12日以来,A股银行板块至今涨幅达10.7%,大幅跑赢大盘。

我们在11月初强推银行板块的逻辑是:1)9、10月消费行情又起,板块轮动之下,银行板块行情可能再来;2)银行股基本面向好的趋势未改,估值提升仍有大支撑;3)银行板块无论是PE还是PB估值都是A股所有行业最低,有安全边际;4)过去10年中有8年的年底银行板块行情还不错。

我们为什么在年前强烈看好大行1月行情?

17年12月27日,在《1月策略:开年配大行,首推农行》报告中,我们提示,“四大行股价过去几个月横盘震荡,我们认为,即将迎来新一波行情。”

我们基于几点逻辑在年前强烈看好1月大行行情:1)增量资金决定市场风格,业绩驱动的风格不会切换;2)四大行受强监管影响小,业绩改善趋势明确;3)之前兑现收益的资金年初可能会配回来,带来一波不错的行情。

什么样的银行股价会起来?

业绩驱动,给确定性以溢价。回顾2017年行情:估值低不构成股价上涨的逻辑;估值低但基本面在改善的股价起来了,如四大行;估值高且基本面好的则强者恒强,估值溢价不断提升,如招行和宁波;估值低业绩尚未改善但有大逻辑的也走出独立行情,如平安。

业绩上行支撑估值回升,上看1.3倍PB(lf)

一般而言,PB估值与ROE水平正相关。当前,A股银行板块ROE达14%,估值却仅有1.08倍PB(lf),而美国银行板块ROE不到10%,估值却达1.3倍PB(lf)。考虑到,A股银行板块处于业绩上行通道中,ROE有望回升,我们认为A股银行板块估值将回升至1.3倍PB(lf)。

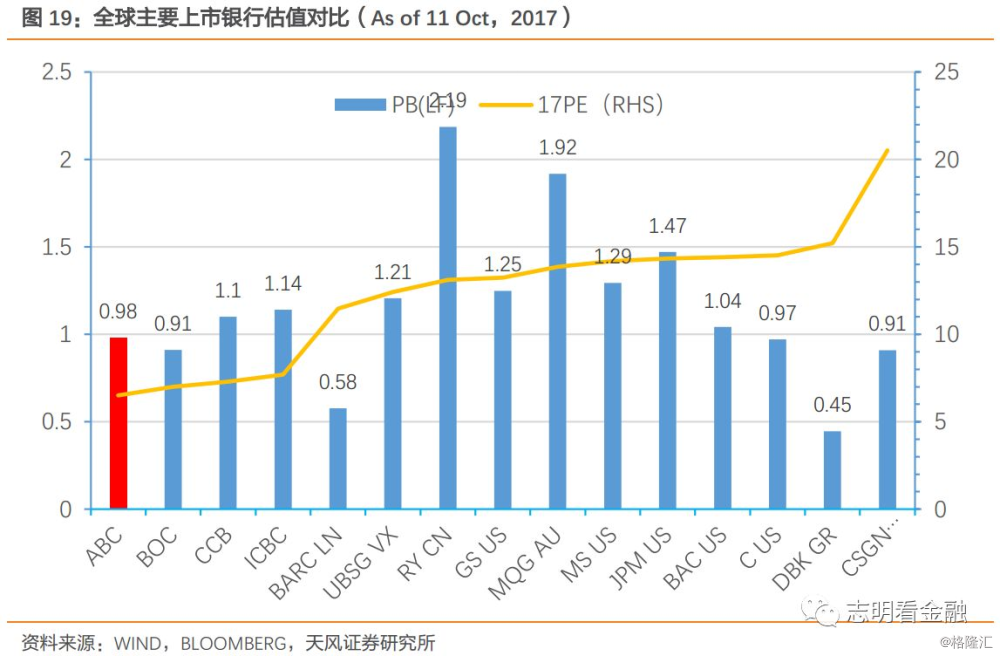

ROE低于我们的印度银行板块PB估值超过2倍。全球主要上市银行PE估值平均14倍17PE,而当前A股银行板块仅为7.4倍PE(TTM)。

投资建议:以四大行为盾,以平安和宁波为矛

我们认为,今年仍是业绩驱动,17年的市场风格将延续。不过,银行个股股价分化程度会减轻,但四大行+平安、宁波仍有望跑赢银行指数。

我们的投资策略是,以四大行为盾,以平安和宁波为矛。1月首推农行。

风险提示:经济超预期下行导致资产质量大幅恶化;金融强监管超预期导致市场情绪恶化。

正文

1. 我们为什么在11月初强推银行板块?

17年11月12日,我们在银行板块低迷之际,联合策略等团队推出联合报告并随后召开电话会议,“打响大金融年末行情第一枪”,并将银行股作为首要推荐。此后,连续发布《A股银行板块正经历戴维斯双击的美妙》等多篇报告持续力推。

当时,我们高调且勇敢地全面看多银行板块底气在于:1)9、10月消费行情又起,板块轮动之下,银行板块行情可能再来;2)银行股基本面向好的趋势未改,估值提升仍有大支撑;3)银行板块无论是PE还是PB估值都是A股所有行业最低,有安全边际;4)过去10年中有8年的年底银行板块行情还不错。

自我们11月12日打响年末行情第一枪以来,A股银行板块至今涨幅(中信指数)达10.7%,仅次于房地产板块12%的涨幅,远远跑赢同期大盘指数涨幅。平安银行、招行、农行等个股股价更是精彩纷呈。

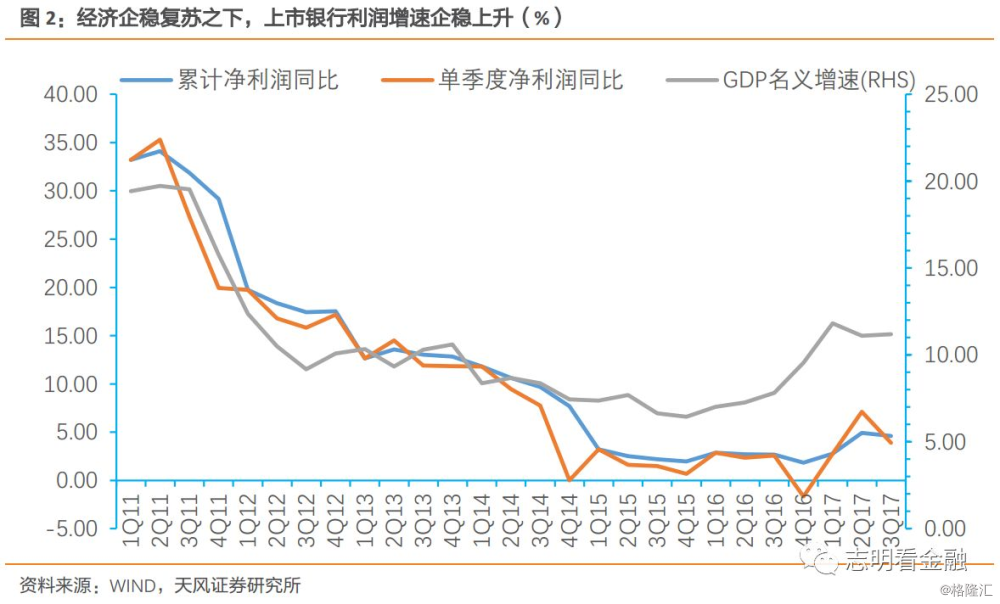

经济企稳复苏与低估值共振。我们处在上市银行业绩上行周期里,业绩改善就是底气。

经济企稳复苏,业绩上行。2016年以来,名义GDP增速企稳上行并稳定在10%以上,银行作为强周期与后周期行业受益显著,上市银行资产质量明显改善,息差企稳回升,业绩反转。息差与不良双拐点之下,上市银行净利润增速有望进一步走高

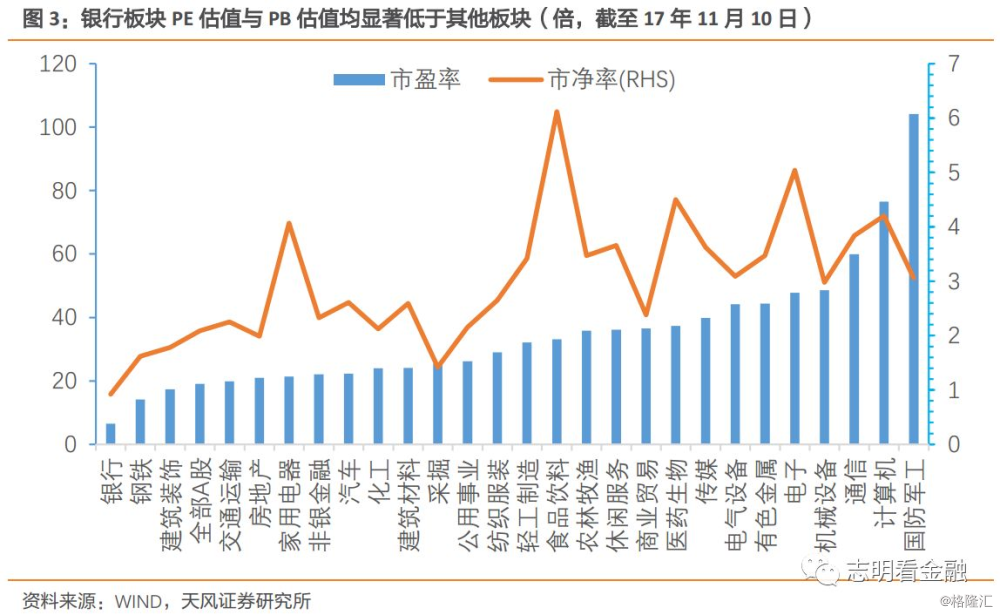

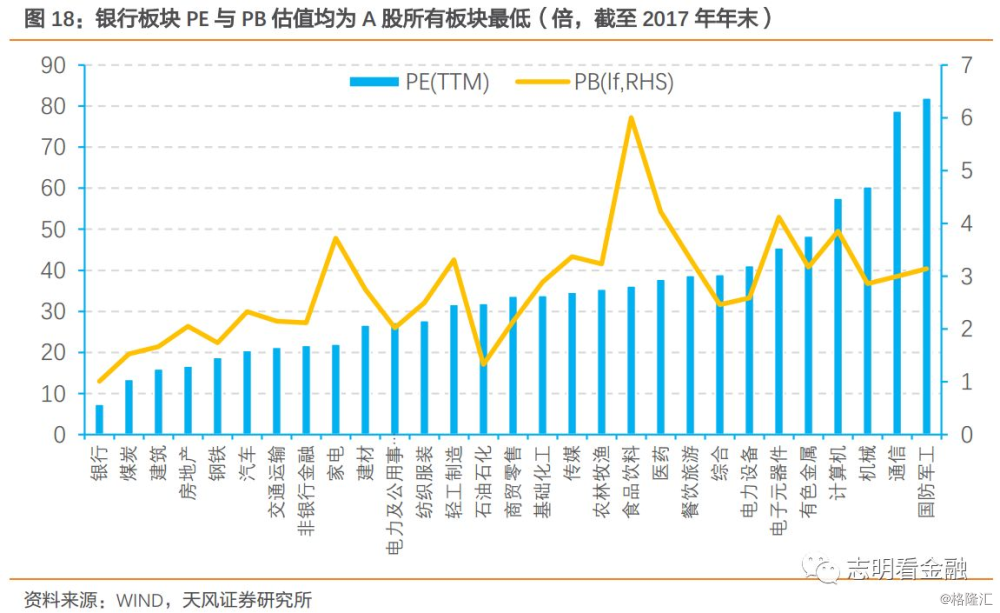

低估值构筑安全边际。当前,A股银行板块PB与PE估值均为A股所有行业最低。从主要发达国家来看,银行板块PE估值并不会显著低于其他行业。市场对银行股存在很大误解,而预期差的修正将是估值持续修复的动力所在。

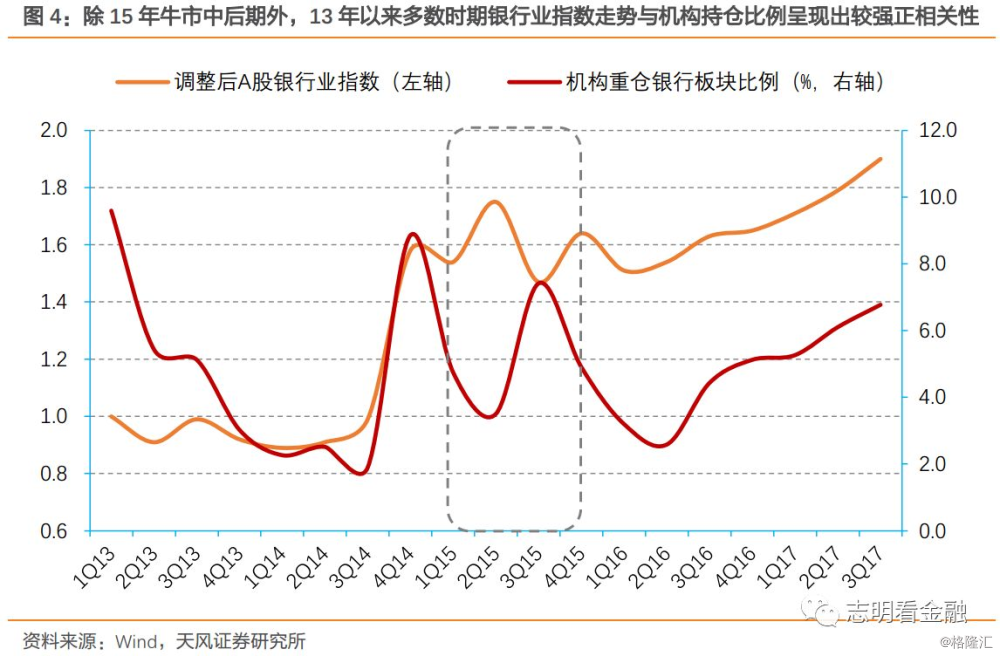

公募持仓处于上升通道,且距前期高点仍有较大空间。2Q16以来公募基金逐季加仓银行板块,源于对板块基本面趋势性企稳回升的认可。3Q17公募基金重仓银行板块比例为6.77%,环比提升0.67个百分点,为自2Q16以来连续5个季度环比提升。我们认为,公募基金逐季加仓银行板块的背后是对银行业基本面触底回升的逐步认可。

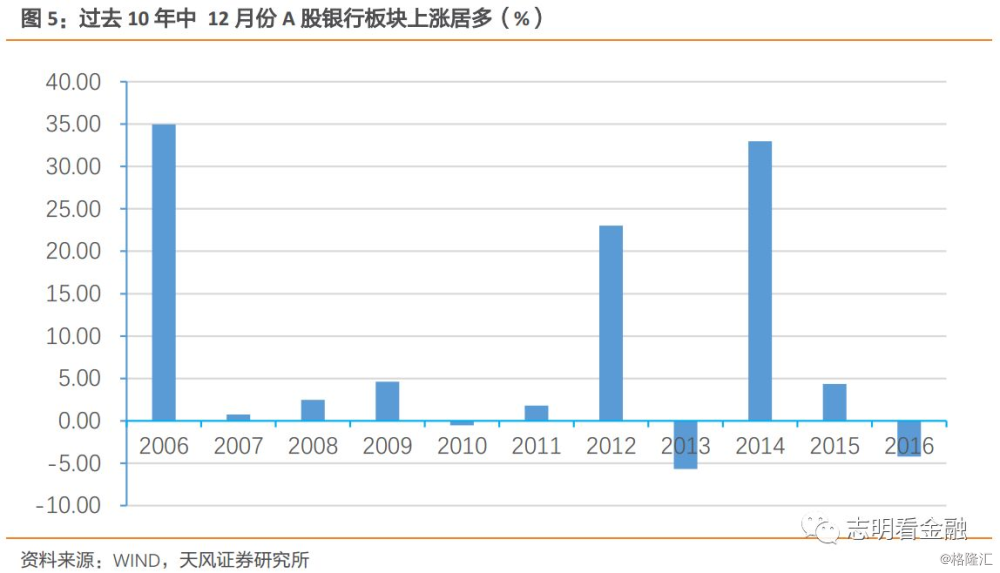

12月份银行板块行情一般较好。一般而言,银行股净资产每年都会增长10%左右,年末切换到下一年PB估值,估值水平便会下降10%以上。从A股来看,过去10年中12月份以上涨居多,特别2006年、2012年和2014年的12月份板块涨幅超过20%。

2. 我们为何在年前强烈看好1月四大行行情?

17年12月27日,在《1月策略:开年配大行,首推农行》报告中,我们提示,“四大行股价过去几个月横盘震荡,我们认为,即将迎来新一波行情。”此后,连续发布《临时存准率下调催化,开年配大行》、《基本面改善支撑估值修复,持续力推大行》等多篇报告持续力推四大行。

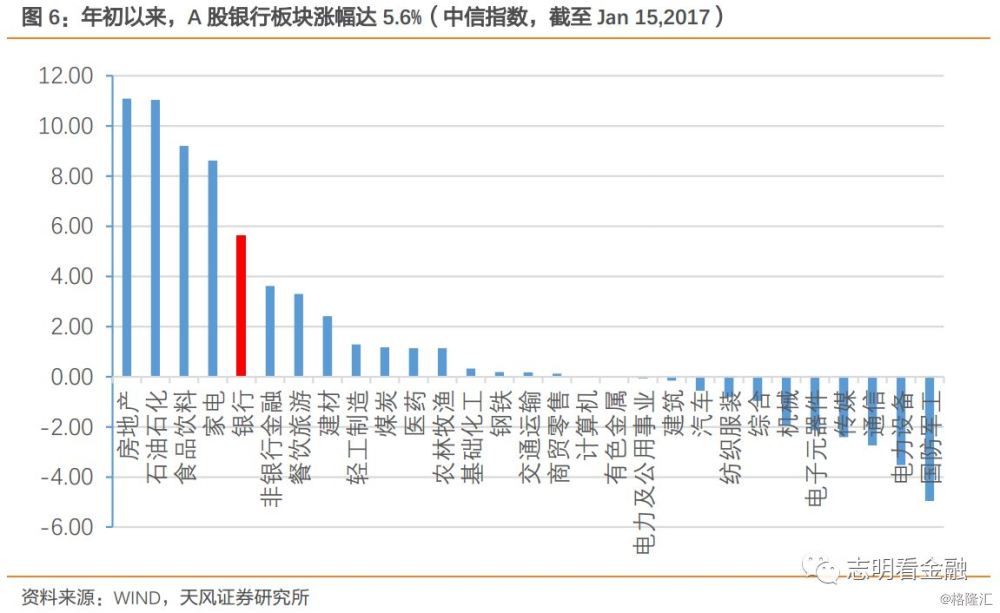

自12月27日报告发布以来,四大行A/H股价均明显上涨,农行A/H股价区间涨幅超10%,领涨四大行。此外,A股银行板块年初以来涨幅达5.6%,大幅跑赢WIND全A指数,列所有板块第五。

我们基于以下几点逻辑在年前强烈看好1月四大行行情:1)业绩驱动,风格不会切换;2)四大行受强监管影响小,显著受益于市场利率上升,业绩改善确定性高;3)10、11月兑现收益的资金年初可能会配回来,带来一波不错的行情。

1)业绩驱动,给确定性溢价,风格难切换

回顾2017年来银行板块行情,四大行+招行、平安和宁波涨幅居前,走出相对独立的行情。其核心逻辑便在于业绩驱动。估值低但基本面一般的股价很难起来,估值低且基本面明显改善的股价大幅起来了,估值相对高一些但基本面好的则估值溢价持续提升。

展望2018年,市场利率维持高位,金融监管进一步趋严,市场风格难以改变,17年的市场风格将会延续。我们认为,过去几年,外资、险资和银行理财资金(股票委外)是A股市场的主要增量资金,其稳健风格正对A股市场产生很大的影响。我们预计,2018年增量资金仍主要来自这几块,市场风格将延续。外资明显偏好低估值的蓝筹,银行股中明显偏好零售银行龙头,我们明年这一风格仍将延续。

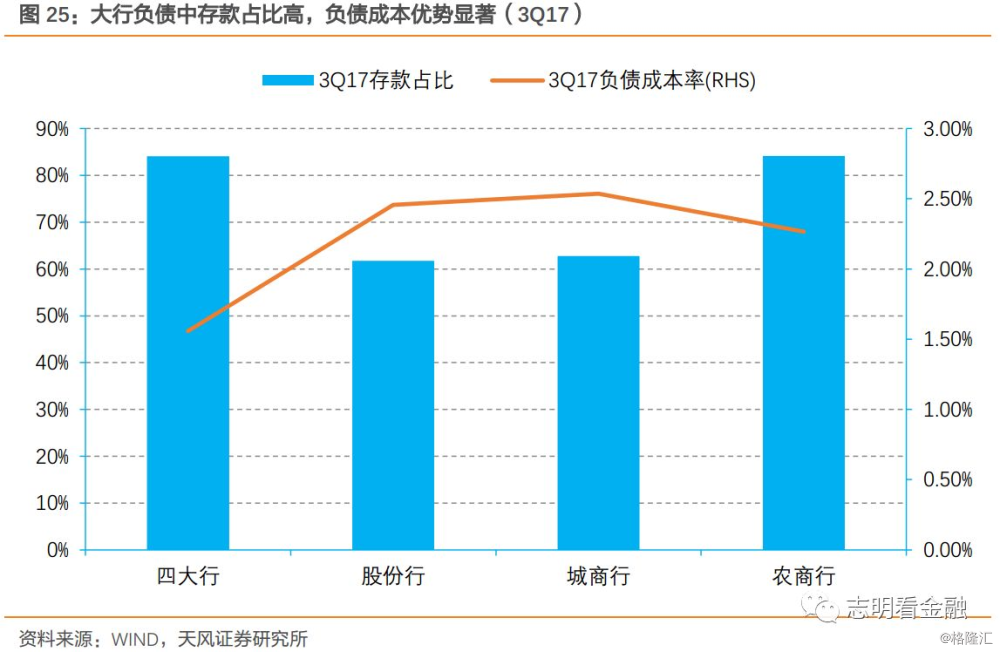

2)四大行显著受益于市场利率上升,业绩改善趋势明确

四大行负债优势明显,较好的客户基础带来存款稳健增长,资产规模有望保持9%左右增速;部分表外融资需求转向表内贷款,经济平稳之下,信贷需求不会差,需求与成本驱动之下,贷款利率将进一步走高;市场利率上升或保持高位,带来债券票息逐步提升,支撑息差改善;大行风控要求较高,企业效益向好特别是周期行业复苏之下,资产质量有望持续改善。业绩向好,预计明年拨备前利润增速将超10%。

此外,四大行经营稳健,风控要求高,对同业负债依赖低,为市场主要的资金净融出方,显著受益于市场利率上升,受强监管影响小。

3)年初收益兑现的资金配回来,大行仍受青睐

18年上半年仍可能有较多监管政策落地,对大行影响小;当前估值仍较低,业绩改善趋势明确,支撑估值提升;18年年初,预计之前收益兑现的资金会回来配置,带来一波行情,开年配大行。

3. 息差与资产质量向好,业绩有望进一步上行

3.1. 资产端利率有望上行,净息差或稳中有升

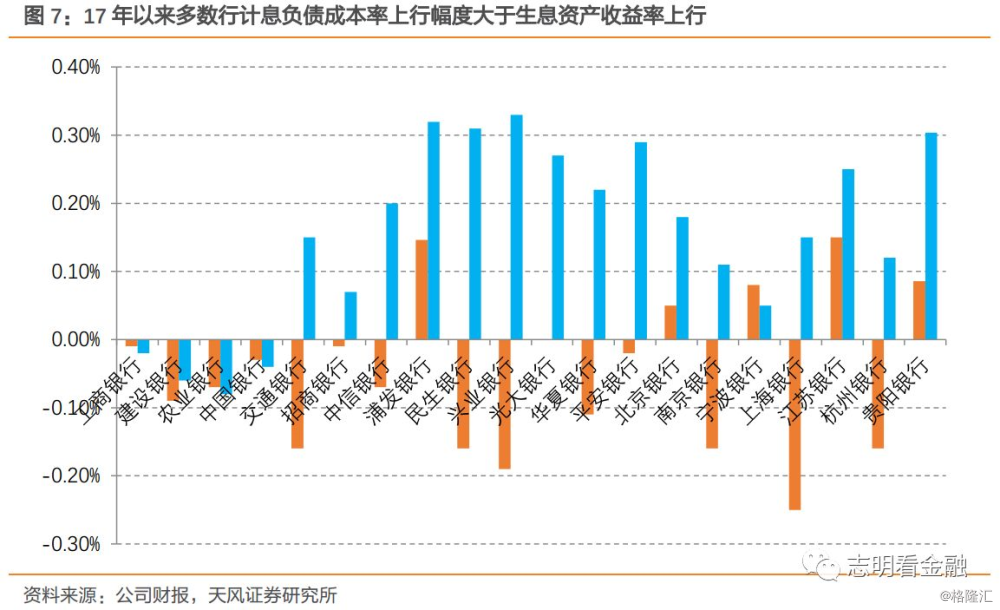

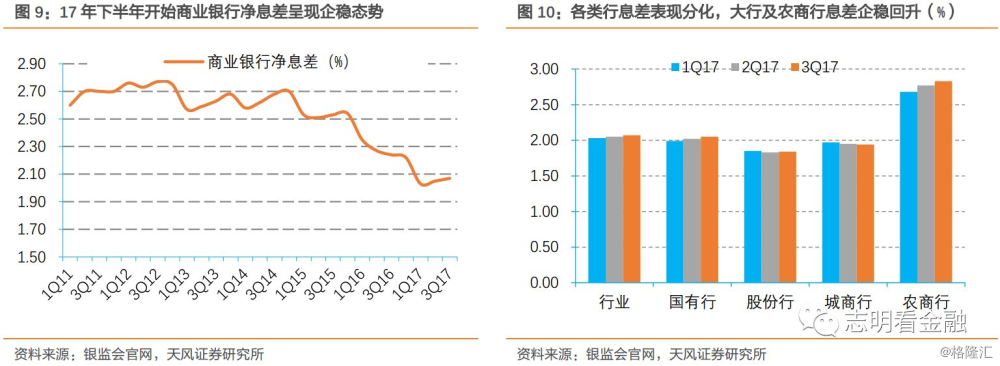

除四大行和招行外,17年多数行负债成本率大幅上升。我们认为,17年行业负债结构调整基本到位,表现为1)包括兴业在内的多数行同业负债占比(剔除结算同业存款)均在三分之一以内,已符合监管要求;2)三季度多数中小行负债成本率高位平稳,息差显低位企稳迹象。伴随短期同业负债成本调整,将保持高位平稳,18年资产端陆续到期重定价,将提升资产收益率水平,预计18年息差有望小幅回升。

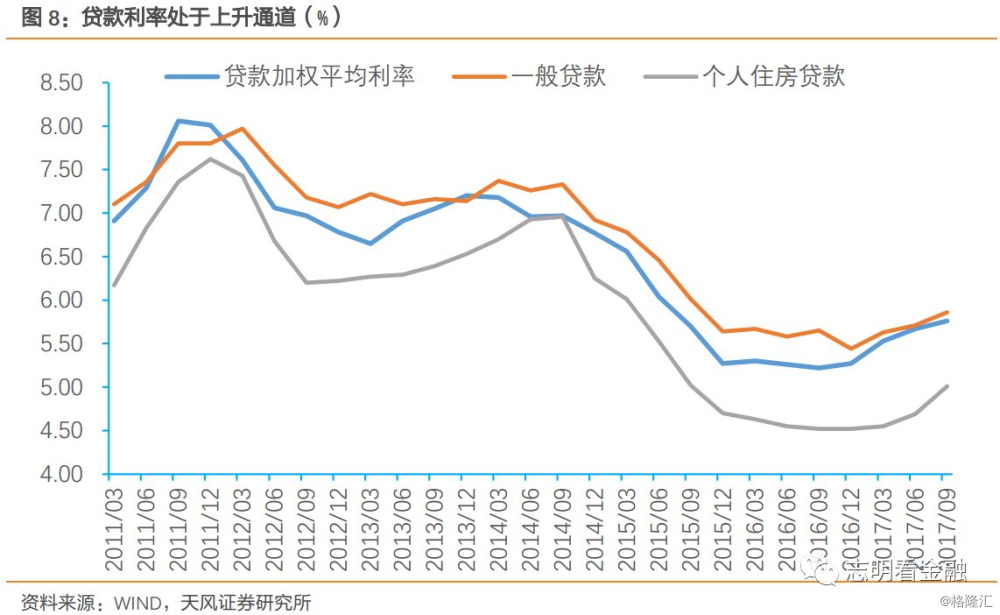

资产端利率上行的主要支撑来自信贷及债券票息等收益率逐步上行。目前来看,2017年初以来,新发放贷款加权平均利率明显走高,有2016年12月的5.27%上升至2017年9月的5.86%。贷款利率上升来自成本与需求共同驱动。此外,目前债券利率处于高位,商业银行配置债券票息上升也将对资产收益率有较大拉动作用。

考虑部分行明年负债压力仍较大,各行息差表现可能延续分化的趋势。四大行由于负债成本稳定且存款增长较好,资产端收益率上行将支撑净息差明显改善;而股份行等由于同业负债占比相对较高,存款增长较难,负债成本率仍在抬升,资产端收益率上升将支撑其净息差企稳,但上升幅度预计小于大行。

3.2. 经济平稳之下,资产质量向好

银行业是后周期,不良改善可持续。几年前,钢铁、煤炭、有色等行业大幅亏损,是银行业潜在不良,去年下半年以来变成大幅盈利,显著缓解银行业不良压力。我们认为,全球经济持续复苏之下,中国经济也结束过去六年的快速下行期进入到L型底部,未来几年不会再下台阶。我们认为,经济企稳之下,银行业资产质量的改善是可持续的。

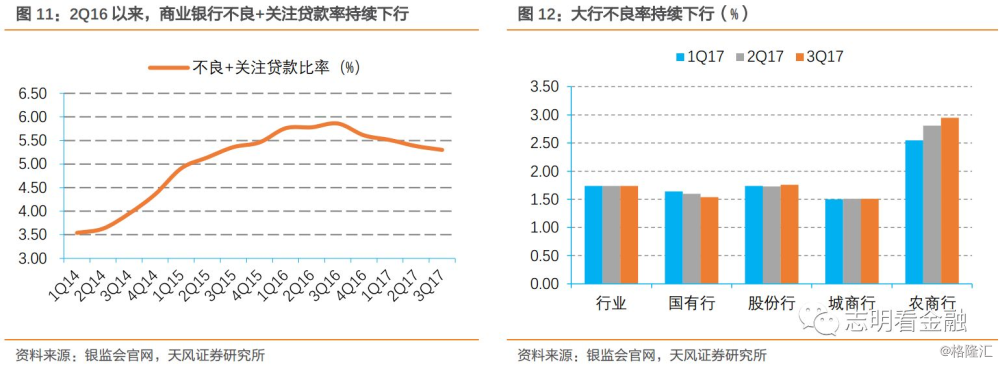

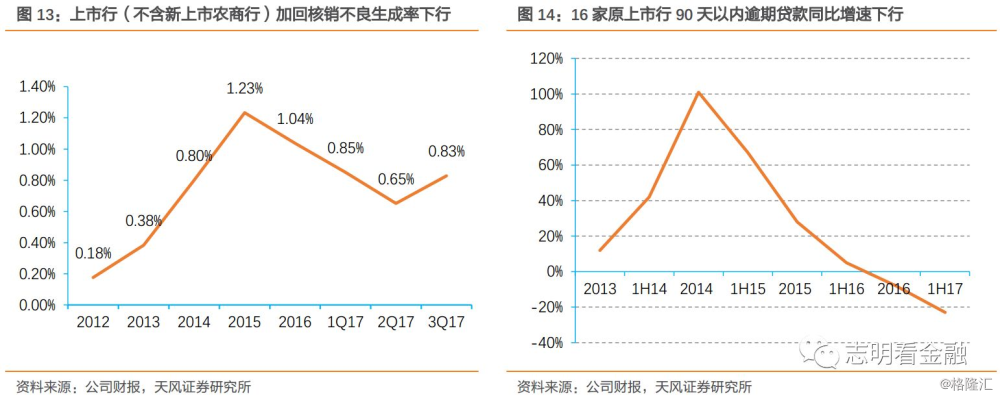

从不良的先行指标看,原16家上市行逾期贷款增速见顶于16年中开始持续同比下降。

我们认为,银行整体不良压力持续改善的主要原因在于:1)经济稳定性增强之下,主要行业的企业,特别是钢铁煤炭等强周期行业,盈利出现回升,缓解了银行业的不良压力;2)各上市银行持续主动加强风险管控力度,加大减退与处置力度,持续两年之久的大量存量风险出清效果显现。自2012年以来上市行加回核销的真实不良生成率一路攀升,2015年达到高点的1.23%,此后连续下降。

逾期贷款与关注贷款均走低,资产质量有望进一步改善。2017年上半年,各类型上市银行来看,关注贷款率与逾期贷款率均走低。上市银行整体1H17关注贷款率下降25BP至3.17%,逾期贷款率则见顶于2015年的2.64%,此后持续下降。关注贷款率与逾期贷款率作为前瞻指标,二者均明显走低,意味着上市银行资产质量有望进一步改善。

3.3. 预计18年业绩上行,行业平均增速达9%

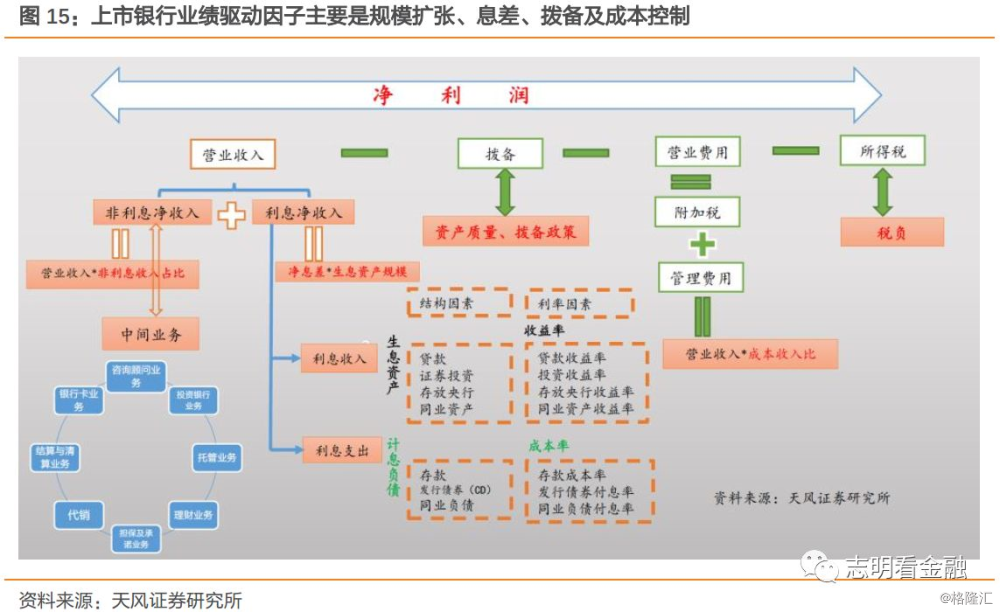

一般而言,上市银行业绩取决于规模增速、净息差、非息收入、拨备、成本控制以及税负等因素。而其中,净息差与资产质量(拨备)最为重要。

展望2018年,上市银行规模增速或出现一定的分化,大行资产规模预计稳健增长,股份行等受制于存款增长较难,规模增速或较低;净息差同比将有所上升,市场利率预计将维持高位,但市场利率上升对负债成本的影响已基本反映,贷款、债券等资产收益率上升将支撑净息差同比改善;经济稳中趋缓,但不会出现较大下行,周期行业保持较高的盈利性,资产质量改善可持续;受理财业务转型以及代销收入增速较低等影响,预计非利息收入同比增速较低。

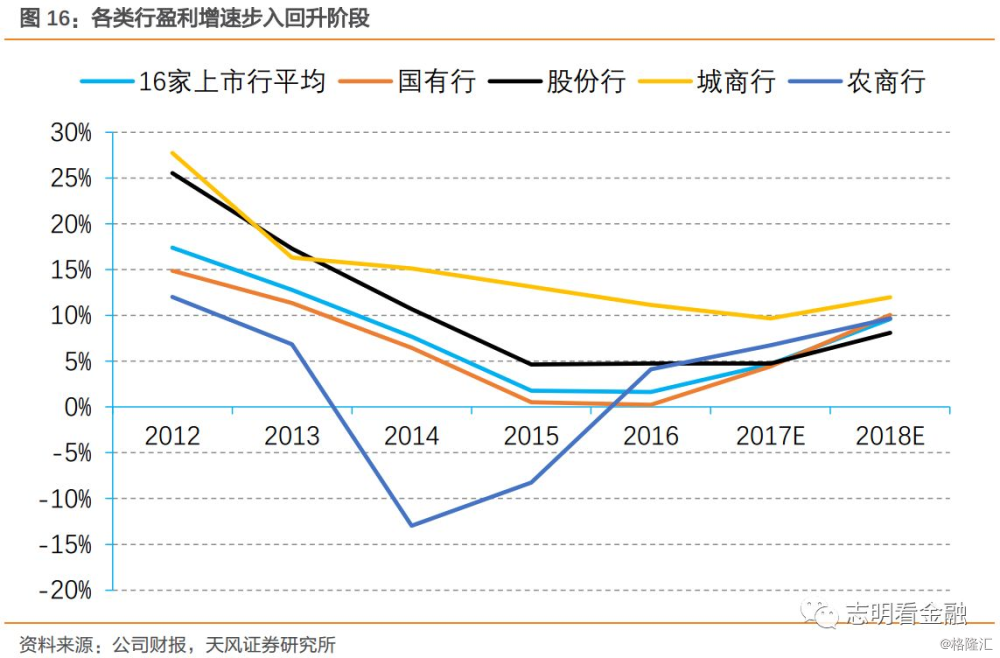

息差与资产质量的改善有望支撑上市银行业绩进一步改善。2012年以来,受经济下行、利率市场化及连续降息等影响,上市银行净利润增速快速下行;业绩于2016年触底,2017年反转,预计2018年行业整体净利润增速有望达到9%。其中四大行受益于资产质量持续改善和息差上行带动,预计盈利增速提升至近10%,中小行亦较17年有所上升,预计股份行盈利增速7%左右。

4. 银行股估值应该给多少倍PB?

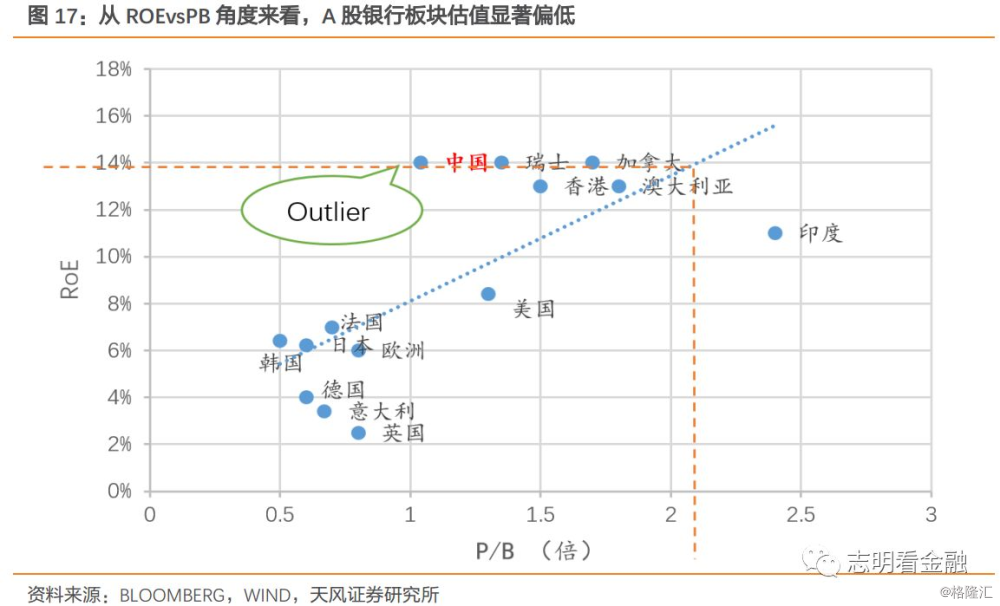

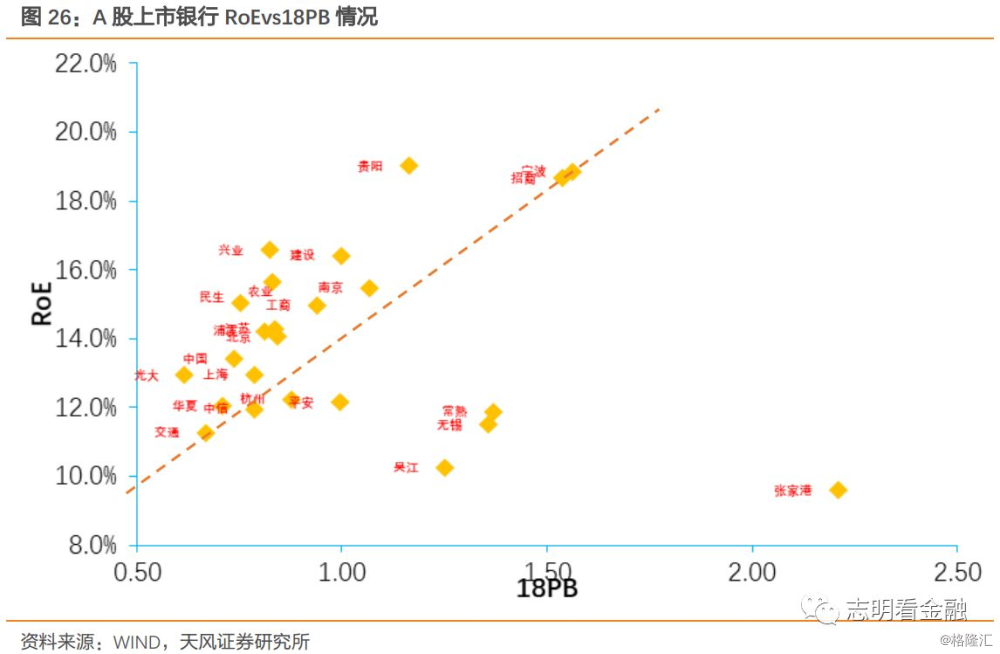

一般而言,PB估值与ROE水平呈正相关。

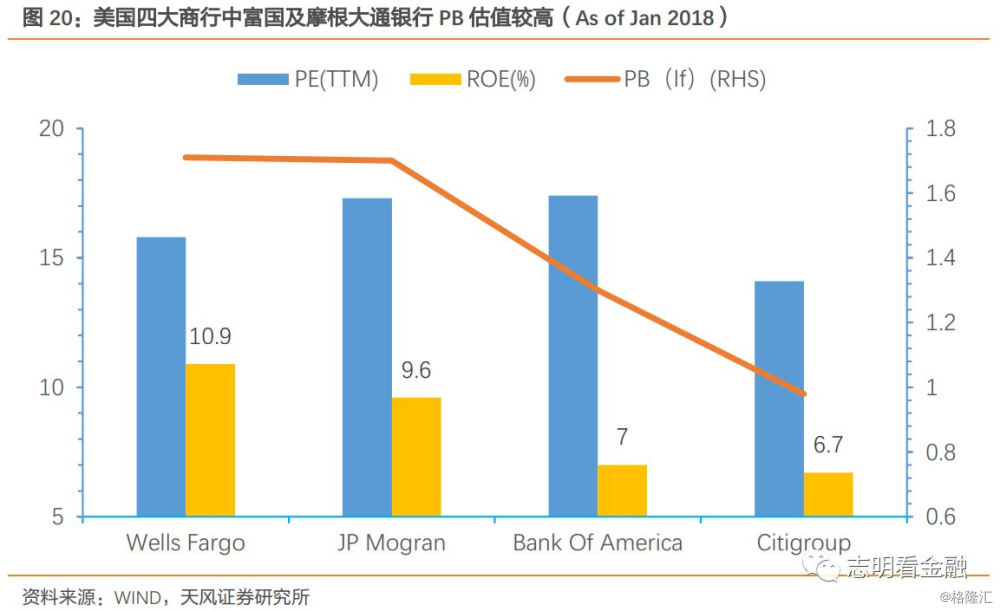

当前,A股银行板块ROE达14%,估值却仅有1.08倍PB(lf),而美国银行板块ROE不到10%,估值却达1.3倍PB(lf)。且考虑到,A股银行板块处于业绩上行通道中,ROE有望回升。

我们认为,业绩改善将有望支撑A股银行板块估值有望回升至1.3倍PB(lf)。

从主要国家或地区银行板块ROE与PB估值来看,PB估值与ROE水平呈现明显的正相关关系。ROE低于我们的印度银行板块PB估值超过2倍,大幅高于A股银行板块。

横向与A股其他板块比较,银行板块估值严重偏低。当前,A股银行板块PE与PB估值均为所有板块最低。其中,7.4倍PE(TTM)约为次低煤炭板块的一半。

A股银行板块PE估值为主要国家很低水平

四大行PE估值为全球主要上市银行很低水平。尽管A股银行板块PB(lf)估值为主要国家或地区中等水平,但从PE估值来看,明显偏低。

全球主要上市银行PE估值平均14倍17PE,而当前A股银行板块仅为7.4倍PE(TTM),约为平均水平的一半。比如,加拿大皇家银行为13.1倍17PE估值,美国摩根大通银行为14.3倍17PE估值,而中国的农行则约为6.5倍。

美国四大商行中富国及摩根大通银行估值达1.7倍PB(lf),富国银行ROE为10.9%,摩根大通银行ROE仅为9.6%。

5. 什么样的银行股股价会起来?

我们A股在2007年喜欢兴业和招行,2013年民生股价大放光彩。2017年则四大行、招行和平安的股价走出独立行情。三十年河东,三十年河西。

业绩驱动,给确定性以溢价。回顾2017年行情:估值低不构成股价上行的逻辑;估值低但基本面在改善的股价起来了,如四大行;估值高且基本面好的则强者恒强,估值能够大幅超越行业平均,估值溢价不断提升,如招行。

我们认为,2018年业绩仍是股价核心驱动因素,风格不会有大的变化。估值仍低且业绩改善确定性高的四大行仍有较大机会,估值提升空间仍大;零售转型,未来业绩有望大幅起来的平安银行股价有望延续强势上涨格局;业绩好的零售银行龙头宁波和招行有望强者恒强。

5.1. 零售银行龙头,估值溢价持续提升

招行和平安银行2017年涨幅分别为75%和48%,股价表现大幅领先可比同业,较一般银行估值溢价持续提升。我们认为,其背后的逻辑是,招行和平安作为零售银行龙头,均有充分的业绩预期和明确的“零售属性”,在以业绩驱动的市场风格以及金融严监管的市场环境下受到青睐。

招商银行2Q17/3Q17分别实现净利润增速11.4%/12.8%,为股份行领先水平,较高的盈利增速和鲜明的零售银行优势是其股价持续走高的主因。除了零售银行的鲜明标签外,招行息差维持高位、资产质量改善较大、拨备及资本水平较充足,主要的业务指标均处于可比同业较好水平,进一步增强了市场对其稳健盈利能力的信心。

平安银行2017年业绩虽一般,但股价能够起来主要是其零售转型潜力逐步被市场认可。2017年,平安银行零售转型规划进一步明确,零售业务团队实力增强、产品更为完善,渠道优势得到加强。同时,其转型的决心也更为坚定,特别是下半年以来,公司通过开放日活动等不同形式与市场深入沟通,逐渐提高了市场认可度。

5.2. 四大行大象起舞,市场对负债端重定价

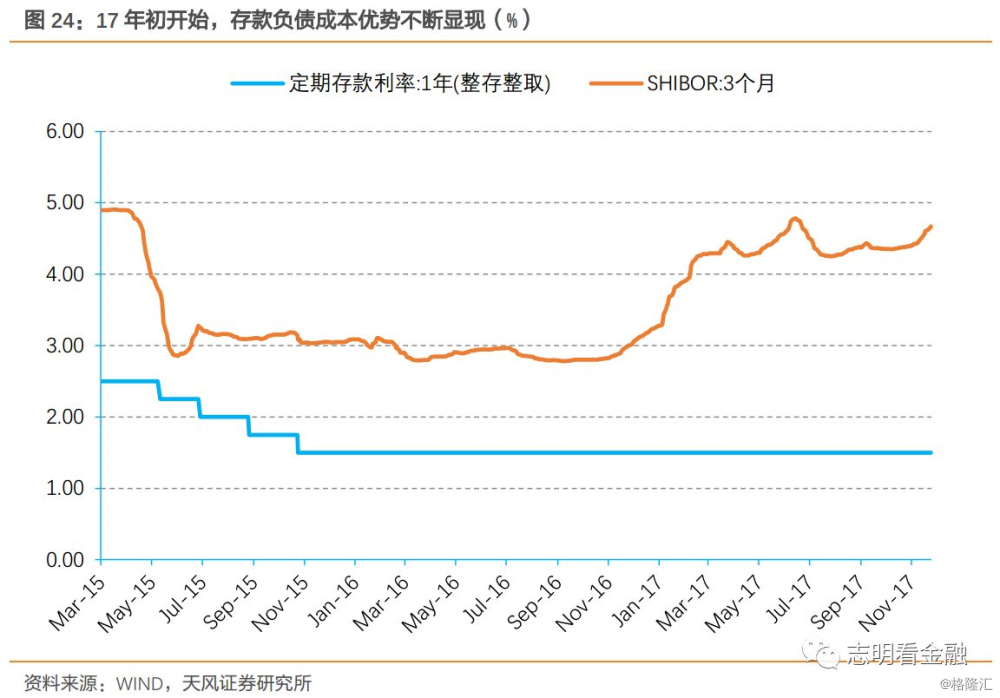

存款重新成核心竞争力。年初以来,市场利率大幅上升,3M SHIBOR站上4%,从半年前的不到3%上升到近5%,与1年期定期存款基准利率之差不断扩大,存款的成本优势不断扩大,资产荒演变成了资金荒。同业负债成本显著上升,而存款由于基准利率未变,成本相对刚性且负债稳定,相对同业负债优势开始凸显,存款能力重新成为上市银行核心竞争力。

低成本负债价值重估,估值走势分化。在同业负债成本走高之后,存款能力再度成为商业银行核心竞争力。而不管A股还是港股,都对低成本负债进行了价值重估。年初以来,存款情况好、负债成本低的上市银行如四大行股价持续缓慢上涨,PB估值水平不断上升,向1倍17PB接近或超过。而存款占比不高的部分股份行因为同业负债成本上升快,整体负债成本有明显抬升,股价也出现了回调,估值有所下降。

6. 投资建议:以四大行为盾,以平安和宁波为矛

我们认为,自2017年初起,经济进入L型底部,企稳复苏明显;上市银行不良拐点明确,息差拐点初现,上市银行业绩反转趋势明确,明年整体有望重回两位数增长。

17年11月12日,我们跟策略团队联合发布报告,打响大金融年末行情第一枪,并将银行股作为首要推荐。12月27日,我们发布《1月策略:开年配大行,首推农行》报告,强烈看18年1月四大行行情,首推农行。自11月12日以来,A股银行板块至今涨幅超10%,仅次于房地产板块。

“经济温和复苏+低估值”共振之下,A股银行板块估值进一步上行可期,板块整体估值上看1.3倍PB(lf)。我们认为,2018年是银行股也将有戴维斯双击效应,我们挣得不仅是ROE的钱,更是估值提升的钱。

我们认为,今年仍是业绩驱动,17年的市场风格将延续。不过,银行个股股价分化程度会减轻,但四大行+平安、宁波仍有望跑赢银行指数。

2018年我们的投资策略是,以四大行为盾,以平安和宁波为矛。

非常看好四大行,1月首推农行。农行基本面改善大,不良、关注贷款等双降,不良贷款率3Q17更是两年来首次降至2%以下;存款增长较好,测算3Q17负债成本率低于1.5%,资产规模增长稳健,息差持续上升。在不良拐点与息差回升驱动之下,净利润有望重回两位数增长。给予农行买入评级,目标价5.06元/股,存有较大上行空间。

股份行力推平安。我们认为,平安银行Fintech实力突出,零售转型战略执行力强,是具备互联网思维新银行之代表,或将赶超招行,估值提升空间巨大,坚定看好。我们认为,平安银行未来2年股价上行空间仍然非常大。

城商行力推宁波。宁波银行为精耕中小和消费贷,高ROE的成长性银行,目标价23.66元/股。

7. 风险提示

经济下行超预期导致资产质量显著恶化;金融强监管超预期影响市场情绪。

来源:志明看金融

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员