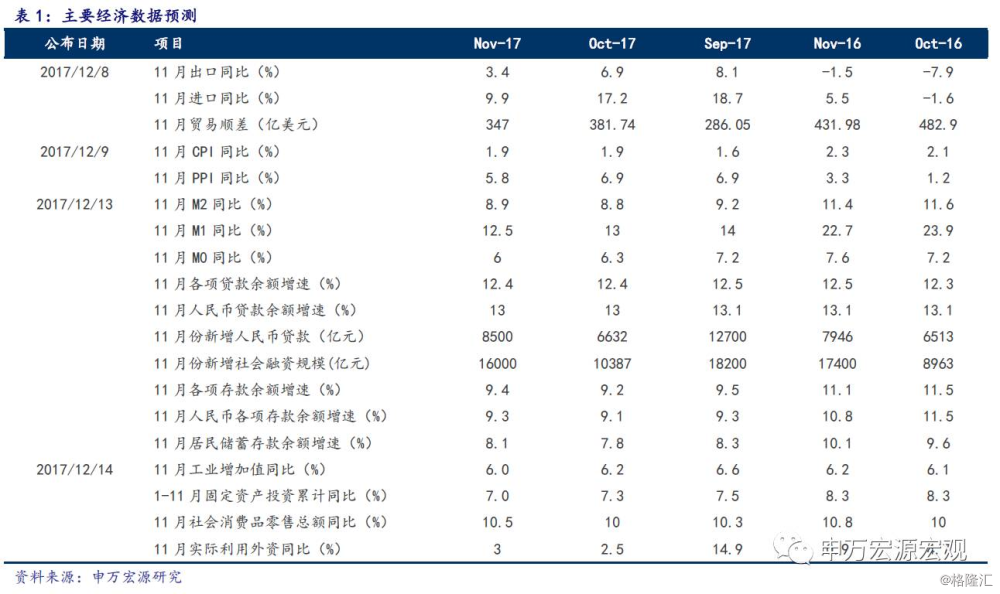

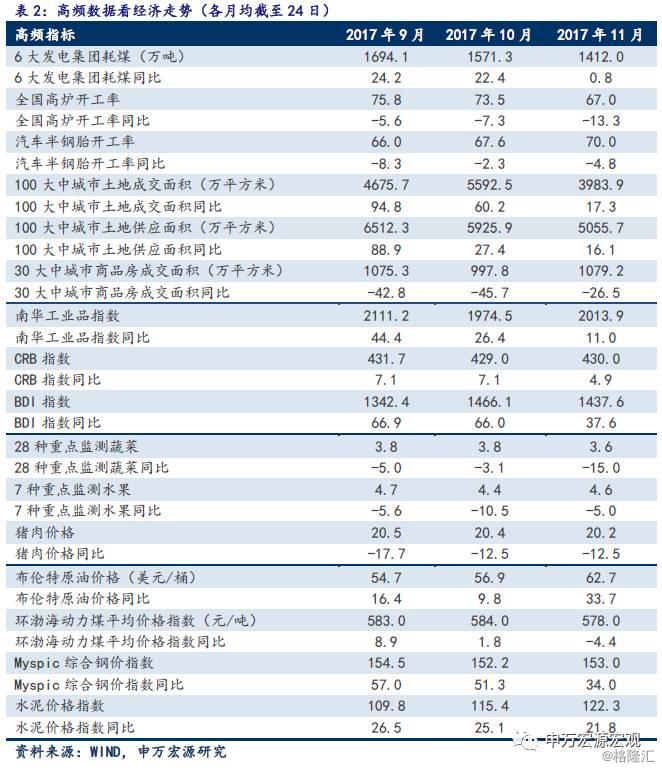

作者:申万宏源宏观 李慧勇、王健

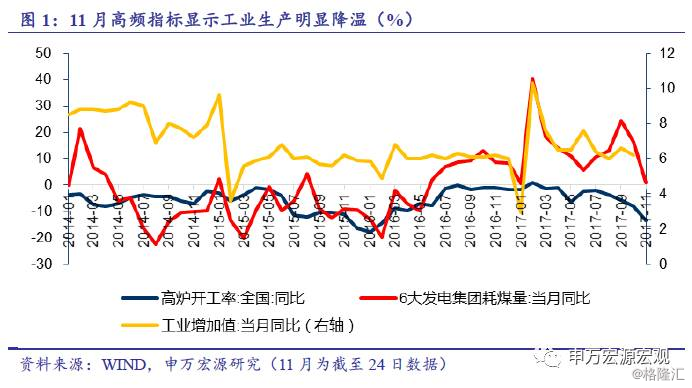

1 预计11月工业增速回落至6%

由于取暖季环保限产的影响,11月的工业生产明显降温。从高频数据来看,截至24日,六大电厂耗煤增长0.8%,低于10月同期的22.4%和9月同期的24.2%。高炉开工率的均值则显著回落至67%,10月同期均值为73.5%;高炉开工率同比下跌13.3%,跌幅显著高于10月同期的7.3%。11月汽车半钢胎开工率为70%,略高于10月和9月同期。综合考虑,预计11月工业增加值增长6%,较10月有较明显回落。

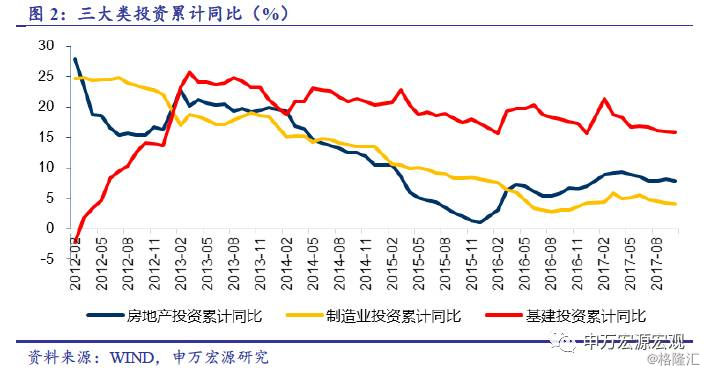

2 预计11月固定资产投资累计增长7%

11月投资将继续承压。首先地产投资有回落压力。从11月的高频数据来看,土地成交较9月和10月有较明显的降温。截至24日,11月土地成交同比增长17.2%,低于10月同期的60.2%。意味着支撑地产投资的土地购置费用增速将有所回落。但由于前期土地成交较为强劲,开发商仍有一定的开工动机,预计地产投资的回落幅度将较为平缓。

其次制造业投资仍然将受到企业产能扩张较谨慎、环保及供给侧等政策的压制,表现分化。一方面,装备制造业一直保持较高的景气度,投资相对强劲;但另一方面,传统产能过剩以及高污染行业的投资则持续性回落。预计在制造业实现出清之前,投资将持续处于低位。

第三,地方政府融资的规范,对基建投资增长不利。整体来看,四季度的基建投资较前三季度应有所回落。

综合考虑,11月累计的投资增速较10月回落。预计11月投资累计增速略降0.3个百分点至7%。

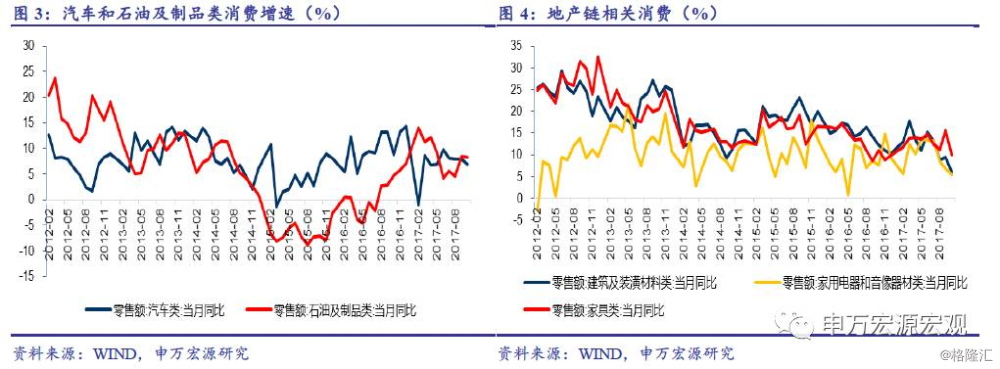

3 预计11月社会消费品零售总额增长10.5%

尽管地产链消费仍旧面临回落压力,但在居民收入增速提升的背景下,我们仍然认为消费的改善值得期待。

10月社零数据的大幅回落,其实与双十一之前的等待性消费有关。双十一阿里各平台共实现销售额1682亿元,增长39%;京东实现销售额1271亿元。同样的,我们可以看到2016也呈现出了10月社零回落,但11月社零大增的局面。2016年10月社零增长仅10%,但11月就回升至10.8%。

另外,随着线上消费的日益发展,网上零售与社零的关系也越来越密切。近年来,在网上促销比较火爆的时点,往往社零也表现得较为强劲。比如今年6月,由于京东618的火爆,网上零售增长了49.8%,社零增速也高达11%。

但与此同时,汽车和地产链消费或对社零数据有所拖累。根据乘联会的数据,截至17日,11月乘用车零售同比回落0.9%,低于10月水平。另一方面,国内成品油价格迎来年内最大的一次上调,将带动石油制品类消费的回升。综合考虑,预计11月社零增速将回升至10.5%。

4 预计11月CPI上涨1.9%,PPI上涨5.8%

从高频数据来看,截至24日,农业部公布的28种重点监测蔬菜同比下跌15%,而10月同期为下跌3.1%;猪肉价格同比跌幅持平于10月的12.5%。但10月7种重点监测水果价格同比下跌5%,明显好于10月同期的10.5%。预计11月食品CPI或有所回落。但11月原油价格大幅上涨,国内成品油价格也迎来年内最大的一次上调,或对CPI有一定的推升。预计11月CPI上涨1.9%,涨幅和10月份持平。

11月工业生产的明显降温与取暖季环保限产有关,限产对工业品价格有一定的支撑。从环比来看,11月南华工业品指数、钢价指数、水泥价格指数均较10月改善;动力煤价格则有所回落。预计11月PPI环比仍将保持小幅改善的格局。

但由于11月PPI的基数明显抬升,主要工业品价格的同比涨幅多数有所回落。从高频数据来看,作为PPI领先指标的CRB指数增速自8月来连续回调;11月南华工业品指数以及动力煤、钢铁、水泥等主要工业品价格的增速均有较明显的回落。预计11月PPI上涨5.8%,较10月回落1.1个百分点。

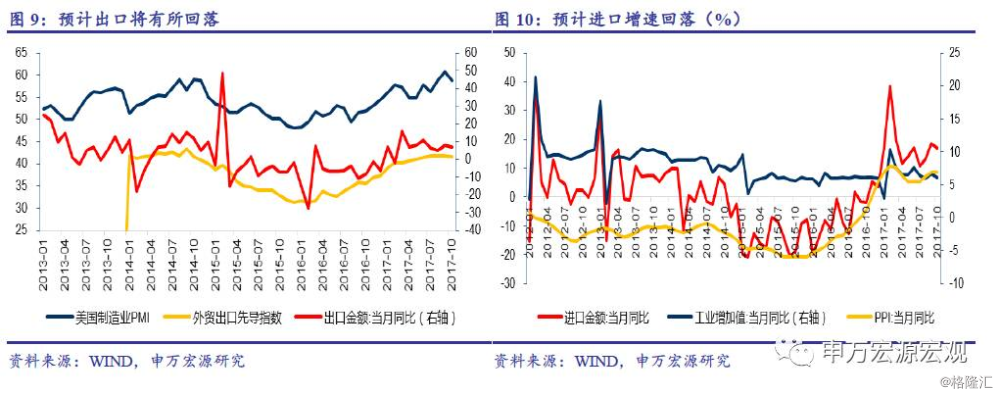

5 基数抬升,进出口增速双双回落

发达国家的PMI对我国出口具有1-2个月的领先性,而美国制造业PMI在10月有所回落,但欧元区的制造业PMI仍在持续改善。总体上外部环境有利于出口增长。但从同比增速看,由于去年同期基数大幅度抬升,11月份进出口增速将双双回落。预计11月出口增速将回落至3.4%,较10月回落3.5个百分点。预计11月进口增长9.9%,较10月回落7.3个百分点。

预计11月贸易顺差347亿美元,较10月回落35亿美元。

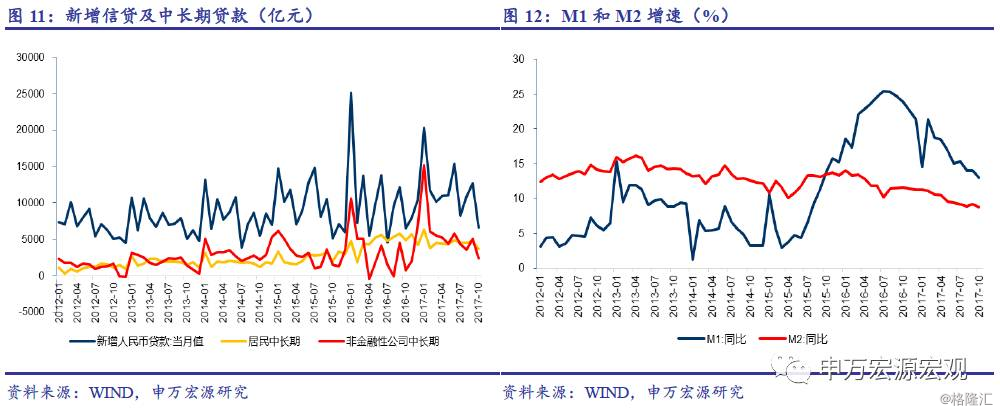

6 预计11月新增信贷8500亿元,M2增长8.9%

11月信贷一般较10月季节性多增。按照季节性规律,平均约多增2143亿元。另外,10月的信贷数据反映出,对消费贷监管的影响已经开始显现,预计11月仍将延续这一趋势。预计11月新增信贷8500亿元,较10月回升1868亿元。

10月M2的大幅回落其实也与去年同期较高存款的基数效应有关,而11月存款的基数则有所回落。但由于监管环境趋严,流动性维持紧平衡状态,M2仍将延续低增长。预计11月M2增速小幅回升至8.9%。

M1增速则由于地产销售的回落而继续降低,预计11月增长12.5%。

社融也存在着明显的11月较10月多增的季节性特征,平均多增6259亿元。11月的实体信贷数据较10月将有所回升,但企业债券融资接近10月水平。预计11月新增社融1.6万亿元。

7 监管严利率升

11月17日,一行三会一局发布《关于规范金融机构资产管理业务的指导意见(征求意见稿)》公开征求意见。新规的目标在于促进资管业务健康发展、有效防控金融风险、更好服务实体经济,这要求对当前资管业务存在的多层嵌套、杠杆不清、监管套利、刚性兑付等问题予以整改和化解。

资管新规体现严监管基调,资管业务将迎来统一监管。此前我们提示不能低估四季度监管落地的严格程度,其中就包括资管新规。总体来看,本次新规秉持了严监管的总体思路,包括打破刚兑、禁止资金池业务、提高资本和风险准备金计提要求、控制杠杆水平、禁止多层嵌套和通道业务、加强非标业务管理等具体方面新规较过去均显著趋严。

资管新规再次印证监管长期性。严监管不是短期举措,而是长期方向。十九大报告也多次强调防控风险,未来监管仍有待进一步完善,一是监管补短板实现监管全覆盖,二是在金稳会牵头下加强监管统筹协调。需要提醒的是,包括资管新规在内的监管措施出台不是“靴子落地”,更非“利空出尽”,严监管时代才刚刚开始。

受到监管趋严的影响,近期债券利率再度大幅上行。11月24日当周,10年期国债收益率多次触及4%的关口。11月22日,10年期国开债收益率一度突破5%。往后来看,严监管的环境仍将延续,监管细则的落地仍然存在超预期的可能;而货币政策仍将延续紧平衡的状态,难言宽松。预计利率仍然易上难下。如果参考历史上国债收益率的周期走势,本次利率上行的周期无论从调整时间还是幅度来讲仍然有空间。预计10年期国债收益率的高点可能在4.1%-4.4%。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员