6月29日,港交所披露易官网发布了山西省安装集团股份有限公司(以下简称“山西安装”)首次提交上市申请的招股书。

这家实力雄厚的国企建筑工程企业,历史悠久且资历深厚——最早历史可追溯至1952年,前身为中国最早从事工业设备安装的公司之一,根据弗若斯特沙利文的资料,山西安装是山西省最早的工程承包公司之一,也是中国首批获得质量管理体系认证的工程承包公司。

工业工程总包领域享富盛名 积极投身新能源赛道

充分受益于山西省新能源产业转型发展的长期机遇

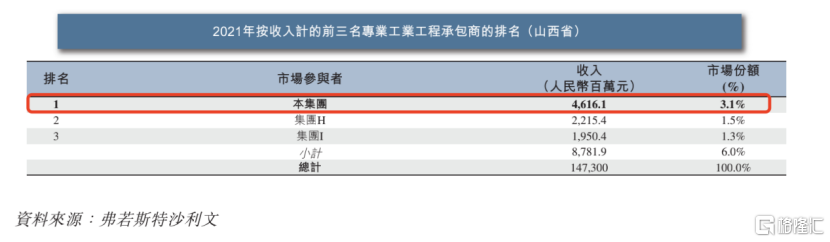

凭借雄厚的综合实力与技术创新基因,矢志成为国内最具竞争力的现代工程服务商的山西安装,早已在专业工业工程承包领域享富盛名,于山西省排名第一、国内跻身前五位,市场地位超然,身处头部领先位置。

汇聚省属平台网络资源、人才、技术、品牌、政策优势于一身,并获得母控股集团倾力支持的山西安装,此番若能成功登陆港股市场,则是其厚积薄发的腾飞新起点。

此外,公司将计划专注于受政府政策支持的项目,通过不断完善业务组合、提高盈利能力,进一步扩大业务网络范围,从而持续提升市占率,根据招股书披露显示,山西安装在与我国实现“双碳”目标相关的新能源工程项目及投资等领域动作频频,连同其募集资金用途等信息,均可看出该公司未来趋向于“碳中和”产业发展方向,正积极加速投身新能源赛道。成功贴上这一标签,将为公司在众多港股新股中的脱颖而出上加分。

山西安装身处我国最为重要的传统能源原材料产地省份,顺应山西省加快向清洁能源转型的必然趋势,可谓“得天独厚”。

从山西省人民政府在2021年发布的关于山西省“十四五”京津冀、长三角、大湾区等区域融合发展实现高水平崛起的规划来看,该省发展将规划为建设京津冀清洁能源供应基地,这一转型落地过程中,对应着庞大的工业工程建设机会。

招股书提到,随着对氢能、风能及太阳能开发投资的增加,预计到2025年(按总产值计)的山西省新能源工程市场规模将达1,452亿元,2021年至2025年的复合年增长率为14.0%,这一增速高于全国同期10.1%的复合年增长率。

除了受益于山西省内转型发展方向及规划,站在行业角度来研究,山西安装未来发展更是大有可为。

首先,中国新能源工程行业格局是非常分散的,2021年前五名参与者约占市场份额的0.6%,中国新能源工程行业约有超过5,000家行业参与者,山西安装占据0.1%的市场份额,在中国新能源工程行业排名前三,领先优势非常明显。

其次,公司凭借自身背景及技术实力、行业丰富经验和口碑,在山西省内工业工程承包商中排名第一,对应3.1%的市占率,而前三名参与者合计占据6%的市占率,由此说明,公司在山西省当地有很大的提升空间,借着该省份新能源转型契机,稳步快速提升市场份额是未来大概率出现的事件。

通过在山西省当地的发展机遇,加上除山西省份以外的全国其他省份,构成了公司在中国新能源工程行业分散市场格局中快速提升市场份额的长期发展逻辑。

收入、新订单及未完成合约金额连续维持快速增长

毛利率不相伯仲 净资产收益率高于对标龙头企业

按招股书显示,山西安装在2019-2022年的收入分别约为88.3、101.5及132.8亿元人民币(单位下同),期间的复合增长速度约22.7%,同期实现毛利约为12.0、14.3及17.5亿元,期间的复合增长速度约20.8%。

收入和毛利呈现出不俗的稳健成长特征,特别在2021年,收入和毛利增长速度同比放大,加速势头显露。

对于建筑工程企业来说,收入增长的可持续性基本上是来自于未完成合约金额的实现,以及新订单增长情况。

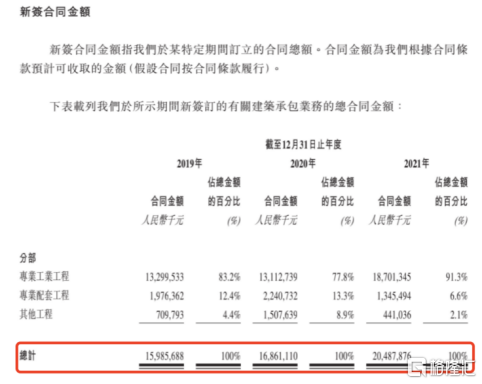

据招股书披露,山西安装在2019-2022年的未完成合同金额分别约为210.1亿、227.9亿及322.8亿,对应的当年新签合同金额(即新订单)则分别约为159.9亿、168.6亿及204.9亿。一方面新签合同金额规模不断扩张,按年持续增长,另一方面所累计的未完成合同金额也在持续提升,为未来数年公司收入增长及收入规模的提升带来确定性的保障来源。简单来说,站在中长期角度,山西安装的业绩基本上是被“锁定”下来的,确定性较高,增长无忧。

毛利率方面,2019-2021年公司的毛利率介乎于13.2-14.1%之间,期间均值为13.6%。

笔者翻查过往几家在港股上市的具备代表性的建筑工程承包公司,发现山西安装的毛利率与行业标杆、行业领先企业的毛利率“不分伯仲”,而且在近三年,公司毛利率波动性较低,较低的波动性能够反映出公司在行业中具备一定的“议价权”,这种竞争力或来自于其聚焦全产业链垂直整合的核心优势及技术优势。

在核心盈利能力方面,山西安装也是优势凸显的,在2019-2021年,该公司净资产收益率(ROE)平均值约为17.3%,这一数值远远高于对标龙头企业同期均值8%左右的数值。但山西安装在上市募资前的资产负债率也较后者高了18%,这说明公司拥有更高的财务杠杆,这是成长中企业都会遇到的普遍问题,另外若结合新订单和未完成金额增长情况来看,也能够发现,资金的短缺一定程度上已逐步显露出对公司的业绩释放的制约。

就自身而言,山西安装的现金创造能力稳健。2019-2021年公司经营活动现金流均为正,公司账上的现金及现金等价物,从2019年末的8.8亿增至2021年末的10.4亿。而截止至2021年12月31日,山西安装账面的净资产规模为20.1亿,两者的比约为0.5,远高于行业对标龙头企业约0.3的比值数,某程度上说明山西安装在资金运用能力、效率方面或风控方面的能力,或许是要稍优于对标龙头企业,进一步做实了山西安装的成长优势。

从以上方面综合来看,山西安装是一家成长稳健、优势突出且具备增长确定性的基本面良好的领先工业工程服务商。可以预期,山西安装将凭借其发展稳健性、长期向好及行业领先等多重优势,蓄势待发,为成功登陆资本市场做好充分的准备,走向更为光明、远阔的未来。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员