3月16日上午,大唐集团控股(02117.HK;简称:大唐地产)召开2020年度业绩发布会,发布截至2020年12月31日的全年度业绩。2020年大唐地产实现营业收入约105.88亿元,同比增长30.60%;实现毛利润约26.96元,毛利润率为25.50%,年度净利润约9.50亿元,同比增长51.40%,净利润率为9.00%,归属母公司净利润7.15亿元。

(图片源自:大唐地产业绩会现场)

大唐地产董事长吴迪在业绩会上表示:大唐地产将始终坚持以“客户为中心的高质量规模化发展主题,以平台化战略与产品力提升双轮驱动为主线”,实现业绩的再增长。

被称之为“百年未有之大变局”的2020年,是一个集“挑战”与“机遇”并存的关键时间节点。对大唐而言,这一年在全球疫情笼罩的阴影下,销售收入稳步攀升,财务结构持续稳健,负债率进一步下降,在整体市场环境偏低迷的上市房企中,似乎有着明显的“赶超”迹象。

销售业绩超预期增长,营收利润再创新高

受疫情影响2020年,大唐地产第一时间响应上级的疫情防控号召,在市场停摆的压力下以自身的优势,做好相关防疫抗疫工作的同时积极迎接“复工”的准备。最终,不仅没有受到疫情的太大影响,还取得了骄人的成绩。

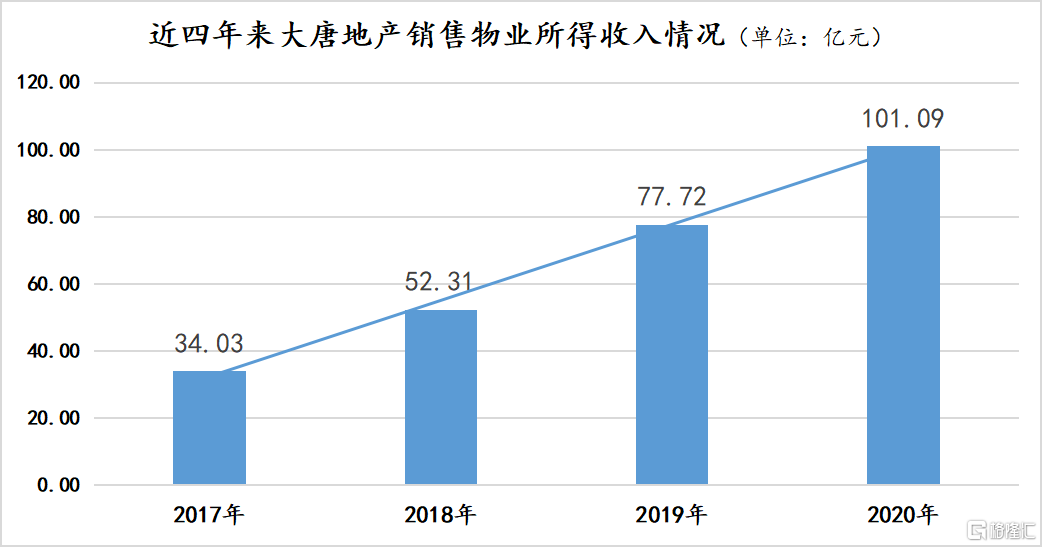

首先,从销售业绩上看:截至2020年12月底,大唐地产销售物业所得收入为101.09亿元,相比于2019年的77.72亿元净增23.37亿元,同比增速达30.07%,相比于2017年的34.03亿元,更是实现了2.97倍的增长速度。

(数据来源:大唐地产2020年业绩公告、招股书)

此前招股书数据显示:大唐地产的项目均价,已经从2017年的6870元每平方米攀升至2019年的10209元每平方米,三年涨幅48.60%。其中,住宅物业的销售均价从2017年的6416元每平方米增加至2019年的10781元每平方米,三年涨幅68.03%。

虽说项目价格的上涨并不能代表什么,但结合近几年的项目销售额来看,不难发现,即使在项目均价不断攀升,项目销售业绩更是增长迅猛,尤其是住宅项目,量价齐升的背后是客户对品牌的认可。

在中国指数研究院发布的《2020年中国房地产销售额百亿企业排行榜》上,大唐地产以415.0亿元的销售额位居TOP100销售榜单的第75位。而克而瑞统计数据显示,2020年大唐地产实现了445.1亿元的全口径销售额,同比去年实现31%的增长,并被克而瑞列入“2020年中国房地产企业销售TOP200”榜单的第73名。

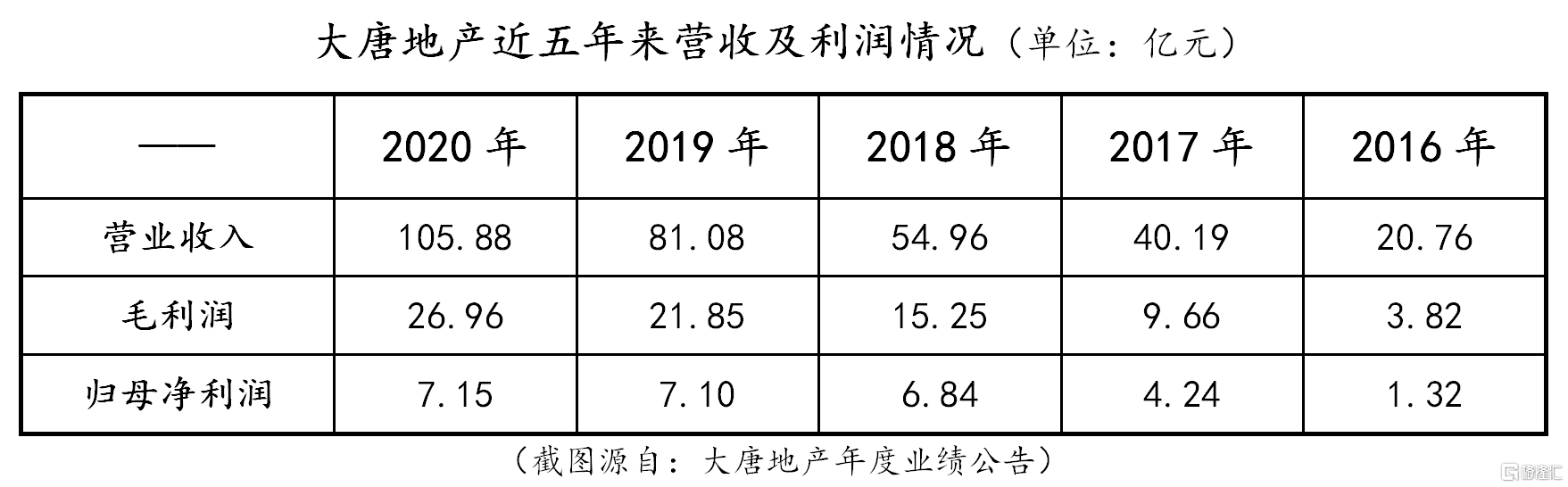

其次,从营收利润上看:2020年大唐地产实现营业收入105.88亿元,相比于2019年净增24.80亿元,同比增长30.59%,毛利润为26.96亿元,相比于2019年净增5.11亿元,同比增长23.39%,归属母公司净利润为7.15亿元。

把时间放长远来看,2020年105.88亿元的营业收入相比于2016年的20.76亿元,实现了4.10倍的增长。2020年26.96亿元的毛利润相比于2016年的3.82亿元,实现了6.06倍的增速。2020年7.15亿元的归属母公司净利润相比于2016年的1.32亿元,实现了5.42倍的增速。

可以见得,无论从短期,还是长远来看,大唐地产的营收和利润均有着稳步且明显的增长。除了销售业绩和业务收入优异表现之外,对房企而言更为关键的现金流状况也是日趋向好。截至2020年12月31日,大唐地产拥有的现金及银行结余为56.6亿元,相较于上年的41.0亿元,净增加15.6亿元,同期增加38.05%。

然后,从资产规模来看:截至2020年底大唐地产总资产规模达472.55亿元,相比于2019年同比增长27.58%,是2016年2.48倍,近五年年均复合增长率为22.03%;负债总额达399.33亿元,相比于2019年同比增长339.55%,是2016年2.14倍,近五年年均复合增长率为16.13。

资产总额的增速远超负债总额的增速,这也就意味着权益总额在急速上升。截至2020年底大唐地产权益总额达79.22亿元,相比于2019年同比增长156.87%,是2016年的20.47倍,近五年年均复合增长率为68.02%。

强劲的销售业绩,稳健的财务增长及急剧攀升的权益总额,刚上市的大唐地产频获各大媒体及第三方研究机构的认可。除了多次跻身TOP100的销售额榜单中外,在3月16日由中国房地产业协会及中国房地产测评中心共同发布的《2021中国房地产开发企业综合实力TOP500评测研究报告》中位列第88位。

降负债,优土储,区域深耕奠定“2+1+X”布局

对房企而言财务数据固然重要,但背后的债务结构和土储规模,更是一个不可被忽视的问题,尤其是针对负债率整体偏高的房企而言,降负债成了企业主动或被动的必然举措。

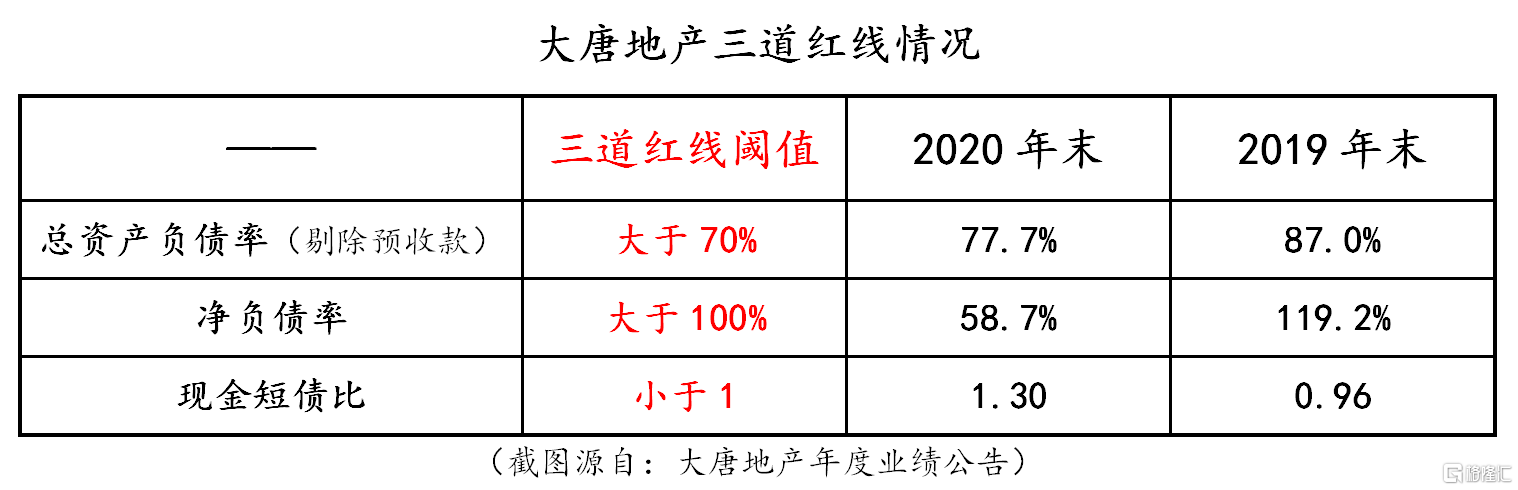

2020年8月20日,住建部、央行召集重点房企开了个座谈会,提出为控制房企债务的增长,为房企融资设置了“三道红线”。分别为:剔除预收款后的资产负债率不得大于70%;净负债率不得大于100%;现金短债比不得小于1.0倍。

按照中证鹏元的样本的统计数据来看,“三道红线”采取的标准与行业的中位水平大致相当,这也,意味着样本中至少有半数房企是无法达到“不踩红线”的标准。

从大唐地产的业绩报数据来看,2020年的净负债率在2019年的119.2%的基础上进一步下降至58.7%,远低于100%的阈值;现金短债比从2019年的0.96%上升至1.30,已高出1(或100%)的标准。最后一个,剔除预收款的总资产负债率,从2019年的87.0%%下降至2020年的77.7%,虽然依然高出70%的警戒线,但相比上年有9.3个百分点的下降,从“降负债”和“去杠杆”的推动进度上来看,是相当大的。

这也就是说,在“三道红线”的标准下,在净负债率和现金短债比两项进入安全区位后,仅仅只有剔除预收款的总资产负债率略有踩线。从踩三条红线的大唐地产,经过一年的调整顺利下降至仅踩一条红线。降负债的同时也可把握部分头部房企因“三道红线”而放缓发展步伐的机会,在布局的区域进一步做好深耕和做好弯道超车的准备,以加速发展步伐为当前的重点任务。

降低负债率,是为企业长远发展做布局,同样,土储货值更是支撑其长远发展的动力源。

对于土地储备这一块,大唐地产通过三种方式做土地的增量供应,以多元化拿地策略来保障未来的销售业绩。主要举措为:1、积极参与招拍挂市场拿地;2、收购第三方项目公司股权;3、同第三方企业联合开发。

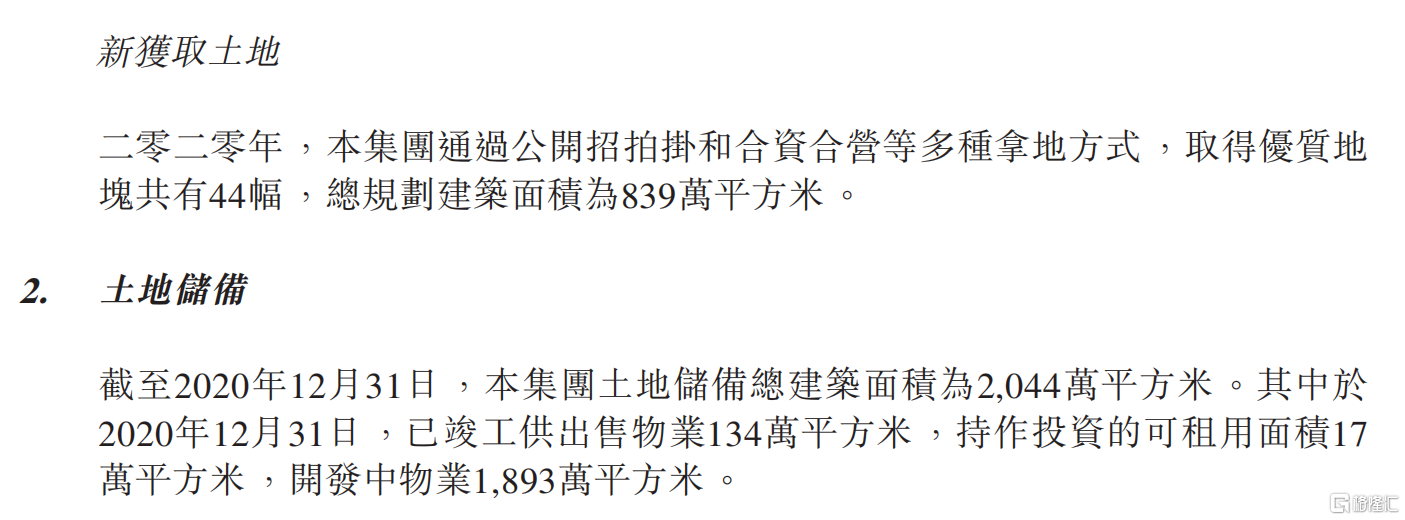

截至2020年末,大唐地产累计土储面积约2044万平方米,其中,在2020年取得优质地块共有44幅,总规划建筑面积为839万平方米。若是,以开发进度来划分,开发中总建筑面积约1893万平方米,占比高达92.61%,已竣工供可售物业134万平方米,占比约6.56%。

(截图源自:大唐集团控股2020年业绩公告)

按照当前新房交易的预售政策和平均两年的项目开发周期看,也就意味着这1900万的土储,可在未来的两到三年内推向市场,并迅速实现资金的回笼,足以维持未来3年的增长需求。

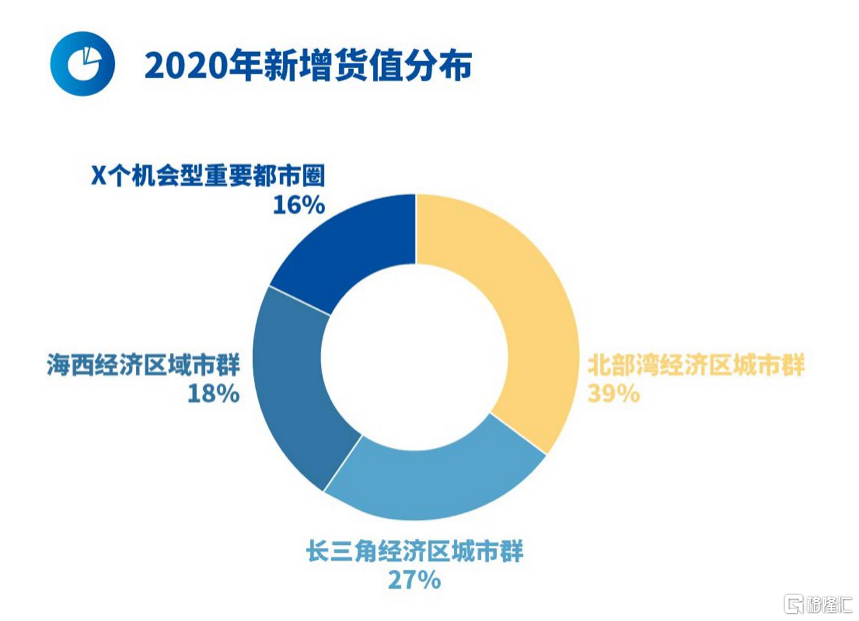

从区域划分来看,现有的土储,主要集中在泛北部湾经济区、海峡西岸经济区、长江中游经济区、京津冀经济区和长三角经济区。其中,泛北部湾经济区土储面积占比达40%,海峡西岸经济区占比达27%,累计占据累计土储面积的三分之二。以土地储备作为区域布局的优势,巩固区域优势进行选择性拿地,也就形成了大唐地产的“2+1+X”布局策略。即以2个深耕根据地,巩固海西和北部湾城市群,建立稳固的发展根基;1个重点发力城市群,借助总部搬迁上海的机遇,扩大在长三角城市群的布局,逐步建立起第三个深耕区域;X个机会型重要都市圈,覆盖于京津冀经济区,长江中游经济区,成渝经济区,以及大湾区做布局。

以攻为守,建立长足发展护城河

按照大唐地产的“2+1+X”布局策略来看,北部湾经济区、海峡西岸经济区和长三角经济区,形成了“2+1”的深耕重点发力区域,这也是对外开放的窗口。与以长江中游经济区和成渝经济区等为代表的潜在市场机遇,最终形成了对外开放市场和对内城市群的探索。随着市场化和全球化的开放步伐进一步加快,这些地方的区域价值,产业价值,必定将进一步得以提升。

2020年,大唐地产取得优质地块共有44幅,总规划建筑面积为839万平方米。截至2021年12月底累计土储总建面约2044万平方米。同时加速长三角区域布局,先后进入具有经济活力的节点性核心城市,如宁波、台州、温州、常州、南通、无锡等14个城市。

大唐地产以区域深耕,凭借独特的产品设计,正一步一步走向全国人民的视野,在产品上融入中国风元素。形成大唐果、世家、印象三大住宅产品系列,分别对应首次购房客户、首套改善型购房客户以及二套改善型购房客户。多样性的产品线,给了客户更多的选择空间,应对不同的客户群体,更容易做到以差异化打法满足不同客户群体的选择需求。同时,加强重点区域的市场跟踪和研究,以需求为导向的精准产品定位,在严格遵守价值投资原则下继续获取土地储备。

2021年对房企来说将是机遇与挑战并存的一年。疫后经济的全面复苏将给行业注入活力,同时在房住不炒、因城施策等调控主基调下,市场供需节奏将逐步回归平稳,需求将更趋理性。在行业集中度日趋加强的情况下,地产开发既要把握城市轮动的机会,合理战略布局,又要聚焦优势区域,深耕重点城市。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员