近期,随着国内宏观经济好转、国外降息预期升温,港股市场整体走出反弹行情。有机构预计,这轮反弹将持续数月,也将孕育出更好的投资机遇。

在此前提下,笔者认为港股消费板块颇具关注价值。恰逢“港股白酒第一股”珍酒李渡发布财报,给我们提供了一个不错的观察窗口和样本。

面临“三面”共振,白酒超预期态势凸显

白酒是食品饮料乃至整个市场投资中的重要板块之一。在探讨珍酒李渡之前,我们先看白酒板块的大趋势。

自上而下来看,白酒板块受宏观经济影响较大,贝塔行情往往跟随经济表现。

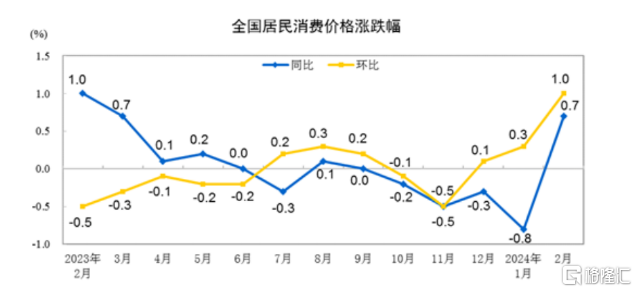

1-2月,宏观经济数据呈现一定积极信号,透出经济持续回升的暖意。机构也普遍认为,中国经济活力将在美元走弱和政策加码的前提下得到更好释放。

在行业基本面上,回顾2023年,白酒行业虽然景气度相对承压,但部分企业特别是龙头企业的报表端依旧展现韧性,甚至是超预期;2024年,白酒行业进入恢复期,动销、批价等方面表现均超预期。

以珍酒李渡为例,方正证券调研显示,其“开门红”终端开瓶率达50%,预计整体动销口径增长达30%-40%。

3月,春糖会反馈再超预期。根据招商证券春糖会期间的调研,实际节后销售情况超出此前产业预期,商务、宴席需求并没有明显下滑;今年价格表现较为平稳,畅销单品价格有所回升。

在估值面上,2023年白酒板块估值波动下行,市盈率回落至历史低位水平。

国信证券指出,当前白酒板块进入估值切换阶段,多个白酒企业业绩预期与估值表现背离较大,主要白酒龙头对应估值仍处于偏低水平,具有较高性价比。

总结来看,宏观基本面、行业基本面、估值面均存积极的催化因素,为2024年的白酒板块注入不俗的信心。且考虑到映射作用,A股相关行业上行有望带动港股行业上涨,港股白酒板块同样存在向好预期。

珍酒李渡收入、净利高增,成长性凸显

作为2017年以来首家登陆资本市场的白酒企业,珍酒李渡夺得港交所2023年IPO募集冠军,一度创造了同年全球消费行业最大IPO,并在2月以来大幅跑赢恒生指数、恒生消费指数,为港股增添了新的活力。

除了赛道优越,珍酒李渡还有两大特征,一是稀缺性,二是成长性。

稀缺性方面,珍酒李渡经营珍酒、李渡、湘窖以及开口笑四大白酒品牌,其产品组合涵盖酱香型、兼香型及浓香型以及高端、次高端及中端价格带,形成全方位立体化布局,在业内同样较为稀缺。

成长性方面,先分两个时间段来看:

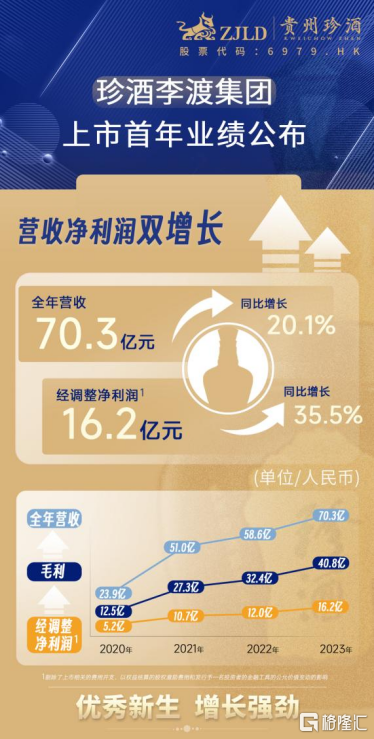

2020-2022年,珍酒李渡实现收入23.99亿元、51.02亿元及58.56亿元,复合增速达到56.24%;净利润分别为5.20亿元、10.70亿元和11.97亿元,复合增速达到40.74%。

上市第一年,珍酒李渡的业绩表现亦是强势。

财报显示,珍酒李渡2023年实现收入70.30亿元,同比增长20.10%;经调整净利润16.23亿元,同比增长35.50%;毛利率同比提升2.7个百分点达58.0%。同时,珍酒李渡的现金流情况大幅改善,经营活动产生的现金流量净额达3.61亿元,从负转正;现金及现金等价物增加净额为40.12亿元。

在这份业绩支撑下,珍酒李渡慷慨分红,拟派息6.10亿港元,派息金额占经调整净利润的约35%。

可以看到,尽管2023年白酒行业景气度相对承压,分化现象明显,珍酒李渡依然保持了高速增长,而且对于未来发展具有信心。

根据已披露的业绩情况来看,珍酒李渡的表现在行业中同样亮眼。2023年,珍酒李渡的收入规模几乎比肩舍得酒业;净利润增速处于行业靠前位置。对比规模相近的企业(舍得酒业、水井坊),珍酒李渡的收入、利润增速显著领先。

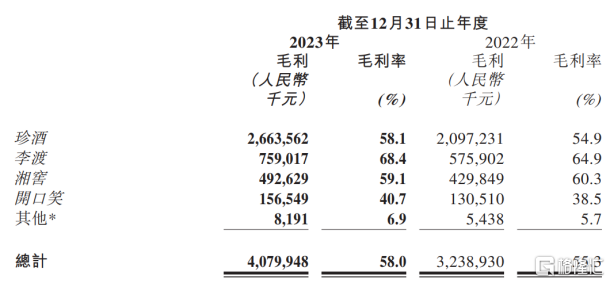

同时,分品牌来看,珍酒李渡旗下四大品牌收入集体增长。其中,珍酒收入同比增长19.9%、李渡收入同比增长25.1%,增速分别在酱香、兼香白酒前五大品牌中排名第一。

珍酒、李渡两大品牌的毛利率亦显著提升,分别同比提升3.2个百分点、3.5个百分点。

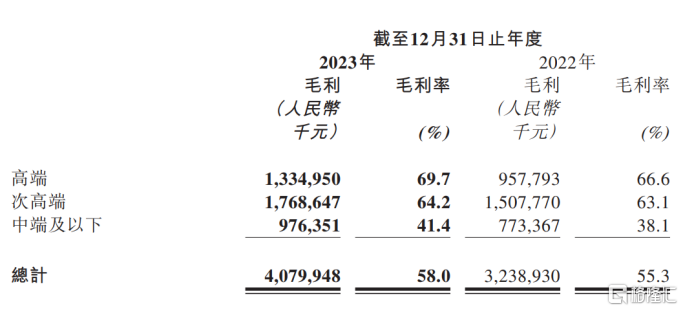

分价格带来看,珍酒李渡高端化成效显著,相关产品收入同比增长33.2%,较2022年提升近3个百分点,毛利率提升3.1个百分点;次高端、中端及以下价格带产品收入同比增长均超15%,毛利率均稳中有升。

还值得注意的是,珍酒李渡超70亿元的收入焕新了其市场地位。

其一,弗若斯特沙利文资料,以2023年收入计,珍酒李渡成为中国第三大民营酒企;珍酒成为中国第四大酱酒企业,仅次于茅台、习酒、郎酒。

其二,按照20%的增速粗略计算,其2025年收入规模便将突破百亿,跻身“百亿预备者”行列。

在白酒行业,收入过百亿往往意味着拿到了参与白酒头部竞争的入场券。而且,白酒市场向头部集中的趋势比较明显,头部企业的“盘子”更大。在上市酒企中,百亿营收也是一个重要分水岭,目前仅有贵州茅台、五粮液、洋河股份等7家上市酒企。随着珍酒李渡进入其中,其市场影响力和发展确定性势必将有所提升。

进一步来看,白酒进入存量竞争时代背后,品牌化、品质化成为行业发展主方向,同时特色化创新等带来突围可能。珍酒李渡发展的底层逻辑与之契合,具有一定内在的增长确定性。

不仅是成长者 更是引领者

更开阔的视角下,珍酒李渡的价值意涵不仅是一个成长性企业,还是一个市场引领者,这关乎港股食品饮料板块,甚至是港股市场的发展。

长期以来,外资频频大举涌入以白酒龙头为首的A股食品饮料板块,而港股缺乏白酒优质资产。如今,珍酒李渡登陆港交所展现强势业绩,有望引起更多市场关注,从而增强港股食饮板块投资吸引力。

这是因为,通常龙头会先于整个板块启动行情,并强势带动整个板块的活跃,逐渐形成板块效应,同时板块效应可以反哺龙头,助力龙头打开高度,形成一个良性的互动循环。在这个意义上,优质龙头的存在至关重要。

珍酒李渡亦于2023年9月、12月分别被纳入港股通、富时罗素指数,投资价值进一步显现。

还可以看到,2023年香港进行了一系列的上市改革以吸引内地企业赴港上市,本质上表明港股市场不仅需要腾讯、美团等巨头,也需要珍酒李渡这种优质稀缺的新势力。

综合上述,珍酒李渡确实迎来了多重催化剂,包括潜在的港股市场、白酒板块的修复,以及稳健的业绩验证、市场引领等因素,其长期价值中枢有望稳步提升。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员