2018年宏观经济面临较大挑战,车市终结28年的正增长传奇,且出现连续五个月负增长,车市整体遇冷。而作为国内汽车金融服务的头部平台,灿谷却呈现出与疲软车市不一样的一面。近日,公司发布2018年第四季度及全年未经审计财报。据财报显示,2018年第四季度收入环比增长12.6%,超管理层预期。

灿谷成立于2010年,目前主营业务包括汽车贷款撮合服务、汽车交易服务和汽车后市场服务三大板块。在行业企业普遍仍处亏损时,灿谷却已经实现连续盈利,腾讯、泰康、滴滴等众多巨头加持的股东背景,让这家低调的公司获得众多投资者关注。

一、季度营收增长超预期,净利润大幅增长

2018年第四季度,公司实现收入为3.21亿元(人民币,单位下同),环比增长12.6%,超出管理层之前的预期上限8.8%,实现连续两个季度持续增长。

同时,公司2018年第四季度净利润达5200万元,较2017年同期同比大幅增长74.4%。经调整后(剔除股权激励费用)净利润为人民币6600万元,较2017年同比增长121.48%,实现翻倍。

2018年全年公司实现总收入为10.91亿元,较2017年同期增长3.7%。这一增长主要是由于公司旨在重振恢复收入增长的战略实施,以及来自于汽车后市场服务的收入贡献增加。

2018年全年,经调整后(剔除股权激励费用)净利润为人民币3.403亿元,与去年基本持平。公司预计2019年第一季度总收入区间为3.1亿元到3.3亿元。

二、核心助贷业务增长稳健,经销商网络持续扩大

据公司财报电话会,2018年第四季度灿谷核心汽车贷款撮合业务表现强劲。在国内新车销量呈整体下滑趋势下,灿谷当季完成汽车贷款交易单量超过10万笔,环比增长13.35%,主要得益于灿谷不断优化和丰富产品和服务,并联手合作金融机构推出面向更优质客户的低利率产品,提高产品丰富度和覆盖客群质量。

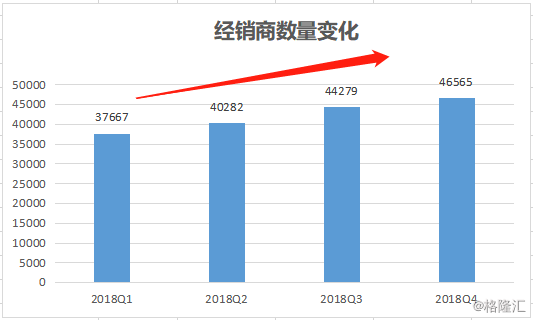

同时,公司也在继续扩大渠道覆盖范围。财报显示,2018年末公司经销商网络涵盖的经销商数量达46565家,遍布全国353个城市,较2017年末增长34.4%,且继续保持国内新车经销商覆盖最广汽车金融服务平台的地位。同时,公司进一步提升直营模式的覆盖比例,增加粘性,截至2018年末,这一比例已提升至89%。

(数据来源:公司财报)

在经济增速下行、信用风险有所上升的大背景之下,公司汽车助贷业务的资产质量总体仍保持较为平稳状态。2018年末公司所有汽车融资交易业务的M1+以及M3+逾期率分别为0.74%和0.37%,而截至2018年9月末,M1+以及M3+逾期率分别为0.83%和0.36%。

三、汽车后市场服务持续高增长,保险业务加码升级

伴随着核心汽车贷款撮合业务的稳健增长,带动后市场业务的持续高增长。2018年汽车后市场服务收入贡献1.01亿元,同比增长283%,增长近三倍。2018年第四季度汽车后市场服务收入贡献4300万元,占总收入比重13.4%。

尤为值得关注的是,灿谷已完成对一家持牌保险经纪公司的收购,取得保险经纪业务牌照。将有能力推动现有车贷意外险、盗抢服务,向车险、健康险等附加值更高的保险产品进行延展,来扩大车贷保险服务规模,促进汽车后市场服务业务成为业绩重要驱动引擎。截至2018四季度末,灿谷已成功在9个省份推出车险业务。

四、战略合作持续推进,新兴业务布局迈入新阶段

灿谷CEO林佳元先生表示,集团将持续致力于强化核心竞争力,包括继续扩展和渗透全国经销商网络同时提高经销商网络效率,加速推进汽车后市场服务业务的发展以充分拓展盈利空间。同时,还将深化与战略伙伴的合作,进一步多元化收入来源。

公司与工行和滴滴的战略合作均处在持续推进阶段。继2018年7月与工商银行总行的战略合作已进入主机厂商务谈判阶段,在各项商务条款达成后,主机厂贴息及促销业务将通过灿谷的服务网络推向全国。而工行有竞争力的资金规模及资金成本,与灿谷全国性的经销商网络结合,料将推动灿谷实现业务量级增长。

根据此前双方的战略合作协议,公司将促进工行与OEM之间的合作,从而为客户提供OEM厂商补贴和非补贴汽车融资解决方案。此外,双方同意在数据,风险管理和技术开发等领域探讨业务合作。

与滴滴合作方面,截至2018年第四季度,灿谷已在40个城市成功布点,并在7个城市展业。在2018年最后两个月,灿谷促成了100多台合规网约车的销售,并为滴滴司机提供了包括车辆、金融、保险以及营运资质在内的全方位解决方案。与此同时,滴滴在其APP端新增申请分期购买私家车的界面,并实现对灿谷的导流,有望为公司带来新的业务发展机会。

五、行业发展新趋势,灿谷的机会与优势

总的来说,面对充满挑战的外部环境下,作为汽车金融领域的头部平台,公司总体表现仍然强劲,业务经营张弛有度,展现出足够的韧性。汽车助贷业务实现稳健增长,经销商覆盖网络持续扩大,以保险服务为标志的后市场业务持续高增长,并逐步成为业绩驱动的重要引擎,伴随公司保险促成相关产品的优化,有望成为新的增长极。另外,与工行和滴滴的战略合作加速推进,也将带动业务规模再上台阶,以及产生新的业务机会。

从当前国内汽车金融行业竞争格局、发展阶段及发展趋势来看灿谷未来的发展机会及优势。

目前国内汽车金融领域里,银行、汽车金融公司、担保公司、融资租赁公司、互联网汽车金融平台是主要的玩家,2017年下半年起,二手车电商也开始进入新车和二手车直租领域。而这些玩家中,银行具有天然的资金优势,以新车贷款为主;汽车金融公司专业性更强,与主机厂关系紧密,单一汽车金融公司也在探索融资租赁业务,以实现多维度客户覆盖。同时,融资租赁公司也在快速崛起。

(信息来源:公开资料)

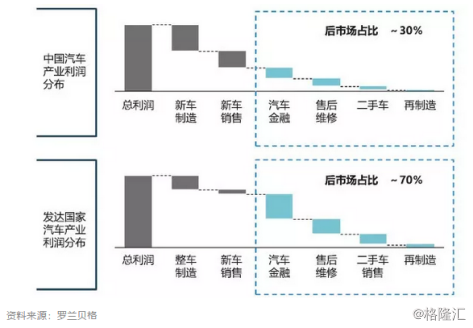

据业内分析,2018年车市的变局预示着汽车产业正在迈入以汽车金融为明星价值链环节的发展时代,汽车金融也将掀开行业规范化的大幕。因为当前中国汽车行业的利润重心仍然在产业链前端,而在汽车成熟市场中,大部分利润来自后市场环节,据罗兰贝格最新报告显示,占比高达70%,国内还不足30%。

而伴随国内车市存量化深入,汽车产业链的利润点也势必将从前端的整车销售环节向汽车后市场持续倾斜,而多元化服务也将迎来重要的发展机遇。其中,汽车金融是成为连接整车销售和后市场服务的重要一环。

据罗兰贝格,行业将呈现业务模式多元化、资金来源多元化、科技手段赋能三大主流发展趋势。

在业务端,汽车销售环节作为汽车金融最佳的营销场景,诞生了S2B模式,即平台企业整合产业链上的各项资源提供给平台B端用户,S2B平台本身不提供客源,而是通过赋能B端汽车经销商使其更好服务C端客户,未来S2B将向更加细分环节进行延伸,存在较大的增长潜力。此外,新车与二手车加强联动,补充二手车市场优质车源,经营性质的网约车直租可匹配成本与收入的现金流,缓解司机资金压力,提高网约车司机对车辆使用和选择的灵活性。作为这一模式的领先代表,灿谷在上下游均呈持续扩张之势,目前在经销商覆盖规模上具备明显的竞争优势,后市场业务也正顺势崛起,而滴滴的加持,也将带来流量的导入及新的业务发展机会。

在资金端,汽车金融服务商通过与金融机构合作、ABS,以及从二级市场募集资金,来全方位提升自身的资金供应能力。而灿谷的优势在于,一方面,资金结构趋于稳定,主要来源于银行,包括工商银行,上海银行、江南农商行、微众银行等,与经营杠杆的融资租赁公司相比,显然抗风险能力更强。另一方面,作为领域里为数不多的几家上市公司,通过二级市场来直接获得资金,更为灵活高效。

在技术端,近几年,技术渗透到越来越多的业务场景,汽车金融领域里最为重要的场景在于风控环节,例如贷前风控、反欺诈和贷后管理,也正越来越频繁地融合大数据、人工智能等技术,以此来提升运营效率。

灿谷拥有金融+科技的复合背景,也是其在汽车金融领域保持持续领先的地位的内生基础。据了解,灿谷的创始管理团队曾直接领导创建了被称为中国汽车金融黄埔军校的上汽通用金融。同时,腾讯作为大股东,在技术能力上势必也会给予足够的支持。

另外,公司所覆盖的经销商网络中,高达70%位于一、二线级以外的增长性城市,这些城市具有较强的消费爆发力,对于公司未来的增长将是不容忽视的支撑,而以拼多多、趣头条为代表的新巨头的飞速崛起正是区域市场爆发的体现。

结尾

简单来说,灿谷的核心业务是帮助银行等金融机构,基于经销商渠道,向购车者提供匹配的融资解决方案,包括保险等关联服务,乃2B模式,具备行业壁垒,且轻资产运营,赚钱效应强。根据罗兰贝格,中国新车金融渗透率从五年前的13%提升至目前接近40%,预计在2020年将超过50%。而二手车金融渗透率在近几年迅速提高到2017年的28%,预计到2020年将达到37%。但对比欧美成熟市场,国内整体汽车金融渗透率还存在不小差距,说明汽车金融整体市场都还有较大的提升空间,是公司未来增长的重要支撑。

据笔者分析推测,公司未来的增长逻辑可能主要在于三个方面:去年行业洗牌过后,市场集中度提升带来的市场份额扩大;以保险为标志的后市场服务,在产品丰富度顺利提高的基础上,将获快速发展;伴随与工行和滴滴战略地顺利推进,带来新的需求及业务机会。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员